Навигация

Классификация банковских кредитов

26. Классификация банковских кредитов.

1. Банк. кредит. Кредитно-фин. орг-ции на основе лицензии передают в ссуду непосредственно ден. ср-ва.

По сроку погашения различают:

- онкольные ссуды - не им. строго оговоренного срока и подлежат возврату в фиксированный срок после официального уведомления от кредитора о необходимости возврата.

- краткосрочные ссуды (до 3-6 месяцев). Применяют в основном в сфере торговли, на фондовом рынке, на межбанковском рынке ден. средств.

- среднесрочные (от 3-6 месяцев до года).

- долгосрочные (> 1 года). Обслуживают в основном движение основных средств.

По способу погашения:

- ссуда, погашаемая единовременным платежом.

- ссуда, погашаемая в рассрочку.

По способу взимания ссудного процента:

ссуды, по кот. при выдаче % взимается при выдаче, при ее погашении или равномерно в течение срока ссуды.

По наличию обеспечения:

- доверительные ссуды - предполагает исп-ние простого ссудного счета. Он выдается клиентам при возникновении у них временных фин. затруднениях на условиях полного доверия к ним со стороны банка. Кредит не ограничивается лимитом, не требует представления сведений об обеспечении или залога: оформляется только срочное обяз-во. Явл-ся крайне непродолжительным. Возможность получения такого кредита - зависит от степени информированности банка о состоянии дел клиента и доверия к нему, кот. клиент может заслужить только успешным ведением своих хоз-х дел в течение длит. времени.

- обеспеченные ссуды, когда в роли обеспечения (залога) может выступать любое имущество, принадлежащее заемщику на правах собственности (недвижимость, ценные бумаги).

- ссуды под финансовые гарантии третьих лиц.

По категории потенциальных заемщиков:

- аграрные ссуды (для с/х предприятий).

- коммерческие (сфера торговли, услуг).

- ссуды посредникам на фондовой бирже, обеспечивающие спекулятивные операции на фондовом рынке.

- ипотечные ссуды владельцам недвижимости.

- межбанковские ссуды.

- По целевому назначению различают ссуды общего характера и целевые ссуды.

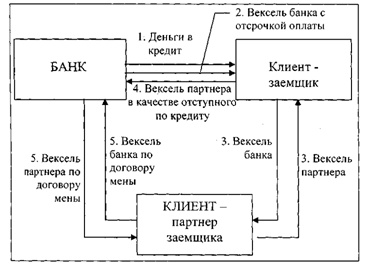

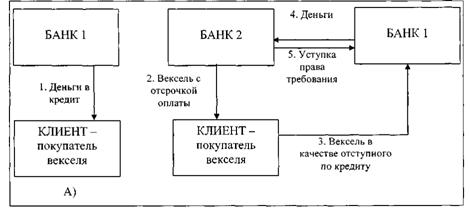

2. Коммерч. кредит- это фин.-хоз.-ные отношения м/д юр. лицами при реал-ции продукции или услуг с отсрочкой платежа. Инструмент коммерч. кредита - вексель (простой и переводной). Различают:

- кредит с фиксированным сроком погашения;

- кредит с возвратом лишь после фактической реализации поставленных в рассрочку товаров;

- кредитование по открытому счету (следующая поставка не ожидая погашения предыдущей).

3. Потребительский кредит - это целевая форма кредитования физ.лиц. В ден. форме — банк. ссуда под залог, в товарной — продажа товаров с отсрочкой платежа.

4. Государств. кредит- это участие гос-ва (в лице органов исполнит. власти) выступающего в виде кредитора, заемщика.

5. Международный кредит — совокупность кредит. отношений на м/народном уровне. Классифицируют:

- по характеру кредитов — межгосударственный и частный;

- по форме — государственный, банковский, коммерческий;

- по месту в системе внешней торговли — кредитование экспорта и кредитование импорта.

6. Ростовщический кредит. Выдача ссуд физ. лицами и предприятиями без лицензии.

Первоклассные, надежные клиенты могут кредитоваться с исп-нием контокоррента. Классность заемщика в данном случае играет большую роль потому, что, в отличие от др. форм кредитования, контокоррент связан со значительным риском для банка.

При кредитовании по контокорренту предприятию открывается только один счет — контокоррентный; расч. счет при этом закрывается. Кредитуется вся текущая производственная деят-ть клиента. Финанс-ние кап. вложений с этого счета не производится. Т.обр., контокоррент - единый активно-пассивный счет, на кот. концентрируются все текущие расч. операции предприятия. Он сочетает в себе св-ва ссудного и текущего (расч.) счета и может иметь дебетовый или кредитовый остаток. Ипотечный кредит – предусматривает механизм накоплений и долгосрочного (ипотечного) кредитования под невысокий %-т с рассрочкой его выплаты на длительные периоды. Исп-ся для покрытия крупных затрат.Ип.ссуды исп-ся для фин-ния приобретения, постройки перепланировки жилых и произв-х помещений. Залоговое имущество остается надежным обеспечением выданной ссуды.

Ломбардный кредит – сроком на 3 мес., обеспечивается залогом, величина займа 75-80% залога. В случае невыплаты вовремя кредита, заемщик расплачивается по штрафной %-ой ставке, кот. на 1-2 % выше обычной.

Онкольный к-т – краткосрочный кр., кот.погашается по первому требованию, выдается под обеспечение цен.б. и товарами. Процентная ставка по нему ниже, чем по срочным кредитам.

Все кредитные операции можно классифицировать следующим образом:

1) по срокам:

-до востребования;

-краткосрочные - 1, 3, 6 и 9 месяцев;

-среднесрочные - от 1 года до 3 лет;

-долгосрочные - свыше 3-х лет.

2) по видам обеспечения:

-необеспеченные - бланковые и персональные;

-обеспеченные (залоговые, гарантированные, застрахованные)

3) по основным группам заемщиков:

-кредит хозяйству;

-населению;

-государственным органам власти.

5) по использованию и назначению:

-потребительский;

-промышленный

-торговый

-сельскохозяйственный

-инвестиционный

-бюджетный

6) по размерам (зависит от размера банка):

мелкий, средний, крупный.

7) по способу выдачи:

компенсационный и платежный.

8) по методам погашения:

-погашаемый в рассрочку (частями, долями);

-погашаемый единовременно (на определенную дату).

27. Принципы банковского кредитования.

ПРИНЦИПЫ КРЕДИТОВАНИЯ:

1 Срочность возврата - необходимая форма возвратности кредита. Принцип срочности означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок (фактор времени).

2 Возвратность - это особенность, которая отличает кредит от других экономических категорий товарно-денежных отношений, без возвратности кредит не может существовать.

3. Платность - каждый заемщик должен внести кредитору определенную плату за временное пользование его деньгами. Реально этот принцип осуществляется через механизм ссудного процента и комиссии

4 Дифференцированность кредитования означает, что кредиторы не должны однозначно подходить к вопросу о выдачи кредита своим клиентам. В основном кредит должен предоставляться тем фирмам или физическим лицам, которые в состоянии его вернуть. Этот принцип осуществляется на основе показателей кредитоспособности и обеспеченности кредита.

5 Обеспеченность кредита - наличие у заемщика юридически оформленных обязательств, гарантирующих своевременный возврат кредита, такими обязательствами могут быть: залоговое обязательство; договор-гарантия; договор-поручительство; заклад; ипотека и т.п.

27.Принципы банковского кредитования.

Сущность кредита и принципы кредитования.

Ссудный капитал - это совокупность ден.ср-тв, на возвратной основе передаваемых во временное пользование за плату в виде процента.

Специфика ссудного капитала:

-владелец (собственник) капитала продает заемщику не сам капитал, а лишь право на его временное использование;

-потребительная ст-ть ссудного капитала как товара опр-ся его способ-тью обеспечивать прибыль заемщику;

-передача капитала от кредитора заемщику и его оплата как правило имеют разрыв во времени;

-на стадии передачи ссудный капитал имеет ден. форму.

В отличие от ростовщического капитала (основным ист-ком кот. выступают собственные ден. ср-ва кредитора) ссудный капитал формируется за счет:

-временно свободных ден. ср-тв гос-ва, юр. и физ-ких лиц на добровольной основе передаваемых финанс. посредником в виде депозитных счетов для последующей капитализации и извлечения прибыли;

-средств, временно высвобождающихся в процессе кругооборота промышленного и торгового капитала из-за несовпадения сроков поступления доходов и осуществлением расходов на приобретение материалов, выплату зарплаты, приобретение основных фондов, выплату дивидендов. Эти ср-ва аккумулируются на расч. счетах юр-ких лиц и, в отличие от первого ист-ка явл-ся для банков бесплатными и не требуют согласия владельцев на использование.

Основными участниками рынка ссудных капиталов являются:

1. Первичные инвесторы — владельцы свободных финансовых ресурсов;

2. Специализированные посредники в лице кредитно-фин. организаций;

3. Заемщики в лице юр., физ. лиц и гос-ва, испытывающих потребность в фин. ресурсах и готовых заплатить за право их временного использования.

Исходя из целевой направленности кредитных ресурсов рынок ссудных капиталов можно разделить на 4 сегмента:

1. Денежный рынок — совокупность краткосрочных кредит. операций, обслуживающих движение оборотных средств;

2. Рынок капиталов — совокупность средне- и долгосрочных операций, обслуживающих движение прежде всего основных средств;

3. Фондовый рынок — совокупность кредитных операций, обслуживающих рынок ценных бумаг;

4. Ипотечный рынок — совокупность кредитных операций, обслуживающих рынок недвижимости.

Основные принципы кредита:

1. Возвратность - Возможность возврата ссуды обусловлена кругооборотом ср-тв заемщика, кот. начинается и заканчивается в ден. форме. Практика выработала различные способы соблюдения этого принципа, состоящие в определении конкр. ист-ка погашения долга и оформлении права на его исп-ние кредитором.

Похожие работы

... кредитные функции векселей. Соответственно в таких условиях не все кредитные вексельные инструменты получили надлежащее развитие. Однако именно в развитии кредита при помощи векселей предприятий видится перспектива будущего белорусского вексельного обращения. Отечественные банки должны оказывать содействие своим кредитующимся клиентам в организации выдачи собственных векселей.[13, с.5-7] ...

... валютного регулирования и валютного контроля, дает по ним заключения и анализирует итоги их выполнения; осуществляет экспертизу проектов законодательных и иных нормативных актов в области банковского дела; рассматривает наиболее важные вопросы регулирования деятельности кредитных организаций; участвует в разработке основных принципов организации системы расчетов в Российской Федерации. Статья ...

... реального ного объема производства. Недостаточная организация банковской системы и контроль могут исказить результаты проведения кре- дитно-денежной политики. Термин "Коммерческий банк возник на ранних этапах разви- тия банковского дела, когда банки обслуживали преимущественно торговлю (commerce), товарообменные операции и платежи.Основ- ной клиентурой были торговцы.Банки кредитовали ...

... операций совершаемых банками. В отличии от других кредитных организация банки могут привлекать средства во вклады и размещать их от своего имени на условиях возвратности, срочности и платности. Договорные отношения в банковской деятельности возникли с переходом к рыночной экономике. При командно-административной не было смысла в договорных отношениях, так как не было банковской конкуренции и ...

0 комментариев