Навигация

Анализ затрат и финансовых результатов деятельности предприятия

2.4 Анализ затрат и финансовых результатов деятельности предприятия.

Анализ себестоимости (издержек производства) обслуживает систему управления предприятием в постоянно изменяющихся рыночных условиях. Целесообразно проводить сбор и анализ такой информации ежемесячно. При анализе необходимо принимать во внимание все затраты на производство работ по различным видам (материалы, сырье, энергия и т.д.), включая административно-хозяйственные расходы. Необходимо сравнивать полученные данные об имеющемся уровне издержек с нормативными показателями. Это позволяет выявить сверхнормативные потери, а значит, определить «слабые» стороны предприятия, с тем, чтобы избежать подобных просчетов в будущем и внести необходимые коррективы в производственную программу. Целесообразно также проводить сравнение издержек собственного предприятия с издержками двух или трех конкурентов. Это позволит выявить конкурентоспособность предприятия, определить имеющиеся резервы для снижения издержек. Подобный сравнительный анализ издержек производства на данном предприятии и предприятиях-конкурентах служит основанием для разработки и проведения стратегических мероприятий по снижению издержек производства и оптимизации производственной программы. Результаты сравнительного анализа используют для достижения «идеального» состояния издержек.

Затраты, произведенные организацией за 1997 год.

Таблица 2.7/ тыс. руб./

| Наименование показателя | 1997 | 1996 | Отклонение |

| Материальные затраты | 353 609 | 215136 | 138473 |

| Затраты на оплату труда | 393 882 | 341 733 | 52149 |

| Отчисления на социальные нужды | 145 736 | 125674 | 20062 |

| Амортизация основных средств | 17899 | 29889 | - 11990 |

| Прочие затраты | 119249 | 126743 | - 7494 |

| Итого по элементам затрат | 1 030 375 | 839 175 | 191200 |

По данным таблицы можно сделать выводы о росте затрат предприятия ОАО «СУОР-17» в 1997 году по сравнению с 1996 годом. Экономия средств получена лишь по статьям «Амортизация» и по прочим расходам.

Затраты, произведенные организацией за 1998 год.

Таблица 2.8 /руб./

| Наименование показателя | За отчетный год | За предыдущий Год | Отклонение | ||

| Материальные затраты | 491 936 | 353 609 | 138327 |

| |

| Затраты на оплату труда | 541175 | 393 882 | 147293 |

| |

| Отчисления на социальные нужды | 208 352 | 145 736 | 62616 |

| |

| Амортизация основных средств | 21 520 | 17899 | 3621 |

| |

| Прочие затраты | 123237 | 119249 | 3988 |

| |

| Итого по элементам затрат | 1 386 220 | 1 030 375 | 355845 |

| |

В 1998 году также наблюдается значительный рост расходов предприятия по сравнению с 1997 годом, причем, по всем статьям затрат.

Прочие затраты в этой таблице - это: налог на землю, банковское обслуживание, налог на автомобильные дороги, электронно-вычислительный центр, аренда помещений, транспортный налог.

Определим индекс издержек производства. Он показывает во сколько раз увеличились (уменьшились) издержки производства продукции, или сколько процентов составляет рост (уменьшение) издержек производства продукции в отчетном году по сравнению с базисным.

/zq=Σz¹q¹/Σzoqo.

где zq - издержки производства.

Базисный период - 1997 год, отчетный - 1998.

/z = 1 386 220 /1 030 375 = 1,35

Итак, индекс показывает, что рост издержек производства продукции составил 35% в отчетном году по сравнению с базисным. Для оптимизации издержек производства нужно уменьшить затраты на материалы путем замены их на более дешевые материалы или заменители. Вторым этапом достижения «идеального» состояния издержек может быть рациональное снижение доли нематериальных затрат в структуре себестоимости.

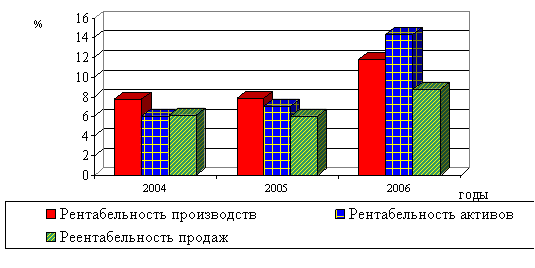

Важными показателями эффективности работы предприятия являются прибыль и рентабельность.

Рентабельность представляет собой доходность, или прибыльность, производственного процесса.

Финансовые результаты предприятия за 1997 год.

Таблица 2.8 /тыс.руб./

| Наименование показателя | За отчетный период | За аналогичный период прошлого года | Изменение |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 1 161 080 | 938 927 | 222153 |

| Себестоимость реализации товаров, продукции, работ, услуг | 1 030 375 | 839 175 | 191200 |

| Прибыль (убыток) от реализации | 130 705 | 99752 | 30953 |

| Прибыль (убыток) от финансово-хозяйственной деятельности | 130 705 | 99752 | 30953 |

| Прочие внереализационные доходы | 3096 | 19859 | -16763 |

| Прочие внереализационные расходы | 22335 | 20138 | 2197 |

| Прибыль (убыток) отчетного периода | 111 466 | 99473 | 11993 |

| Налог на прибыль | 39013 | 34816 | 4197 |

| Отвлеченные средства | 72453 | 64657 | 7796 |

Уровень рентабельности для предприятий, занятых производством продукции (товаров, услуг, работ) определяется процентным отношением прибыли от реализации продукции к себестоимости продукции (или к валовым издержкам).

Финансовые результаты предприятия за 1998 год.

| Наименование показателя | За отчетный период | За аналогичный период прошлого года | Отклонение |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 1 408 534 | 1 161 080 | 247454 |

| Себестоимость реализации товаров, продукции, работ, услуг | 1 386 220 | 1 030 375 | 355845 |

| Прибыль (убыток) от реализации | 22314 | 130 705 | -108391 |

| Прибыль (убыток) от финансово-хозяйственной деятельности | 22314 | 130 705 | -108391 |

| Прочие внереализационные доходы | 8816 | 3096 | 5720 |

| Прочие внереализационные расходы | 27142 | 22335 | 4807 |

| Прибыль (убыток) отчетного периода | 3988 | 111 466 | -107478 |

| Налог на прибыль | 1 396 | 39013 | -37617 |

| Отвлеченные средства | 2592 | 72453 | -69861 |

Исходя из данных, приведенных в этой таблице, можно рассчитать рентабельность продукции. Она будет определяться процентным отношением прибыли от реализации продукции к себестоимости продукции.

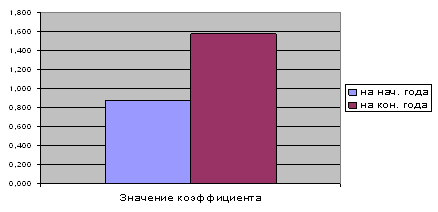

Рентабельность продукции = Прибыль от реализации : Себестоимость продукции х 100%,

т.е. 130 705 : 1 030 375 х 100%= 12,7%

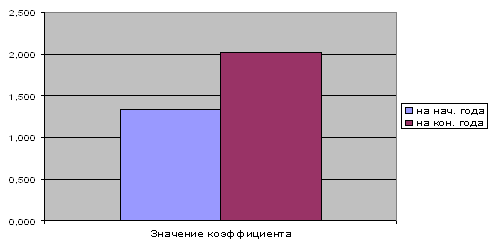

Имея необходимые данные, вычислим теперь рентабельность реализации, которая определяется отношением прибыли от реализации к выручке от реализации продукции.

Рентабельность продаж = Прибыль от реализации : Выручка от реализации,

т.е. 130705 : 1 161 080=0,113,

т.е. каждая тысяча рублей, полученная от реализации продукции, принесет предприятию 113 рублей прибыли.

Рентабельность продукции за 1998 год:

22 314 /1 386 220 * 100%= 1,61%

Рентабельность продаж:

22 314 /1 408 534= 0,016.,

т.е. каждая тысяча рублей, полученная от реализации продукции, приносит предприятию 16 рублей прибыли.

Для определения тесноты связи между объемом производства, затратами на производство и финансовыми результатами хозяйственной деятельности предприятия проведем корреляционный анализ. Для расчета используем данные по предприятию за 1996 –1998 годы.

| Показатель | 1996 год | 1997 год | 1998 год |

| Объем выполненных работ, Услуг, в руб. | 938 927 | 1 093 590 | 1 380 812 |

| Затраты, произведенные организацией, руб. | 839 175 | 1 030 375 | 1 386 220 |

| Прибыль от финансово-хозяйственной деятельности, руб. | 99752 | 130 705 | 22314 |

Для определения степени влияния объема выполненных работ и услуг на прибыль от финансово-хозяйственной деятельности проведем корреляционный анализ. Рассчитаем линейный коэффициент корреляции по формуле:

Г =(xy - x*y) / (δх*δy),

где х - объем выполненных работ и услуг;

у - прибыль от финансово-хозяйственной деятельности;

δ- среднее квадратичное отклонение фактических значений признака от прогнозных.

Средний объем выполненных работ и услуг:

х = (938 927 + 1 093 590 + 1 380 812) /3=1 137 776 руб.

Средняя прибыль от финансово-хозяйственной деятельности предприятия:

у = (99 752 + 130 705 + 22 314) / 3 = 84 257 руб.

ху =(938 927*99 752+1 093 590*130 705+1 380 812*22 314) / 3 =89136 322 007

Среднее квадратичное отклонение:

δ²х=[Σ(х-х)²/n]

δ²y=[Σ(У-У)2/n]

δ²х= [(938 927 - 1 137 776)2 + (1 093 590 - 1 137 776)2 + (1 380 812 - 1 137776)2 ] / 3 = =33519 941 564;

δх= 183 085

δ²ý = [(99 752 - 84 257)2 + (130 705 - 84 257)2 + (22 314-84 257)2] / 3 = 2 078 148 993;

δу = 45 587

Теперь можем приступить к расчету линейного коэффициента корреляции:

r = (89 136 322 007-1 137 776 * 84 257) / (183 085 "45 587) = 0,806

Коэффициент корреляции изменяется от -1 до +1, поэтому исходя из полученного результата, можно сделать вывод, что связь между объемом выполненных работ и прибылью прямая и сильная.

Далее определим степень влияния затрат, произведенных организацией, на прибыль от финансово-хозяйственной деятельности. Рассчитаем линейный коэффициент корреляции.

r = (ху – х*у) / (δх*δу ),

где х - затраты, произведенные организацией;

у - прибыль от финансово-хозяйственной деятельности;

δ - среднее квадратичное отклонение фактических значений признака от прогнозных.

Для начала определим средние затраты, произведенные организацией:

х = (839 175+1 030 375 + 1 386 220) / 3 = 1 085 257 руб.

Средняя прибыль от финансово-хозяйственной деятельности предприятия:

у = 84 257 руб.

Среднее произведение величин средних затрат, произведенных организацией, и прибыли от финансово-хозяйственной деятельности (ху):

ху =(839 175*99 752+1 030 375*130 705+1 386 220*22 314) / 3 = 83 105 554 018

Среднее квадратичное отклонение: δ²х=[Σ(х-х)²/n]

δ²y=[Σ(У-У)2/n]

δ²х = [(839 175 - 1 085 257)2 + (1 030 375 - 1 085 257)2 +(1 386 220 - 1 085 257)2 ] / 3 = =51 382 370 672;

δх = 226 677

Среднее квадратичное отклонение прибыли:

δу = 45 587

Линейный коэффициент корреляции:

r = (83 105 554 018 - 1 085 257 * 84 257) I (226 677 *45 587) = - 0,807

Коэффициент корреляции изменяется от -1 до +1; связь между затратами, произведенными организацией, и прибылью от финансово-хозяйственной деятельности – обратная и сильная.

Таким образом, изучив финансовое положение предприятия ОАО «СУОР-17», можно сделать вывод, что хотя предприятие и испытывает определенную финансовую неустойчивость, тем не менее, оно остается достаточно надежным клиентом акционерно-коммерческого Сберегательного банка.

3.Обеспечение коммерческим банком возвратности выданных кредитов.

Возвратность кредита, представляя основополагающее свойство кредитных отношений, отличающее их от других видов экономических отношений, на практике находит свое выражение в определенном механизме. Этот механизм базируется, с одной стороны, на экономических процессах, лежащих в основе возвратного движения кредита, с другой – на правовых отношениях кредитора и заемщика, вытекающих из их места в кредитной сделке.

Экономическую основу возврата кредита составляет кругооборот и оборот фондов участников воспроизводственного процесса, а также законы функционирования кредита. Но наличие объективной экономической основы возврата кредита не означает автоматизма этого процесса. Только целенаправленное управление движением ссуженной стоимости позволяет обеспечить ее сохранность, эквивалентность отдаваемой взаймы и возвращаемой стоимости.

Для финансово устойчивых предприятий, являющихся первоклассными клиентами банка, юридическое закрепление в кредитном договоре погашения ссуд за счет поступающей выручки представляется вполне достаточным.

Для предприятий, не отнесенных к первоклассным заемщикам, кредитоспособность которых ниже первого класса, возникает необходимость иметь дополнительные и реальные гарантии возврата кредита.

Банковское законодательство Российской Федерации предусматривает, что выдача кредита банками России должна производиться под различные формы обеспечения кредита: залог имущества и прав, уступка требований и прав, передача права собственности, гарантия и поручительство, страхование и другие.

Похожие работы

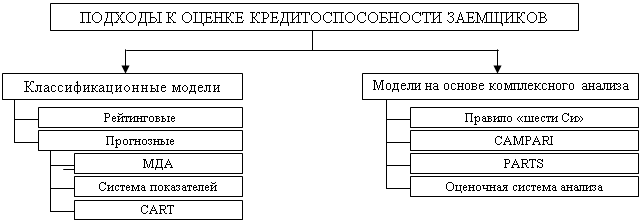

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

... . Работа выполнена в соответствии с требованиями и стандартами, и может быть допущена к публикации в научном сборнике. Рецензент ст. преподаватель Леонова В.В. Некоторые вопросы оценки кредитоспособности предприятий-заемщиков «По данным американских аналитиков 35-40% просроченных ссуд возникает в результате недостаточно глубокого анализа финансового положения заемщика еще на ...

... с некредитоспособными покупателями и поставщиками; ¨ при сокращении долговых обязательств банку в связи с не поставками кредитуемого сырья.[11] 1.3. Методика оценки кредитоспособности заемщика, используемая банками России Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых заемными ...

... Т (Term) — срок предоставления кредита; S (Security) — обеспечение погашения кредита. Существуют и некоторые другие методы оценки кредитоспособности, которые по своей специфике немного отличаются от вышеперечисленных. Так, финансовое положение предприятия-заемщика в экономической жизни Германии определяют по уровню рентабельности и доле обеспеченности собственными средствами. В соответствии с ...

0 комментариев