Навигация

Альтернативные модели ипотечного кредитования инвестиционных проектов по строительству жилья

3.3. Альтернативные модели ипотечного кредитования инвестиционных проектов по строительству жилья

Развитие ипотеки в России невозможно без широкого внедрения системы ипотечного кредитования в российскую банковскую практику. При этом ее развитие возможно только при наличии условий, выгодных как для банков, гак и для заемщиков кредитов.

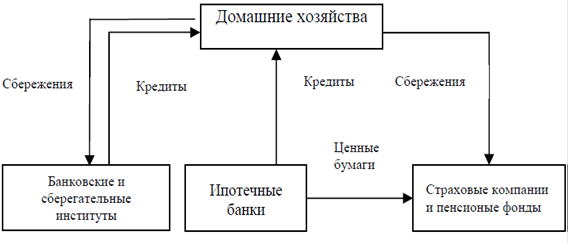

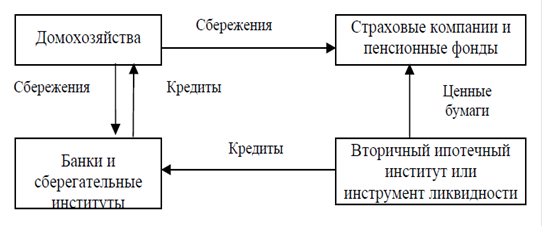

Выгодность для банков и доступность для заемщиков ипотечных кредитов определяется стоимостью кредитных ресурсов для кредитора и долгосрочностью кредита. Мировая практика ипотеки опирается в основном на два источника: накопительные (сберегательные) счета населения и эмиссия ценных бумаг на сумму ипотечных кредитов (вторичный рынок закладных). Этим источникам соответствуют две принципиальные модели организации системы ипотечного жилищного кредитования:

1) модель депозитарного института типа сберегательного банка, предусматривающая аккумулирование средств на цели ипотечного кредитования главным образом через вклады целевого назначения и контрактные сбережения;

2) модель ипотечной компании. В этом случае ипотечные компании не привлекают вклады, а инвестируют начальные операции за счет собственного капитала и срочных займов. Компании выдают ипотечные кредиты и обслуживают их, но, выдав заем, продают его третьему лицу (инвестору) непосредственно или путем выпуска ценных бумаг, обеспеченных ипотечными кредитами. Такая модель предполагает наличие достаточно развитого вторичного ипотечного рынка, на котором продаются уже выданные ипотечные кредиты.

В настоящее время складывается несколько систем ипотечного кредитования. Одна из них опирается на коммерческого застройщика, для которого недвижимость - не предмет потребления, а товар и источник прибыли. Эта система включает элементы ипотеки и оформления кредитов под залог объекта нового строительства, а также порционность предоставления кредита.

Примером такой системы является ипотечная система «Форвардкредитинвест» наиболее схожа с действующей до настоящего времени системой кредитования инвестиционных проектов в народном хозяйстве, и именно по этой причине автор считает необходимым описать ее.

Основное назначение данной системы заключается в активизации деятельности на рынке новой ключевой фигуры инвестиционно-строительного бизнеса - коммерческого застройщика, для которого жилье является не предметом потребления, а товаром и источником прибыли.

Весь инвестиционный цикл по данной схеме происходит без прямого участия в нем гражданина, заинтересованного в улучшении своих жилищных условий, и этим данная система в наибольшей мере сходна с ранее широко использовавшейся в стране схемой строительства жилья так называемым «хозспособом». Однако в отличие от «хозспособа», при котором жилье рассматривалось как объект потребления, а кредиты покрывались из источников, не связанных с деятельностью предприятий в жилищной сфере, система «Форвардкредитинвест» - чисто рыночная система, опирающаяся на интересы исключительно коммерческих структур и привлекающая в инвестиционный процесс свободные деньги юридических лиц под прибыль от продажи жилья. В этом она сходна с системой, широко используемой американскими дивелоперами в коммерческом жилищном строительстве.

В части заложенных в систему «Форвардкредитинвест» логики и механизмов кредитования основное ее отличие от традиционных схем обусловлено прежде всего включением элементов ипотеки и оформления кредитов под залог объекта (или части объекта) нового строительства и соответственно проистекающей из этого дробностью (порционностью) предоставляемого кредита по ходу строительства. При этом в условиях высокой инфляции, влияющей на цены в строительстве, данный кредит при оформлении залога по договоренности между банком и коммерческим застройщиком может предоставляться или в фиксированном, или в плавающем (индексируемом в соответствии с индексом цен на 1 м2 жилья) размере под фиксированную долю жилья.

В программу кредитования данной системы входит также отработка способов контроля банка за деятельностью коммерческого застройщика и его отношениями с другими инвесторами-компаньонами и способов защиты объекта ипотеки от двойного или многократного залога.

Система «Форвардкредитинвест» способна положительно воздействовать на ликвидацию дефицита и насыщение рынка жилья. Однако данная система по своей внутренней логике ориентирована на получение максимальной прибыли от продажи жилья и не предусматривает заботу о гражданах, нуждающихся в улучшении жилищных условий, поэтому в Программу не закладываются меры ее специальной государственной поддержки. Более того, муниципальным органам, принимающим решение о предоставлении площадок под застройку по данной системе, следует или включать в решения обязательства застройщика на предоставление части жилья после завершения строительства в пользу социально незащищенных слоев населения, или предоставлять (продавать) права на застройку коммерческим застройщикам по конкурсу. Программой предусматриваются в этом плане лишь следующие ограничения при отчуждении имущественных прав на часть возводимого жилья у коммерческого инвестора: минимально - 10% и максимально - 25% жилой площади в пользу муниципалитета в зависимости от престижности и других достоинств места застройки. И если нижний уровень не устраивает инвестора, а верхний -муниципальную администрацию, право на застройку должно выноситься на публичный конкурс застройщиков. В любом из этих случаев все обязательства или платежи за право застройки должны быть четко определены или произведены до начала застройки и в последующем уже не должны изменяться в интересах инвестора застройщика.

Описанная выше система - механизм инвестирования, по нашему мнению, несмотря на некоторую жесткость в своей организации способна реально воздействовать на сложившийся жилищный дефицит в нашей стране.

Другая система основана на оформлении закладной на имеющуюся недвижимость и получении под нее кредита на новое строительство. Кроме того, существуют системы ипотечного кредитования, которые предусматривают наряду с банковским кредитом под закладную использование ряда дополнительных источников финансирования. В частности, жилищных сертификатов, дотаций муниципалитета, финансовых средств предприятий и граждан, дополнительных кредитов банка под дополнительные закладные.

Наиболее адаптирована в России модель сберегательного банка, предполагающая использование схемы накопительных счетов. Именно она используется Сбербанком России. Согласно этой концепции и соответствующей программе между вкладчиком и учреждением Сберегательного банка заключается сберегательный жилищный контракт, содержащий условия и порядок накопления денежных средств, используемых на приобретение или строительство жилья, и условия предоставления ипотечного кредита. Максимальный срок контракта один год. Выполнив все условия контракта, клиент получает право на ипотечный кредит по пониженной процентной ставке и на срок, зависящий от периода накопления денежных средств.

Ипотечный акционерный банк (ИАБ) г.Москвы с марта 1994г. ввел в практику целевые семейные жилищные накопительные счета (семейные счета), открываемые для своих акционеров. Цель семейного счета - накопление денежных средств для получения ипотечного кредита на приобретение (строительство) объекта недвижимости (дома, квартиры, дачи). Наименьший период накопления средств на счете, достаточный для получения кредита, один год. Клиент получает право на ипотечный кредит при условии накопления на счете 30% от суммы, необходимой для приобретения недвижимости. Кредит соответственно выдается в размере 70% суммы под залог приобретаемого (строящегося) объекта недвижимости.

Главная проблема внедрения этой модели в России - в угрозе установления отрицательных рыночных процентных ставок по вкладам (ниже процента инфляции). При отсутствии компенсации или дополнительных государственных дотаций вкладчику в этом случае приходится не только делать взносы для выполнения условий контракта, но и накапливать дополнительные средства для компенсации уменьшения реальной величины сбережений.

В условиях отсутствия доступных для широких слоев населения России кредитов на приобретение жилья, подобная система все же позволяет привлечь определенные дополнительные финансовые ресурсы на кредитование жилья. Однако она ограничивает размер привлекаемых средств только объемами сбережений прямых вкладчиков, заинтересованных в получении жилищных кредитов, и не распространяется ни на сбережения другой части населения, ни на свободные финансовые ресурсы юридических лиц.

Эту задачу решает модель ипотечной компании, которую пытается внедрить Ярославский филиал Ипотечного акционерного банка. Этот банк предоставляет ипотечные кредиты на жилье за счет средств, привлеченных от продажи ипотечных сертификатов, обеспеченных данными кредитами. В качестве посредника, действующего на вторичном рынке ипотечных кредитов, выступает Ипотечная кредитная компания, которая приобретает у банка и распространяет ипотечные сертификаты, обеспеченные ипотечными кредитами. Однако реализация подобной системы требует, прежде всего, специальных мер по развитию вторичного рынка.

Реалии российской экономики делают выдачу кредитов с фиксированной процентной ставкой слишком рискованной для банка. В подобной ситуации могут использоваться различные механизмы:

• индексация платежа по займу в зависимости от изменения курса рубля к доллару;

• равномерное ежемесячное погашение суммы основного долга с выплатой фиксированного процента с оставшейся суммы долга с пересмотром самой суммы долга при изменении официального размера минимальной заработной платы (используется Ярославским филиалом Ипотечного акционерного банка);

• инструмент с регулируемой отсрочкой платежа (ИРОП), разработанный для России Институтом экономики города.

Преодолению трудностей, связанных с развитием ипотечного кредитования, будет способствовать формирование структур, призванных целенаправленно решать задачи по развитию ипотечного рынка и нести ответственность за их решение, подобных созданному в соответствии с Постановлением Правительства РФ от 26 августа 1996г. №1010 Федеральному Агентству по ипотечному жилищному кредитованию.

Шагом на пути развития системы ипотечного кредитования в России может стать разработка различных вариантов централизованного субсидирования заемщиков.

Один из таких вариантов - погашение части первоначального взноса. С одной стороны, это облегчает доступ к ипотечным кредитам менее обеспеченным слоям населения, а с другой - правительство, уменьшая долю заемщика в первоначальном платеже, одновременно увеличивает риск непогашения заемщиком кредита вследствие снижения для этого материальных стимулов. В мировой практике доля заемщика в приобретенном жилье в 25-30% - это проверенная и рассчитанная на основе многолетнего опыта работы на рынке ипотечного кредита цифра.

Другой способ - погашение части долга заемщика в течение определенного (или всего) срока кредитования. Такая сумма вычисляется и закладывается в соответствующие статьи бюджета, субсидирующие ипотечное кредитование определенных категорий населения. Этот способ требует тщательного вычисления размеров государственных субсидий на основе определения категорий заемщиков, нуждающихся в государственной поддержке. В противном случае расходная часть бюджета окажется неоправданно преувеличенной.

Создавая систему ипотечного кредитования с учетом различных вариантов субсидирования, Правительство сможет на новом уровне решать острую социальную проблему обеспечения населения жильем. Одним из элементов этой системы может стать гарантийная структура, проект которой был предложен начальником управления приватизации и поддержки предпринимательства Министерства экономики РФ. Аналогичная схема реализована при помощи всемирного банка в Аргентине и уже доказала свою эффективность. В обобщенном виде схема может быть представлена следующей последовательностью действий.

1. Правительство создает гарантийный фонд (далее именуемый Фонд) для облигаций (долговых обязательств), эмитируемых банками - участниками проекта.

2. Создание системы ипотечного кредитования желательно осуществлять за счет средств населения и коммерческих структур, в том числе банков. Целесообразно привлечь к этому и средства международных финансовых организаций.

3. Фонд выдает гарантии по ценным бумагам, эмитируемым субъектами ипотечного рынка.

Гарантийный фонд создается для того, чтобы выкупить у банков - участников проекта выпущенные ими облигации в случае, если у банков нет возможности поддерживать их курс. Расчет с банками производится во всех случаях, когда банки решают воспользоваться своим правом продать Фонду свои ценные бумаги, зафиксированные в соглашении с ним.

Банки - участники проекта выдают займы для финансирования производственных капитальных вложений жилищного строительства под залог недвижимости и эмитируют облигации для аккумулирования денежных средств на цели кредитования. Когда по первоначально выпущенным облигациям приблизится срок погашения, банки должны будут либо увеличить срок действия этих облигаций, либо воспользоваться своим правом и продать их Фонду. Фонд будет держателем облигаций до тех пор, пока они не будут погашены, либо при наличии спроса на рынке сможет продать их по рыночной стоимости.

Кроме того, Фонд может выступить в роли перестраховочной компании по отношению к фирмам, страхующим чистоту титула (отсутствие претензий на недвижимость - предмет ипотеки). Он может также выдавать гарантии погашения по ипотечным облигациям.

4. При такой схеме могут быть решены следующие проблемы:

а) появится универсальная высоколиквидная ценная бумага, в которой нуждается российский фондовый рынок, его финансовые компании;

б) при объединении большого количества кредитных договоров из нескольких регионов страны значительно снижается риск ипотечного кредитования.

5. Руководство Фондом, его активами поручается агенту Правительства России (возможно Федеральному Агентству по ипотечному жилищному кредитованию). Предпочтительная юридическая форма для данного агента Правительства может быть представлена в виде открытого акционерного общества, учреждаемого российскими финансовыми структурами.

6. Состав банков - участников проекта следует определять на основе критериев, выработанных Мировым банком, а именно: минимальные требования к размеру капитала, среднему доходу на акцию, уровню ликвидности и т.д.

7. Долговые обязательства банков-участников должны иметь три уровня защиты: во-первых, гарантия предоставляющего кредит банка; во-вторых, весь объем прав по 74ипотечному кредиту и недвижимости, обеспечивающей эти права в качестве залога; и в-третьих, гарантия Правительства РФ.

Предлагаемая система объединения банков-участников обеспечит новую привлекательную форму сбережений для многих российский инвесторов. Она мобилизует сбережения инвесторов, имеющих целью долгосрочное инвестирование, позволит перевести сбережения из более благополучных регионов страны в менее благополучные, обеспечит ликвидность для банков, заинтересованных в выдаче жилищных ипотечных кредитов, стимулирует жилищную строительную индустрию, позволит улучшить жилищные условия населения.

Кроме всего вышеизложенного для поддержки и способствования развитию ипотеки в России необходимо поощрять региональную инициативу. В качестве примера моделей, предлагаемых регионами, можно привести разрабатываемый автором подход применения системы ипотечных отношений при разработке концепции реализации жилого фонда, приобретаемого за счет средств ФРГ на территории Российской Федерации (на примере ООО «Жилищное общество Гальбштадт» Немецкого национального района Алтайского края). Разработка Концепции реализации жилого фонда, приобретаемого за счет средств ФРГ на территории Российской Федерации, производилась автором данной работы на примере ООО «Жилищное общество Гальбштадт» Немецкого национального района Алтайского края, являющегося дочерним предприятием совместного германо-российского товарищества (некоммерческой организации) в форме Общества с ограниченной ответственностью «Общество развития Гальбштадт» Немецкий национальный район Алтайского края (сокращенно - ООО «Общество развития Гальбштадт»). Одна из основных уставных целей организации - улучшение жилищных и социальных условий российских немцев на территории Российской Федерации.

Деятельность ООО «Общество развития Гальбштадт» финансируется из федерального бюджета ФРГ. На основании договора о совместной деятельности денежные средства передаются обществу в натуральной форме или в виде приобретенных жилых домов и (или) квартир, которые ООО «Жилищное общество Гальбштадт» реализует на условиях рассрочки платежа определенной категории физических лиц.

Наиболее приемлемым способом обеспечения уплаты покупателями полной суммы выкупной цены жилого дома и установление обременении, преследующих социально-политические цели, является ипотека (залог недвижимости). Именно ипотечными отношениями наиболее приемлемо установить правовой режим, при котором при неуплате выкупной цены взыскание обращается не на Покупателя, а на объект залога - жилой дом.

При этом устанавливаются запреты на последующий залог жилого дома (ст.342 ГК РФ), куплю-продажу и иное отчуждение (ст.346 ГК РФ, ст.37 ФЗ «Об ипотеке»), аренду (ст.40 ФЗ «Об ипотеке»).

Запреты, устанавливаемые договором об ипотеке, как и иные сделки с недвижимым имуществом, подлежат государственной регистрации. Учреждение юстиции, осуществляющее государственную регистрацию прав на недвижимое имущество и сделок с ним, обязано отказать покупателю в государственной регистрации сделок, противоречащих залоговым обязательствам, внесенным в Единый государственный реестр прав на недвижимое имущество.

Согласно ч.2 ст.8 и ст.131, 164 и 165 ГК РФ права на недвижимое имущество возникают с момента государственной регистрации. Таким образом, залогодержатель (ООО «Жилищное общество Гальбштадт») будет защищен от противоправных действий залогодателя. Разумеется, это не исключает совершения залогодателем незаконных сделок с заложенным имуществом. Однако такие сделки будут являться либо ничтожными, либо недействительными и не будут создавать юридических последствий (ст. 167-168 ГК РФ).

Необходимо отметить, что все предлагаемые в рамках концептуальных направлений схемы предусматривают возникновение права собственности у покупателя (государственную регистрацию на его имя) непосредственно после совершения сделки, а не после осуществления полного расчета. Это продиктовано двумя обстоятельствами. Во-первых, переход права собственности возлагает бремя содержания недвижимого имущества на нового собственника - покупателя. А во-вторых, предметом ипотеки (залога недвижимости) может быть только имущество, принадлежащее залогодателю на праве собственности.

Существует два направления деятельности ООО ««Общество развития Гальбштадт»: 1) реализация жилищного фонда, находящегося в собственности ООО ««Общество развития Гальбштадт», проживающим в нем жильцам (направление I); 2) приобретение жилых домов ООО «Общество развития Гальбштадт» у третьих лиц с последующей продажей его определенной категории граждан (направление II). Для реализации первого направления деятельности были разработаны следующие три варианта, возможные к применению в ходе реализации проекта.

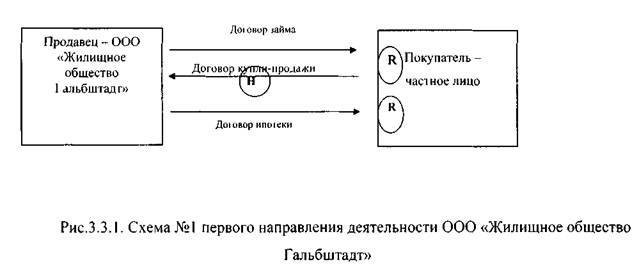

Схема № 1. ООО «Жилищное общество Гальбштадт» предоставляет покупателю целевой заем. Суммой, полученной согласно договору займа, покупатель оплачивает цену недвижимого имущества и приобретает на него право собственности. Затем ООО «Жилищное общество Гальбштадт» в обеспечение договора займа заключает Договор ипотеки, удостоверяемый нотариально, и регистрирует его в учреждении юстиции. Схема предусматривает наличие между ООО «Жилищное общество Гальбштадт» трех договоров и выглядит следующим образом:

На рис.3.3.1. применены следующие обозначения: C_g) - государственная регистрация.

Договор купли-продажи - регистрация прав физического лица 1,5 ММРОТ - 125,26 руб. Регистрация залога для юридического лица 10 ММРОТ - 834,90 руб.

Расценки установлены Постановлением Главы Администрации Алтайского края № 158 от 19 марта 1998г. и в указанных размерах применяются только на территории Алтайского края. Вышеуказанные суммы установлены без включения НДС.

Расходы по регистрации договора купли-продажи целесообразно возложить на покупателя - физическое лицо. В случае осуществления государственной регистрации за счет юридического лица плата оставляет 15 ММРОТ - 1252,55 руб. без учета НДС. При оплате наличными деньгами также взимается налог с продаж в размере 5% от суммы (величина ставки налога с продаж в размере 5% установлена на территории Алтайского края).

Величина минимального месячного размера оплаты труда (ММРОТ) устанавливается федеральным законом. Все расчеты произведены исходя из действующего на 17 июня 1999г. размера ММРОТ в сумме 83,49 руб. Величина ставки налога с продаж устанавливается законом субъекта Федерации в пределах верхней границы в размере 5%, установленной федеральным законом. Величина платы за государственную регистрацию устанавливается нормативным актом субъекта Федерации.

(Н) - нотариальное удостоверение договора (сделки) является обязательным для договора об ипотеке (чЛ ст. 10 ФЗ «Об ипотеке», ст.339 ГК РФ). Несоблюдение нотариальной формы договора об ипотеке влечет его недействительность. Такой договор считается ничтожным (абзац 3 п.1 ст. 10 ФЗ «Об ипотеке», п.4 ст.339 ГК РФ).

За удостоверение договора взимается государственная пошлина (при удостоверении частным нотариусом - тариф) в размере 1,5% от суммы сделки. Полномочия государственного и частного нотариусов при удостоверении сделок, являющихся предметом предлагаемой программы, равны. В зависимости от удобства территориального расположения можно пользоваться услугами как частного нотариуса, так и государственного. Однако целесообразнее прибегать к услугам частного нотариуса, поскольку последний проявляет большее внимание и заинтересованность, так как получаемый им тариф является его доходом. Размеры оплаты за нотариальные услуги определяются законом «О государственной пошлине» и едины на всей территории Российской Федерации. Все платежи, определенные законом «О государственной пошлине», не облагаются НДС.

Вместе с тем схема № 1 имеет очевидные объективно-правовые недостатки. Договор ипотеки можно заключить только после возникновения права собственности на жилой дом (п.1 ст.6 ФЗ «Об ипотеке» и абзац 4 п.2 ст. 13 федерального закона № 122-ФЗ от 21 июля 1997г. «О государственной регистрации прав на недвижимое имущество и сделок с ним»). То есть, наблюдается разрыв между моментом заключения и государственной регистрации договора купли-продажи и моментом совершения сделки залога. После оформления права собственности на жилой дом покупатель может всячески уклоняться от заключения договора залога, несмотря на ранее принятые обязательства. Конечно можно понудить покупателя к заключению договора ипотеки в судебном порядке (например, предусмотреть это предварительным договором). Однако заключение такого договора потребует дополнительных расходов на его нотариальное удостоверение. Кроме того, такая схема предполагает, что на заключительном этапе сделки инициативная роль будет принадлежать ООО «Жилищное общество Гальбштадт» при явной незаинтересованности покупателя. Это, в свою очередь, увеличивает объем работы ООО «Жилищное общество Гальбштадт», что представляется нецелесообразным.

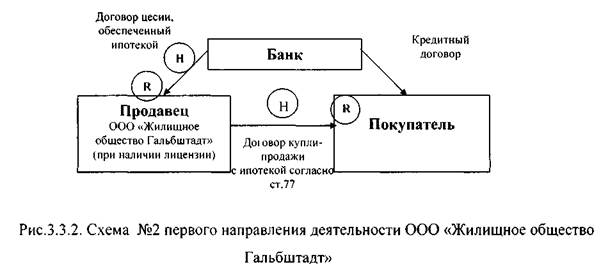

Схема № 2 предполагает использовать положения ст.77 ФЗ «Об ипотеке», согласно которой жилые дома, приобретенные за счет кредита банка или иной кредитной организации в собственность, считаются находящимися в залоге с момента государственной регистрации договора купли-продажи жилого дома.

Эта схема предполагает участие в сделке лица со специальной правоспособностью (лицензией) - банка или иной кредитной организации. ООО «Жилищное общество Гальбштадт» такой специальной правоспособностью не располагает, а займы, которые оно может предоставлять, не попадают под действие вышеуказанной ст.77. Также необходимо учитывать, что ипотечное кредитование жилых домов, обремененных правом проживания в них жильцов, является малопривлекательным. В нынешних российских реалиях это возможно лишь при условии депозитного обеспечения и уступки права требования по кредитному договору, обеспеченному залогом (выкуп права требования по кредитному договору).

Договор финансирования под уступку денежного требования заключают, с одной стороны, банк, а с другой - финансовый агент. Согласно ст.825 ГК РФ в качестве финансового агента может выступать организация, имеющая специальную лицензию (на примере г. Москвы - небанковская кредитная организация). Такой правоспособности (наличия лицензии) у ООО «Жилищное общество Гальбштадт» нет.

Вместо ООО «Жилищное общество Гальбштадт» договор цессии (уступки требования) может заключаться с другим лицом, предоставляющим финансирование под уступку денежного требования (при наличии лицензии).

Договор по уступке прав по кредитному договору, обеспеченному ипотекой, согласно п.3-4 ст.47 ФЗ «Об ипотеке» должен быть нотариально удостоверен и подлежит государственной регистрации.

Очевидным недостатком данной схемы является необходимость лицензии на совершение операции по финансированию под уступку денежного требования. Без совершения указанной операции ни один банк (если только это не свой банк) не откроет кредитную линию по ипотечному кредитованию покупки жилых домов, обремененных правом жильцов на проживание в них. Кроме того, банк за свои услуги возьмет комиссию, размер которой, вследствие удаленности от основных рынков финансовых услуг, видимо будет значительным. Наряду с расходами, вызванными двойным нотариальным удостоверением и двойной государственной регистрацией, комиссия банка приведет к росту затратной части реализации проекта.

Таким образом, вышеуказанная правовая схема не является оптимальной.

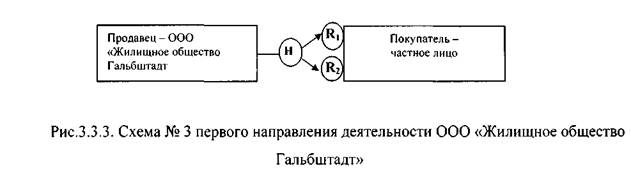

Схема № 3 сводит до минимума количество документально оформляемых сделок, связанных с реализацией жилого фонда, и соответственно минимизирует расходы на реализацию проекта в целом.

Согласно данной схеме ООО «Жилищное общество Гальбштадт» заключает с покупателем нотариально удостоверяемый договор купли-продажи, в котором в соответствии с п.5 ст.488 ГК РФ специально оговаривается, что до полной оплаты жилой дом находится в залоге (состоит в ипотеке), с наложением запретов на последующий залог, продажу или иное отчуждение, аренду или иное обременение заложенного имущества.

На рис.3.3.3. использовались следующие обозначения:

('"ri) - реализация права собственности на жилой дом покупателя и договора купли-продажи за его счет (1,5+1,5=3 ММРОТ=250,47 руб.).

(R?) - регистрация ипотеки юридического лица - ООО «Жилищное общество Гальбштадт» (10 ММРОТ=834,9 руб. + НДС 20%).

Поскольку договору купли-продажи жилого дома в кредит с возникновением залога придается нотариальная форма, то требование о нотариальной форме договора ипотеки считается соблюденным и залог недвижимости возникает одновременно с правом собственности покупателя на жилой дом с момента государственной регистрации вышеуказанной сделки.

Схема № 3 была единодушно одобрена исполнительным органом ООО «Общество развития Гальбштадт» и ООО «Жилищное общество Гальбштадт» в ходе совещания 11 июля 1999г. как наиболее целесообразная, отвечающая интересам организаций и потому подлежащая применению в ходе реализации проекта.

Для реализации второго направления деятельности можно предложить следующие три схемы реализации проекта по направлению 11.

Схема № 1 предусматривает куплю-продажу земли между продавцом и покупателем непосредственно и долевую куплю-продажу жилого дома ООО «Жилищное общество Гальбштадт» и покупателю. Размер долей определяется конкретной платежеспособностью покупателя, но не может быть ниже установленного предела. Например, доля покупателя составляет 1/10, а доля ООО «Жилищное общество Гальбштадт» - 9/10. Каждый оплачивает свою долю из собственных средств.

Договорная схема выглядит следующим образом:

Недостатком данной схемы является то обстоятельство, что залог при продаже в кредит, согласно п.5 ст.488 ГК РФ, возникает лишь на 9/10 долей жилого дома. На оставшуюся долю дома в размере 1/10 требуется отдельный договор залога (ипотеки). Аналогичное требование распространяется на возникновение договора залога (ипотеки) земельного участка.

Еще одним недостатком данной схемы являются правоотношения, вытекающие из общей долевой собственности на дом. Там же необходимо будет учитывать очевидные желания покупателя осуществлять залог имущества, приобретенного им за счет собственных средств.

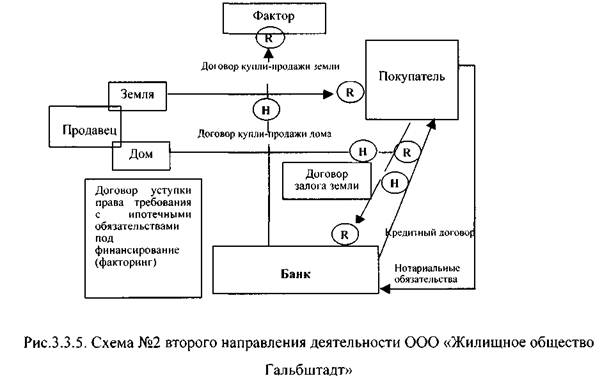

Схема № 2 базируется на положениях ст.77 ФЗ «Об ипотеке» о возникновении залога жилых домов, полученных за счет кредита банка или иной кредитной организации.

При этом необходимо учитывать, что банки в настоящий момент не заинтересованы в долгосрочном кредитовании. Для них характерна работа «на коротких деньгах» за определенную комиссию, поэтому в реализации данной схемы необходимо предусмотреть обязательность последующей уступки банком права требования по кредитному договору, обеспеченному залогом (факторинг). При этом фактор (финансовый агент), представляющий интересы ООО «Жилищное общество Гальбштадт», должен иметь лицензию на право осуществления операций факторинга.

Возможная схема выглядит следующим образом:

Данной схеме присущи все недостатки, характерные для схемы № 2 направления I. Кроме того, при обращении взыскания в соответствии с действующим законодательством РФ земельный участок не может перейти в собственность фактора - иностранного юридического лица (за исключением случая, когда в этом качестве будет привлечен нерезидент РФ, представляющий интересы ООО «Жилищное общество Гальбштадт»).

Схема № 3 была признана исполнительным органом ООО «Общество развития Гальбштадт» и ООО «Жилищное общество Гальбштадт» наиболее оптимальной.

От схемы № 3 направления I ее отличают исходные данные - наличие третьего лица (продавца) и дополнительного объекта оборота (земельного участка), а от схемы №1 направления II -отсутствие коллизий общей долевой собственности. Сумма, которую вносит покупатель в размере 10% от стоимости дома в качестве задатка, или предоплаты, по предварительному договору засчитывается в выкупную цену. Если платежеспособность покупателя оставляет желать лучшего, можно ограничиться приобретением им в собственность земельного участка с последующим оформлением на него залога (ипотеки).

Примечание: Важным условием реализации проекта является правовой статус земельного участка. Участок должен иметь назначение под индивидуальное жилищное строительство и личное подсобное хозяйство. В состав земельных участков ни в коем случае не должны входить сельскохозяйственные угодья из состава полевых земельных участков личных подсобных хозяйств, поскольку эти угодья согласно ч.1 ст.63 ФЗ «Об ипотеке» не могут быть предметом залога (ипотеки).

Ипотека земельного участка вместе с жилым домом предусмотрена законом (абз.1 ст.69 ФЗ «Об ипотеке») и позволяет установить более высокую степень правовой защиты прав залогодержателя, в качестве которого выступает ООО «Жилищное общество Гальбштадт». Оборотоспособность указанных земельных участков допускается действующим законодательством, а также Указами Президента РФ от 14 февраля 1996г. № 198, от 16 мая 1997г. № 485 и от 26 декабря 1997г. № 1263

Последовательность сделок и юридических действий по данной схеме фиксируется всеми сторонами в предварительном договоре. Это обстоятельство позволяет в случае уклонения одной из сторон от точного и своевременного исполнения обязательств требовать их исполнения путем заключения соответствующих договоров или совершения юридических действий в судебном порядке.

На рис.3.3.6. были использованы следующие обозначения:

[] - договор купли-продажи жилого дома в кредит с последующим залогом и договор ипотеки (залога) земельного участка могут быть объединены в одном договоре (п.З ст.421 ГК РФ). Однако в любом случае указанные договоры заключаются у нотариуса одновременно.

чВ*- государственная регистрация права собственности покупателя на жилой дом Qy - государственная регистрация права залога ООО «Жилищное общество Гальбштадт» на жилой дом, принадлежащий покупателю

(Ri) ичКу - производятся регистрирующим органом одновременно.

Условия оплаты нотариальных услуг и государственной регистрации.

Последовательность действий по схеме №3 второго направления деятельности выглядит следующим образом.

1. Покупатель самостоятельно либо при содействии ООО «Жилищное общество Гальбштадт» находит удовлетворяющий его жилой дом с земельным участком, которые их собственник имеет намерение продать. ООО «Жилищное общество Гальбштадт» проводит юридическую и экономическую оценку предмета сделки. В случае согласия ООО «Жилищное общество Гальбштадт» стороны подписывают предварительный договор. Данная схема напоминает лизинговые операции. Однако схема лизинга не может быть применена к жилому фонду, поскольку согласно действующему законодательству (включая федеральный закон «О лизинге» от 29 октября 1998г. № 164-ФЗ) жилой фонд не может быть предметом лизинга, так как он предназначен для проживания граждан, а не для предпринимательской деятельности.

2. Предварительный договор включает в себя следующие условия:

а) обязанность продавца и покупателя (физических лиц) заключить договор купли-продажи земельного участка на условиях и в сроки, установленные предварительным договорам;

б) обязанности покупателя дать нотариально удостоверенное обязательство покупателя и совершеннолетних членов его семьи об отказе от права пользования жилым домом в случае обращения на него взыскания (в соответствии с п.2 ст.78 ФЗ «Об ипотеке»);

в) обязательства продавца продать, а ООО «Жилищное общество Гальбштадт» купить жилой дом в кредит с залоговым обязательством на условиях и в сроки, установленные предварительным договором;

г) обязательства ООО «Жилищное общество Гальбштадт» продать, а покупателя купить жилой дом в сроки, установленные предварительным договором;

д) обязательства покупателя заложить земельный участок в обеспечение выполнения обязательств покупателя по договору купли-продажи жилого дома в кредит с последующим залогом;

ж) обязательства покупателя о внесении задатка, или частичной предоплаты, в счет выкупной цены жилого дома. Предварительный договор может и не содержать положений о задатке в случае, если одновременно с договором между ООО «Жилищное общество Гальбштадт» и покупателем подписывается соглашение о задатке с указанием его размера и условий зачета;

з) обязательств сторон по распределению бремени расходов по государственной регистрации и нотариальному удостоверению договоров;

и) положение, согласно которому ООО «Жилищное общество Гальбштадт» не несет перед покупателем никакой ответственности (включая обязательства по задатку) в случае, если неисполнение или ненадлежащее исполнение ООО «Жилищное общество Гальбштадт» своих обязательств вызвано ненадлежащим исполнением своих обязательств продавцом либо покупателем;

к) обязанность продавца передать жилой дом непосредственно покупателю и обязанность покупателя принять жилой дом непосредственно у продавца.

3. После подписания предварительного договора покупатель предоставляет ООО «Жилищное общество Гальбштадт» нотариально удостоверенное обязательство (включая совершеннолетних членов семьи покупателя) об отказе от права пользования жилым домом в случае обращения на него взыскания.

4. После исполнения покупателем условий п. 3 ООО «Жилищное общество Гальбштадт» заключает договор купли-продажи жилого дома с продавцом и регистрирует право собственности на свое имя. Перед заключением вышеуказанного договора продавец (покупатель) предъявляет договор купли-продажи земельного участка между продавцом и покупателем и документ о том, что договор подан ими на государственную регистрацию (заявление в филиал Центра по регистрации со штампом и подписью о приеме).

5. По предъявлении покупателем документов о праве собственности на земельный участок, расположенный под жилым домом, и наличии у ООО «Жилищное общество Гальбштадт» свидетельства о праве собственности на жилой дом ООО «Жилищное общество Гальбштадт» и покупатель одновременно заключают нотариально удостоверенные договора купли-продажи жилого дома в кредит с последующим залогом (ипотекой) и договор ипотеки земельного участка, расположенного под жилым домом. Возможно заключение одного договора, включающего обе позиции, - по усмотрению нотариуса.

6. Вышеуказанные договора подлежат государственной регистрации. При этом покупатель оплачивает возникновение права собственности на свое имя, а ООО «Жилищное общество Гальбштадт» - регистрацию соглашения о залоге. Если связать ипотеку земельного участка с куплей-продажей дома, то можно переложить расходы по государственной регистрации условий по ипотеке на покупателя. Для него это составит 1 ММРОТ. Однако эту возможность предстоит выяснить на месте.

Исходя из вышеизложенного, точную оценку затрат на государственную регистрацию на территории Алтайского края в настоящий момент дать затруднительно. Точным является лишь размер затрат на государственную регистрацию перехода прав собственности на жилой дом ООО «Жилищное общество Гальбштадт» - ММРОТ. По ипотеке это будет составлять либо 20 ММРОТ (10 - за жилой дом, 10 - за земельный участок), либо при смешанном договоре все расходы лягут на покупателя в размере 1 ММРОТ. Все зависит от конструкции договоров, которые предстоит проработать с нотариусом.

Общие примечания уплаты за государственную регистрацию:

Согласно расценкам за государственную регистрацию прав на недвижимое имущество и сделок с ним, утвержденным Постановлением администрации Алтайского края от 19 марта 1998г. № 158 (с последующими изменениями), плата за государственную регистрацию подлежит обложению НДС (п.24 Постановления). Однако согласно закону «О налоге на добавленную стоимость» (подпункт «И» п.1 ст.5) регистрационные сборы, взимаемые государственными органами, обложению налогом на добавленную стоимость не подлежат. Видимо, вышеуказанное положение закона еще предстоит разъяснить местным налоговым органам в Алтайском крае.

В заключение можно сделать следующие выводы.

1. Из всех представленных выше схем по обоим направлениям наиболее предпочтительными являются схемы № 3, которые предусматривают:

а) осуществление деятельности в рамках существующей правоспособности ООО «Жилищное общество Гальбштадт»;

б) гарантии, которые предусмотрены действующим законодательством, применительно к рассматриваемым случаям, с учетом исходных данных. Не допускаются очевидные разрывы между отдельными их элементами, фиксируемыми договорными отношениями;

в) все действия взаимосвязаны заинтересованностью покупателя. Ему принадлежит инициативная роль, инспирируемая ООО «Жилищное общество Гальбштадт»;

г) при реализации указанных схем ООО «Жилищное общество Гальбштадт» получает максимальные гарантии, которые предусмотрены действующим законодательством применительно к рассматриваемым случаям, с учетом исходных данных, существующих на момент совершения сделок.

2. Для реализации направления II необходимо провести работу с Алтайским краевым центром регистрации прав на недвижимое имущество и сделок с ним (г.Барнаул) на предмет введения в перечень регистрационных действий регистрации права пользования жилым помещением, согласно ст.292 ГК РФ. Вышеуказанное право прекращается с момента обращения взыскания на жилой дом. Это позволит снизить социальные риски при выселении покупателей, не исполняющих свои обязанности по договору купли-продажи. Кроме того, целесообразно предусмотреть возможность предоставления выселяемым жильцам жилых помещений на условиях коммерческого найма по нормам общежития. Для этих целей, естественно, должен предоставляться самый непрезентабельный жилой фонд.

Реализация пилотного проекта внедрения жилищной программы позволит внести коррективы и уточнить детали используемого варианта либо сделать более полную привязку к конкретным обстоятельствам. Необходимые документы в настоящее время находятся на стадии разработки.

В итоге хотелось бы отметить, что разработка и реализация представленных выше и подобных программ не только на региональном, но и на федеральном уровне позволит создать финансовую базу для ипотечного кредитования и повысить инвестиционную активность населения, которое будет иметь стимул для вложения своих финансовых и иных имущественных средств (например, старых квартир, находящихся в их собственности) в сферу жилищного строительства, приведет к неизменному развитию системы ипотечного кредитования.

ЗАКЛЮЧЕНИЕ

Проанализировав становление и развитие ипотечных отношений в России и за рубежом, можно сделать следующие выводы.

1. Обеспечение населения жильем является важнейшей социально-политической и экономической проблемой. От выбора тех или иных подходов к решению этой проблемы в значительной мере зависит общий масштаб и темпы жилищного строительства, реальное благосостояние людей, их моральное и физическое самочувствие, политические оценки и мотивация поведения.

К настоящему времени в жилом фонде России сохраняется значительная часть домов с неблагоустроенными квартирами, из которых около 1,3% размещены в ветхих и аварийных домах, а также индивидуальные частные дома. При этом основная часть вновь вводимого жилья сооружается на основе технических и архитектурно-планировочных решений, сложившихся в 70-80-е годы и во многом морально устаревших. К тому же в строительстве и при эксплуатации жилья используют устаревшие технологии, материалы, которые энерго-и материалоемки.

В связи с этим опасной становится тенденция роста стоимости строительства, делающая вновь возводимое жилье все менее доступным для населения и вызывающая сокращение спроса, а следовательно, и объема производства. В конечном итоге это создает кризис системного характера, заметно усилившийся в условиях ухудшения макроэкономической ситуации и очередного резкого падения жизненного уровня населения после известных решений в августе 1998г.

Сложившаяся проблемная ситуация в экономике серьезно ухудшает положение и населения, и предпринимателей, и финансистов, и государства, интересы которых сейчас более, чем когда-либо ранее, сходятся в том, что в основе решения жилищной проблемы лежит создание и развитие национальной системы ипотечного кредитования.

2. Внедрение в деловой оборот выдачи кредитов на покупку жилья гражданам, имеющим надежное обеспечение их возврата в виде реальной собственности (приобретенного объекта недвижимости), могло бы дать:

• постоянный и существенный приток денежных средств на рынок жилья;

•оживить строительство и сопряженные с ним секторы промышленности;

•сохранить и расширить рабочие места;

• повысить доходы населения и бюджеты всех уровней.

3. Становление ипотеки и системы ипотечного кредитования в России осложнено такими факторами, как:

• недостаток ресурсов коммерческих банков для долгосрочного инвестирования;

•отсутствие государственной поддержки и льготного налогообложения для инвесторов, предоставляющих долгосрочные кредиты;

• недостаточная разработка законодательной базы ипотечного кредитования;

•отсутствие вторичного рынка закладных.

4. Масштаб проблем развития жилищного строительства и ипотечного жилищного кредитования, а также их сложность и комплексность требуют при их решении использовать программный подход, предпринимать максимально быстрые действия и всемерно использовать мировой опыт, опираясь на международное сотрудничество.

Успех конкретной программы будет зависеть от привлечения в эту сферу всех возможных источников ипотечного кредитования жилья - кредитных ресурсов ипотечных и универсальных банков, индивидуальных, корпоративных и институциональных инвесторов.

5. В целях развития ипотеки в России необходимо создавать системы ипотечного кредитования и системы управления рисками как альтернативного способа страховой защиты от рисков, возникающих при ипотечных операциях

Организация управления рисками необходима для равномерного распределения бремени финансовых расходов по защите от рисков между субъектами, принимающими участие в ипотечных правоотношениях. Сейчас, в различных ипотечных программах явно просматривается стремление кредиторов переложить риски на плечи заемщиков и при этом защиту от них осуществлять в основном посредством страхования. В результате значительно увеличиваются издержки (помимо основного кредитного долга) заемщика.

Что же касается развития системы ипотечного кредитования, то сегодня в России необходимо создавать именно систему ипотечного кредитования, а не просто ипотечное законодательство и ипотечные банки. Без какого-либо одного звена функционирование системы может оказаться неэффективным. Для полноценной работы системы ипотечного кредитования должны быть развиты такие обеспечивающие функции, как оценка стоимости недвижимости, страхование, процедуры обращения взыскания на заложенное имущество и механизм регистрации ипотеки.

Существенное значение будет иметь практика рассмотрения судебными органами дел по заложенному недвижимому имуществу. В данном вопросе должна быть заявлена жесткая позиция судебной власти в отношении неплательщиков.

Особенно необходимо выработать общие требования к режиму работы рынка ипотечного кредитования на этапе его становления на первое время. Важно и то, что выбор тех или иных схем ипотечного кредитования (у каждой из них могут быть свои специфические ограничения) зависит от особенностей налоговой системы. Различные изменения вынуждают вносить соответствующие коррективы в ипотечную программу. В связи с этим необходимо пересмотреть принципы налогообложения доходов от продажи недвижимого имущества, а также ставки налогов, государственных пошлин и иных сборов при оформлении таких сделок.

Многое зависит и от Центрального банка РФ. Должна быть создана система специального лицензирования ипотечных банков (законодательное установление статуса ипотечных банков по аналогии с инвестиционными). Отобранным для участия в системе ипотечного кредитования банкам могут быть предоставлены определенные льготы в осуществлении их деятельности.

Только в условиях правовой защиты институтов ипотечного кредитования и их клиентов, а также при наличии рационального государственного регулирования системы ипотечного кредитования российские ипотечные банки, используя свою методологическую базу и отработанные кредитные инструменты, зарубежный опыт, смогут работать так же, как работают ипотечные банки развитых стран. Создание системы ипотечного кредитования и вторичного рынка закладных могло бы стать очередным шагом в развитии рыночных отношений в России, а также способствовать укреплению банковской системы страны, развитию сферы жилищного строительства и, следовательно, улучшению жилищных условий населения России в целом.

СПИСОК БИБЛИОГРАФИЧЕСКИХ ИСТОЧНИКОВ

1. Антонов Л.Н. Залог и кредитный риск // Банковское дело. - 1995. - № 5. - С. 5-7.

2. Балабанов И. Т. Операции с недвижимостью в России. - М: Финансы и статистика, 1996.

3. Банкам дали отмашку на ипотечное кредитование. Они обещали подумать // Эпиграф. -1998. —№30.-С. 3.

4. Банки и банковские операции: Учебник для вузов. - М.: Банки и биржи ЮНИТИ, 1997.

5. Банки. Инвестиции. Недвижимость: Материалы Второго Международного банковского конгресса стран Азиатско-Тихоокеанского региона [Владивосток 1996]. - Владивосток: Дальнаука, 1996.

6. Баскаев К. Бесплатного жилья не бывает // Экономика и жизнь.- 2000. - № 7. - С. 29.

7. Беленький В.Н. Ипотека: Проблемы и решения // Финансовый бизнес. - 1994. - № 8. - С. 10-14.

8. Беленький В.Н. Как обеспечить надежность // Деловой мир. - 1995. - № 8. - С. 5.

9. Бубнова К. Страхование права собственности на недвижимость // Риэлтер. - 1998. - № 2. -С.15-21.

10. Бубнова К. Страхование рисков при кредитовании // Риэлтер. - 1998. - № 3. - С.7-9; № 4

-С. 15-18.

11. Бусов В.И. Проблемы организации ипотечного бизнеса // Деньги и кредит. - 1996. — № 2.

— С. 58-60.

12. Ваксман С.А., Воробьева О.Е. Ипотечное кредитование и его участники на рынке жилья США.—Екатеринбург: Урал. Гос.Экон.Ун-т, 1998.—97с.

13. Верганова Е.В., Горбунова И.В., Сазонова Ю.А., Соколов В.Н. Анализ достоинств и недостатков схем ипотечного кредитования// Экономика и предпринимательство в строительстве (выпуск 6)/ Отв. ред А.И. Щербаков. - Новосибирск: НГАСУ, 2000. - С.45-47.

14. Воеводская Н.П., Пантелеев В.В. Жилищное кредитование // Деньги и кредит. - 1996. — № П. —С. 52-56.

15. Возможные источники инвестирования в Новосибирской области // Эпиграф. - 1995. -№ 30.-С. 1.

16. Волочков Н.Г. Справочник по недвижимости. - М.: ИНФРА-М, 1996.

П.Воробьев Ю., Караваева И., Скробов А. Залоговое кредитование: Зарубежный опыт и российская действительность // Вопросы экономики. - 1995. - № 11. - С.135-145. 18. Вылезайте из ракушек // Коммерсант. - 1999. - № 181. - С. 7.

19. Горемыкин В.А. Российский земельный рынок. - М., 1996.

20. Горемыкин В.А., Бугулов Э.Р. Недвижимость: Регистрация прав и сделок, ипотечное кредитование. В схемах. - М.: «Филинъ», 1999. - 144 с.

21. Гражданский кодекс РФ. Ч. 1,2.- М., 1996.

22. Гражданское право. Ч. 1 / Под ред. Ю. К. Толстого, А. П. Сергеева. - СПб.: Теис, 1996.

23.Дедиков А.В., Касаткина Л.П. Ипотечное кредитование: Становление и направления развития // Управленческие и экономические проблемы современной России. -Н.Новгород, 1996.-С.191-194.

24.Дестресс М. Ипотека и ипотечное кредитование // Деньги и кредит. - 1995. - № 8. — С.48-51.

25. Ельцов МИ. Перспективы развития ипотечного кредитования в России// Финансовые проблемы РФ и пути их решения: теория и практика. Материалы Международной научно-практической конференции. - СПб.: Нестор, 2000. - С.65 - 66..

26. Жилищная экономика: Пер.с англ. / Под ред. Г. Поляковского. - М.: Дело, 1996. - 224 с.

27. Жилищный кодекс РСФСР от 24 июня 1983 г. с изменениями и дополнениями.

28. Жилье: Информационно-правовой сборник. - СПб., 1996.

29. Жуков И.В., Щербаков А.И. Ипотечное кредитование затрат на приобретение и строительство жилья// Экономика и предпринимательство в строительстве (выпуск 4): Сб. научи. тр./Отв. ред. А.И. Щербаков. - Новосибирск: НГАСУ, 1998.-С. 98- 101.

30. Завидов Б.Д. Комментарий к федеральному закону Российской Федерации «Об ипотеке (залоге недвижимости)». - М.: Издательство «ПРИОР», 1998. - 160 с.

31. Залог в банковском кредитовании // Бизнес и банки. - 1995. -№ 21. - С.8.

32. Зеленков А. Хотите построить дворец? Заложите свою хижину! // Клуб потребителей. — 1998. — № ПО.-С. 1.

33. Зенец Н. Возможности ипотечного кредитования // Экономист. - 1997. - № 4. — С.93-95.

34. Золоторев И.И., Горбунова И.В., Сазонова Ю.А., Соколов В.Н. Инвестиции в жилищное строительство// Экономика и предпринимательство в строительстве: Сб. научи, тр. (выпуск 6)/ Отв. ред. А.И. Щербаков. - Новосибирск: НГАСУ, 2000. - С.45 -47.

35. Золотарев И.И., Ивасенко А.Г., Соколов В.Н. Развитие системы долгосрочного жилищного кредитования населения в России - важнейшая социально-экономическая задача стабилизации общества// Прогнозирование развития регионального строительного комплекса. - Новосибирск: НГАСУ, 1998. - С. 43 - 46.

Похожие работы

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

... долговые ценные бумаги, которые затем продает инвесторам. В сложившейся экономической ситуации, когда отсутствуют высококапитализированные негосударственные организации, способные осуществлять ипотечное кредитование в больших объемах и создание государственных организаций, обеспечивающих механизм рефинансирования, проблематично, наиболее приемлемой для Казахстана является модель развития системы ...

... кредитных услуг коммерческих банков. В других западных странах бум в области банковского кредитования потребительских нужды населения начался в конце 50-х годов. Таким образом, особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2-ой мировой войны 1939-1945) в связи с резким усилением несоответствия между ростом производства и ограниченностью ...

... Банка эффективных методов анализа кредитоспособности и повышение уровня качества управления кредитном риском. Глава 3 Совершенствование механизма кредитования в Калужском отделении № 8608 Сбербанка России 3.1 Направления развития механизма кредитования Калужского ОСБ № 8608 Рассмотренные элементы системы банковского кредитования устойчивы в рамках ее сущности. Согласно современной ...

0 комментариев