Навигация

Инвестор как продавец

4. Инвестор как продавец

Инвестор имеет возможность продать свой пакет жилищных сертификатов вместе с закрепленной квартирой или «россыпью», аннулировав предварительно заявку на погашение жилищных сертификатов квартирой.

5. Инвестор - Банк-гарант

Если инвестор не подал до указанной даты заявку на погашение жилищных сертификатов квартирой либо в указанный срок не построен дом-объект займа, то через три месяца (в момент индексации жилищных сертификатов) инвестор меняет жилищные сертификаты в банке-гаранте на деньги, т. е. может погасить жилищные сертификаты деньгами в любой момент - с начала индексации до завершения займа в банке-гаранте.

Развитие системы долевого строительства, начавшийся выпуск жилищных займов представляют собой те формы привлечения средств юридических и физических лиц к финансированию развития недвижимости (прежде всего в жилищной сфере), которые наиболее возможны в современной российской практике.

Резюмируя вышеизложенное, следует отметить, что для России необходим путь с комбинацией различных методов и финансовых инструментов, различных схем накопления, дающий возможность субсидирования кредитов. Участие администрации делает эти схемы более дешевыми и доступными для населения и, самое главное, надежными.

Значимость регионального опыта обусловлена тем, что, во-первых, ипотека тесно связана с функционированием рынка жилья, который в виду специфики товара, как правило имеет региональные особенности; во-вторых, внешние факторы, оказывающие воздействие на инвестиционный процесс в жилищном строительстве, также в значительной мере носят региональный характер; в-третьих, будет ограничен отток капитала из региона, что способствует повышению его инвестиционной привлекательности.

Создание на местном уровне региональных и местных фондов развития жилищного строительства с объединением нескольких источников финансирования (различных бюджетов и внебюджетных источников), возможность иметь крупные финансовые средства под гарантии администрации (эмиссия ценных бумаг и различные кредиты), огромная заинтересованность местных властей в решении жилищных задач—все это сегодня один из самых перспективных вариантов долгосрочного кредитования в России.

2.3. Анализ системы управления рисками и страховой защиты при ипотечных операциях

Залогодержатель (кредитор), равно как и залогодатель (заемщик), воспринимают, анализируют риски, сопутствующие ипотечным операциям, сообразно своим взглядам и устремлениям. Для названных сторон договора об ипотеке они носят объективный и субъективный характер. Результатом анализа перечисленных и иных рисков является решение залогодержателя или залогодателя оставить риски на себе или перевести их за соответствующую плату на страховщика, т.е. осуществить страхование.

В целях обеспечения и реализации операций, связанных с кредитованием на приобретение недвижимости, и в связи с многообразием этих схем, осуществляется и может быть разработано несколько видов страхования. Процесс страхования определенным образом регламентируется на законодательном уровне, при этом в требованиях п.1 ст.334 ГК РФ и ст.31 ФЗ «Об ипотеке» имеются отличия [114, с.96].

Федеральный закон от 16 июля 1998г. № 102-ФЗ «Об ипотеке (залоге недвижимости)».

Статья 31. Страхование заложенного имущества.

1. Страхование имущества, заложенного по договору об ипотеке, осуществляется в соответствии с условиями этого договора.

2. При отсутствии в договоре об ипотеке иных условий о страховании заложенного имущества залогодатель обязан страховать за свой счет это имущество в полной стоимости от рисков утраты и повреждения, а если полная стоимость имущества превышает размер обеспеченного ипотекой обязательства - на сумму не ниже суммы этого обязательства.

3. Залогодержатель имеет право на удовлетворение своего требования по обязательству, обеспеченному ипотекой, непосредственно из страхового возмещения за утраты или повреждение заложенного имущества независимо от того, в чью пользу оно застраховано. Это требование подлежит удовлетворению преимущественно перед требованиями других кредиторов залогодателя и лиц, в чью пользу осуществлено страхование, за изъятиями, установленными федеральным законом.

Залогодержатель лишается права на удовлетворение своего требования из страхового возмещения, если утрата или повреждение имущества произошли по причинам, за которые он отвечает.

Гражданский кодекс РФ.

Статья 334. Понятие и основания возникновения залога.

В силу залога кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения обязательства должником этого обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит это имущество (залогодателя), за изъятиями, установленными законом.

Залогодержатель имеет право получить на тех же началах удовлетворение из страхового возмещения за утрату или повреждение заложенного имущества независимо от того, в чью пользу оно застраховано, если только утрата или повреждение не произошли по причинам, за которые залогодатель не отвечает.

В приведенных требованиях о страховании имеется оговорка о возможности страхования на сумму ниже полной стоимости имущества, т.е. предусматривается пропорциональная (долевая) система страхового обеспечения - способ страхования на условиях, предусматривающих выплату страхового возмещения в размере такой части ущерба, какую страховая сумма составляет по отношению к страховой стоимости, т. е. по отношению к величине, которая получена в результате оценки действительной стоимости объекта страхования.

Наличие данной оговорки позволяет снизить расходы заемщика на проведение данного вида страхования, поскольку страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы. Однако страхование на сумму ниже полной стоимости имущества повышает риск заемщика, которому в этом случае при наступлении страхового события ущерб будет возмещен не в размере полной стоимости объекта недвижимости, а только в соответствующей доле, покрытой страхованием.

Как следует из положений закона, при заключении договора страхования заемщик (страхователь) назначает кредитора (банк) выгодоприобретателем с вытекающими из этого статуса правами и обязанностями. Но если даже он этого не сделает, кредитор все равно не лишается своего законного права на удовлетворение требования из страхового возмещения, если утрата или повреждение имущества произошли по причинам, за которые кредитор отвечает.

Несмотря на то, что при ипотеке (залоге недвижимости) вопросы страхования регулируются на законодательном уровне, данный процесс носит далеко не однозначный характер. Обусловлено это тем, что и в соответствующих ипотечных программах федерального и регионального уровней при изложении подходов к страхованию рисков, связанных с ипотечным жилищным кредитованием, имеются характерные различия.

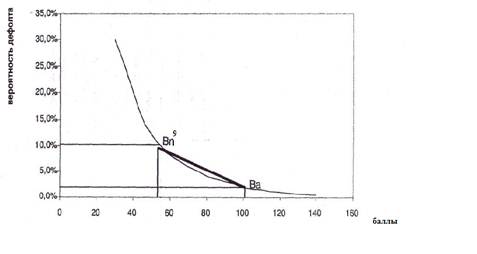

Управление риском - это система мер, направленных на рациональное сочетание всех элементов в единой технологии управления. Руководствуясь подходами к управлению рисками, необходимо провести градацию (иерархию) рисков, сопутствующих ипотечному жилищному кредитованию, и распределить их между субъектами, участвующими в ипотечных операциях, для того, чтобы равномерно распределить бремя финансовых расходов по защите от рисков. Сейчас в различных ипотечных программах, явно просматривается стремление кредиторов переложить риски в основном на плечи заемщиков, осуществляя защиту посредством страхования. В результате значительно увеличиваются издержки (помимо основного кредитного долга) заемщика.

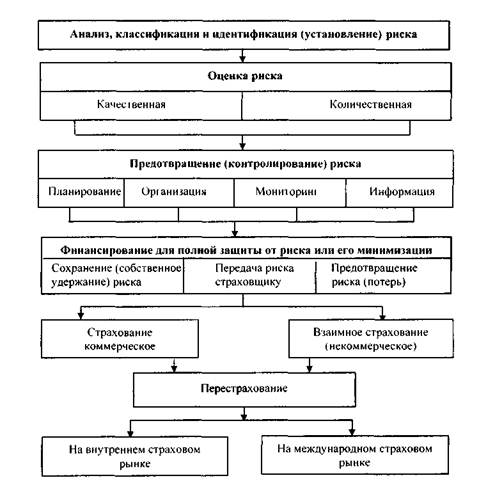

В последней четверти века на международном страховом рынке наблюдается рост убыточности большинства видов страховых операций. Причиной служат частые катастрофы природного и техногенного характера, от которых страдают не только страховые компании, но и экономика в целом. Для снижения значимости данных негативных явлений за рубежом была создана система «управления риском» (risk management), включающая четыре последовательных направления деятельности (рис.2.3.1.).

Результаты проведенной градации рисков, сопутствующих ипотеке, необходимо закрепить (для исключения возможного произвола кредитных учреждений и лоббирования своих коммерческих интересов страховщиками) в соответствующем нормативно-правовом документе. В нем целесообразно все риски разделить минимум на риски, покрываемые страхованием, и риски, не связанные со страхованием.

Примечательно, что именно такая градация рисков предусмотрена в отношении лизинговых операций в федеральном законе от 29 ноября 1998г. № 164-ФЗ «О лизинге» [116, с. 106].

Статья 21. Страхование предмета лизинга и риски.

1. Предмет лизинга может быть застрахован от рисков утраты (гибели), недостачи или повреждения с момента поставки имущества продавцом (поставщиком) и до момента окончания срока действия договора лизинга, если иное не предусмотрено договором.

2. Страхование предпринимательских (финансовых) рисков осуществляется как по соглашению сторон договора лизинга, так и без соглашения.

3. Стороны, исполняющие обязанности страхователя и выгодоприобретателя, а также сроки страхования определяются договором лизинга.

4. Лизингополучатель в случаях, определенных законодательством Российской Федерации, должен застраховать свою ответственность за выполнение обязательств, возникающих вследствие причинения вреда жизни, здоровью или имуществу других лиц в процессе пользования лизинговым имуществом.

Статья 22. Риски, не связанные со страхованием.

1. Ответственность за сохранность предмета лизинга от всех видов имущественного ущерба, а также за риски, связанные с его гибелью, утратой, порчей, хищением, преждевременной поломкой, ошибкой, допущенной при его монтаже и эксплуатации, и иные имущественные риски с момента фактической приемки предмета лизинга несет лизингополучатель, если иное не предусмотрено договором лизинга.

2. Риск несостоятельности продавца (поставщика) несет сторона лизинга, которая выбрала продавца (поставщика), если иное не предусмотрено договором лизинга;

3. Риск несоответствия предмета лизинга целям использования этого предмета по договору лизинга несет сторона, которая выбрала предмет лизинга, если иное не предусмотрено договором лизинга.

Необходимо отметить также, что обеспечение защиты от большого количества рисков при ипотечных операциях только посредством страхования будет угнетающе действовать на процедуру кредитования, поскольку существенно увеличивается стоимость финансовых и процедурных издержек на обеспечение такого рода защиты, которая, кстати, вовсе не является единственной эффективной мерой в процессе управления риском.

В качестве иллюстрации высказанных предположений приведем один небольшой пример. В связи с развитием института потребительского кредита вообще и ипотечного жилищного кредитования в частности возникает необходимость проведения кредитного страхования жизни, являющегося разновидностью страхования, осуществляемого прежде всего на случай смерти. Сущность данного страхования состоит в том, что заемщик (ссудополучатель) при получении кредита (ссуды) должен застраховать свою жизнь, чтобы в случае смерти застрахованного, не успевшего выплатить кредит (погасить ссуду), его задолженность погашалась из страховой суммы, выплачиваемой страховой компанией. Это страхование осуществляют как сами заемщики (ссудополучатели), так и кредиторы (банки, кредитные союзы и т. п.).

По рассматриваемому страхованию, прежде всего для уменьшения платы (устанавливается величиной тарифной ставки) за производимую страховую защиту, может предусматриваться в договоре страхования уменьшение суммы, выплачиваемой по случаю смерти застрахованного. То есть страховая сумма уменьшается вслед за уменьшением погашенного долга на протяжении срока страхования. Страховые тарифы могут быть постоянными на протяжении всего срока страхования, но могут также уменьшаться вместе со страховой суммой.

Страхование жизни, прежде всего на случай смерти, необходимо рассматривать как составную и безусловную часть финансирования приобретения объектов недвижимости посредством ипотечного жилищного кредитования, поскольку наличие такого страхования предполагает, что по меньшей мере в случае смерти заемщика (ссудополучателя), приобретенное в долг жилье будет свободно от долгового обязательства, так как обязанность по выплате оставшейся части долга будет находиться на страховщике.

По условиям страхования может предусматриваться, что страхователь (заемщик ипотечного жилищного кредита) страхует возврат кредита по одному из следующих вариантов: 1) на случай смерти; 2) на случай смерти или наступления инвалидности 1-й или 2-й группы в течение срока действия кредитного договора.

В табл.9 приведены тарифные ставки по страхованию жизни заемщика (по второму варианту) из расчета, что годовая ставка за кредит составляет 5%, вероятность наступления инвалидности в течение года равна 0,003, страховой взнос уплачивается единовременно в начале действия договора страхования.

В целом подавляющее число рисков, связанных с кредитованием на приобретение недвижимого имущества, можно переложить на страховщика, но сделать это можно только за соответствующую плату. Ипотечные операции, совершаемые сегодня, не являются дешевыми. И связано это не только с высокой процентной ставкой предоставляемых банками кредитов.

В настоящее время при ипотеке очень велика доля расходов, которые должен нести заемщик в связи с выполнением тех или иных процедур, поскольку создание механизма управления рисками при ипотечном жилищном кредитовании находится в самой начальной стадии. Подавляющее большинство кредиторов, не умея по-настоящему управлять рисками, всемерно стараются снять с себя бремя забот о них.

Страхование предмета ипотеки - явление достаточно новое, поэтому общие требования к нему излагаются в форме соответствующих рекомендаций. Так, п.7 Положения о некоторых условиях кредитного договора, применяемого в рамках пилотного варианта Московской ипотечной программы (утверждено постановлением Правительства Москвы от 6 октября 1998г. № 767 «О реализации Концепции развития ипотечного жилищного кредитования в г. Москве»), установлено: «Заемщик обязуется застраховать приобретаемую квартиру на случай ее повреждения в результате пожара, аварии водопроводных, отопительных и канализационных систем, взрыва газа, употребляемого для бытовых надобностей, и проникновения воды в результате проведения правомерных действий по ликвидации пожара».

В рекомендуемые условия кредитного договора включено достаточно большое количество рисков, от проявления которых необходимо застраховать предмет ипотеки. Однако данное требование не в полной мере корреспондируется, например, с положениями ст.32 «Меры по предохранению заложенного имущества от утраты и повреждения» ФЗ «Об ипотеке», в которых указывается, что залогодатель обязан принимать меры по обеспечению сохранности заложенного имущества, в том числе для защиты его от посягательств третьих лиц, огня, стихийных бедствий.

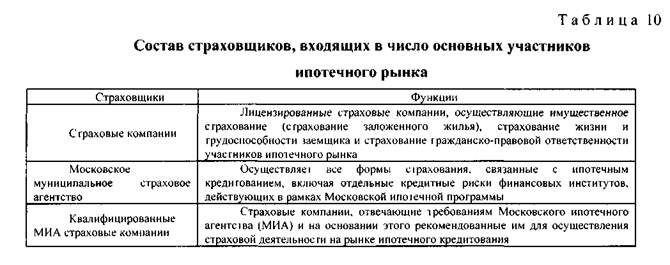

Для создания надежной страховой защиты от рисков страховщики включены в состав основных участников ипотечного рынка (табл.10) [116, с.98]. В частности, это предусмотрено Концепцией развития ипотечного жилищного кредитования в г. Москве (одобрена постановлением Правительства Москвы от 11 августа 1998г. № 625).

Функции страховщиков, представленные в табл.10, проистекают из основных принципов, заложенных в Московской ипотечной программе. Один из них гласит: «В число стандартов МИА на первых порах становления рынка ипотечного кредитования в Москве могут входить требования участия только квалифицированных МИА страховых и оценочных компаний во всех случаях страховой и оценочной деятельности, связанной с ипотечным кредитованием».

Исходя из указанного принципа в процедуре выдачи ипотечного кредита предусматривается, что обязательным условием ипотечного кредитования является страхование закладываемого недвижимого имущества. Обеспечение страховой защиты при ипотечных операциях только этим видом страхования не ограничивается.

Необходимость страхования жизни, трудоспособности заемщика определяется банком в соответствии со стандартами МИА (например, одним из таких стандартов может быть возраст заемщика, наличие семьи и т.д.).

Следовательно, при ипотечном жилищном кредитовании может применяться несколько видов страхования. В Московской ипотечной программе, в соответствии с Концепцией, по которой она будет реализовываться, предусмотрен достаточно большой спектр видов страхования (табл. 11) [116 с.99].

Таблица 1 1

Страхование при ипотечном кредитовании в Москве

| Вид страхования | Функции страховых компаний |

| Имущественное страхование | Страхование предмета залога является обязательным условием, обеспечивающим интересы залогодержателя (кредитора). Договор о страховании заложенного имущества заключается с заемщиком за его счет |

| Страхование гражданско-правовой ответственности участников рынка | Требуется в случаях, предусмотренных договорными отношениями участников, а в некоторых случаях - действующим законодательством (например, обязательное страхование ответственности оценочных организаций в соответствии с законом «Об оценочной деятельности в г. Москве») |

| Страхование жизни и трудоспособности заемщиков | Осуществляется при необходимости в случаях, предусмотренных внутренними процедурами банков-кредиторов и (или) МИА |

| Страхование рисков, связанных с ипотечным кредитованием. В юм числе отдельные кредитные риски финансовых институтов, оперирующих в рамках Московской ипотечной программы | Осуществляется Московским муниципальным страховым агентством, что должно обеспечить снижение общей нагрузки на бюджет города, в том числе за счет общего объема застрахованных Агентством рисков |

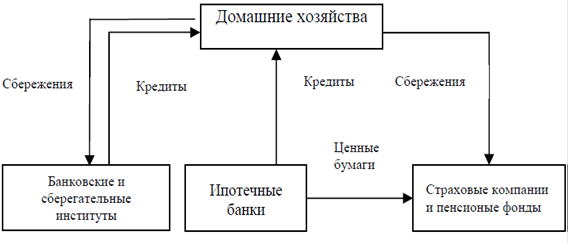

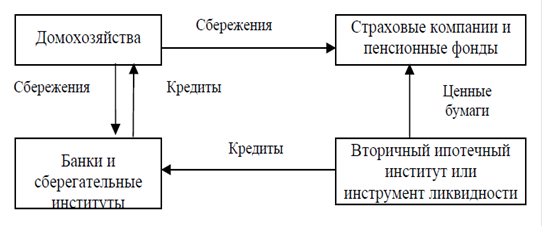

Страховщики на ипотечном рынке занимаются не только предоставлением страховых услуг. Они практически всегда рассматриваются в качестве потенциальных инвесторов (объединенных во внушительную группу, состоящую из юридических и физических лиц), приобретающих ценные бумаги, обращающиеся на вторичном ипотечном рынке. В рамках Московской ипотечной программы подобным эмитентом будет выступать МИА. К институциональным инвесторам относят: пенсионные фонды, страховые компании и т.д.

Для того чтобы функции, которые возлагаются на страховщиков, были реализованы, данному субъекту ипотечного рынка уделено особое внимание в перечне задач, решаемых по плану мероприятий, подлежащих реализации по Московской ипотечной программе. Они сформулированы следующим образом:

• стимулирование развития ипотечного страхования;

• проведение переговоров со страховыми компаниями об участии последних: в системе ипотечного кредитования; в совместной разработке программ страхования жизни и трудоспособности заемщиков; правомерного установления права собственности (титула); заложенного имущества; гражданской ответственности оценочных агентств.

В перечисленных выше задачах хотелось бы особо выделить «страхование правомерного установления права собственности (титула)», так как по процитированной формулировке довольно трудно установить, что в действительности подразумевается под такого рода страхованием. Авторы Московской ипотечной программы уделили большое внимание данному виду страхования, что обусловлено положением ст.42 «Последствия виндикации заложенного имущества» ФЗ «Об ипотеке»: «В случаях, когда имущество, являющееся предметом ипотеки, изымается у залогодателя в установленном федеральным законом порядке на том основании, что в действительности собственником этого имущества является другое лицо (виндикация), ипотека в отношении этого имущества прекращается. Залогодержатель после вступления в законную силу соответствующего решения суда вправе требовать досрочного исполнения обязательства, которое было обеспечено ипотекой».

В нашей стране опыт подобного страхования чрезвычайно мал, несмотря на то, что условия страхования риска утраты права собственности впервые были разработаны еще в августе 1993г. Однако востребованными они стали только в 1997-1998гг., когда наконец пришло осознание сущности страхования и необходимости его проведения, поскольку в нашей стране права добросовестного приобретателя недвижимого имущества практически не защищены от такого рода рисков.

Страхование титула (title insurance) - в зарубежной практике (США) защита собственника от финансовых потерь, возможных в случае наличия прав третьих лиц или каких-либо обременении, связанных с объектом недвижимости, существующих, но неизвестных собственнику в момент покупки страхового полиса. В отличие от других видов страхования, страхование титула - это страхование от событий, случившихся в прошлом, последствия которых могут, однако, обнаружиться в будущем. Приобретение страховой защиты - это перевод риска с собственника на страховщика.

Страхование титула, распространившееся в США с конца Х1Хв., в настоящее время обеспечивает защиту более чем половины собственников объектов недвижимости в данной стране, поскольку такое широкое распространение рассматриваемого страхования взаимосвязано с отсутствием системы юридического кадастра, вследствие чего государство не берет на себя ответственность за «чистоту титула» при государственной регистрации сделок с недвижимостью. Такая система «регистрация актов», или «публичных записей», когда документы, предъявляемые в органы государственной регистрации, не проверяются и регистрация означает лишь, что передаваемый титул соответствует его настоящей форме и сам по себе акт передачи юридически действителен, характерна для большинства штатов США. При возникновении дефектов титула вместо государственных гарантий в практику внедрен компенсационный механизм страхования. Его осуществляют специализированные страховые компании, которые ведут собственный учет, и в том числе обследование земельных участков, изучают процессы перехода прав на недвижимость.

В описанном виде существующий симбиоз системы регистрации и страхования титула, безусловно, не является обременительным для государства, но одновременно служит дополнительным отягощением для приобретателей недвижимости в виде производимых расходов на титульное страхование. В целом для общества такой вариант гарантии прав на недвижимость является дорогостоящим, так как нет единой информационной базы в масштабе всего государства, а накопленные и систематизированные сведения, имеющиеся у страховых компаний, являются локальными (к тому же могут дублировать друг друга) и закрытыми для третьих лиц.

Складывающаяся в Российской Федерации система регистрации прав на недвижимое имущество и сделок с ним имеет законодательную основу в виде гражданского кодекса РФ -основного источника права по этому вопросу и специального федерального закона от 21 июля 1997г. № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним», принятого в развитие положений Кодекса. Принципы, на которых строится механизм регистрации прав на недвижимое имущество и сделок с ним, заключаются в следующем:

• государственная регистрация является единственным доказательством существования зарегистрированного права;

• признание права собственности и иного права на недвижимое имущество возникает только после осуществления его государственной регистрации;

• зарегистрированное право на недвижимое имущество может быть оспорено только в судебном порядке;

• государственная регистрация прав проводится на всей территории РФ по установленной законом системе записей о правах на каждый объект недвижимого имущества в Едином государственном реестре прав на недвижимое имущество и сделок с ним;

• датой государственной регистрации прав является день внесения соответствующих записей о правах в Единый государственный реестр прав;

• государственная регистрация прав на недвижимое имущество и сделок с ним проводится учреждением юстиции по государственной регистрации прав на недвижимое имущество и сделок с ним на территории регистрационного округа по местонахождению недвижимого имущества;

• государственная регистрация прав носит открытый характер. Орган, осуществляющий государственную регистрацию прав, обязан предоставлять сведения, содержащиеся в Едином государственном реестре прав, о любом объекте недвижимости любому лицу, предъявившему удостоверение личности и заявление в письменной форме (юридическому лицу необходимо предъявить документы, подтверждающие регистрацию данного юридического лица и полномочия его представителя).

Приведенное содержание принципов свидетельствует о том, что в России, в отличие от США, предусматривается создание системы юридического кадастра, ответственным за содержащиеся в нем правоустанавливающие сведения будет государство. Поэтому проведение страхования титула вообще и при ипотечных операциях в частности может быть в определенной мере оправданным только на период создания Единого государственного реестра прав на недвижимое имущество и сделок с ним. В тех субъектах РФ (их число в настоящее время приближается к двадцати), где указанные регистрационные процедуры с недвижимостью уже осуществляются в едином органе, являющемся учреждением юстиции, о таком страховании не может быть и речи. И уж тем более неправомерно затраты на его проведение возлагать на заемщика ипотечного кредита.

Похожие работы

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

... долговые ценные бумаги, которые затем продает инвесторам. В сложившейся экономической ситуации, когда отсутствуют высококапитализированные негосударственные организации, способные осуществлять ипотечное кредитование в больших объемах и создание государственных организаций, обеспечивающих механизм рефинансирования, проблематично, наиболее приемлемой для Казахстана является модель развития системы ...

... кредитных услуг коммерческих банков. В других западных странах бум в области банковского кредитования потребительских нужды населения начался в конце 50-х годов. Таким образом, особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2-ой мировой войны 1939-1945) в связи с резким усилением несоответствия между ростом производства и ограниченностью ...

... Банка эффективных методов анализа кредитоспособности и повышение уровня качества управления кредитном риском. Глава 3 Совершенствование механизма кредитования в Калужском отделении № 8608 Сбербанка России 3.1 Направления развития механизма кредитования Калужского ОСБ № 8608 Рассмотренные элементы системы банковского кредитования устойчивы в рамках ее сущности. Согласно современной ...

0 комментариев