Навигация

Учет дебиторской и кредиторской задолженности на счетах учета расчетов включает также Обязательства, обеспеченные векселями и авансы

9. учет дебиторской и кредиторской задолженности на счетах учета расчетов включает также Обязательства, обеспеченные векселями и авансы.

К краткосрочной задолженности относится задолженность со сроком погашения согласно договору до одного года ( начиная с даты принятия обязательств в бухгалтерском учете), а к долгосрочной - со сроком погашения более одного года.

Оценку имущества и хозяйственных обязательств завод осуществляет в рублях и копейках.

Балансовая прибыль (убыток) представляет собой конечный результат, выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций и оценки статей баланса в соответствии с Положением.

Финансовый результат отчетного периода отражается, как нераспределенная прибыль (непокрытый убыток) выявленный за отчетный период за минусом причитающихся за счет прибыли установленных в соответствии с законодательством РФ налогов и иных аналогичных обязательных платежей, включая акции за не соблюдение правил налогообложения.

2.7.1. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ АЭМЗ

Анализ строится на выявлении достаточности (излишка или недостатка) источников средств для формирования запасов и затрат предприятия, т.е. выявляется соотношение между отдельными видами активов и источниками их покрытия в пассиве баланса.

В зависимости от того, какого вида источники средств используются для формирования запасов, можно судить об уровне платежеспособности предприятия.

| Название показателя | Формула расчета | Что отражает |

| 1 | 2 | 3 |

| Собственные обо- ротные средства (СОС) | СОС=стр.490-стр.190 (по данным ф.1) | Абсолютный показатель, представляющий собой разницу между собственным капиталом и внеоборотными активами. Увеличение СОС в динамике является положительной тенденцией, уменьшение - отрицательной |

| Собственные и долгосрочные заемные средства (СДОС) | СДОС=СОС+стр.590(по данным ф.1) | Определяется как разница между собственными и долгосрочными заемными средствами и внеоборотными активами. Абсолютный показатель характеризует наличие и сумму оборотных средств, имеющихся в распоряжении предприятия, которые (в отличие от краткосрочных обязательств) не могут быть востребованы в любой момент времени |

| Общая величина основных источников формирования запасов и затрат предприятия (ООС) | ООС=СДОС+стр.610+621+стр.622+стр. 627 (по данным ф.1) | Абсолютный показатель, характеризует достаточность нормальных источников формирования запасов и затрат предприятия. |

| Запасы и затраты (ЗИЗ) | ЗИЗ=стр.210+стр.220 (по данным ф.1) | Абсолютный показатель, характеризующий наличие у предприятия запасов и затрат в незавершенном состоянии для ведения нормально финансово-хозяйственной деятельности. |

| Финансовый показатель (Ф1) | Ф1=СОС-ЗИЗ | Отражает достаточность СОС для финансирования ЗИЗ |

| Финансовый показатель (Ф2) | Ф2=СДОС-ЗИЗ | Отражает достаточность СДОС для финансирования ЗИЗ |

| Финансовый показатель (ФЗ) | ФЗ=ООС-ЗИЗ | Отражает достаточность ООС для финансирования ЗИЗ |

Расчеты:

1. Собственные оборотные средства:

на конец 2001года - 1572 т. р.

на начало 2002 года + 17706 т. р.

Если сравнивать два периода, то видно, что собственные оборотные средства стали положительными, что является положительной тенденцией.

Недостатка собственных средств на конец отчетного периода анализируемое предприятие не испытывает.

2. Собственные и долгосрочные заёмные средства:

на конец 2001года – 1572 т. р. – 0 т. р. = - 1572 т. р.

на начало 2002 года + 17706 т. р. – 0 т. р. = +17706 т. р.

Собственные и долгосрочные заёмные средства, если сравнивать два периода изменились в лучшую сторону, т.к. их увеличение оценивается как позитивное явление для предприятия.

3. Общая величина основных источников формирования запасов и затрат предприятия:

на конец 2001года + 15522 т. р.

на начало 2002 года + 55641

Если сравнивать два периода, то видно, что произошло увеличение общей величины основных источников формирования запасов и затрат предприятия и соответственно это является положительной тенденцией.

4. Запасы и затраты:

на конец 2001года : + 34887

на начало 2002 года + 49131

Если сравнивать два периода, то видно, что произошло увеличение запасов и затрат и это говорит о том, что предприятие имеет слабый сбыт и не может снизить остатки на складах в виде готовой продукции и товаров.

5.1 Финансовый показатель 1 (Ф1):

на конец 2001года : - 36459

на начало 2002 года - 31425

Собственных оборотных средств для финансирования запасов и затрат не хватает, но финансовый показатель на начало 2002 года стал менее отрицательным.

5.2 Финансовый показатель 2 (Ф2):

на конец 2001года - 36459

на начало 2002 года - 31425

Собственные и долгосрочные заёмные средства, для финансирования запасов и затрат, если сравнивать два периода изменились в менее отрицательную сторону, и данный показатель отражает, что они отрицательны.

5.3 Финансовый показатель 3 (Ф3):

на конец 2001года - 19364

на начало 2002 года + 6510

На начало 2002 года общая величина основных источников формирования запасов и затрат предприятия стала положительной, т. е. этих источников стало достаточно.

Вывод по анализу финансового состояния: АЭМЗ имеет неустойчивое финансовое состояние (показатели Ф1, Ф2, меньше нуля, а Ф3 больше нуля) на начало 2002 года, которое характеризуется периодически возникающими задержками по обязательным платежам и расчетам, долгами перед работниками по заработной плате, хронической нехваткой «живых» денег. Предприятие испытывает недостаток СОС и СДОС. В общем случае неустойчивое финансовое состояние является пограничным между нормальной (относительной) устойчивостью и кризисным финансовым состоянием, причем эта грань достаточно хрупка. Прогноз развития событий следующий: в случае, если предприятию в следующем финансовом году удастся достигнуть наращивания показателей СОС или СДОС, то его платежеспособность будет гарантирована. Если произойдет дальнейшее уменьшение показателя ООС либо показатель ЗИЗ резко возрастет, то кризис практически неизбежен. А на конец отчетного периода приобрело кризисное состояние, которое характеризуется отрицательными значениями всех трех показателей Ф1, Ф2, Ф3. Предприятие испытывает недостаток всех видов источников (ресурсов), не способно обеспечивать требования кредиторов, имеет заблокированный счет и долги перед бюджетом, внебюджетными фондами, своими работниками, ведет расчеты по взаимозачету, бартеру.

Поэтому все управленческие решения в кризисном состоянии предприятия, должны быть направлены на увеличение показателей СОС, СДОС и ООС при одновременном уменьшении до оптимального уровня показателя ЗИЗ.

2.7.2. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ

Финансовая устойчивость отражает стабильность характеристик, полученных при анализе финансового состояния предприятия в свете долгосрочной перспективы, и связана с общей структурой финансов и зависимостью предприятия от кредиторов и инвесторов. Финансовая устойчивость определяется соотношением собственных и заемных средств предприятия в составе источников средств.

| Название показателя | Формула расчета | Что отражает |

| 1 | 2 | 3 |

| Коэффициент автономии или коэффициент концентрации собственного капитала К1 | К1=стр.490:стр.ЗОО (поданным ф.1) | Характеризует долю владельцев (собственников) предприятия в общей сумме средств, используемых в финансово-хозяйственной деятельности. |

| Коэффициент финансовой зависимости или коэффициент концентрации заемного капитала (К2) | К2=стр.590+стр.690:стр. 300 (по данным ф.1) | Характеризует долю заемных средств предприятия в общей сумме средств, используемых в финансово-хозяйственной деятельности. |

| Коэффициент соотношения заемных и собственных средств (КЗ) | К3=стр.590+стр.690: стр.490 (поданным ф.1) | Дает наиболее общую оценку финансовой устойчивости предприятия. Его значение, равное, например, 0,15, свидетельствует о том, что на каждый рубль собственных средств, вложенных в активы приходится 15 копеек заемных средств. |

Расчеты:

1. Коэффициент автономии или коэффициент концентрации собственного капитала (К1):

на конец 2001года + 0,67

на начало 2002 года + 0,68

Коэффициент автономии или коэффициент концентрации собственного капитала на начало 2002 года возрос, это означает, что предприятие в этом отношении становится более: финансово устойчиво, стабильно и независимо от внешних кредиторов.

2. Коэффициент финансовой зависимости или коэффициент концентрации заёмного капитала (К2):

на конец 2001года + 0,33

на начало 2002 года + 0,32

На начало 2002 года произошло уменьшение доли заёмных средств в финансировании предприятия.

3. Коэффициент соотношения заёмных и собственных средств (К3):

на конец 2001года + 0,48 на начало 2002 года + 0,45

На начало 2002 года произошло снижение коэффициента, что свидетельствует о ослаблении зависимости предприятия от внешних кредиторов, о увеличении финансовой устойчивости.

Таблица 50

Анализ платежеспособности предприятия и ликвидности его баланса

| Название показателя | Формула расчета | Что отражает |

| Коэффициент текущей ликвидности (К4) | К4=стр.290:(стр.690-стр.640-стр.650) (поданным ф.1) | Характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Норма: К4 > 2 |

| Коэффициент обеспеченности собственными средствами (К5) | К5=(стр.490+стр.640+стр.650-стр.190):стр. 290 (по данным ф.1) | Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости Норма: К5 > 0,1 |

| Коэффициент восстановления платежеспособности (К6) | К6=(КТ+6:Т(К1-2)):2 Т – отчетный период в месяцах | Отражает наличие (отсутствие) у предприятия реальной возможности восстановить свою платежеспособность в течение установленного срока (6 месяцев). |

| Коэффициент утраты платежеспособности (К7) | К7=(К1+3:Т(К1-2)):2

| Отражает наличие (отсутствие) у предприятия реальной возможности утратить свою платежеспособность в течение установленного срока (3 месяца). |

Расчеты:

1. Коэффициент текущей ликвидности (К4):

на конец 2001года : + 0,97

на начало 2002 года + 1,25

Данный коэффициент, не достигает нормы, это говорит о том, что предприятие не обеспеченно оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Он увеличился на начало 2002 года на 0,28.

2. Коэффициент обеспеченности собственными средствами (К5):

на конец 2001года - 0,02

на конец отчетного периода: + 0,2

Коэффициент обеспеченности собственными средствами больше предусмотренной нормы это говорит о наличии у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. И на начало 2002 года он увеличился.

3. Коэффициент восстановления платежеспособности (К6):

на конец 2001года +0,0025

на начало 2002 года + 0,01

К6 меньше 1 , у предприятия отсутствует реальная возможность в ближайшее время восстановить свою платежеспособность.

4. Коэффициент утраты платежеспособности (К7):

на начало отчетного периода: + 0,17

на начало 2002 года + 0,175

К7 менее 1, платежеспособность предприятия в ближайшее время может быть утрачена.

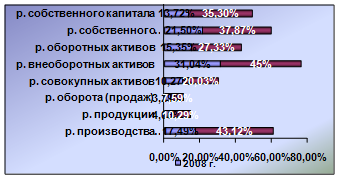

2.7.3. АНАЛИЗ ДЕЛОВОЙ АКТИВНОСТИ

Деловая активность характеризует эффективность текущей деятельности предприятия и связана с результативностью использования материальных, трудовых, финансовых ресурсов предприятия, а также с показателями оборачиваемости.

| Название показателя | Формула расчета | Что отражает |

| Производительность труда или выработка на 1 работника(П) | П=стр.010 (по данным ф.2):ССЧ ССЧ - среднесписочная численность работающих за отчетный период | Характеризует эффективность использования трудовых ресурсов |

| Фондоотдача (Ф) | Ф=стр.010 (по данным ф.2):стр.120 (по данным ф.1) | Характеризует эффективность использования ОПФ |

| Оборачиваемость запасов (ОЗ), в оборотах | О3=стр.020 (по данным ф.2):стр.210 (по данным ф.1) | Характеризует продолжительность прохождения запасами всех стадий производства и реализации. |

| Оборачиваемость кредиторской задолженности (ОК), в днях | ОК=стр.620(по данным ф.1)*360дней: стр.020 (по данным Ф-2) | Характеризует скорость погашения кредиторской задолженности предприятия. |

| Оборачиваемость дебиторской задолженности (ОД), в оборотах | ОД=стр.010(по данным ф.2):стр.240(по данным ф.1) | Характеризует скорость погашения дебиторской задолженности предприятия. |

Расчеты:

1. Производительность труда или выработка на одного работника (П):на конец отчетного периода: 64,17 т. руб. / чел.

2. Фондоотдача (Ф):

на конец 2001года + 0,55

на начало 2002 года + 0,43

3. Оборачиваемость запасов (ОЗ):

на конец 2001года + 1,53 оборота

в днях 360 дней / 1,53 оборота = 235 дней

на начало 2002 года + 1,54

В дня = 233 дня

Предприятие стремится к увеличению оборачиваемости запасов (в оборотах) и сокращению продолжительности одного оборота (в днях).

4. Оборачиваемость кредиторской задолженности (ОК):

на конец 2001года 449 дней

на начало 2002 года 367 дней

5. Оборачиваемость дебиторской задолженности (ОД):

на конец 2001года + 2,05

в днях 175 дней

на начало 2002 года + 2,05

в днях 175 дней

2.7.4. АНАЛИЗ ВОЗМОЖНОСТИ БАНКРОТСВА

Прогноз возможности банкротства предприятия можно дать с помощью модели «Z-анализа Альтмана», которая представлена уравнением:

Z=1,2*X1 +1,4*Х2+3,3*ХЗ+0.6*Х4+1:0*Х5

| Название показателя | Формула расчета | Что отражает |

| Доходность(Х1) | Х1=стр.(210+220+230+240+250+260+270)ф.1:стр.(190+210+220+230+240+250+260+270)ф.1 | Отношение оборотного капитала к сумме баланса по всем статьям актива |

| Финансовый рычаг (Х2) | Х2=стр.470ф.1:стр.(190+210+220+230+240+250+260+270)ф.1 | Отношение нераспределенных доходов к сумме баланса по всем статьям актива |

| Платежеспособность (ХЗ) | Х3=стр.140ф.2:стр.(190+210+ 220+230+240+250+260+270)ф.1 | Отношение доходов до налогообложения и выплат к сумме баланса по всем статьям актива. |

| Показатель Х4 | Х4=стр.300ф.1:стр.(590+610+ 620+630+640+650+660+670)ф.1 | Рыночная стоимость капитала компании к балансовой стоимости всей суммы задолженности. |

| Показатель Х5 | Х5=стр.010ф.2:стр.(190+210+220+230+240+250+260+270)ф.1 | Отношение выручки от оборота к сумме баланса по всем статьям актива. |

При Z<1.8 вероятность банкротства очень высокая, при Z в пределах 1,8 - 2,675 предприятие можно отнести к группе возможных банкротов, при Z > 2,675 - предприятие относится к группе успешных, которым банкротство (по крайней мере, в течение года) не грозит.

Расчеты:

| Название показателя | Рассчитанные данные | |

| На конец 2001года | На начало 2002 года | |

| 1 Доходность (Х1) | + 0,31 | + 0,39 |

| 2 Финансовый рычаг (Х2) | - | + 0,0002 |

| 3Платежеспособность (Х3) | + 0,00004 | + 0,00004 |

| 4 Показатель Х4 | + 3,05 | + 3,195 |

| 5 Показатель Х5 | + 0,29 | + 0,34 |

Z на конец 2001года = + 2,49

Z на начало 2002 года = + 2,72

Предприятие можно было отнести к группе возможных банкротов на конец 2001года, т. к. Z находился в пределах 1,8 – 2,675.

Предприятие относится к группе стабильных на начало 2002 года, т. к. Z находился в пределах больше 2,675 ему не грозит банкротство, по крайней мере, в течение года.

ЛИТЕРАТУРА

1. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия: -М.: ДелонСервис, 1998

2. Баканов М.И., Шеремет А.Д. Теория экономического анализа: -М.: Финансы и статистика, 1999

3. Басовский Л.Е. Прогнозирование и планирование в условиях рынка: учебное пособие: -М.: ИНФРА-М, 2001

4. Басовский Л.Е. Маркетинг: Курс лекций: -М.: ИНФРА-М, 1999

5. Методика экономического анализа промышленности предприятия (объединения). Под ред. Бужинского А.Д., Шеремата А.Д., - 2-е изд., перпработано и доп. –М.: Финансы и статистика, 1988

6. Бэнгз Д. Руководство по составлению бизнес –плана: создание плана для успешного ведения вашего бизнеса. –7-е издание. –М: Фин-пресс, 1998

7. Горемыкин В.А., Богомолов А. Планирование предпринимательской деятельности предприятия: Методическое пособие: -М.: ИНФРА-М, 1997

8. Учебно-методическое пособие к выполнению курсовой, дипломной работы: Анализ хозяйственной деятельности. /Составители доцент Зеленцова Т.М., доцент Огнев Д.В. АГТА, Ангарск, 2001

9. Ковалёв В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия: Учебник. –М.: Проспект, 2000

10. Ковенко Д.А., Хейденгрен Б. Дж. Бизнес-планы: Полное справочное руководство: Учебное пособие: Перевод с англ.. –М.: Бином, 1999

11. Бизнес-план. Опыт, проблемы / Т.П. Любанова, В.Р. Мясоедова, Т.А. Грамотенко. – М.: ПРИОР, 1998

12. Бизнес – план: Методические материалы/ Р.Г. Маниловский, Л.С. Юлкина, Н.А. Колесникова. –М.: Финансы и статистика, 2000

13. Бизнес-планирование: Учебник / редактор В.М. Попов, С.И. Ляпунов.-М: Финансы и статистика

14. Сборник бизнес-планов. Отечественный и зарубежный опыт. Современная практика и документация: Учебно-практическое пособие / Под общей редакцией профессора В.М. Попова. –М.: Финансы и статистика, 1997

15. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. –4-е изд. Перераб. и доп. –Минск: ООО «Новое издание», 1999

16. Сергеев И.В. Экономика предприятия. – 2-е изд. Перераб. и доп.. –М.: Финансы и статистика, 2001

17. Финансовый менеджмент: Теория и практика / Под ред. Стояновой Е.С. –4-е изд. Перераб. и доп.. –М: «Перспектива», 1999

18. Экономический анализ деятельности промышленных предприятий и объединений / Академия общественных наук, кафедра экономики и организации производства. –М.: Мысль, 1990

19. Как составить бизнес-план производственной компании. : Пер. С англ.. –М.: Дело, 1997

Похожие работы

... эффективных стратегий отражены в научных трудах многих зарубежных ученых: Ансоффа И., Портера М., Кини Р.Л., РайфаХ. и др. Можно выделить некоторые характерные особенности оценки эффективности финансово-хозяйственной деятельности предприятий в зависимости от целей: - в американских компаниях главное - это объединение стратегий всех подразделений и распределение ресурсов; - в английских ...

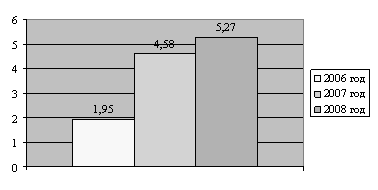

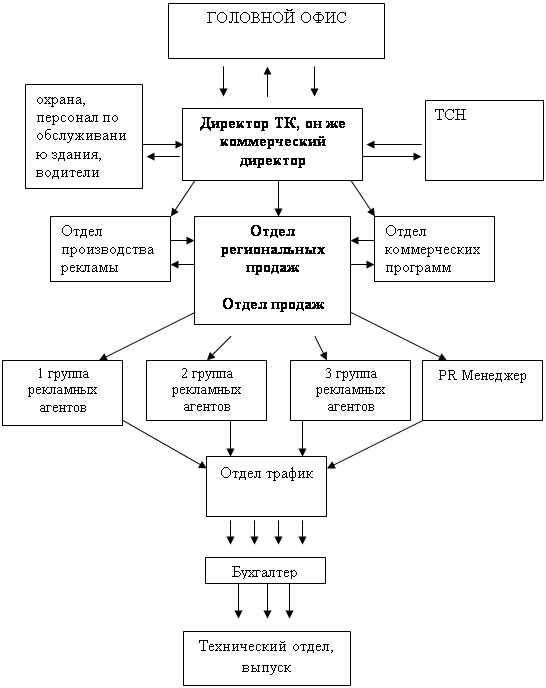

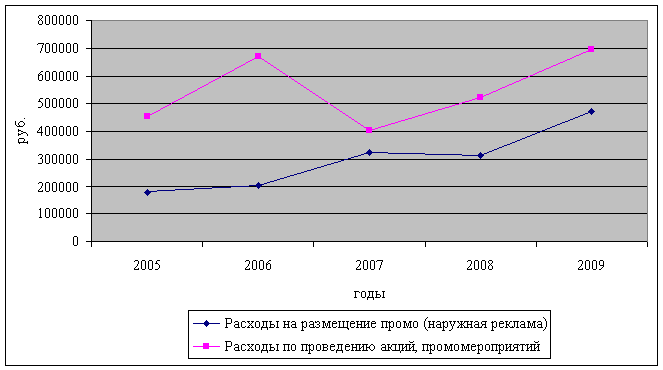

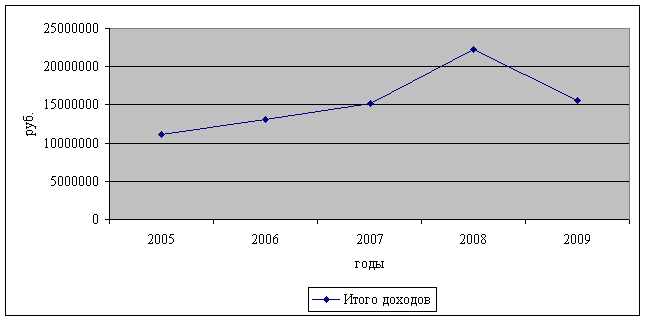

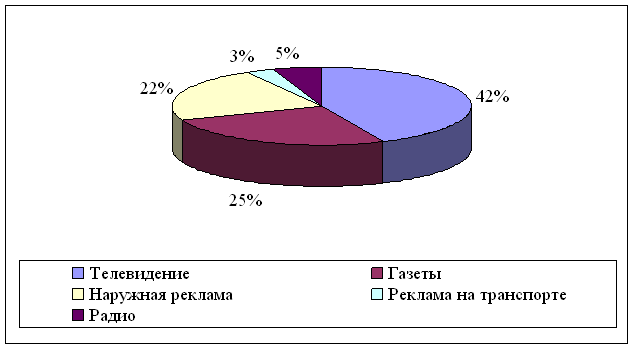

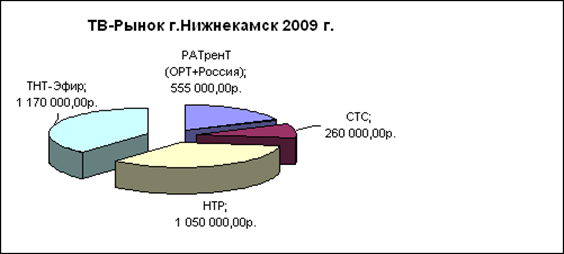

... рекламы в соответствии с установленными доходами филиала на 2010 год (+10% к факту 2009 г.), увеличение доли зрительской аудитории до 14% [36]. 2. Финансовая работа на предприятии 2.1 Оценка эффективности финансово-хозяйственной деятельности ООО «Эфир» В первую очередь, приступая к экономической оценке эффективности рекламной компании анализируемого предприятия, необходимо рассмотреть ...

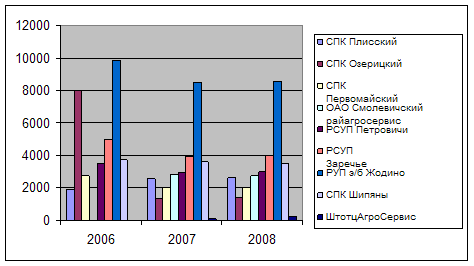

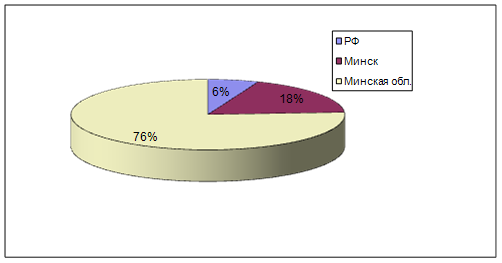

... (при производстве витаминизированного молока); — розлив, упаковывание, маркирование; — хранение и транспортирование. 3. Мероприятия по повышению эффективности производственно-хозяйственной деятельности предприятия 3.1 Выбор и обоснование стратегии развития ОАО «Смолевичский молочный завод» В рыночной экономике ОАО «Смолевичский молочный завод», руководствуясь ...

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

0 комментариев