Навигация

Анализ показателей ликвидности ООО «АФТ-Лизинг»

2.3 Анализ показателей ликвидности ООО «АФТ-Лизинг»

Ликвидность и платежеспособность предприятия определяется способностью предприятия погашать свои обязательства. Рассмотрим показатели платежеспособности в таблице 2.3.

Как видно из таблицы 2.3 для того чтобы баланс предприятия был полностью ликвиден необходимо увеличивать наличные денежные средства и краткосрочные финансовые вложения. Тут следует сказать, что абсолютно платежеспособных предприятий практически не существует, поскольку для того чтобы объем денежных средств был больше, чем объем текущих обязательств, необходимо держать очень большие средства на расчетном счете, тогда как для торговли характерен постоянный поток денежных средств. Тем не менее, мы видим, что излишек активов для погашения средне и долгосрочных обязательств растет, что говорит о повышении платежеспособности предприятия.

Таблица 2.3

Показатели платежеспособности ООО «АФТ-Лизинг»

| 2001 год | |||||||

| АКТИВЫ

| На нач. 2001 | На кон. 2001 | ПАССИВЫ

| На нач. 2001 | На кон. 2001 | Излишек (недостаток) | |

| на нач. | на кон. | ||||||

| Денежные ср-ва и краткоср. финансовые вложения (стр.260+стр.250) |

1,0 |

7,0 | Наиболее срочные обязательства (стр.620) |

13,0 |

14,0 |

-12,0 |

-7,0 |

| Быстрореализуемые активы (стр.240) | 97,0

| 685,0

| Краткосрочные пассивы (стр.610+ стр.630+ стр.640) | 102,0

| 28,0

| -5,0

| 657,0

|

| Медленнореализ. активы (стр.210+стр.220 + стр.230 + стр.270) |

3,0 |

11,0 | Долгосрочные и среднеср. пассивы (стр.590) |

151,0 |

4474,0 |

-148,0 |

-4463,0 |

| Труднореализуемые активы (стр.190) | 136,0

| 3983,0

| Постоянные пассивы (стр.490) | -29,0

| 170,0

| 165,0

| 3813,0

|

| Итого | 237,0 | 4686,0 | Итого | 237,0 | 4686,0 | 0,0 | 0,0 |

| 2002 | |||||||

| АКТИВЫ

| На нач. 2002 | На кон. 2002 | ПАССИВЫ

| На нач. 2002 | На кон. 2002 | Излишек (недостаток) | |

| на нач. | на кон. | ||||||

| Денежные средства и краткоср. финансовые вложения (стр.260+стр.250) |

7,0 |

22,0 | Наиболее срочные обязательства (стр.620) |

14 |

179 |

-7,00 |

-157,00 |

| Быстрореализуемые активы (стр.240) | 685,0

| 588,0

| Краткосрочные пассивы (стр.610 + стр.630+ стр.640) | 28

| 87

| 657,00

| 501,00

|

| Медленнореализуемые активы (стр.210+стр.220 + стр.230 + стр.270) |

11,0 |

14,0 | Долгосрочные и среднесрочные пассивы (стр.590) |

4474 |

4616 |

-4463 |

-4602 |

| Труднореализуемые активы (стр.190) | 3982,0

| 4563,0

| Постоянные пассивы (стр.490) | 169

| 305

| 3813

| 4258

|

| Итого | 4685,0 | 5187,0 | Итого | 4685,0 | 5187,0 | 0,0 | 0,0 |

Кроме того проведем анализ ликвидности организации ООО «АФТ-Лизинг» с помощью финансовых коэффициентов.

После проведения коэффициентного анализа ликвидности можно сказать, что все коэффициенты ликвидности ниже нормативных коэффициентов. Данное обстоятельство связано с тем, что предприятие использует для своей деятельности кредиты банков и заемные средства, а также тем что предприятие, несмотря на получение прибыли, не может на данном этапе хоть в какой-то мере существенно влиять данными средствами на показатели своей ликвидности по причине их недостаточности.

Таблица 2.4

Анализ коэффициентов ликвидности

| Наименование показателя | Методика расчета по ф.№1

| Норматив

| На 01.01. 2001г. | На 01.01. 2002г. | На 01.01. 2003г. |

| Коэффициент абсолютной ликвидности | (стр.260+стр.250)/(стр.610+ стр.620+стр.630+стр.660)

| >=0,2

| 0,009

| 0,167

| 0,083

|

| Коэффициент промежуточной ликвидности | (стр.290-(стр.210+стр.220+стр.230))/ (стр.610+стр.620+стр.630+стр.660)

| >=1

| 0,852

| 16,476

| 2,293

|

| Коэффициент текущей ликвидности | (стр.290-стр.220-стр.230)/ (стр.610+стр.620+стр.630+стр.600)

| >=2

| 0,878

| 16,738

| 2,346

|

| Коэффициент общей ликвидности |

(А1+0,5*А2+0,3*А3)/(Р1+0,5*Р2 +0,3*Р3) |

>1

|

0,46

|

0,257

|

0,257

|

В следующем разделе проведем анализ финансовой устойчивости анализируемого предприятия.

Похожие работы

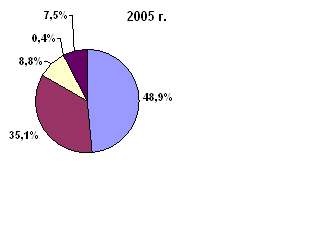

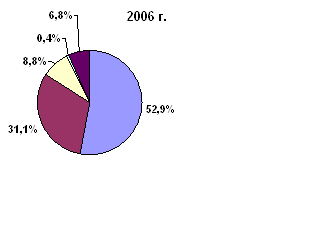

... и в 2005 году - 1,18, что способствует росту остатков денежных активов на конец периода, то есть повышению коэффициента абсолютной ликвидности предприятия. 3.2 Повышение эффективности использования финансовых ресурсов организации за счет диверсификации ее деятельности Важным фактором повышения финансово-экономической эффективности деятельности предприятия является достижение более полного и ...

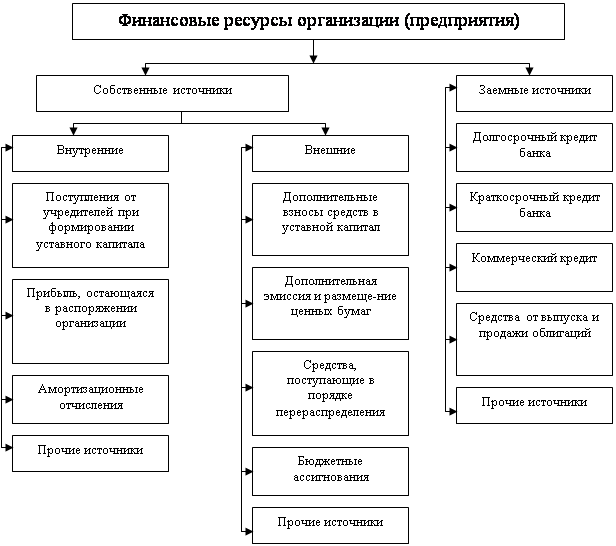

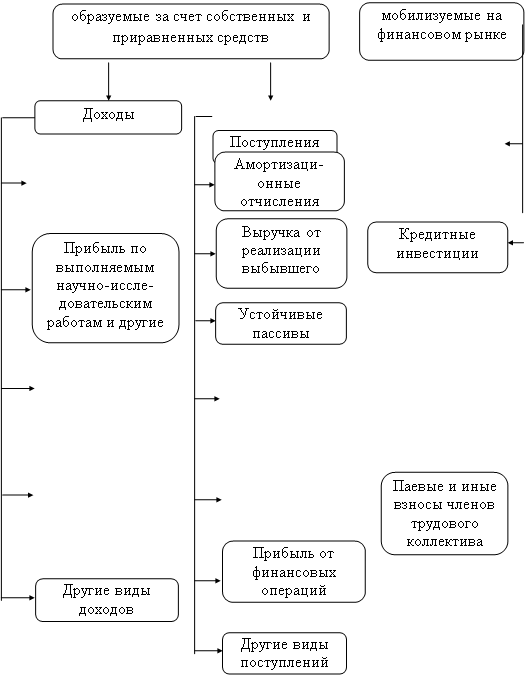

... , факторинг. Заключение В соответствии с поставленной целью и задачами курсового исследования анализ теоретико-методологических основ и прикладных аспектов рассмотрения теории формирования и использования финансовых ресурсов хозяйствующих субъектов в современных условиях позволил сделать ряд следующих выводов. Финансовые ресурсы организации делятся на собственные и заемные. К собственным ...

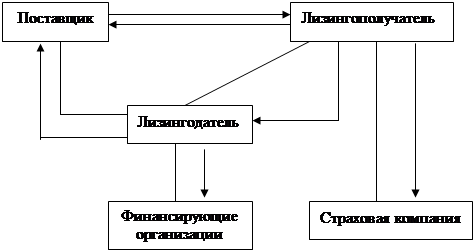

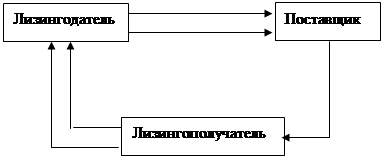

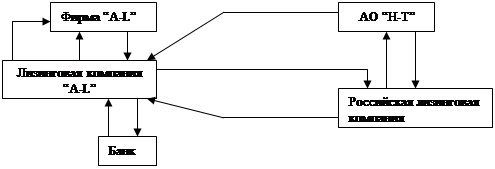

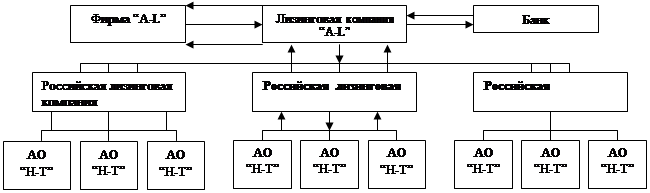

... примера различные варианты организации операции по передаче в лизинг российской компании АО “Н-Т” оборудования, выпускаемого зарубежной фирмой “A-L”. Передача оборудования осуществляется на условиях финансового лизинга. Первая схема (рисунки 2.1 и 2.2): иностранные участники — фирма-изготовитель “A-L” и поставщик оборудования, лизинговая компания “A-L”; российские участники — банк-кредитор, ...

... следующие варианты приобретения оборудования: За собственные средства; За счет кредита/займа; По лизинговой схеме. ГЛАВА III. ПРАКТИЧЕСКИЕ РЕЗУЛЬТАТЫ И ПРЕИМУЩЕСТВА ИСПОЛЬЗОВАНИЯ ЛИЗИНГА НА ПРИМЕРЕ ОАО «ПЕРМСКАЯ ГРЭС». В этой главе будут рассмотрены все три метода поставки оборудования. 3.1. Приобретение за счет собственных средств ...

0 комментариев