Навигация

Споживачі страхових послуг, характер й особливості

1.2. Споживачі страхових послуг, характер й особливості

Сучасний характер суспільно-виробничих відносин обумовив створення об’єктивних передумов розвитку і функціонування ринку страхових послуг в Україні і сформував відповідний рівень пропозиції та попиту на них. Це перш за все зміни у відносинах власності і створенні нових форм господарювання, а також розвитку підприємницької діяльності, конкуренції, відкриття кордонів для переміщення людей, товарів, послуг, капіталів. Разом з тим існують і фактори, які стримують цей процес.

В першу чергу сюди відносяться нестабільність політичного становища і економічних відносин в суспільстві, наростання інфляційних процесів, зростання безробіття, економічна криза основних галузей народного господарства. В цих умовах основні покупці страхових послуг — юридичні і фізичні особи навіть в умовах настання різних ризикових ситуацій не можуть від них застрахуватися. До того ж страхування втратило довіру у населення, як основного партнера у страхуванні через бюрократизм у роботі і особливо необов’язковістю у справі своєчасних виплат страхового відшкодування та небажання ведення кропіткої роботи з страхувальниками.

Необхідно особливо визначити, що склалося несприятливе соціально-демографічне становище в державі та існує складна криміногенна ситуація. Так, з постійного населення за основними віковими групами станом на 1 січня 2000 р. — 50,6 млн. чоловік населення молодше за працездатний вік становить 21,1%, працездатного віку — 56,0 і старшого за працездатний — 22,9%. Зростає чисельність пенсіонерів і особливо в період 1994-2001років. Якщо на початок 1994 р. було 13,1 млн. пенсіонерів, в тому числі 9,7 млн. чоловік за віком та 1,3 млн. чоловік за інвалідністю, то в 2001 р. вже 14,5 млн. пенсіонерів, з них відповідно 10,6 за віком і 1,9 млн. чоловік за інвалідністю. В розрахунку на 1000 населення кількість зареєстрованих шлюбів в 1993 р. становила 9,3 і в 2000 р. — 6,8 чоловік, тобто зменшується. Кількість зареєстрованих розлучень на 1000 населення в 1993 і в 2000 рр. становила 3,7 чоловік, тобто залишається на тому ж рівні при зменшенні кількості шлюбів.

З 1998 р. спостерігається чітка тенденція до переважання кількості померлого населення над кількістю народженого, що негативно відбивається на демографічній ситуації і особливо в сільській місцевості (табл. 2).

Таблиця 2. Коефіцієнти народжуваності, смертності і природного приросту населення (на 1000 населення) (дані Держкомстату України)

| Показники | 1998 р. | 1999 р. | 2000 р. |

| Кількість народжених всього | 9,6 | 9,1 | 8,7 |

| у міських поселеннях | 8,8 | 8,4 | 8,0 |

| у сільській місцевості | 11,1 | 10,7 | 10,3 |

| Кількість померлих всього | 15,4 | 15,2 | 14,9 |

| у міських поселеннях | 13,6 | 13,3 | 12,9 |

| у сільській місцевості | 19,1 | 19,2 | 19,0 |

| Природний приріст населення всього | -5,8 | -6,1 | -6,2 |

| у міських поселеннях | -4,8 | -4,9 | -4,9 |

| у сільській місцевості | -8,0 | -8,5 | -8,7 |

Крім основних причин смертності за віком і хворобами зростає смертність населення від нещасних випадків, вбивств, випадкових отруєнь, самогубств. Так, якщо в 1993 р. на 100 тис. населення припадало всього 98,4 чоловіка померлих, то в 2000 р. вже 147,3 чоловіка, в тому числі відповідно випадкових отруєнь 17,5 і 29,2; самогубств — 20,6 і 29,5; вбивств — 4,9 і 13,0 чоловік.

Зростає рівень безробіття населення. Якщо в 1998 р. кількість безробітних становила 1,4 млн. чоловік (5,6%), то в 2000 р. вже 2,3 млн. чоловік (8,9%). При цьому найбільшим рівнем безробіття відзначається Львівська (12,7%), Закарпатська (12,2%), Кіровоградська (11,5%), Івано-Франківська (11,4%), Запорізька (11,3%) та Рівненська (11,2%) області. Із загальної кількості безробітних в 2000 р. (2,3 млн. чоловік) звільнені у зв’язку з реструктуризацією виробництва та скороченням штатів становили 38,4%, за власним бажанням — 28,4%, непрацевлаштовані після закінчення навчальних закладів — 17,5%. Як бачимо соціально-економічна ситуація в державі обумовлює значну кількість різного роду ризиків і створює велике страхове поле для страховиків перш за все серед населення.

Відносно юридичних осіб різних галузей народного господарства необхідно наголосити на зменшенні виробництва товарів народного споживання та виробництва продовольства (табл. 3 і 4).

Таблиця 3. Індекси виробництва товарів народного споживання в Україні, в % (дані Держкомстату України)

| Види товарів | 1993 = 100 | 2000 | |||

| 1998 | 1999 | 2000 | до 1999 | ||

| Товари народного споживання | 45 | 37 | 32 | 88 | |

| В т.ч. продукти харчування | 48 | 41 | 34 | 82 | |

| алкогольні напої | 72 | 53 | 60 | 113 | |

| Непродовольчі товари | 32 | 24 | 23 | 97 | |

| З них товари легкої промисловості | 23 | 17 | 16 | 92 | |

| Непродовольчі това-ри без товарів легкої промисловості | 38 | 28 | 28 | 99 | |

Таблиця 4. Виробництво продовольчих товарів на душу населення України,

кг (дані Держкомстату України)

| Продовольчи види | 1998 | 1996 | 1997 |

| М’ясо, включаючи субпродукти 1 категорії (промисловий виробіток) | 18,6 | 14,9 | 11,0 |

| Ковбасні вироби | 5,4 | 4,2 | 4,1 |

| М’ясні напівфабрикати | 0,8 | 0,5 | 0,4 |

| Тваринне масло | 4,3 | 3,2 | 2,3 |

| Жирні сири (включаючи бринзу) | 1,4 | 1,2 | 0,9 |

| Продукція з незбираного молока (у перерахунку на молоко) | 25,1 | 17,9 | 13,0 |

| Маргаринова продукція | 2,1 | 1,7 | 1,7 |

| Цукро-пісок | 75,6 | 64,5 | 40,1 |

| Олія | 13,5 | 13,8 | 10,0 |

| Консерви, умовних банок | 28,0 | 19,8 | 22,4 |

| в т. ч.плодоовочеві | 20,1 | 12,0 | 15,3 |

| Хліб і хлібобулочні вироби | 79,8 | 67,5 | 60,2 |

| Кондитерські вироби | 6,1 | 5,5 | 6,4 |

| в т.ч. цукристі | 3,6 | 3,5 | 4,1 |

| Макаронні вироби | 4,3 | 3,4 | 2,8 |

| Мінеральні води, л | 3,2 | 2,9 | 4,2 |

| Безалкогольні напої, л | 7,2 | 7,0 | 8,4 |

| Сіль (видобуток) | 55,6 | 55,7 | 51,7 |

Дані таблиць 3 і 4 опосередковано свідчать про те, що зниження рівня виробництва продукції призводить до зменшення надходжень грошових коштів підприємств і порушень в забезпеченні населення основними продуктами харчування. Це обумовлює також втрату потенційних клієнтів для страховиків.

Така ситуація обумовлює різні тенденції в розвитку особистого, майнового та інших видів страхування. Наприклад, тенденція до

зростання кількості правопорушень і посягання на власність громадян (в рік відбувається до 500 тис. зареєстрованих злочинів) обумовлює бажання власників захистити її. Приватизація ж громадянами більше 2 млн. квартир (9% житлового фонду) дала підстави і для розвитку добровільного страхування квартир на випадок їх вимушеного ремонту залежно від різних ризикових ситуацій.

Розвиток страхування стимулюється також зростаючим попитом на захист від численних ризиків в умовах економічної нестабільності, яка супроводжується збільшенням аварійності на виробництві (125 тис. в рік, у тому числі 2,6 тис. із смертельними наслідками), травматизм на підприємствах (до 130 тис. в рік, у тому числі 27 тис. на смерть), зростанням злочинності і зниженням реального життєвого рівня мільйонів людей, особливо пенсіонерів при мізерних пенсіях. Задоволення цього попиту в нормальних умовах може стати прибутковою справою, а в ненормальних умовах стати справою сумнівного бізнесу, оскільки не будуть виконані зобов’язання перед страхувальниками.

Не останню роль в негативному ставленні страхувальників до страхування відіграє бажання страховиків якомога скоріше зібрати значний капітал за рахунок підвищення тарифів і не виплат страхового відшкодування. Наприклад, останнім часом добровільне особисте страхування стає непопулярним серед населення. Такий стан пояснюється певними причинами:

§ інфляція і невпевненість в майбутньому. Як правило договори по особистому страхуванню укладаються на тривалий строк — 3, 5, 10 і більше років. Між тим інфляція за лічені місяці зменшує страхові можливості в декілька разів;

§ невигідність роботи з населенням. Компанії віддають перевагу підприємствам, оскільки можливо заробити швидше і більше коштів без кропіткої роботи із страхувальниками і особливо з різними категоріями населення. Справа ще й і в тому, що особисте страхування відзначається складністю організації і вимагає численних статистичних розрахунків для правильного ведення тарифної політики.

Статистика свідчить, що в останній час кількість людей, які щорічно гинуть в дорожно-транспортних пригодах (ДТП), постійно зростає. У великих сумах при цьому обчислюються і матеріальні збитки. Разом з тим цей вид страхування вигідний не тільки потерпілим, а й страховикам. По-перше, потерпілі отримують надійну гарантію відшкодування певної частини збитків і позбавляються від різної бюрократичної тяганини, без якої не обходиться жодна судова процедура. Для них важливо також і те, що система передбачає функціонування Моторного (транспортного) страхового бюро України (МТСБУ). Мета Моторного бюро — координація діяльності його членів в області страхування цивільної відповідальності власників транспортних засобів за збитки, нанесені третім особам внаслідок ДТП на території України і за її межами, а також реалізація договорів. конвенцій і домовленостей з уповноваженими організаціями по страхуванню цивільної відповідальності власників транспортних засобів інших держав. Страховики (страхові компанії) можуть входити в Моторне бюро на правах повних або асоційованих членів.Для забезпечення виконання зобов’язань страховими організаціями-членами МТСБУ перед страхувальниками і потерпілими в ДТП при Моторному бюро створені централізовані страхові резервні фонди: фонд страхових гарантій та фонд захисту потерпілих. В 2001 р. до складу Моторного бюро входило 75 страхових компанії, в тому числі такі відомі, як НАСК «Оранта», АСТ «Терен», АТ УСК «Гарант АВТО», АСК «ОСТРА-Київ», УА СТДВ «Росток», САСК «Скіф», САТ «Фантотум», УАСК-«АСКА», ЗАТ СП «Галінстрах», АСК «Енергополіс», АТ «УТСК», ВАТ СК «Скайд-Вест»,АСК «Карпати».

Для страховиків досить ефективно спрацьовує ідея транспортного страхування: страхові платежі набагато менше тих сум, які страховик повинен був би виплатити потерпілому, якби не було цієї системи страхування.

З розвитком економічних реформ транспортне страхування вантажів стає одним з динамічних елементів страхового ринку. Проте необхідно відзначити, що даний напрям страхової діяльності нині обслуговує в основному потреби імпортно-експортних операцій, тоді як більше половини вантажів, які перевозяться в межах України, власниками вантажів не страхуються. Крім того, щоб мінімізувати ризик, страховики пропонують широкий спектр додаткових послуг (охорона і діспетчерське супроводження вантажів в дорозі, установка за свій рахунок протиугінних пристроїв та надійних замків тощо). В 2001 р. страхуванням вантажів та багажу займалося 177 компанії.

Розвиток банківської системи і розширення сфери послуг клієнтам обумовили і появу клієнтів, бажаючих страхувати кредити і депозити та відповідно появу спеціалізованих страхових компаній по цих напрямах страхування. В 2001 р. страхуванням кредитів займалося 66 компаній, а страхуванням фінансових ризиків — 166 компанії. В різноманітності проблем, які хвилюють сьогодні населення, є страхування здоров’я на випадок хвороби. В 2001р. цим видом страхування займалася 204 страхових компаній.

Необхідною умовою розвитку будь-якого ринку виступає конкуренція і підвищення якості страхових послуг, що обумовлює суперництво страхових компаній у боротьбі за страхувальників та мобілізацію грошових коштів у страхові фонди, вигідне інвестування та досягнення високих кінцевих фінансових результатів. Крім того, конкуренція передбачає наявність на ринку достатньої кількості незалежно діючих продавців і покупців. Свобода вибору полягає в тому, що покупці в межах своїх фінансових можливостей можуть купувати страхові послуги в такому наборі, який найбільш вигідний для них, а продавці самі вибирають послуги, які вони можуть продати. Страхувальники повинні мати можливість для укладання договорів на будь-які види страхування на умовах більш повної відповідності їх інтересам і в будь-якій страховій компанії. Такий підхід до страхування стає стимулом для розробки і впровадження нових видів страхових послуг, удосконалення ведення страхової справи і підвищення якості страхових послуг і на цій основі діє можливість розвивати страховий ринок України до світового рівня.

Похожие работы

... ій, з них 38 вийшли на ринок в 2008 році. Сьогодні на ринку працює більше ніж 400 компаній, водночас 20% компаній забезпечує десь близько 80% страхової діяльності. 3.Перспективи розвитку ринку страхових послуг у Львівській області Страховий ринок у 2009 році зросте на третину. На думку агентства «Кредит-Рейтинг», цього року приріст загального обсягу страхових премій складе приблизно 30% і ...

... йснення страхування), удосконалення порядку оподаткування страхової діяльності, впорядкування сукупності видів страхування та вирішення інших завдань. Формування розвинутого ринку страхових послуг в Україні забезпечить сприятливі умови для ринкової трансформації та стабільний розвиток національної економіки, розвиток світової економіки та міжнародних відносин. РОЗДІЛ 2 АНАЛІЗ ФУНКЦІОНУВАННЯ ...

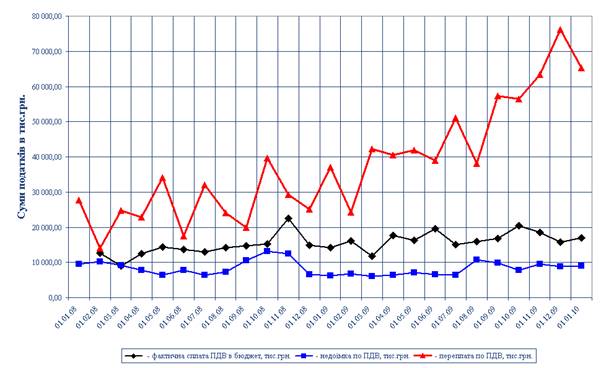

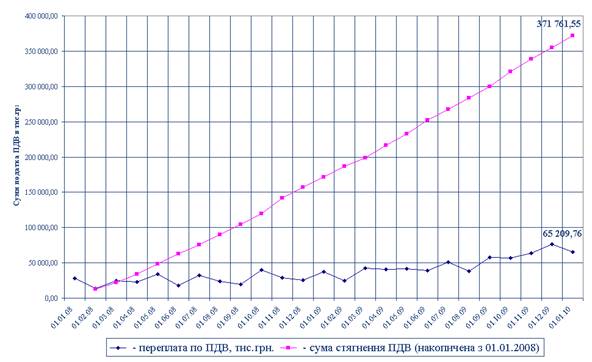

... – 91,9%(2007) – 95,43% (2008) – 95,9%(2009). РОЗДІЛ 3 ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ СТЯГНЕННЯ ПДВ В УКРАЇНІ 3.1 Проблеми та перспективи функціонування ПДВ в Україні Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34]. Податок на додану вартість ...

... стабілізацією кількості страховиків та їх спеціалізацією за видами страхування, розвитком перестрахувальних операцій як на внутрішньому (національному), так і на зовнішньому (світовому) страховому ринку. Особливо слід зазначити те, що ряд заходів як на законодавчому рівні, так і на рівні застосування чинників управління й організації страхового ринку зумовили постійне зростання розмірів страхових ...

0 комментариев