Навигация

Напрями підвищення ефективності страхової діяльності

3.3. Напрями підвищення ефективності страхової діяльності

в ринковому середовищі

Рентабельність страхових операцій, або показник рівня доходності, по страхових організаціях України, визначається відношенням річної суми прибутку до річної суми платежів (доходів):

П

Рсо = ¾ х 100,

Д

де Рсо — рентабельність страхових операцій, %;

П — річна сума прибутку;

Д — доходи (річна сума надходжень платежів).

Досвід роботи страхових організацій показує, що показник рівня рентабельності страхових операцій не повинен бути високим, оскільки в цьому випадку завищується ціна на страхові послуги і зменшується на неї попит з боку страхувальників. При низьких же показниках обмежуються можливості самоокупності витрат на страхування у страховиків. Становище регулюється двома шляхами: приведенням тарифів у відповідність до фактичного рівня збитковості страхової суми або зміною обсягів відповідальності по окремих видах страхування.

У страхуванні визначення собівартості страхових послуг — одне з досить складних і найменше висвітлених в економічній літературі питань. Зумовлюється це перш за все ризиковим (імовірнісним) характером руху і формування страхового грошового фонду. Наприклад, якщо підприємства сервісу заздалегідь знають розмір необхідних витрат, то страхові компанії, беручи на себе відповідальність згідно з договором, досить орієнтовно знають, скільки в кінцевому результаті обійдеться йому страхова послуга, тобто або в суму витрат на ведення справи, або набагато більшу суму з урахуванням обсягів виплат страхового відшкодування. При цьому собівартість страхових операцій являє собою сукупність всіх витрат страховика (включаючи відрахування в резервні фонди), які необхідні для забезпечення фінансової стійкості страхових операцій і гарантії виконання зобов’язань перед страхувальниками.

Практика роботи страхових організацій показує, що в страховій діяльності зниження собівартості можливе шляхом, по-перше, зміцнення фінансової стійкості страхових операцій і, по-друге, відповідною економією управлінських витрат. Вважається, що найбільш перспективним в реалізації першого напряму є оптимізація страхового портфеля і використання можливостей регулювання ринку за допомогою правильно складеного страхового договору і умов його виконання. При цьому фінансова стійкість залежить перш за все від розміру і складу страхового портфеля та пов’язаною з цим можливістю територіальної розкладки збитків і визначення рівнів страхових тарифів. Це обумовлює і більш високі тарифи у малих страхових компаніях і змушує їх шукати відповідні ринкові ніші на страховому ринку. тобто займатися тими видами страхування, де менша конкуренція і виключені значні ризики.

Іншим напрямом роботи по зміцненню фінансової стійкості різних страхових компаній є оптимізація і конкретика ділового і правового змісту договору страхування. Наприклад, страховик може обумовити страхувальнику певні вимоги, спрямовані на зменшення ризику.

Досвід зарубіжних країн показує, що диференціація ризиків забезпечує більш стабільну ринкову позицію страховика за рахунок комбінування ризиків і стимулювання страхувальників до укладання комплексних договорів за рахунок деякого зниження тарифів. Відповідно при цьому тариф може бути нижчим, ніж при укладанні декількох договорів по одному ризику кожний. При укладанні цього договору економляться і витрати на ведення справи, тобто це взаємовигідна справа. Разом з тим зарубіжний досвід підтверджує, що реальну можливість зменшення ціни на страхові послуги дає участь страховика в комерційній діяльності, яка базується на характері кругообігу коштів в процесі страхової діяльності, оскільки від моменту надходження платежів страховиків на рахунок страховика до їх виплати як страхового відшкодування проходить певний час, який визначається строком дії договору.

Крім того, страховик формує резервні фонди, кошти яких довгий час можуть не використовуватися. Це дає можливість страховику брати участь не тільки в комерційних операціях, а й у прямому інвестуванні, враховуючи при цьому мобільність наявних у нього коштів і кон’юнктури ринку.

Як відомо, під фінансовою стійкістю страхових операцій розуміється постійна збалансованість або перевищення доходів над витратами страховика в цілому по страховому фонду. При цьому в основі забезпечення фінансової стійкості лежать перш за все оптимальні розміри тарифних ставок, а також достатня концентрація коштів страхового фонду, що дає можливість територіальної і часової розкладки збитку. Концентрація коштів страхового фонду досягається при неухильному зростанні числа страхувальників і застрахованих об’єктів.

У розвинутих країнах велика увага приділяється страховому маркетингу, який включає: вивчення ринку з метою визначення страхових потреб; формування на основі останніх страхових послуг; визначення ціни на страхову послугу (страхового тарифу) по кожному виду страхування та способи її виплати; роз’яснювальну роботу по діючих договорах і видах страхування; рекламу нових послуг, вибір конкретних страхувальників та організацію їх обслуговування.

Маркетинг розглядається як один з методів комерційної діяльності страхових компаній і дослідження ринку страхових послуг. Служби маркетингу створюються перш за все для гнучкого пристосування діяльності страхових компаній до змін економічної ситуації та кон’юнктури ринку. Разом з іншими службами відділи маркетингу створюють єдиний механізм управління процесами, спрямованими на задоволення попиту страхового ринку і отримання прибутку від страхових операцій.

Оскільки страхова діяльність постійно пов’язана з різними ризиками через фінансовий механізм, виникає необхідність управління ризиками і фінансовими відносинами між страховиками і страхувальниками, тобто організації ризик-менеджменту.

Основні правила, на підставі яких приймаються рішення в ризик-менеджменті, зводяться до забезпечення максимального виграшу, а стратегія базується на оптимальних результатах при раціональному співвідношенні між ризиком і величиною отриманого прибутку.

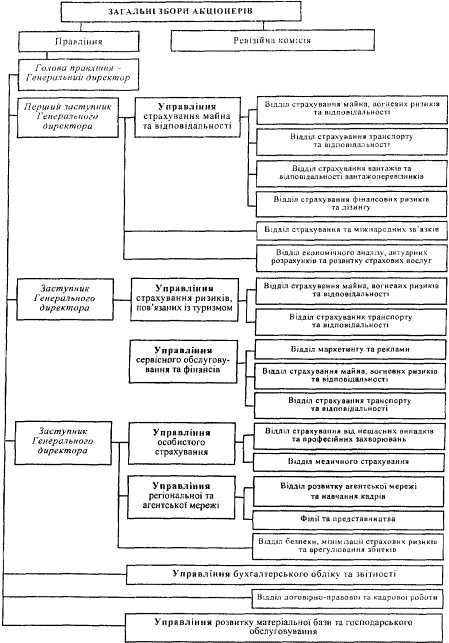

В великих страхових компаніях, таких як НАСК «Оранта», питаннями маркетингу, ризик-менеджменту і ділової стратегії займається Департамент економічного аналізу, до складу якого входять Управління економічного аналізу і зведеного планування, маркетингу та ділової стратегії, а в регіональних структурах (обласних дирекціях) — відділи зведеного планування і економічного аналізу.

Розвиток українського страхового ринку об’єктивно супроводжуватиметься хворобами росту, які на різних етапах були характерні для провідних страхових ринків зарубіжних країн. Це в першу чергу недостатній фінансовий потенціал українських страховиків, низька технологічність здійснення страхових операцій, відсутність нормального конкурентного середовища як фактора постійного підвищення якості страхових послуг. Виходячи з досвіду роботи в галузі страхування Європейськоі Організації Економічного Співробітництва і Розвитку в практиці вітчизняного страхування можна використати ряд найбільш важливих правил формування і регулювання страхових ринків і, зокрема:

* для забезпечення захисту споживача, захисту економіки в цілому, повинні бути встановлені відповідні в розумних межах регулюючі положення;

* страховики повинні допускатися на ринок, згідно з суворими ліцензійними критеріями;

* страхування є виключним видом діяльності страхового товариства;

* держава не повинна перешкоджати виходу на національний ринок іноземних страховиків;

* держава повинна установити чіткі межі правового поля для заключення страхових контрактів;

* держава повинна мати спеціальні законоположення щодо податкових пільг, звільнень, відрахувань в страховій області, зокрема, в пенсійному страхуванні, близькому до страхування життя;

* кожна держава повинна мати незалежний спеціалізований орган в справі нагляду за страховою діяльністю;

* страхові компанії, здійснюючи страхову діяльність, повинні мати достатній запас платоспроможності і працювати на адекватних тарифах;

* страхові посередники, які працюють на ринку, повинні бути зареєстровані за відповідними вимогами (за рівнем кваліфікації, рівнем капіталу і т.п.);

* обов’язкове страхування повинно здійснюватися в галузях, і в першу чергу в соціальній сфері, де страхові ризики мають масовий характер, а страхові фонди формуються достатньо великою кількістю страхувальників;

* на ринку страхування і перестрахування повинно бути чесне конкурентне середовище;

* держава повинна всебічно розширяти міжнародне співробітництво в області обміну інформацією про діяльність страхових компаній;

Цілком природньо, що становлення українського страхового ринку буде проходити з певними виключеннями з вищенаведених правил. Проте рівень прояву характерних рис цих правил на страховому ринку може бути мірилом інтегрованості українського ринку у світовий.

Позитивним прикладом цього може бути досвід роботи Національної акціонерної страхової компанії «Оранта», яка розширює географію своєї діяльності і зміцнює зв’язки з великими страховими фірмами-партнерами з Великобританії, Франції, Німеччини, Швейцарії, Польщі, Росії, Молдови та інших держав. У процесі становлення до ринкових відносин НАСК «Оранта» враховує досвід європейських країн по страхуванню і визначила для себе чіткі стратегічні цілі, такі як:

§ розвиток та розширення всіх видів страхування завдяки впровадженню європейських та світових технологій;

§ реалізація страхових продуктів у прямій залежності від потреб ринку;

§ максимальний обсяг охоплення ринку, повне обслуговування потреб клієнтів, лідерство у питаннях зниження собівартості страхових премій;

§ побудова розгалуженої мережі індивідуального обслуговування, пошук та розробка нових видів страхування;

Стратегічна мета НАСК «Оранта» на перспективу полягає в тому, щоб бути партнером e світовому страховому бізнесі. Практично страховий ринок в Україні сформований і структурований як за наявністю страхових компаній і товариств за відповідним статутом і організаційними формами, так і за видами діяльності, що чітко визначили ринкові ніші і ринкові сегменти за цією ознакою, тобто по суті створилися окремі страхові ринки по конкретних видах діяльності.

В цілому можна констатувати, що практично вже створені організації і правові основи для формування ринкових відносин в страхуванні та розвитку ринків окремих страхових продуктів на різних рівнях. Проте потребується удосконалення в напрямі більш чіткої регламентації організаційно-економічних питань розвитку страхування та визначення фінансових результатів роботи страховиків.

В умовах ринкової економіки добровільне страхування стає пріоритетним і у зв’язку з цим на часі стоїть важлива проблема відродження довіри населення до страхування, як однієї з дієвих форм соціального захисту громадян і посилення уваги страховиків до населення, як основного партнера.

Одним з найважливіших напрямів розвитку і ефективного функціонування страхового ринку є забезпечення фінансової стійкості і платоспроможності страховиків і страхувальників.

Важливим напрямом залишається впровадження зарубіжного досвіду організації страхування і ефективного функціонування страхового ринку, оскільки в розвинутих країнах існує чітка національна система координації діяльності страхових організацій при провідній ролі держави у розробці програм і стратегії розвитку страхування, а також є позитивний досвід розвитку кооперативних страхових організацій.

Таким чином, основні напрями розвитку і ефективного функціонування національного страхового ринку нерозривно пов’язані зі створенням конкурентного середовища і вдосконаленням його організаційної структури.

ВИСНОВКИ

1. Досвід функціонування національного страхового ринку показав, що зростання кількості страхових компаній не означає якісних змін у страховій сфері. І перш за все в конкуренції з надання страхових послуг. Визначальними в умовах ринкової економіки для більшості страховиків стали проблеми їх адаптації до ринкового середовища та забезпечення своєї фінансової стійкості. як самих компаній, так і їх страхових операцій. Низька ефективність страхової діяльності пояснювалась також і іншими об’єктивними причинами і перш за все загальною економічною і фінансовою кризою та пов’язаними з нею проблемами збитковості галузей народного господарства, невиплатами заробітної плати і зубожінням населення, втратою довіри населення до економічних і ринкових перетворень, в тому числі і розвитку страхування.

2. Економічні інтереси страховиків та страхувальників найбільш повно реалізуються на страховому ринку, який являє собою складну, багатофакторну, динамічну, відповідним чином структуровану систему економічних відносин між суб’єктами ринку.

3. Основні напрями розвитку і функціонування страхового ринку нерозривно пов’язані зі створенням конкурентного середовища і вдосконаленням організаційної структури ринку. Національний страховий ринок представлений різними за статусом і організаційними формами страховими компаніями і товариствами, що є позитивним в діяльності на національному страховому ринку. Практично страховий ринок структурований по окремих видах страхових послуг.

4. В умовах ринкової економіки добровільне страхування є пріоритетним.

4. Розвиток практичного маркетингу і організація ризик-менеджменту в страховій діяльності залишається одним з першочергових завдань страхових компаній.

5. Важливим напрямом страхової діяльності залишається впровадження зарубіжного досвіду організації страхування і ефективного функціонування страхового ринку, оскільки страхові компанії в розвинутих країнах знають мають значний досвід ринкових перетворень, постійно оцінюють ризик і прогнозують страхові події, розробляють рекомендації по підвищенню ефективності роботи страховиків і страхувальників.

6. Основними вимогами до страхової діяльності залишається інформаційне забезпечення страхового ринку, удосконалення методології страхування та його економіки й організації, а також підготовка і перепідготовка кадрів.

8. В більш широкому плані в Україні по суті стоїть питання розвитку страхового захисту, як окремого напряму державного регулювання розвитку народного господарства, для чого необхідний подальший розвиток нормативно-правового забеспечення страхової справи.

СПИСОК ЛІТЕРАТУРИ

1. Закон України «Про страхування» № 2745-ІІІ від 04.10.2001р.

2. Конституція України. - К.: Право, 1994, 1996. - 64 с.

3. Залетов О.А. Страхование в Украине (под ред. Слюсаренко О.А. д-р екон. наук), – К.: МА «BeeZone», 2002 – 452 с.

4. Страховий бізнес України - (Керівник С.Подий), - Видавництво “Логос”, 2001.

5. Акименко А.В. Развитие отечественного страхового рынка - шаг к укреплению национальной безопасности Украины // Финансовые услуги. - 1998. - № 5-6. - С. 58-60.

6. Архипов А.П. Управление страховой компанией в условиях кризиса платежеспособности // Финансы. - 1996. - № 11. - С. 40-43.

7. Архипов А.П. Структура региональных страховых рынков // Финансы. - 1997. - № 3. - С. 44-48.

8. Базилевич В.Д. Страховий ринок України. - К.: Товариство «Знання», КОО. - 1998. - 374 с.

9. Белоусов С. Страховой рынок нуждается в поддержке // Финансы. - 1997. - № 3. - С. 54.

10. Жиденко К. Правління Ліги обговорило зміни і доповнення до Закону. Україна-Business, № 35 від 6.10.99 р., 5 с.

11. Зальотов О. Проблеми інтеграції на страховому ринку України. // Финансовые услуги №1-2, 1999, 10-13 с.

12. Заруба О.Д. Страхова справа. - К.: Знання, 1998. - 321 с.

13. Клапкив М.С. Формы и сферы сочетания рынков //Финансовые услуги. -1997. - № 1. - С. 12-15.

14. Клапків М.С., Ткаченко І.С. Зарубіжна практика застосування теорії ризику в страховому підприємництві // Фінанси України. - 1997. - № 11. - С. 103-111.

15. Криворучко А.В. Розвиток страхового ринку в сільському господарстві // Економіка АПК. — 1997. - № 6. - С. 66-70.

16. Кривошпик Т.Д. Страхування майна громадян. Розділ в книзі “Страхування”: К., КНЕУ, 1998. – С. 303-326..

17. Лутак Н.Д. Пути интегрирования украинского страхового рынка в мировой // Финансовые услуги. - 1997. - № 1. - С. 20-24.

18. Прандецкий И. Интеграция страхового рынка Украины в глобальный рынок страхования — путь к развитию // Финансовые услуги. -1997. - № 3. -С. 8-12.

19. Про стан та тенденції розвитку страхового ринку України у 1997 році. Україна-Business, №18 від 13.10.98 р. с.3. Огляд Укрстрахнагляду.

20. Про стан та тенденції розвитку страхового ринку України у 1998 році. Україна-Business, №15 від 14.05.99 р. с.2. та №17 від 28.04.99 р., с.2.

21. Страхування. Підручник (Керівник авт. кол. і наук. ред. Осадець, д-р екон. наук, проф. - К.: КНЕУ, 1998. - 528 с.

22. Субтеля М. Страховая индустрия Израиля: Клиенту предоставляется все. Украина-Business, № 5 от 11.02.98 г., 3 с.

23. Изменяя структуру управления, совершенствуя методы работы, «Оранта» становится компанией европейского уровня // Финансовые услуги. - 1998. - № 3-4. - С. 8-10.

24. Украинский сервер страхования «Insurance Online» www.uainsur.com

Похожие работы

... ій, з них 38 вийшли на ринок в 2008 році. Сьогодні на ринку працює більше ніж 400 компаній, водночас 20% компаній забезпечує десь близько 80% страхової діяльності. 3.Перспективи розвитку ринку страхових послуг у Львівській області Страховий ринок у 2009 році зросте на третину. На думку агентства «Кредит-Рейтинг», цього року приріст загального обсягу страхових премій складе приблизно 30% і ...

... йснення страхування), удосконалення порядку оподаткування страхової діяльності, впорядкування сукупності видів страхування та вирішення інших завдань. Формування розвинутого ринку страхових послуг в Україні забезпечить сприятливі умови для ринкової трансформації та стабільний розвиток національної економіки, розвиток світової економіки та міжнародних відносин. РОЗДІЛ 2 АНАЛІЗ ФУНКЦІОНУВАННЯ ...

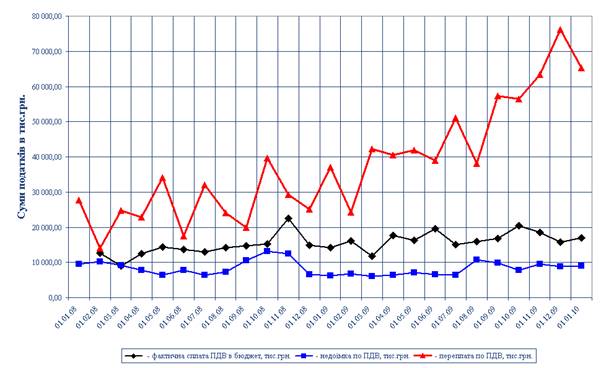

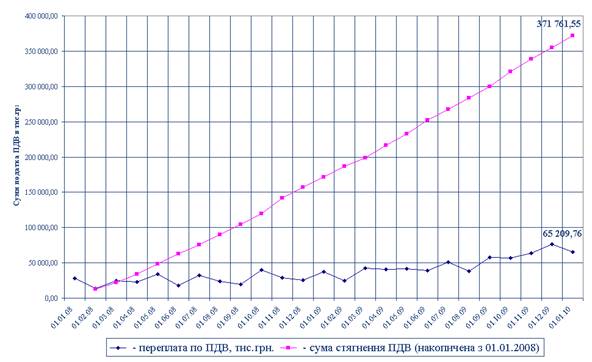

... – 91,9%(2007) – 95,43% (2008) – 95,9%(2009). РОЗДІЛ 3 ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ СТЯГНЕННЯ ПДВ В УКРАЇНІ 3.1 Проблеми та перспективи функціонування ПДВ в Україні Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34]. Податок на додану вартість ...

... стабілізацією кількості страховиків та їх спеціалізацією за видами страхування, розвитком перестрахувальних операцій як на внутрішньому (національному), так і на зовнішньому (світовому) страховому ринку. Особливо слід зазначити те, що ряд заходів як на законодавчому рівні, так і на рівні застосування чинників управління й організації страхового ринку зумовили постійне зростання розмірів страхових ...

0 комментариев