Навигация

Анализ наличия и движения собственного капитала

3.3 Анализ наличия и движения собственного капитала

Для того чтобы проанализировать состояние и движение собственного капитала необходимо составить аналитическую таблицу 3.4.

Таблица 3.4 – Анализ движения собственного капитала

| Наименование статей | Коэффициент поступления | Коэффициент выбытия | ||||

| 2000 г. | 2001 г. | 2002 г. | 2000 г. | 2001 г. | 2002 г. | |

| Уставный капитал | – | – | – | – | – | – |

| Добавочный капитал | – | – | – | 0,18 | – | – |

| Резервный капитал | – | – | – | – | – | – |

| Нераспределенная прибыль прошлых лет | – | – | 2,78 | – | 0,21 | 1,61 |

| Фонды социальной сферы | 1,02 | – | – | – | 0,21 | – |

| Резервы предстоящих расходов и платежей | – | – | 1,07 | – | – | – |

| Оценочные резервы | – | – | – | – | – | – |

Для расчета

коэффициентов

поступления

и выбытия применялись

формулы: ![]()

![]()

По данным таблицы 3.4 видно, что на предприятии практически отсутствует движение капитала. Значения коэффициентов выбытия значительно превышают значения коэффициентов поступления. Это говорит о том, что на предприятии заморожен процесс наращивания капитала. Наращивание средств происходит только по статье нераспределенная прибыль прошлых лет (+2,78 пункта).

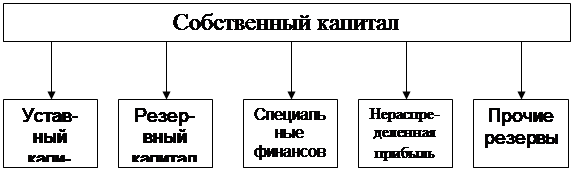

Анализ собственных средств предприятия предполагает определение фактического размера средств и факторов, влияющих на их динамику.

Таблица 3.5 – Расчет наличия собственного капитала

| Показатели | 2000 г. | 2001 г. | 2002 г. | Абсолютные отклонения 2002 г. к 2000 г. |

| 1 Уставный капитал | 83 | 83 | 83 | – |

| 2 Добавочный капитал | 57802 | 57802 | 57802 | – |

| 3 Резервный капитал | – | – | – | – |

| 4 Фонд социальной сферы | 3284 | 8049 | – | –3284 |

| 5 Нераспределенная прибыль отчетного года | – | 29084 | 6358 | +6358 |

| 6 Нераспределенная прибыль прошлых лет | – | – | 12839 | +12839 |

| Итого источников собственных средств | 61169 | 95018 | 77082 | +15913 |

| 1 Нематериальные активы | 584 | 296 | 296 | –288 |

| 2 Основные средства | 48726 | 51909 | 62559 | +13833 |

| 3 Незавершенное строительство | 11042 | 25063 | 22306 | +11264 |

| 4 Долгосрочные финансовые вложения | 1,7 | 1,7 | – | – |

| 5 Прочие внеоборотные активы | – | – | – | – |

| 6 Убыток | – | – | – | – |

| Итого исключается | 60352 | 77268 | 85161 | +24809 |

| Собственные оборотные средства | 817 | 17750 | 8079 | +7262 |

По данным таблицы 3.5 за анализируемый период собственные оборотные средства предприятия выросли на 7262 тыс. руб. и составили в 2002 г. – 8079 тыс. руб. Положительный показатель собственных оборотных средств говорит об увеличении получаемой предприятием прибыли. Отрицательное влияние на сумму собственных оборотных средств оказало увеличение показателя незавершенного строительства на 11264 тыс. руб.

3.4 Анализ финансовой устойчивости

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

Одним из важных факторов устойчивости финансового состояния предприятия является соотношение запасов и величин собственных и заемных источников их формирования. Анализ обеспеченности запасов источниками проводится на основе таблицы 3.6.

Таблица 3.6 - Расчет обеспеченности запасов источниками их

формирования

| Показатели | 2000 г. | 2001 г. | 2002 г. | Абсолютные отклонения 2002 г. к 2000 г. |

| 1 Собственный капитал | 61169 | 95018 | 77082 | +15913 |

| 2 Внеоборотные активы | 60355 | 77270 | 85162 | +24807 |

| 3 Убыток | – | – | – | – |

| 4 Наличие собственных оборотных средств | –817 | –17750 | +8079 | +7262 |

| 5 Долгосрочные пассивы | – | – | – | – |

| 6 Наличие долгосрочных источников формирования запасов | –817 | –17750 | +8079 | +7262 |

| 7 Краткосрочные кредиты и заемные средства | – | – | – | – |

| 8 Общая величина основных источников формирования запасов | –817 | –17750 | +8079 | +7262 |

| 9 Общая величина запасов | 17442 | 63107 | 18138 | +696 |

| 10 Излишек (+) или недостаток (–) собственных оборотных средств | –18256 | –80857 | –10059 | –8197 |

| 11 Излишек (+) или недостаток (–) долгосрочных источников формирования запасов | –18256 | –80857 | –10059 | –8197 |

| 12 Излишек (+) или недостаток (–) общей величины основных источников формирования запасов | –18256 | –80857 | –10059 | –8197 |

Как показывают данные таблицы 3.6 на анализируемом предприятии существует недостаток собственных оборотных средств, долгосрочных источников формирования запасов, общей величины основных источников формирования запасов и в начал и в конце анализируемого периода, Из этого следует, что у предприятия кризисное финансовое состояние, при котором оно находится на грани банкротства и полностью зависит от заемных источников финансирования. В данной ситуации денежные средства, дебиторская задолженность предприятия и прочие оборотные активы не покрывают его кредиторской задолженности. Единственным источником формирования запасов является собственные средства предприятия, которых не хватает для финансирования материальных оборотных средств, в результате пополнения запасов за счет средств, образующихся при замедлении погашения кредиторской задолженности.

Традиционные методы оценки финансовой устойчивости состоят в расчете коэффициентов, которые определяются на основе структуры баланса предприятия. Исходя из данных баланса ОАО «МЖК «Армавирский» за период с 2000 г. по 2002 г. коэффициенты, характеризующие финансовую устойчивость имеют следующие значения.

Как показывают данные таблицы 3.7 динамика коэффициента капитализации свидетельствует о достаточности финансовой устойчивости организации, так как для этого необходимо, чтобы этот коэффициент был не выше 1,5. Рост коэффициента капитализации составил 0,27. На величину данного показателя влияют следующие факторы: высокая оборачиваемость, стабильный спрос на реализуемую продукцию, налаженные каналы снабжения и сбыта, низкий уровень постоянных затрат. Коэффициент финансовой независимости на анализируемом предприятии упал на 0,152 пункта, но выше критической точки, что свидетельствует о благоприятной финансовой ситуации. Этот вывод подтверждает и значение коэффициента финансирования. Хотя по сравнению с 2000 г. он упал на 2,73 пункта.

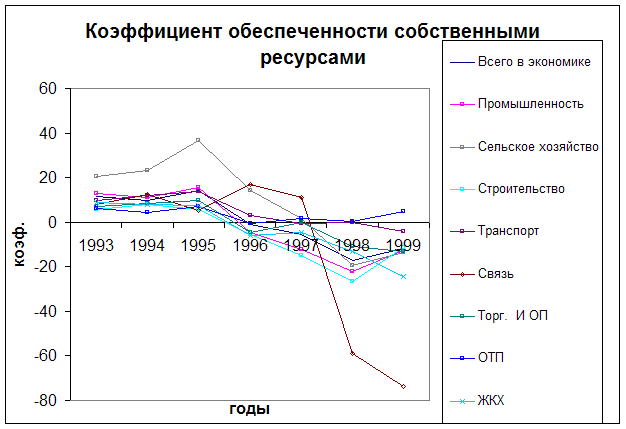

Коэффициент обеспеченности собственными источниками финансирования показывает в какой степени материальные запасы имеют источником покрытия собственные оборотные средства.

Таблица 3.7 - Значение коэффициентов, характеризующих финансовую устойчивость ОАО «МЖК «Армавирский»

| Показатели | Способ расчета | Нормальное ограничение | 2000 г. | 2001 г. | 2002 г. | Абсолютные отклонения 2002 г. к 2000 г. |

| 1 Коэффициент финансовой независимости | | | 0,828 | 0,595 | 0,676 | –0,152 |

| 2 Коэффициент финансирования | | | 4,82 | 1,47 | 2,09 | –2,73 |

| 3 Коэффициент капитализации | | Не выше 1,5 | 0,21 | 0,68 | 0,48 | +0,27 |

| 4 Коэффициент обеспеченности собственными источниками финансирования | | Нижняя граница: 0,1; оптимальное значение: | 0,36 | 0,22 | –0,28 | –0,64 |

| 5 Коэффициент финансовой устойчивости | | | 0,83 | 0,59 | 0,68 | –0,15 |

У «МЖК «Армавирский» этот коэффициент очень низок: собственными оборотными средствами покрывалось в конце 2000 г. лишь 36,4% оборотных активов. Хотя это значительно выше показателя за 2002 г. (–0,28). Это говорит о том, что в 2002 г. предприятие нуждалось в собственных оборотных средствах и зависит от заемных средств, которых не имеет.

Предприятие обладает достаточной финансовой устойчивостью, так как показатель финансовой устойчивости выше критического (0,6), но ниже чем в 2000 г. на 0,15 пункта.

Похожие работы

... Минфина Российской Федерации от 22.07. 2003 г. № 67н о формах бухгалтерской отчётности организаций и другая учебно-научная литература, всего 28 наименований. I. Организационно-правовая форма хозяйствования 1.1. Устав предприятия и учредительный договор Создание предприятия фиксируется соответствующими документами. Прежде всего, оформляется основной документ - Устав предприятия, в ...

... 723,00 -724,00 -0,08 3 Нераспределенная прибыль (непокрытые убытки) -182 182,00 -71 189,00 110 993,00 -60,92 ИТОГО 808 925,00 919 194,00 110 269,00 13,63 За рассматриваемый период собственный капитал предприятия увеличился на 110269,0 тыс.грн, при этом данное увеличение имело место за счет снижения непокрытых убытков на 919 194,00 тыс.грн, данное положительное влияние было ...

... о собственном капитале должны быть представлены в соответствующем разделе бухгалтерского баланса как минимум следующими показателями, представленными в таблице 2. Таблица 2 Показатели собственного капитала В соответствии с разделом «Содержание бухгалтерского баланса» СБУ 5 «Бухгалтерская отчетность организаций» Формы бухгалтерской отчетности, содержащие данные о собственном капитале ...

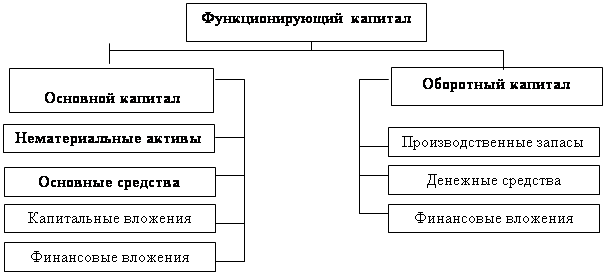

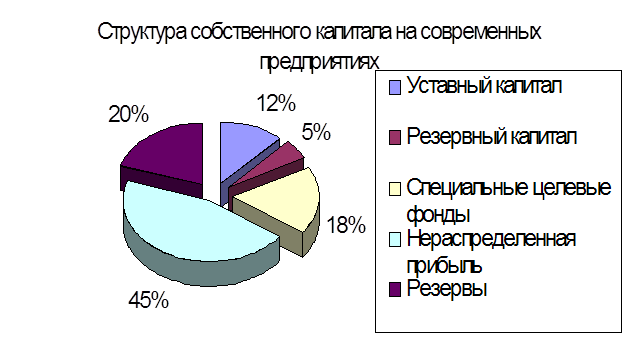

... предприятия. Последующее наращение капитала рассматривается как форма расширения деятельности предприятия и связано с формированием дополнительных финансовых ресурсов. 3. Обеспечение оптимальности структуры капитала с позиции эффективного его функционирования. Структура капитала представляет собой соотношение собственных и заемных финансовых средств, используемых в финансовой деятельности ...

0 комментариев