Навигация

Анализ финансовой устойчивости

3.2. Анализ финансовой устойчивости.

Финансово-устойчивым является такой хозяйствующий субъект, который за счет собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Главным в финансовой деятельности являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяется основное внимание.

Характеристика финансовой устойчивости включает в себя анализ:

- коэффициентов финансовой устойчивости;

- наличия собственных оборотных средств;

- кредиторской задолженности;

- наличия и структуры оборотных средств;

- дебиторской задолженности.

При анализе финансового состояния предприятия на основе данных баланса рассчитывается ряд коэффициентов, характеризующих финансовую устойчивость предприятия (табл. 3.4).

Таблица 3.4

Показатели финансовой устойчивости

Наименование показателя | Норматив | Значение коэффициента | Изменение (+/-) | |||

| 1995г. | 1996г. | 1997г. | 96г.-95г. | 97г.-96г. | ||

| 1.Коэффициент независимости | более 0,5 | 0,805 | 0,907 | 0,910 | 0,102 | 0,003 |

| 2.Коэффициент удельного веса заемных средств | менее 0,5 | 0,195 | 0,093 | 0,090 | -0,102 | -0,003 |

| 3.Соотношение собственных и заемных средств | макс.1,0 | 0,242 | 0,102 | 0,099 | -0,139 | -0,003 |

| 4.Удельный вес дебит. задолж. в стоимости имущества | - | 3,916 | 2,567 | 3,665 | -1,349 | 1,098 |

| 5.Удельный вес собств. и долго-срочных заемных средств в общей стоимости имущества | - | 80,541 | 90,717 | 90,988 | 10,176 | 0,271 |

| 6.Коэффициент обеспеченности запасов и затрат собственными оборотными средствами | мин.0,6 | 0,119 | 0,539 | 0,592 | 0,420 | 0,053 |

За рассматриваемый период значение коэффициента независимости для каждого года соответствует нормативу, более того, видна тенденция его увеличения. Так, в 1996 году он вырос на 10,2 пункта и составил 0,907; в 1997 году он возрос еще на 0,3 пункта. Такая ситуация объясняется опережающим ростом собственных источников по сравнению с ростом величины заемных средств. Подобное изменение коэффициента независимости свидетельствует о снижении риска финансовых затруднений в будущие периоды, а также о повышении гарантии погашения предприятием своих обязательств.

Соотношение собственных и заемных средств соответствует нормативу, указывая, тем самым, на то, что предприятию достаточно собственных средств для покрытия своих обязательств. К тому же значение этого коэффициента на протяжении 1995-1997 годов снижалось: если в 1995 году на 1 рубль собственных средств приходилось 24,2 коп. заемных, то в 1997 году - только 9,9 коп. Это говорит о том, что ООО "Пищевик ЛТД" в последние годы стремиться пользоваться преимущественно собственными источниками формирования финансовых ресурсов.

Увеличение в 1997 году по сравнению с 1996 годом дебиторской задолженности привело к увеличению ее удельного веса в стоимости активов предприятия с 2,6% до 3,7% соответственно. Рост дебиторской задолженности объясняется тем, что предприятие в целях сохранения объема реализации на прежнем уровне вынуждено иногда контактировать с ненадежными партнерами, которые могут задержать расчеты за продукцию. Поэтому в целях укрепления финансового положения представляется целесообразным налаживать сбыт продукции по каналам, не вызывающим рост дебиторской задолженности.

Значение коэффициента обеспеченности запасов и затрат собственными оборотными средствами, хотя и не достигло нормативного, но в 1997 году максимально к нему приблизилось (составив 0,592 при минимальном нормативе 0,600). Этому благоприятствовал рост величины собственных оборотных средств, а также снижение стоимости запасов и затрат.

Осуществление производственно-хозяйственной деятельности предприятия связано с постоянным использованием финансовых ресурсов. Их формирование на предприятии осуществляется как за счет собственных, так и за счет заемных источников. Поэтому финансовая устойчивость предприятия определяется также тем, в какой степени финансовые ресурсы формируются за счет каждого из этих источников.

На ООО “Пищевик ЛТД” основным источником формирования финансовых ресурсов являются собственные средства, о чем свидетельствует большое значение коэффициента независимости. Доля заемных средств незначительна. На основе данных, представленных в табл. 3.5 рассмотрим состав и структуру заемных средств предприятия.

Таблица 3.5

Состав и структура заемных средств

ООО “Пищевик ЛТД”

| Показатель | 1995 г. | 1996 г. | 1997 г. | Темп роста,% | ||||

| млн. руб. | % | млн. руб. | % | млн. руб. | % | 96г/95г | 97г/96г | |

| Сумма заемных средств | 1172 | 100 | 1180 | 100 | 1540 | 100 | 100,7 | 130,5 |

| из нее: 1) - долгосрочные | - | - | - | - | - | - | - | - |

| 2) - краткосрочные | 1172 | 100 | 1180 | 100 | 1540 | 100 | 100,7 | 130,5 |

| в т.ч.: а)кредиты банков | 86 | 7,3 | 200 | 17,0 | 200 | 13,0 | 232,6 | 100,0 |

| б) кредиторская задолженность | 1086 | 92,7 | 980 | 83,0 | 1340 | 87,0 | 90,2 | 136,7 |

| из нее: - поставщики и подрядчики; | 144 | 13,4* | 317 | 32,4 | 176 | 13,1 | 220,1 | 55,5 |

| - по оплате труда; | 71 | 6,5* | 96 | 9,8 | 89 | 6,6 | 135,2 | 92,7 |

| - по социальному стра- хованию; | 73 | 6,7* | 101 | 10,3 | 123 | 9,2 | 138,4 | 121,8 |

| - перед бюджетом; | 614 | 56,5* | 350 | 35,7 | 711 | 53,1 | 57,0 | 203,1 |

| - прочие | 184 | 16,9* | 116 | 11,8 | 241 | 18,0 | 63,0 | 207,8 |

* - удельный вес в общей сумме кредиторской задолженности

Заемные средства ООО “Пищевик ЛТД” представлены краткосрочными кредитами банков и кредиторской задолженностью. Сумма заемных средств за период с 1995 по 1997 год возросла на 31,4%. В структуре заемных средств кредиты банков имеют небольшой удельный вес: в 1995 году - 7,3%, в 1996 - 17,0%, в 1997 году - 13,0%, хотя размер кредита и в 1996 и в 1997 году равнялся 200 млн. руб. Снижение доли кредитов связано с ростом величины заемных средств за счет увеличения кредиторской задолженности: в 1997 году она возросла по сравнению с 1996 годом на 36,7%. Рост кредиторской задолженности был вызван временными трудностями с наличием денежных средств у предприятия в конце 1997 года.

В составе кредиторской задолженности наибольшую долю занимает задолженность перед бюджетом: в 1996 году она составляла 35,7%, в 1997 году - увеличилась до 53%. Сумма задолженности возросла на 361 млн. руб. В 1997 году по сравнению с 1996 годом на 44,5% снизилась задолженность перед поставщиками и подрядчиками (так как предприятие больше старается рассчитываться своей продукцией, что ускоряет расчеты), задолженность по оплате труда уменьшилась на 7,3%, в два раза выросла задолженность по социальному страхованию и обеспечению.

Таким образом, из заемных средств предприятие прибегает только к краткосрочным заемным средствам, большая часть которых представлена кредиторской задолженностью

В целях углубления анализа движения кредиторской задолженности и финансового состояния необходимо выявить и проанализировать динамику неоправданной кредиторской задолженности. К неоправданной кредиторской задолженности относится задолженность поставщикам по не оплаченным в срок расчетным документам. На основе анализа документации делаем вывод о том, что у ООО “Пищевик ЛТД” присутствует задолженность только по тем расчетным документам, срок оплаты, которых не наступил. Эта задолженность является нормальной кредиторской задолженностью. Таким образом, с позиции наличия у предприятия неоправданной кредиторской задолженности его финансовое положение можно охарактеризовать как устойчивое.

Также нужно отметить, что ООО “Пищевик ЛТД” не имеет долгосрочной задолженности. Вся кредиторская задолженность считается краткосрочной. Задолженности, перечисленной в бюджет в связи с истечением срока исковой давности, не было.

В целях дальнейшего изучения финансового состояния предприятия проанализируем динамику и состав оборотных средств (табл. 3.6.,с. ).

Общая сумма оборотных средств ООО "Пищевик ЛТД" за рассматриваемый период постоянно росла. Так, в 1996 году она возросла по сравнению с 1995 годом в полтора раза, хотя вызвано это было в большей степени ростом цен на оборотные средства. В 1997 году стоимость оборотных средств предприятия возросла еще на 6%. На это повлияло, главным образом, увеличение стоимости животных на выращивании и откорме, рост дебиторской задолженности и увеличение остатков готовой продукции на складе. В то же время произошло уменьшение таких оборотных средств, как МБП, незавершенные капитальные вложения и денежные средства. Хотя в составе денежных средств нужно отметить рост суммы денежных средств на расчетном счете.

Рассматривая оборотные средства предприятия, большое внимание следует уделить анализу дебиторской задолженности, установить ее законность сроки возникновения, выявить нормальную и неоправданную задолженность. На финансовое состояние хозяйствующего субъекта влияет не само наличие

дебиторской задолженности, а ее размер, движение и форма, то есть чем вызвана эта задолженность. Возникновение дебиторской задолженности представляет собой объективный процесс в хозяйственной деятельности при системе безналичных расчетов, так же как и возникновение кредиторской задолженности. Дебиторская задолженность не всегда образуется в результате нарушения порядка расчетов и не всегда ухудшает финансовое состояние. Поэтому ее нельзя в полной сумме считать отвлечением собственных средств из оборота, так как часть ее служит объектом банковского кредитования и не влияет на платежеспособность предприятия.

Различают нормальную и неоправданную задолженность. К неоправданной задолженности относится задолженность по претензиям, по возмещению материального ущерба и др. Неоправданная дебиторская задолженность представляет собой форму незаконного отвлечения оборотных средств и нарушения финансовой дисциплины.

Рассматривая состав дебиторской задолженности (табл. 3.6) и причины ее возникновения, можно сделать вывод о том, что вся дебиторская задолженность является нормальной, со сроком возникновения менее одного года. Кроме того, рост ее абсолютной величины, произошедший, в основном, за счет увеличения суммы задолженности за товары, заставляет задуматься о необходимости проведения мероприятий, направленных на уменьшение суммы дебиторской задолженности.

При анализе финансового состояния целесообразно изучить правильность использования собственных оборотных средств и выявить их иммобилизацию. Иммобилизация собственных оборотных средств означает применение этих средств не по назначению, то есть в основные средства, нематериальные активы и финансовые долгосрочные вложения. В условиях рыночной экономики хозяйствующий субъект самостоятельно распоряжается своими собственными и привлеченными средствами. Поэтому анализ иммобилизации собственных оборотных средств проводится только при резком уменьшении собственных средств за отчетный период. Оборотные средства на ООО “Пищевик ЛТД” за рассматриваемый период старались использовать строго по назначению, следовательно, на предприятии нет иммобилизации оборотных средств.

В целях дальнейшего анализа финансового состояния предприятия определим, в соответствии с приведенной в первой главе классификацией, тип финансовой устойчивости ООО "Пищевик ЛТД" за последние три года (табл. 3.7).

Таблица 3.7

Определение типа финансовой устойчивости

ООО "Пищевик ЛТД" (млн. руб.)

| Показатели | 1995 г. | 1996 г. | 1997 г. |

| 1. Источники собственных средств | 6726 | 14844 | 15689 |

| 2. Основные средства и иные внеоборотные активы | 6565 | 13676 | 14395 |

| 3. Наличие собственных оборотных средств (стр.1 - стр.2) | 161 | 1168 | 1294 |

| 4. Долгосрочные кредиты и заемные средства | - | - | - |

| 5. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат | 161 | 1168 | 1294 |

| 6. Краткосрочные кредиты и заемные средства | 1625 | 1519 | 1554 |

| 7. Общая величина основных источников формирования запасов и затрат (стр.5 + стр.6) | 1786 | 2687 | 2848 |

| 8. Величина запасов и затрат | 1351 | 2212 | 2186 |

| 9. Излишек (+) или недостаток (-) собственных оборотных средств (стр.3 - стр.8) | -1190 | -1044 | -892 |

| 10. Излишек (+) или недостаток (-) собственных долгосрочных заемных источников формирования запасов и затрат (стр.5 - стр.8) | -1190 | -1044 | -892 |

| 11. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр.7 - стр.8) | 435 | 475 | 662 |

| 12. Тип финансовой ситуации | неустойчи-вое финан-совое состояние | неустойчи-вое финан-совое состояние | неустойчи-вое финан-совое состояние |

Таким образом, финансовое состояние ООО "Пищевик ЛТД" за рассматриваемый период характеризуется как неустойчивое, что подразумевает следующее - запасы и затраты обеспечиваются за счет собственных оборотных средств, краткосрочных кредитов и займов, то есть за счет всех основных источников формирования запасов и затрат, которые используются на ООО "Пищевик ЛТД". Хотя можно сказать, что в последнее время на предприятии все в меньшей степени возникает необходимость обеспечивать запасы и затраты за счет краткосрочных кредитов и заемных средств.

Похожие работы

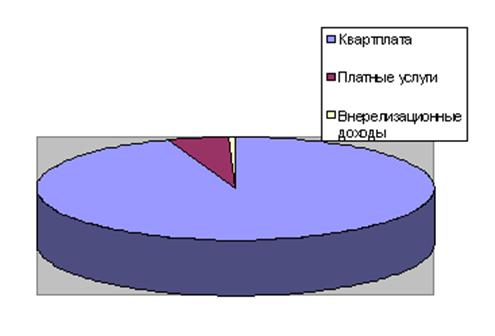

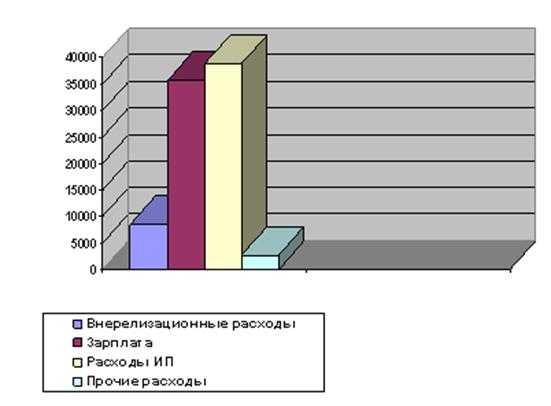

... 0,3 2.5. Техобслуживание лифтов 5479 5469,5 99,8 -9,5 1,44 2.6. Расходы ИП 38798,6 38774,5 99,9 -24,1 10,18 Всего расходов 381291 379085,2 99,4 -2208 99,55 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ Эффективная работа жилищно-коммунального хозяйства, бесперебойная подача воды, тепла, газа, электричества и других услуг связана с обеспечением ...

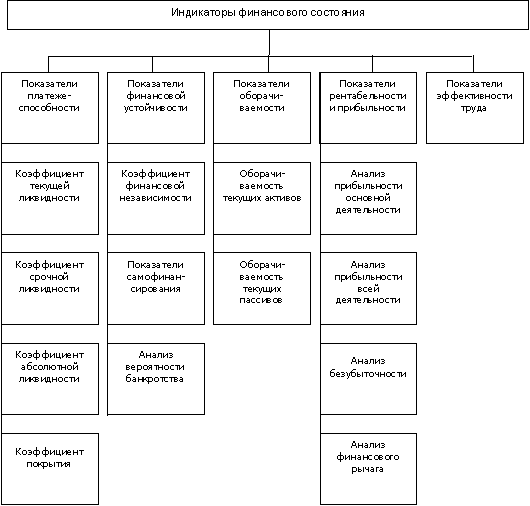

... , запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа. Главная цель анализа - своевременно выявить и устранить недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решить задачи: 1. На основе изучения причинно-следственной ...

... WACC; DPP<срока реализации проекта; IRR> MIRR; PI>1; можно сделать вывод, что план улучшения финансового состояния предприятия ООО «Да Юань» эффективен и улучшит финансовое состояние предприятия, увеличит стоимость капитала собственника. 7. Программа реализации мероприятий по финансовому оздоровлению предприятия Мероприятие Ответственные Сроки исполнения Объемы финансирования ...

... увеличился объем выпущенной продукции, который в значительной степени повлиял на увеличение всех рассмотренных выше показателей. 3. Мероприятия по улучшению финансового состояния предприятия. 3.1. Варианты дальнейшего использования имущества предприятия. В самом начале экономических реформ еще в 1991 году приказом Российского государственного концерна по производству текстильной продукции ...

0 комментариев