Навигация

Анализ платежеспособности ООО "Пищевик ЛТД"

3.3. Анализ платежеспособности ООО "Пищевик ЛТД"

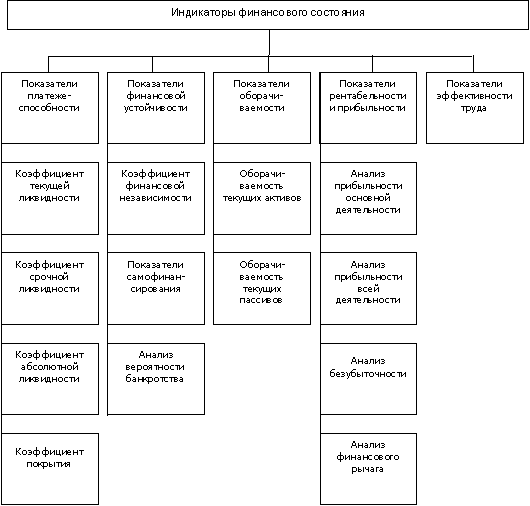

Финансовое состояние предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового состояния - ликвидность и платежеспособность предприятия, то есть способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Под ликвидностью какого-либо актива понимают способность его трансформации в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Рассмотрим ряд показателей, характеризующих платежеспособность предприятия (табл. 3.8).

Таблица 3.8

Динамика показателей платежеспособности

ООО “Пищевик ЛТД”

| Наименование коэффициента | норма- тив | 1995 г. | 1996 г. | 1997 г. | Изменение (+/-) | |

| 96г-95г | 97г-96г | |||||

| Абсолютной ликвидности | мин.0,2 | 0,066 | 0,036 | 0,019 | -0,030 | -0,017 |

| Промежуточный коэф- фициент покрытия | 0,7- 0,8 | 0,268 | 0,313 | 0,426 | 0,045 | 0,113 |

| Общий коэффициент покрытия | до 2-х | 1,099 | 1,769 | 1,407 | 0,670 | -0,362 |

| Ликвидности товарно - материальных ценностей | ---------- | 0,831 | 1,456 | 1,407 | 0,625 | -0,049 |

Значение коэффициента абсолютной ликвидности значительно ниже нормативного, что говорит о возможности погашения лишь части краткосрочной задолженности предприятия в ближайшее время, к тому же в 1997 году значение коэффициента снизилось более чем в три раза по сравнению с 1995 годом. Такая ситуация объясняется тем, что: во-первых, предприятие практически не использует краткосрочных финансовых вложений; во-вторых, - в 1997 году величина денежных средств по сравнению с 1995 годом уменьшилась в 3,6 раза.

Промежуточный коэффициент покрытия за рассматриваемый период увеличился на 15,8 пунктов и составил 0,426 против 0,268 в 1995 году. Это объясняется значительным увеличением на предприятии суммы наиболее ликвидных и быстро реализуемых активов и является свидетельством повышения прогнозируемых платежных возможностей предприятия при условии своевременного проведения расчетов с дебиторами.

Общий коэффициент покрытия, в наиболее акцентированном виде выражающий степень ликвидности предприятия, в 1997 году по сравнению с 1996 годом несколько снизился, но остался на довольно высоком уровне - 1,407, это означает, что на один рубль текущих обязательств приходится 1,407 руб. текущих активов. Снижение этого показателя стало следствием уменьшения размера оборотных средств и роста краткосрочных обязательств, а именно кредиторской задолженности.

Коэффициент ликвидности товарно-материальных ценностей в 1996 году вырос по сравнению с 1995 годом почти в 2 раза в связи с увеличением размера запасов и затрат, а в 1997 году несколько снизился по сравнению с 1996 годом в виду уменьшения их стоимости. Несмотря на это, значение коэффициента ликвидности товарно-материальных ценностей указывает на то, что предприятие может погасить свои обязательства, реализовав лишь часть своих товарно-материальных ценностей.

Большое значение при анализе ликвидности и платежеспособности предприятия имеет изучение чистого оборотного капитала, который рассчитывается как разность между оборотными активами предприятия и его краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем. Чистый оборотный капитал придает большую финансовую независимость предприятию в условиях замедления оборачиваемости оборотных активов (например, применительно к ООО "Пищевик ЛТД", при задержке погашения дебиторской задолженности и трудностях со сбытом).

Рассчитаем величину чистого оборотного капитала ООО "Пищевик ЛТД":

в 1995 году: 1786 - 1175 = 611 млн. руб.;

в 1996 году: 2687 - 1180 = 1507 млн. руб.;

темп роста = 1507 / 611 * 100 = 246,6%;

в 1997 году: 2848 - 1540 = 1308 млн. руб.

темп роста = 1308 / 1507 * 100 = 86,8%.

Чистый оборотный капитал предприятия в 1996 году увеличился по сравнению с 1995 годом почти в два с половиной раза. Это объясняется значительным увеличением стоимости оборотных активов (в полтора раза), при оставшейся практически неизменной величине краткосрочных обязательств. Величина чистого оборотного капитала в 1996 году превышала сумму краткосрочных обязательств, это говорит о том, что более половины своих оборотных активов ООО "Пищевик ЛТД" могло использовать на обеспечение своей производственно-хозяйственной деятельности и на ее расширение.

В 1997 году чистый оборотный капитал уменьшился по сравнению с 1996 годом на 199 млн. руб. Это произошло в результате опережающего роста величины краткосрочных обязательств по сравнению с ростом оборотных активов. Несмотря на это, в 1997 году размер чистого оборотного капитала позволил ООО "Пищевик ЛТД" направить часть финансовых ресурсов на расширение своей деятельности (особенно подсобного хозяйства).

Определим перспективное состояние платежеспособности ООО “Пищевик ЛТД”, воспользовавшись показателями, приведенными в табл. 3.9.

Таблица 3.9

Показатели перспективной платежеспособности

ООО "Пищевик ЛТД"

| Наименование показателя | Норма- тив | 1995г | 1996г | 1997г | Изменение(+/-) | |

| 96г-95г | 97г-96г | |||||

| 1.Коэффициент текущей ликвидности (КТЛ) | мин. 2,0 | 1,52 | 2,28 | 1,85 | 0,757 | -0,428 |

| 2.Коэффициент обеспеченности собств. средствами (КОСС) | мин.0,1 | 0,09 | 0,44 | 0,45 | 0,345 | 0,020 |

| 3.Коэффициент восстановления платежеспособности | мин. 1,0 | 0,80 | - | 0,82 | - | - |

| 4.Коэффициент утраты платежеспособности | мин. 1,0 | - | 0,86 | - | - | - |

В 1995-1997 годах платежеспособность ООО “Пищевик ЛТД” можно охарактеризовать как неустойчивую. Так, в 1995 году ни коэффициент текущей ликвидности, ни коэффициент обеспеченности собственными средствами не соответствовали нормативным значениям. В 1996 году их значения достигли нормативных, указывая на повышение платежеспособности и обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. Хотя расчет коэффициента утраты платежеспособности указал на возможность ее потери предприятием в ближайшее время. В 1997 году коэффициент текущей ликвидности снизился ниже нормативного значения, а расчет коэффициента восстановления платежеспособности говорит о проблематичности ее повышения в ближайшие полгода.

Несмотря на вышесказанное, нельзя назвать финансовое состояние ООО “Пищевик ЛТД” критическим, так как ряд коэффициентов имеет довольно высокие значения, к ним, в частности, относятся коэффициент независимости и соотношения собственных и заемных средств.

Похожие работы

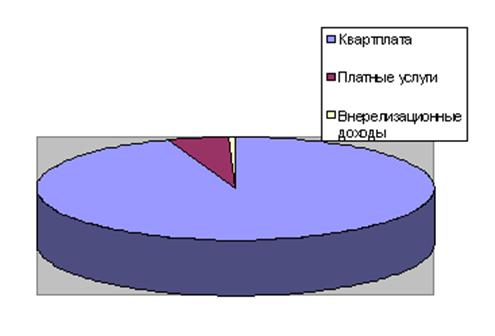

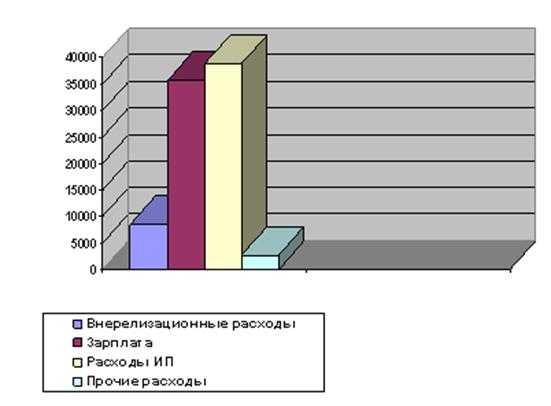

... 0,3 2.5. Техобслуживание лифтов 5479 5469,5 99,8 -9,5 1,44 2.6. Расходы ИП 38798,6 38774,5 99,9 -24,1 10,18 Всего расходов 381291 379085,2 99,4 -2208 99,55 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ Эффективная работа жилищно-коммунального хозяйства, бесперебойная подача воды, тепла, газа, электричества и других услуг связана с обеспечением ...

... , запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа. Главная цель анализа - своевременно выявить и устранить недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решить задачи: 1. На основе изучения причинно-следственной ...

... WACC; DPP<срока реализации проекта; IRR> MIRR; PI>1; можно сделать вывод, что план улучшения финансового состояния предприятия ООО «Да Юань» эффективен и улучшит финансовое состояние предприятия, увеличит стоимость капитала собственника. 7. Программа реализации мероприятий по финансовому оздоровлению предприятия Мероприятие Ответственные Сроки исполнения Объемы финансирования ...

... увеличился объем выпущенной продукции, который в значительной степени повлиял на увеличение всех рассмотренных выше показателей. 3. Мероприятия по улучшению финансового состояния предприятия. 3.1. Варианты дальнейшего использования имущества предприятия. В самом начале экономических реформ еще в 1991 году приказом Российского государственного концерна по производству текстильной продукции ...

0 комментариев