Навигация

Объединения предприятий

1.4.4. Объединения предприятий

Наряду с фирмами в современной рыночной экономике значительную роль играют объединения предприятии. Особенностью данной формы предпринимательской деятельности является сочетание элементов стихийного порядка и иерархии. Объединения предприятий представляют собой группу фирм, внутри каждой из которых действует принцип иерархии. Взаимодействие же между фирмами группы осуществляется через рынок, но в пределах общей стратегии. Это не единая фирма, но и не чистый рынок.

Отдельно стоящей фирме приходится расходовать средства на приобретение информации о ценах, технологиях, возможных контрагентах, на заключение контрактов, на контроль их исполнения, на поиск необходимых ресурсов для развития и т.д. Объединение предприятий позволяет значительно уменьшить трансакционные издержки, поскольку многие трансакции осуществляются с партнерами по группе, с которыми налажены устойчивые связи. Кооперация фирм в рамках объединений создает также возможности перелива капитала, технологий и трудовых ресурсов, позволяет координировать совместную деятельность и т. д.

Вместе с тем объединение не превращается в единую суперфирму и, следовательно, не ведет к чрезмерному росту внутрифирменных трансакционных издержек. Взаимодополнение стихийного порядка и иерархии в объединении фирм способствует эффективной работе, стабильному развитию и устойчивому положению на рынке.

Финансово-промышленные группы. Наиболее распространенной основой для создания объединений является взаимовыгодное переплетение интересов крупных банковских структур и промышленных фирм. Дело в том, что по природе своих операций банк заинтересован в привлечении крупных, надежных и постоянных клиентов. Фирма же нуждается в столь же долгосрочных источниках кредитов.

Организационной формой объединений банков и предприятий стали финансово-промышленные группы (ФПГ). Каждая составная часть ФПГ самостоятельно решает собственные задачи, но при этом учитывает и общий интерес группы. Роль координатора в ФПГ выполняет головная организация (ею может быть банк или крупнейшее предприятие). Выполняемые ею управленческие функции, однако, носят ограниченный характер, сохраняя за другими участниками группы свойственный независимому предприятию уровень самостоятельности.

ФПГ как форма объединения промышленных предприятий и банковских институтов давно зарекомендовала себя во всем мире, поскольку способна — прежде всего силами самой группы — обеспечить:

· аккумуляцию финансовых ресурсов;

· благоприятные условия для инвестиционной деятельности;

· должный контроль за эффективным использованием финансовых средств;

· поддержку и развитие широкомасштабных научных исследований и разработок;

· межотраслевое перераспределение ресурсов.

Иными словами, ФПГ максимально использует наиболее выгодные возможности объединения предприятий.

1.4.5. Государство как предприниматель. Унитарные предприятия

Обычно в рыночной экономике коммерческая деятельность находится в частных руках. Но в некоторых случаях в качестве предпринимателя может выступать и государство. Чаще всего государственное предпринимательство представлено:

1) в отраслях, значение которых жизненно важно для безопасности страны;

2) естественными монополиями, чтобы воспрепятствовать неизбежному возникновению там частной монополии;

3) в убыточных, а потому не привлекающих частный бизнес предприятиях и отраслях, которые по стратегическим соображениям должны быть сохранены.

Государственный бизнес выступает в двух основных организационных формах:

1) предприятия, полностью находящиеся в собственности государства. Имущество этих предприятий является неделимым, т.е. не может быть распределено по вкладам (акциям, паям). Поэтому эти предприятия принято называть унитарными (от лат. unitas — единство, одно целое).

2) предприятия, находящиеся под контролем государства через его владение контрольным пакетом акций. По своей сути эти предприятия являются обычными акционерными обществами, но с правом принятия решений государством.

1.4.6. Ценные бумаги и фондовая биржа

Акционерные общества, производя эмиссию акций, выпускают их в обращение. Как складывается дальнейшая судьба ценных бумаг? Как устроен рынок, на котором они обращаются?

Начнем с уточнения понятия ценной бумаги.

Ценные бумаги представляют собой финансовые документы, в которых зафиксированы права их владельцев. Многообразие стартовых условий предпринимательства, а также свойственное рынку обилие оригинальных подходов к бизнесу, создают великое множество ценных бумаг, но основными их видами являются акции и облигации.

Акция представляет собой ценную бумагу, свидетельствующую о внесении определенной суммы в капитал акционерного общества.

В зависимости от набора предоставляемых владельцу прав, выделяются простые (обыкновенные) и привилегированные акции. Простые являются наиболее часто встречаемым видом акций. Главные права держателей обыкновенных акций заключаются в праве голоса на собрании акционеров и праве на получение дивидендов, зависящих от размера получаемой АО прибыли.

Само название привилегированных акций говорит о наличии ряда преимуществ (привилегий), которые предоставляются их владельцам. Главное из них состоит в праве на получение фиксированных дивидендов вне зависимости от размеров прибыли АО.

Но привилегированные акции не дают их владельцам права голоса.

Любой вид акции дает владельцам право их свободной продажи, но не обязывает акционерное общество выкупать их. С момента приобретения акции их владелец несет вместе с обществом предпринимательские риски. И если дела компании пойдут плохо и акции превратятся в бросовые бумаги, никто не обязан возмещать владельцу вложенные деньги.

Номинальная стоимость и курс акций. Любая акция имеет номинальную стоимость, написанную на ней самой, и равную сумме денег, считающейся вложенной ее владельцем в компанию. По номинальной стоимости акции продаются всего один раз, в момент эмиссии. Наряду с номинальной существует рыночная цена, называемая курсом акции. Курс акций определяется соотношением спроса и предложения на них. А эти величины, в свою очередь, зависят от того, насколько хорошо работает предприятие, а также от функционирования экономики в целом.

Облигации. Облигация удостоверяет отношение займа между ее владельцем и предприятием-эмитентом и подтверждает обязательство возвратить ее владельцу номинальную стоимость по истечении указанного в ней срока.

Если предприятие, выпустившее акции, в обмен на привлеченный капитал принимает на себя бессрочные обязательства перед держателями акций, то выпуск облигаций ведет к установлению временных отношений между их владельцем и эмитентом. До истечения срока действия облигации ее держатель не может требовать возврата номинальной стоимости, однако, имеет полное право на получение фиксированного дохода. В отличие от владельца акций, собственник облигаций не является совладельцем капитала предприятия, не имеет права вмешиваться в его деятельность. Он — кредитор этого предприятия. Поэтому и доход, получаемый по облигациям, называется процентом.

Обычно облигации выпускаются в годы экономического подъема, поскольку в неустойчивой ситуации кризиса предприятия не хотят обременять себя обязательствами по выплате фиксированных процентов. По тем же соображениям выпуск облигаций чаще организуется под какую-то конкретную программу с известными сроками реализации и хорошо просчитываемыми размерами будущей прибыли.

Рынок ценных бумаг. Обращение акций и облигаций происходит на особом рынке ценных бумаг. Основными его участниками являются потребители и поставщики капитала. Предприятия, нуждающиеся в капитале и привлекающие его с помощью выпуска (эмиссии) ценных бумаг, называются эмитентами. Поставщики капитала, вкладывающие (инвестирующие) собственные денежные средства в приобретение ценных бумаг с целью получения дохода, именуются инвесторами.

На рынке ценных бумаг происходит пересечение интересов сторон-участниц. Так, инвесторы заинтересованы в первую очередь в получении высоких доходов от приобретенных ценных бумаг. Они также хотят, чтобы купленные ценные бумаги были достаточно надежны и ликвидны. Эмитенты ценных бумаг желают получить средства в должном размере, быстро и по доступной цене. При этом возможность получения необходимых денежных средств для эмитента связана с автоматически возникающими у него обязательствами по передаче части получаемой прибыли инвесторам.

Первичный и вторичный рынок. В зависимости от способа поступления ценных бумаг на рынок, различают первичный и вторичный рынок ценных бумаг. На первичном рынке фирма эмитент привлекает средства инвесторов. Первичный рынок дает рождение ценным бумагам, вся же последующая долгая «жизнь» ценных бумаг связана со вторичным рынком.

На вторичном рынке ценные бумаги могут поменять своих владельцев, т.е. перейти от одних инвесторов к другим. Другими словами, операции на вторичном рынке, как правило, происходят без участия эмитента и не приносят ему дополнительных средств. Вместе с тем происходящие здесь события небезразличны для эмитента. Ведь никто не будет приобретать на первичном рынке акции дороже, чем их же можно купить на вторичном.

Организованный и неорганизованный рынок. С точки зрения механизма своего функционирования рынок ценных бумаг делится на неорганизованный и организованный. Неорганизованный рынок представлен прямыми сделками продавцов и покупателей акции, а также сделками, осуществляемыми с помощью посредников. Достоинством неорганизованного рынка является полнота охвата: на нем может осуществляться торговля практически любыми ценными бумагами. Это обстоятельство исключительно важно для мелких или новых компаний, которые провели эмиссию ценных бумаг, но недостаточно авторитетны, чтобы предлагать их широкой публике.

Ядро организованного рынка ценных бумаг составляет сеть фондовых бирж.

Фондовая биржа представляет собой организованный рынок, где по заранее определенным жестким правилам совершаются сделки с ценными бумагами. Фондовая биржа призвана обеспечить быструю, надежную и эффективную перепродажу ценных бумаг. Она выступает в качестве организатора проведения сделок между двумя сторонами: поставщиком капитала и его потребителем.

В процессе своей деятельности фондовая биржа выполняет три основные функции:

1) аккумуляции капитала;

2) обеспечения межотраслевых переливов капитала;

3) переход управления предприятиями к эффективному собственнику.

Аккумуляции капитала. Находясь в центре пересечения интересов продавцов и покупателей, биржа аккумулирует разрозненные свободные финансовые средства и помогает их инвестированию в ценные бумаги, а значит, в конечном счете и в производство. Владелец небольшой суммы денег не может открыть с их помощью своего дела. Но даже если их хватит на покупку только одной акции, его деньги будут инвестированы в экономику. При этом способность биржи аккумулировать большие объемы капитала и направлять их туда, где существует спрос, прямо связана со способностью биржи обеспечить участникам сделки максимальные удобства. А именно:

Надежность. Фондовая биржа открыта далеко не для всех ценных бумаг. Разрешение на продажу там ценных бумаг — это прерогатива достаточно известных и эффективно работающих компаний. Прежде чем ценные бумаги будут предложены к продаже, они проходят процедуру проверки или допуска.

Работа биржи строится таким образом, что все совершаемые на ней сделки проводятся только с помощью официальных посредников — брокеров. Брокер получает заявки от своих клиентов и выполняет их. Прежде чем заключить сделку, клиент имеет право получить консультацию у брокера об интересующих его ценных бумагах и фирмах. При ненадлежащем осуществлении сделки брокер несет материальную ответственность.

Информационное обеспечение. Чтобы заинтересовать инвестора в приобретении ценных бумаг, а также помочь ему определиться с выбором, биржа предоставляет информацию о деятельности всех компаний, чьи ценные бумаги представлены на бирже.

Обеспечение ликвидности. Известно, что высокая ликвидность характерна для бирж, имеющих большие обороты. На рынок с низкой ликвидностью трудно привлечь инвесторов. Поэтому естественным является процесс концентрации организованного фондового рынка, включающий биржевые слияния и поглощения. Происходит сосредоточение торговли ценными бумагами в одном месте.

Межотраслевые переливы капитала. Биржи представляют собой чрезвычайно важный для рыночной экономики инструмент межотраслевого перелива капитала. Установление равновесия между спросом и предложением возможно лишь тогда, когда капиталы могут покидать сферы, где существует устойчивое перепроизводство (скажем, старые отрасли, производящие неконкурентоспособные товары), и перетекать туда, где рынок требует резкого наращивания выпуска.

Однако в своей натурально-физической форме капиталы малоподвижны. Не так легко найти покупателя, готового заплатить огромную сумму за гигантский, но убыточный сталелитейный завод. Непростой задачей окажется и строительство на высвобожденные деньги прибыльного производства в прогрессивной отрасли.

Ценные бумаги делают этот процесс более плавным и реализуемым. Каждый легко может избавиться от переставшего приносить прибыль большего или меньшего пакета ценных бумаг того же сталелитейного завода, если согласится продать их дешево. И без труда вложит выручку в более прибыльный сектор экономики. Биржа как раз и служит тем местом, где с помощью купли-продажи ценных бумаг из отрасли в отрасль перетекают капиталы.

Переход управления к эффективному собственнику. Открытость биржевой информации предоставляет возможность любому акционеру проследить за ситуацией, складывающейся на фондовом рынке с ценными бумагами компаний. Тем самым ошибки в управлении акционерным обществом перестают быть понятными только специалистам-экспертам, способным указать конкретные просчеты в рекламной кампании, распределении инвестиций или инженерной политике фирмы.

Появляется индикатор, понятный широкой публике. Обычно опасным сигналом является серьезное падение курса ценных бумаг какой-либо компании-эмитента. Оно же часто оказывается и механизмом перехода фирмы в руки эффективного собственника. Сначала бумаги слабой фирмы «сбрасывают» хорошо информированные профессионалы. Ориентируясь на них, схожим образом поступают мелкие инвесторы. Стремление многих владельцев ценных бумаг поскорее избавиться от них еще больше усугубляет ситуацию. Рыночная цена ценных бумаг стремительно снижается. А это в свою очередь создает благоприятную возможность для скупки акций в целях формирования контрольного пакета, позволяющего перехватить контроль над неэффективно работающей фирмой. Следовательно, способствует переходу управления компанией в более надежные руки, т.е. к эффективному собственнику.

Биржевые спекуляции. Обязательным признаком биржевой деятельности являются биржевые спекуляции — краткосрочная купля-продажа ценных бумаг с целью извлечения курсовой прибыли. Последняя возникает, когда существует разница между ценой покупки и ценой продажи ценных бумаг.

Все биржевые операции можно разделить на два типа: наличные и срочные сделки. По наличным сделкам расчет производится в момент заключения сделки. Спекулятивная прибыль здесь обычно невелика и может возникнуть лишь в ходе так называемого арбитража — использования разницы цены ценных бумаг на разных биржах.

Подавляющая часть совершаемых на бирже операций относится к срочным сделкам. Характерной особенностью срочных сделок является перенос исполнения обязательств сторон-участниц на какое то время (несколько дней или месяцев). Акции будут переданы, а деньги уплачены через определенный срок после заключения сделки. Причем доподлинно их курс в будущем не может знать никто.

В силу этого сфера срочных сделок — прерогатива биржевых спекулянтов. Их успех зависит от наличия эксклюзивной информации, доступа к крупным финансовым ресурсам и умения анализировать обстановку. Быстротечный характер спекулятивных операций позволяет в ходе серии удачных сделок превратить незначительную первоначальную сумму денег в солидный капитал.

Похожие работы

... оценками фактически сложившейся ситуации и выявлением причинно-следственных связей в сфере рынка товаров и услуг. Конъюнктурный анализ должен завершаться прогнозом дальнейшего развития рынка, в первую очередь спроса и предложения. Прогнозирование спроса и предложения - это научно обоснованное предсказание развития спроса и предложения в будущем на основе изучения причинно-следственных связей, ...

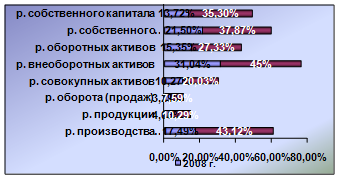

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

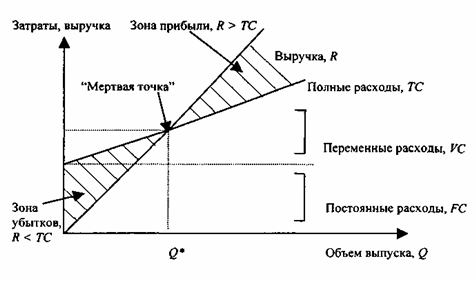

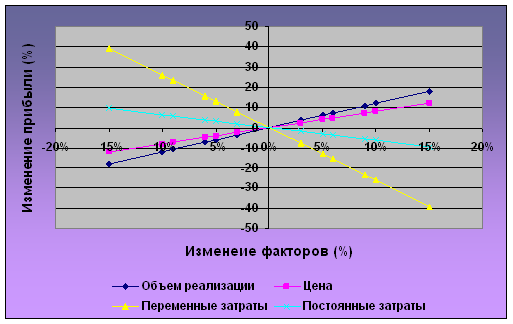

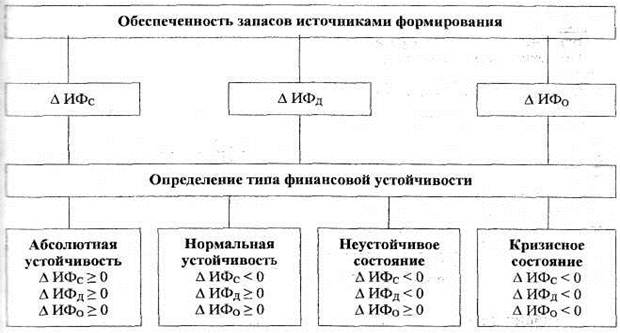

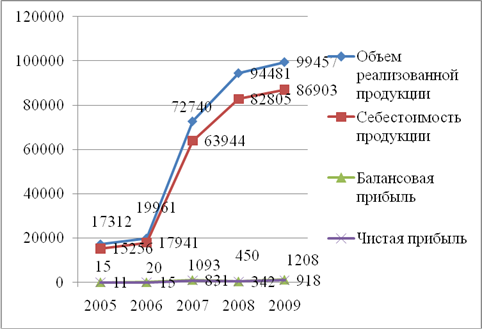

... , запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа. Поэтому финансовый анализ является существенным элементом финансового менеджмента и аудита. Предприятие ЗАО «Ртищевские продукты» находится в г. Ртищево, Саратовской области и относится к западной экономической микрозоне. Удаленность от областного центра 210км. ...

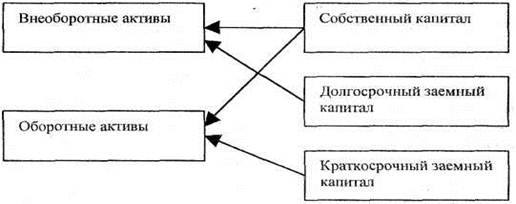

... – увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. 1.2 Методики анализа финансового состояния предприятия Под методом анализа финансового состояния понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии. К характерным особенностям метода относятся: ...

0 комментариев