Навигация

Банк-эмитент

1.4.2. Банк-эмитент

Банк, который выпускает пластиковые карточки и предоставляет их в распоряжение клиентов, называется банк-эмитент. При этом карточки остаются в собственности банка, а клиенты получают право их использования.Выдача карточки клиенту предваряется открытием ему счета в банке-эмитенте и, как правило, внесением клиентом некоторых средств на этот счет. Выдавая карточку, банк-эмитент берет на себя тем самым гарантийные обязательства по обеспечению платежей по карточке. Характер этих гарантий зависит от платежных полномочий, предоставляемых клиенту и фиксируемых классом карточки. При выдаче карточки осуществляется ее персонализация - на нее заносятся данные, позволяющие идентифицировать держателя карточки, а также осуществить проверку платежеспособности карточки при приеме ее к оплате или выдаче наличных денег. [18, с. 169-170]

Основные функции банка-эмитента сводятся к следующему:

* выпуск карточек (кодирование и запись персональных данных владельца карточки, эмбоссинг, высылка карточки клиенту, возобновление карточки);

* анализ кредитоспособности (оценка финансового положения заявителя, открытие карточного счета, определение кредитного лимита);

* авторизация (ответ на запрос торговца о возможности совершения сделки в автоматическом режиме или по телефону, обновление мастер-файла, взаимодействие с системами информационного обмена);

* получение комиссии за обмен информацией;

* подготовка и высылка владельцу карточки выписки по счету с указанием сумм и сроков погашения задолженности;

* бухгалтерский учет операций по карточному счету;

* взыскание просроченной задолженности и контроль превышения кредитного лимита;

* работа с клиентами (ответы на запросы, рассмотрение жалоб);

* обеспечение безопасности и контроль за мошенничеством (подготовка отчетов по украденным и подделанным карточкам, блокирование счетов);

* маркетинг (поиск новых клиентов, реклама,программы активизации операций по карточным счетам).

Положительное решение по заявке клиента на получение кредитной карточки выносится после тщательного изучения его финансового положения и оценки риска неплатежа. Если результаты анализанеблагоприятны для клиента, ему могут предложить дебетовую карточку для снятия наличных денег со счета при 100 %-й авторизации в режиме реального времени.

Если же кредитоспособность клиента оценена положительно, вся существующая информация с заявки вводится в компьютер, где создается файл-мастер для персональных данных. В него заносится фамилия и имяклиента, его постоянный адрес, номер в системе социального страхования, кредитный лимит, номер карточного счета и срок возобновления карточки. Одновременно подготавливается магнитная лента, необходимая для изготовления карточки клиента.

Необходимо указать на меры безопасности, которые должны соблюдаться в процессе производства и пересылке клиентам карточек. Участок производства карточек в банке (или в специализированной фирме) отделен от других отделов и находится под строгим контролем. Доступ разрешается узкому кругу лиц, чтобы сократить риск похищения бланков или готовых карточек, подлежащих отправке владельцам.

Банк-эмитент выдает карты клиенту лично. Вместе с картой клиент получает конверт с PIN-кодом.

Банк-эмитент периодически, обычно раз в месяц, посылает клиенту особый документ - выписку с его кредитного счета, где указываются комиссионные сборы, которые клиент должен уплатить банку в связи с проведением операций, обязательную минимальную сумму погашения долга и новый остаток задолженности.

Выписка по счету содержит важную информацию для банка и его клиента. Прежде всего, указывается номер карточного счета в банке. Клиент может иметь несколько карточек, и поэтому номер счета необходим ему для проверки расчетов банка. Далее в выписке содержится напоминание о кредитном лимите, установленном по карточному счету и приводится неиспользованная сумма кредитной линии. Последний показатель свидетельствует, что установленный банком кредитный лимит не превышен клиентом. В сумму неиспользованного лимита не включены те сделки, которые не поступали в банк к моменту подготовки выписки. Все сделки, сообщения о которых поступили в банк позднее этой даты, будут включены в расчет следующего цикла. Указывается так же конечный срок поступления платежа от клиента по данному циклу. Все суммы, поступившие позднее этой даты, считаются просроченными, и по ним банк будет взимать сбор за просрочку. Далее банк напоминает клиенту минимальную сумму обязательного платежа, затем приводятся сведенияо самой операции, которую осуществил клиент с применением кредитной карточки. Это, прежде всего, дата, которая должна совпадать с датой на копии торгового счета, имеющейсяу владельца карточки. Далее указана дата соответствующей бухгалтерской проводки по карточному счету клиента в банке. Эта дата особенно важна, так как, начиная с нее, банк рассчитывает среднедневной остаток задолженности, необходимый для определения комиссионного сбора. Каждой операции с карточкойприсваивается индивидуальный номер, по которому в случае возникновения спора можно разыскать все необходимые документы. В специальной графе перечислены все торговые операции, включенные в выписку, с указанием названия и адреса торгового или сервисного предприятия.

Подготовка выписки по счету требует от работников соответствующего подразделения банка большого внимания и аккуратности. Выписка должна быть отправлена клиенту заранее. Если выписка отправлена несвоевременно или по ошибочному адресу, это может стать причиной просрочки платежа, в которой клиент не виноват. Это, естественно, приведет к конфликтной ситуации и дополнительным расходам банка.

Важно так же правильно установить периоды составления выписок по счету для различных групп клиентов, чтобы выписки высылались в течение месяца, и обеспечивалась равномерная нагрузка соответствующих банковских служб (бухгалтерия, отдел рассылки и так далее).

Полученный банком перевод в счет платежа по выписке должен быть зачислен на карточный счет в день его получения независимо от того, когда он будет обработан и проведен по бухгалтерским книгам. [25, с. 75-86]

Похожие работы

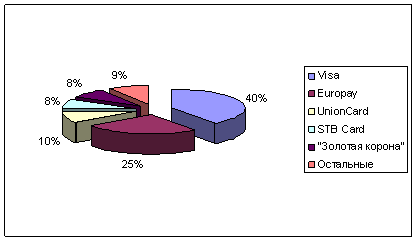

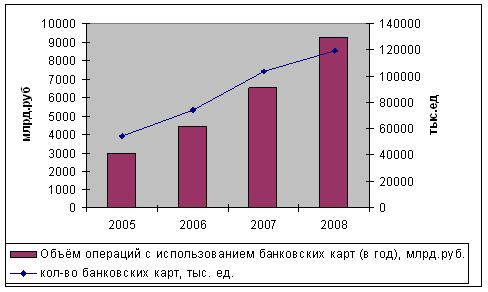

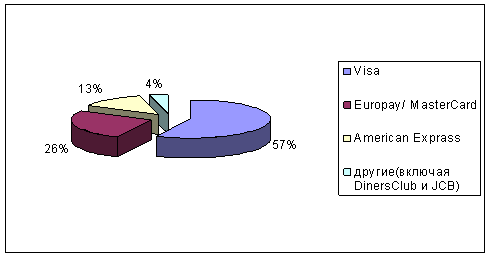

... , которые несет банк при эмиссии карт - по процессингу, маркетингу, расходы на выплату заработной платы сотрудникам. [19, с. 56]ГЛАВА 3. Современное положение пластиковых карт в России 3.1. Сегодняшнее состояние российского рынка пластиковых карт К началу 2000 года в обращении у российских граждан находилось около 2,5 млн. пластиковых карт международных платежных систем. В 2000 году наметились ...

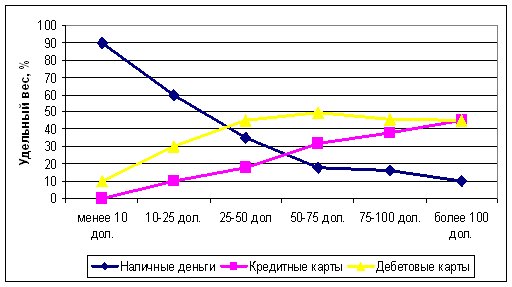

... раз ниже, чем в американских супермаркетах, где они составляют 60%. Это объясняется рядом причин, которые и предопределили проблемы, существующие на рынке пластиковых карт в России. Во-первых, развитие телекоммуникационной инфраструктуры в России по сравнению с другими развитыми странами находится на низком уровне. Во-вторых, финансовый кризис 1998 года в значительной степени подорвал доверие к ...

... действующим законодательством России. На банковской карте должны присутствовать наименование и логотип эмитента, однозначно его идентифицирующие. 1.3 Платежные системы, используемые для расчетов пластиковыми картами В условиях активного развития электронных технологий, начиная с середины прошлого века, некоторые экономисты высказывали предположение о постепенном исчезновении наличных денег ...

... пластиковых карт позволяют предположить, что безналичная форма расчетов может в обозримом будущем преобрести в некоторых регионах доминирующий характер; · отечественные системы расчетов с использованием пластиковых карт находятся конечно не на начальном этапе развития, но разница в масштабах, по сравнению с зарубежными - на несколько порядков; · отечественные системы развиваются с высокими ...

0 комментариев