Навигация

Анализ распределения и использования чистой прибыли

2.4 Анализ распределения и использования чистой прибыли

Нераспределенная прибыль используется в соответствии с Уставом предприятия. За счет ее выплачиваются дивиденды акционерам предприятия, создаются фонды накопления, потребления, резервный фонд, часть прибыли направляется на пополнение собственного оборотного капитала и на другие цели[8].

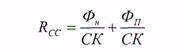

В процессе анализа необходимо изучить выполнение плана по использованию нераспределенной прибыли, для чего фактические данные об использовании прибыли по всем направлениям сравнивают с данными плана и выясняют причины отклонения от плана по каждому направлению использования прибыли

Таблица № 2.7

Данные об использовании чистой прибыли, тыс.руб.

| Показатель | План | Факт | +,- |

| 1. Нераспределенная чистая прибыль | 11800 | 12650 | +850 |

| 2. Использование прибыли: | |||

| на выплату дивидендов | 2360 | 2530 | + 170 |

| в фонд накопления | 4720 | 5313 | +593 |

| в фонд потребления | 3540 | 3542 | +2 |

| в резервный фонд | 1180 | 1265 | +85 |

| З.Доля в распределяемой прибыли: | |||

| выплаченных дивидендов | 20 | 20 | - |

| фонда накопления | 40 | 42 | +2 |

| фонда потребления | 30 | 28 | -2 |

| резервного фонда | 10 | 10 | - |

Приведенные данные свидетельствуют о том, что на анализируемом предприятии на выплату дивидендов использовано 20% прибыли, в фонд накопления - 42%, в фонд потребления -28% и в резервный фонд- 10%.

Анализ формирования фондов должен показать, насколько и за счет каких факторов изменилась их величина. Основными факторами, определяющими размер отчислений в фонды накопления и потребления, могут быть изменения суммы нераспределенной чистой прибыли (ЧП) и коэффициента отчислений прибыли в соответствующие фонды (Ki). Сумма отчислений прибыли в фонды предприятия равняется их произведению:

Фi =ЧП * Котч i

Для расчета их влияния можно использовать один из приемов детерминированного факторного анализа .

Таблица № 2.8

Расчет влияния факторов первого уровня на размер отчислений в фонды предприятия

| Фонд | Сумма распределяемой прибыли, тыс. руб. | Доля отчислений, % | Сумма отчислений, тыс. руб. | Отклонение от плана | |||||

| План | Факт | План | Факт | План | Факт | Общее | В том числе засчет | ||

| ЧП | К отч | ||||||||

| Накопления | 11800 | 12650 | 40 | 42 | 4720 | 5313 | +593 | +340 | +253 |

| Потребления | 11800 | 12650 | 30 | 28 | 3540 | 3542 | +2 | +255 | -253 |

| Резервный | 11800 | 12650 | 10 | 10 | 1180 | 1265 | +85 | +85 | - |

| Дивиденды | 11800 | 12650 | 20 | 20 | 2360 | 2530 | + 170 | +170 | - |

Затем надо рассчитать влияние факторов изменения чистой прибыли на размер отчислений в фонды предприятия. Для этого прирост чистой прибыли за счет каждого фактора умножаем на плановый коэффициент отчислений в соответствующий фонд:

∆Фi =∆ЧП xi * К отч

Таблица № 2.9

Расчет влияния факторов второго уровня на сумму отчислений в фонды предприятия

| Фактор | Изменение суммы, тыс. руб. | ||||

| Нераспре деленной прибыли | Отчислений в фонды | ||||

| накопления | потребления | резервный | дивиденды | ||

| 1. Изменение общей суммы балансовой | +956,7 | +382,7 | +287,0 | +95,7 | +191,3 |

| прибыли | |||||

| 1 . 1 .Прибыль от реализации продукции | +890,4 | +356,2 | +267,1 | +89,0 | + 178,1 |

| 1.1.1 Объем реализации продукции | -100,8 | -40,3 | -30,2 | -10,1 | -20,2 |

| 1.1. 2. Структура реализованной | |||||

| продукции | +341,9 | +136,8 | + 102,5 | +34,2 | +68,4 |

| 1 . 1 .3. Средние цены реализации | +2127,1 | +850,8 | +638,1 | +212,7 | +425,4 |

| 1 . 1 .4. Себестоимость продукции | -1477,8 | -591,1 | -443,3 | -147,8 | -295,6 |

| В том числе за счет роста: | |||||

| Цен на ресурсы | -1350,9 | -540,4 | -405,1 | -270,2 | -540,2 |

| Ресурсоемкости | -126,9 | -52,0 | -39,0 | -13,0 | -25,9 |

| 1.2. Сальдо операционных доходов и | |||||

| расходов | +95,7 | +38,3 | +28,7 | +9,6 | +19,1 |

| 1.3. Сальдо внереализационных | |||||

| финансовых результатов | -29,3 | -11,7 | -8,8 | -2,9 | -5,9 |

| 1 .3. 1 .Штрафы и пени полученные | +51,0 | +20,4 | + 15,3 | +5,1 | + 10,2 |

| 1.3. 2. Штрафы и пени выплаченные | -67,6 | -27,0 | -20,3 | -6,8 | -13,5 |

| 1.3.3. Убытки от списания дебиторской | |||||

| задолженности | -12,7 | -5Д | -3,8 | -1,3 | -2,5 |

| 2. Налоги из прибыли | +10,0 | +4,0 | +3,0 | +1,0 | +2,0 |

| В том числе: | |||||

| Налог на имущество | +18,0 | +7,2 | +5,4 | + 1,8 | +3,6 |

| Налог на прибыль | -6,0 | -2,4 | -1,8 | -0,6 | -1,2 |

| Прочие налоги и сборы | -2,0 | -0,8 | -0,6 | -0,2 | -0,4 |

| 3. Экономические санкции по платежам | |||||

| в бюджет | -116,7 | -46,7 | -35,0 | -11,7 | -23,3 |

| ИТОГО: | +850 | +340,0 | +255,0 | +85,0 | + 170,0 |

Данные таблицы показывают причины увеличения суммы отчислений в фонды предприятия и дивидендные выплаты, что позволяет сделать определенные выводы и разработать мероприятия, направленные на увеличение суммы прибыли,а соответственно и фондов предприятия. В данном примере прирост отчислений в фонды предприятия вызван изменением структуры реализованной продукции, повышением отпускных цен, доходами по внереализованным операциям. Отрицательное влияние оказали такие факторы, как повышение себестоимости продукции, в том числе за счет роста ресурсоемкости продукции, экономические санкции за сокрытие прибыли, занижение налогов и несвоевременное внесение их в бюджет, а также сверхплановые отчисления прибыли в благотворительные фонды.

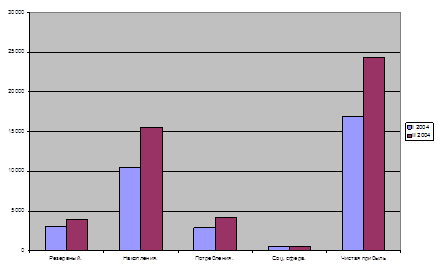

В процессе анализа необходимо изучить динамику доли прибыли, которая идет на выплату дивидендов держателям акций предприятия, самофинансирование предприятия (реинвестированная прибыль), фонд социальной сферы, материальное стимулирование работников, и таких показателей, как сумма самофинансирования и сумма капитальных вложений на одного работника, сумма зарплаты и выплат на одного работника. Причем изучать данные показатели надо в тесной связи с уровнем рентабельности, суммой прибыли на одного работника, на один рубль основных производственных фондов. Если эти показатели выше, чем на других предприятиях, или выше нормативных для данной отрасли производства, то существует перспективы для развития предприятия.

Важной задачей анализа является изучение вопросов использования средств фондов накопления и потребления. Средства этих фондов имеют целевое назначение и расходуются согласно утвержденным сметам. Фонд накопления используется в основном для финансирования затрат на расширение производства, его техническое перевооружение, внедрение новых технологий и т.д.

Фонд потребления может использоваться на коллективные нужды (расходы на содержание объектов культуры и здравоохранения, проведение оздоровительных и культурно-массовых мероприятий) и индивидуальные (вознаграждение по итогам работы за год, материальная помощь, стоимость путевок в санатории и дома отдыха, стипендии студентам, частичная оплата питания и проезда, пособия при уходе на пенсию и т.д.).

В процессе анализа устанавливается соответствие фактических расходов расходам, предусмотренным сметой, выясняются причины отклонений от сметы по каждой статье, изучается эффективность мероприятий, проводимых за счет средств этих фондов. При анализе использования средств фонда накопления следует изучить полноту финансирования всех запланированных мероприятий, своевременность их выполнения и полученный эффект.

Глава 3 Анализ влияния использования прибыли на финансовое положение

предприятия ОАО « Мурманский тарный комбинат»

Соотношение использования прибыли на накопление и потребление оказывает влияние на финансовое положение предприятия. Недостаточность средств, направляемых на накопление, сдерживает рост оборота, приводит к увеличению потребности в заемных средствах.

Верхнюю границу потенциального развития предприятия определяет рентабельность собственных средств (Rcc):

Чистая прибыль

Rcc = -------------------- *100%

Собственный капитал

Если Rcc ровна 20% , то, отказавшись от использования средств на потребление и выплату дивидендов, можно увеличить собственные средства на 20% или, отказавшись от использования средств на накопление, направить все средства на потребление или выплату 20%-ных дивидендов.

В действительности приходится находить оптимальное соотношение между использованием средств на потребление (нормой распределения) и процентом увеличения собственных средств (внутренними темпами роста).

Для достижения высоких темпов роста оборота нужно повышать возможности увеличения рентабельности собственных средств предприятия.

Рентабельность собственных средств можно представить как отношение суммы средств, направляемых на накопление и потребление, к величине собственных средств.

Сумма средств, направляемых на накопление и потребление, представляет собой сумму чистой прибыли, которая образуется предприятия после уплаты налога на прибыль и финансовых издержек:

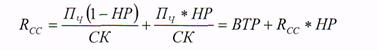

|

|

где Фн — фонд накопления;

Фп - фонд потребления;

СК - собственный капитал.

Отношение фонда накопления к величине собственного капитала определяет внутренние темпы роста, т.е. темпы увеличения активов. Теоретически при неизменном значении коэффициента оборачиваемости капитала прирост объема реализации продукции равен внутренним темпам роста.

Отношение фонда потребления к размеру собственного капитала составляет уровень потребления.

Если представить фонд потребления как произведение чистой прибыли и нормы распределения прибыли, рентабельность собственных средств может быть рассчитана так:

где HP- норма распределения прибыли; ВТР - внутренние темпы роста. Отсюда ВТР = Rcc (1-НР).

В тоже время рентабельность собственных средств может быть выражена через эффект финансового рычага:

Rcc = 2/3 Rэ + ЭФР

где Кэ - экономическая рентабельность;

ЭФР — эффект финансового рычага.

Эффект финансового рычага - это приращение к рентабельности собственных средств, получаемое благодаря использованию заемных средств, несмотря на их платность.

Эффект финансового рычага (финансовый леверидж) определяется по формуле:

![]()

где СРСП - средняя ставка ссудного процента;

ЗК - заемный капитал;

СК -собственный капитал.

Формула определения эффекта финансового рычага выводится из определения экономической рентабельности ( или рентабельности актива):

|

|

Где СРСП *ЗК - сумма процентов по заемным средствам ( или финансовые издержки).

Чистую прибыль (Пч) из формулы можно определить так:

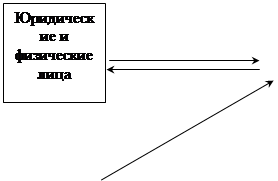

![]()

Данное выражение подставим в формулу рентабельности собственных средств:

![]()

Если экономическая рентабельность рассчитывается по балансовой прибыли, то рассчитанный эффект уменьшается на размер налога на прибыль, составляющий в среднем 1/3 балансовой прибыли.

Финансовый рычаг показывает влияние финансовых издержек, связанных с заимствованием капитала, на величину чистой прибыли. Если он является величиной положительной, то увеличение рентабельность собственных средств. Положительным финансовый рычаг будет при условии, если экономическая рентабельность капитала выше ставки ссудного процента. В рыночной экономике ставка ссудного процента определяется, кроме всех прочих условий, размером заемного капитала: чем выше размер заемного капитала в структуре источников средств предприятия, тем выше ставка ссудного процента и тем ниже величина чистой прибыли и соответственно рентабельность собственных средств. Использование чистой прибыли на потребление увеличивает потребности предприятия в заемном капитале. При высокой цене ресурсов и низкой рентабельности активов это приводит к отрицательному эффекту финансового рычага и снижению рентабельности собственных средств, ограничивает внутренние темпы роста предприятия.

Анализ использования прибыли влияет, насколько эффективно распределялись средства на накопление и потребление. Здесь можно выделить следующие критерии оценки:

1) если в структуре капитала возросла доля заемных средств, значит социальные выплаты ограничивали внутренние темпы роста;

2) если внутренние темпы роста возрастают, значит политика распределения прибыли выбрана правильно.

Оценка эффективности распределения прибыли на накопление и потребление производится также с помощью количественного измерения эффекта финансового рычага.

Заключение

Проведенный в курсовой работе анализ организации ОАО « Мурманский тарный комбинат» показывает, что прибыль является составным элементом рыночных отношений. Она играет важную роль в формировании доходов бюджета и создании финансовых средств предприятий.

Изучение социально- экономической сущности прибыли имеет первостепенное значение для рассмотрения источников ее формирования, влияния на нее различных производственных и непроизводственных факторов, разработки системы распределения, формирования основных направлений деятельности предприятия.

Обобщающая оценка финансового - хозяйственной деятельности предприятия ОАО « Мурманский тарный комбинат» дается на основе изучения показателей прибыли и рентабельности. Выбор направлений и объектов анализа, приемов и способов его проведения определяется задачами управления.

Ретроспективный анализ прибыли в большей степени важен для контролирующих органов; прогнозный анализ позволяет управлять ресурсами с учетом прогнозируемых изменений в конъюнктуре рынка. Методики ретроспективного и прогнозного анализа существенным образом не различаются.

Объектами ретроспективного анализа является:

-прибыль от реализации;

-отдельные виды доходов и расходов, формирующие прибыль отчетного периода;

-величина налога на прибыль;

-направление использования прибыли;

-фонды специального назначения, образуемые из прибыли.

При анализе состава прибыли следует придерживаться формы № 2 «Отчет о прибылях и убытках» и порядка ее заполнения. Объектом особого внимания на предприятии является прибыль от реализации и факторы, на нее влияющие:

-объем реализации; -издержки; -уровень цен;

-ассортиментная структура выпускаемой и реализуемой продукции.

Анализ прибыли в системе «директ- костинг» предполагает расчет и изучение показателя «маржинальный доход», характеризующего возможности предприятия по возмещению постоянных издержек. Снижение маржинального дохода по сравнению с постоянными издержками увеличивает риск предпринимательской деятельности и «чувствительность» прибыли к изменению выручки. Анализ соотношения переменных и постоянных издержек и их влияния на финансовый результат позволяет принять управленческое решение по изменению состава имущества и структуры располагаемых ресурсов.

Результаты аналитических расчетов прибыли применяются для обоснования бизнес-планов, отдельных управленческих решений, например, при формировании ассортимента, расширении экономического потенциала предприятия, ценообразовании.

Анализ прибыли, остающейся в распоряжении предприятия ОАО « Мурманский тарный комбинат», предполагает решение следующих задач:

-количественная оценка влияния факторов на изменение чистой прибыли;

-выявление тенденций, сложившихся в распределении прибыли за отчетный период;

-оценка влияния распределения прибыли на финансовое состояние предприятия;

-измерение влияния факторов на величину специальных фондов;

-оценка эффективности использования фондов накопления и потребления в соответствии с показателями эффективности экономического потенциала.

Факторный анализ формирования чистой прибыли позволяет определить выгоды от увеличения прибыли от финансово-хозяйственной деятельности, снижения налога на прибыль, расширения перечня и увеличения размера льгот.

Распределение прибыли оказывает существенное влияние на финансовое состояние предприятия.

Направление средств на накопление увеличивает экономический потенциал, способствует повышению платежеспособности и финансовой независимости предприятия, способствует росту объема выпуска, реализации и прибыли без увеличения размера заемных средств.

Напротив, использование прибыли на потребление ограничивает возможности роста товарооборота и прибыли.

Анализ использования фонда накопления проводится параллельно с анализом движения и эффективности использования основных средств.

Использование фонда потребления является эффективным, если сопровождается ростом производительности труда, сокращением текучести кадров, повышением уровня квалификации персонала.

Результаты анализа распределения и использования прибыли применяются при разработке финансового плана и выборе стратегии финансирования предприятия.

Список литературы

1. Специальная литература

1.1 Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности -Москва, Финансы и статистика, 2000год.

1.2 Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие-Москва, ИНФРА-М, 2002год.

1.3 Гиляровской П. Т. Экономический анализ: учебник для вузов– Москва, ЮНИТИ – ДАНА, 2001 г. – 527 с.

1.4 Любушин Н.П., Лещева В. Б., Дьякова В.Г. Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие для вузов- Москва, ЮНИТИ -ДАНА, 2002 г. – 471 с.

1.5 Пястолов С. М. Экономический анализ деятельности предприятий: Учебное пособие для студентов экономических специальностей высших учебных заведений, экономистов и преподавателей – Москва, Академический проспект, 2003 г. – 573 с.

1.6 Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебное пособие ,7-ое издание, Москва, Новое знание , 2002 г. – 704 с. (экономическое образование)

1.7 Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебное пособие - Москва: ИНФРА- М, 2003 г. – 256 с. (Серия «вопрос – ответ»).

1.8 Ковалев В.В. , Волкова О.Н. Анализ хозяйственной деятельности предприятия – Москва, Проспект,2000год

1.9 Шеремет А. Д., Сайфулин Р. С. Методика финансового анализа – Москва: ИНФРА – М, 2001 г., 208 с.

2.Переодическая печать

2.1 Финансы 6/2000 г., М, 64с. Ф.И. Шамхалов «Прибыль- основной показатель результатов деятельности организаций».

Приложение

Готовая бухгалтерская отчетность ОАО « Мурманский тарный комбинат» за 2004год.

Приложение №1 БУХГАЛТЕРСКИЙ БАЛАНС| |

| Коды | |||||||

| Форма № 1 по ОКУД | 0710001 | |||||||

| Дата (год, месяц, число) | ||||||||

| 00462692 | |||||||

| 5190500054 | |||||||

| Вид деятельности _________________________________________________по ОКВЭД | 28.72 | |||||||

| ||||||||

| 47 | 49 | ||||||

| Единица измерения: тыс. руб./млн руб. (ненужное зачеркнуть) по ОКЕИ | 384 | |||||||

| ||||||||

| ||||||||

| Дата утверждения |

24.03.05 | |||||||

| Дата отправки (принятия) | 25.03.05 | |||||||

| Актив | Код показа-теля | На начало отчетного года | На конец отчетного периода | |

| 1 | 2 | 3 | 4 | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||

| Нематериальные активы | 110 | - | - | |

| Основные средства | 120 | 257312 | 231800 | |

| Незавершенное строительство | 130 | - | - | |

| Доходные вложения в материальные ценности | 135 | - | - | |

| Долгосрочные финансовые вложения | 140 | - | - | |

| Отложенные налоговые активы | 145 | - | - | |

| Прочие внеоборотные активы | 150 | - | - | |

| ИТОГО по разделу I | 190 | 257312 | 231800 | |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||

| Запасы в том числе: | 210 | 45484 | 50698 | |

| сырье, материалы и другие аналогичные ценности | 211 | 3705 | 5122 | |

| животные на выращивании и откорме | 212 | - | - | |

| затраты в незавершенном производстве | 213 | 725 | 389 | |

| готовая продукция и товары для перепродажи | 214 | 41031 | 45017 | |

| товары отгруженные | 215 | - | - | |

| расходы будущих периодов | 216 | 23 | 170 | |

| прочие запасы и затраты | 217 | - | - | |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 736 | 802 | |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | - | - | |

| в том числе покупатели и заказчики | - | - | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 15333 | 10800 | |

| в том числе: покупатели и заказчики | - | - | ||

| Краткосрочные финансовые вложения (56, 58, 82) | 250 | 2500 | 3000 | |

| Денежные средства | 260 | 270 | 1230 | |

| Прочие оборотные активы | 270 | - | - | |

| ИТОГО по разделу II | 290 | 64323 | 66530 | |

| БАЛАНС (сумма строк 190 + 290) | 300 | 321635 | 298330 | |

| Пассив | Код показа-теля | На начало отчетного | На конец отчетного | |

| 1 | 2 | 3 | 4 | |

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||

| Уставный капитал | 410 | 50000 | 50000 | |

| Собственные акции, выкупленные у акционеров | - | - | ||

| Добавочный капитал | 420 | - | - | |

| Резервный капитал в том числе: | 430 | 8500 | 9440 | |

| резервы, образованные в соответствии с законодательством | 431 | - | - | |

| резервы, образованные в соответствии с учредительными документами | 432 | - | - | |

| Нераспределенная прибыль (непокрытый убыток ) | 470 | 7800 | 11800 | |

| ИТОГО по разделу III | 490 | 66300 | 71240 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Займы и кредиты | 510 | - | - | |

| Отложенные налоговые обязательства | 515 | - | - | |

| Прочие долгосрочные обязательства | 520 | - | - | |

| ИТОГО по разделу IV | 590 | - | - | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Займы и кредиты | 610 | 70000 | 100000 | |

| Кредиторская задолженность в том числе: | 620 | 183015 | 124560 | |

| поставщики и подрядчики | 621 | 141855 | 117662 | |

| задолженность перед персоналом организации | 622 | 120 | 98 | |

| задолженность перед государственными внебюджетными фондами | 623 | 50 | 40 | |

| задолженность по налогам и сборам | 624 | 5200 | 6760 | |

| прочие кредиторы | 625 | 35790 | - | |

| Задолженность участникам (учредителям) по выплате доходов | 630 | 2320 | 2530 | |

| Доходы будущих периодов | 640 | - | - | |

| Резервы предстоящих расходов | 650 | - | - | |

| Прочие краткосрочные обязательства | 660 | - | - | |

| ИТОГО по разделу V | 690 | 255335 | 227090 | |

| БАЛАНС | 700 | 321635 | 298330 | |

| Справка о наличии ценностей, учитываемых на забалансовых счетах | ||||

| Арендованные основные средства | 910 | - | - | |

| в том числе по лизингу | 911 | - | - | |

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | - | - | |

| Товары, принятые на комиссию | 930 | - | - | |

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | - | - | |

| Обеспечение обязательств и платежей полученные | 950 | - | - | |

| Обеспечение обязательств и платежей выданные | 960 | - | - | |

| Износ жилищного фонда | 970 | - | - | |

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | - | - | |

| Нематериальные активы, полученные в пользование | 990 | - | - | |

| |

| |

| |

|

(подпись)(расшифровка подписи) (подпись)(расшифровка подписи)

Приложение №2ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

за 200 4 г.

| Коды | ||||||||

| Форма № 2 по ОКУД | 0710002 | |||||||

| Дата (год, месяц, число) | ||||||||

| 00462692 | |||||||

| 5190500054 | |||||||

| Вид деятельности _________________________________________________по ОКВЭД | 28.72 | |||||||

| ||||||||

| 47 | 49 | ||||||

| Единица измерения: тыс. руб./млн руб. (ненужное зачеркнуть) по ОКЕИ | 384 | |||||||

| Показатель | За отчетный период | За аналогичный период предыдущего года | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 97120 | 83414 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | 77824 | 66960 |

| Валовая прибыль | 029 | 18597 | 15477 |

| Коммерческие расходы | 030 | () | () |

| Управленческие расходы | 040 | () | () |

| Прибыль (убыток) от продаж | 050 | 19296 | 14500 |

| Прочие доходы и расходы | |||

| Проценты к получению | 060 | ||

| Проценты к уплате | 070 | () | () |

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | 970 | 710 |

| Прочие операционные расходы | 100 | ( 220) | ( 160) |

| Внереализационные доходы | 120 | 80 | 50 |

| Внереализационные расходы | 130 | ( 126) | ( 100) |

| Прибыль (убыток) до налогообложения | 140 | 20000 | 15000 |

| Отложенные налоговые активы | 141 | ||

| Отложенные налоговые обязательства | 142 | () | () |

| Текущий налог на прибыль | 150 | ( 6800) | ( 5250) |

| Чистая прибыль прибыль (убыток) отчетного периода | 190 | 13200 | 9750 |

| Постоянные налоговые обязательства (активы) | 200 | ||

| Базовая прибыль (убыток) на акцию | |||

| Разводненная прибыль (убыток) на акцию | |||

| Показатель | За отчетный период | За аналогичный период предыдущего года | |||||||||

| наименование | код | прибыль | убыток | прибыль | убыток | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||||||

| Штрафы пени и неустойки, признанные или по которым получены решения суда (арбитражного суда) об их взыскании | 210 | ||||||||||

| Прибыль (убыток) прошлых лет | 220 | ||||||||||

| Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств | 230 | ||||||||||

| Курсовые разницы по операциям в иностранной валюте | 240 | ||||||||||

| Отчисления в оценочные резервы | 250 | Х | Х | ||||||||

| Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности | 260 | ||||||||||

| |||||||||||

| |

| |

| |

|

(подпись)(расшифровка подписи) (подпись)(расшифровка подписи)

| |

| |

| |

| |

| |

| |

| |

[1] Пястолов С. М. Экономический анализ деятельности предприятий: Учебное пособие для студентов экономических специальностей высших учебных заведений, экономистов и преподавателей – Москва, Академический проспект, 2003 г. – 573 с.

[2] Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности -Москва, Финансы и статистика, 2000год.

[3] Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебное пособие - Москва: ИНФРА- М, 2003 г. – 256 с. (Серия «вопрос – ответ»).

[4] Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебное пособие ,7-ое издание, Москва, Новое знание , 2002 г. – 704 с. (экономическое образование)

[5] Ковалев В.В. , Волкова О.Н. Анализ хозяйственной деятельности предприятия – Москва, Проспект,2000год

[6] Финансы 6/2000 г., М, 64с. Ф.И. Шамхалов «Прибыль- основной показатель результатов деятельности организаций».

[7] Любушин Н.П., Лещева В. Б., Дьякова В.Г. Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие для вузов- Москва, ЮНИТИ -ДАНА, 2002 г. – 471 с.

[8] Шеремет А. Д., Сайфулин Р. С. Методика финансового анализа – Москва: ИНФРА – М, 2001 г., 208 с.

Похожие работы

... ни одно плановое решение не является независимым от других, и требуется понимание проблем всех связанных между собой звеньев управленческой цепочки. С учетом степени централизации управления организацией процесс планирования может осуществляться тремя способами. 1) если она высока, плановые органы единолично принимают большинство решений, относящихся не только к организации в целом, но ...

... планирование предполагает длительный плановый горизонт на 10-15 лет. Однако с учетом нестабильности рыночной среды в российских условиях на многих предприятиях стратегия разрабатывается на среднесрочный период не более 5 лет. В свою очередь тактическое планирование, как правило, охватывает плановый горизонт на 1-2 года и является периодическим планированием [8]. Суть хорошо поставленного ...

... воздействие на поведение человека. Последовательность выполнения данных функций обеспечивает управление любым объектом (национальной экономикой, отраслью, предприятием). 2. Конкретные функции (специфические) определяются объектом управления. Перечень функций управления обусловлен кругом решаемых проблем. К их числу можно отнести: - обоснование системы целей организации (конкретный набор, ...

... (160+170-180) 190 16902,04 24329,7 СПРАВОЧНО. Прибыль (убыток), приходящаяся на одну акцию: базовая 201 – – разводненная 202 – – 203 – – 204 – – Для анализа прибыли и рентабельности торговой организации применим следующую методику, которая предполагает следующие этапы: 1. Анализ состава и динамики прибыли. 2. Анализ финансовых результатов от ...

0 комментариев