Навигация

Техніко-економічне обґрунтування інвестиційних проектів

1.4. Техніко-економічне обґрунтування інвестиційних проектів

Розвиток підприємства в ринкових умовах неможливий без упровадження ефективних інвестиційних проектів. Мотивація появи проекту може бути викликана через ініціативу підприємств, інтереси кредиторів, незадовільний попит населення, надлишкові фінансові ресурси або як реакція на політичний тиск тощо.

Ефективність упровадження проекту значною мірою визначається проведеними передінвестиційними дослідженнями.

Передінвестиційна фаза може включати кілька паралельних видів діяльності та робіт, деякі з них можуть переходити в наступні фази.

До складу робочої передінвестиційної фази включені такі пункти:

- визначення інвестиційних можливостей (експертна оцінка всіх доступних даних і чинників);

- аналіз альтернативних варіантів та попередній вибір (формулювання проекту);

- попереднє техніко-економічне обґрунтування доцільності та здійснення проекту;

- розробка техніко-економічного обґрунтування;

- дослідження забезпечення проекту всіма видами ресурсів;

- підготовка оціночного висновку (рішення про фінансування проекту) [18].

Експертна оцінка проекту здійснюється з метою попереднього виявлення умов реалізації та визначення рентабельності проекту, ґрунтуючись на укрупнених оцінках. Оцінки витрат звичайно приймаються на підставі проектів-аналогів, інколи на підставі фактичних матеріалів. Це дослідження спрямоване на виявлення передумов, на вивчення можливостей реалізації конкретного проекту. Інколи це все розв'язується одночасно у межах єдиного комплексного дослідження.

При здійсненні експертної оцінки спочатку визначаються фактори, які можуть значною мірою вплинути на успішність виконання проекту. До таких факторів відносять:

- вихідна інформація та наявність альтернативних технічних рішень;

- попит на продукцію проекту (маркетингові дослідження);

- тривалість проекту, у т.ч. його інвестиційної бази;

- оцінка рівня базових, поточних і прогнозних цін на продукцію (послуги) проекту;

- перспективи експорту продукції проекту;

- інвестиційний клімат у районі реалізації проекту;

- співвідношення витрат і результатів проекту [24].

Потім ці фактори розміщують у порядку зменшення пріоритетності. Для цього визначаються фактори найбільшого впливу на хід реулізації проекту. Далі визначається найбільш істотний фактор із тих, що залишилися, і так далі. Одержана послідовність заноситься у таблицю.

Наступним етапом експертної оцінки є оцінка вагомості (рангу) для кожного з перерахованих факторів. Сума рангів усіх факторів повинна дорівнювати одиниці. Далі проект або проекти оцінюються за кожним із факторів оцінки, причому максимальний бал для кожного фактора за проектом дорівнює 100, а мінімальний – 0.

Експертну оцінку впливу кожного фактора одержують шляхом множення його ваги на оцінку цього фактора для кожного варіанта , а інтегральна експертна оцінка пріоритетності варіантів визначається як сума всіх оцінок.

Вивчення можливостей здійснення окремих проектів проводиться на підставі виявлення передумов інвестування та ретельного аналізу загальних умов інвестиційного проекту, а саме: попиту на конкретну продукцію на внутрішньому ринку та зовнішньому; наявності джерел сировини; характеру технологічних процесів; потреби у кваліфікованих кадрах; строків реалізації проекту; рівня витрат виробництва.

За результатами виявлення можливостей інвестування складається висновок, проте остаточне рішення щодо доцільносі інвестування у більшості випадків приймається лише після поглибленого техніко-економічного обгрунтування проекту.

На етапі попереднього техніко-економічного обгрунтування вивчаються різні економічні альтернативи: ринку та потужності підприємства; попиту та ринку; маркетингу та збуту; виробничої програми підприємства та матеріальних витрат; технологічної частини проекту та економічної частини проекту, включаючи розрахунки комерційної ефективності.

За результатами попереднього техніко-економічного дослідження робляться такі висновки:

- інвестування настільки ефективне, що остаточне рішення стосовно його доцільності може бути прийняте вже на цьому етапі;

- інформації достатньо для висновку про те, що проект не життєздатний;

- концепція реалізації проекту свідчить про необхідність проведення більш поглибленого аналізу та подальшої розробки техніко-економічного обґрунтування [28].

Дослідження може проводитись декілька разів, повторюватись з введенням додаткових змінних параметрів. Якщо отримані результати свідчать про недостатню ефективність проекту, здійснюється подальше коригування окремих параметрів, особливо у виробничій частині програми, вносяться зміни до проекту з метою підвищення його ефективності. Якщо при повторному аналізі проект залишається нерентабельним, робиться остаточний висновок щодо недоцільності його реалізації.

В остаточному висновку зазвичай висвітлюються такі параметри проекту:

- загальна характеристика підприємства, його активи та основний капітал, період освоєння інвестицій, міра економічної та юридичної самостійності, наявність філій, дочірніх фірм і підрозділів, номенклатура та асортимент продукції;

- виробнича потужність підприємства, характеристика технологічних процесів та обладнання;

- характеристика допоміжних та обслуговуючих виробництв, складського господарства, інженерних комунікацій;

- база сировини, постачальники основних та допоміжних матеріалів, форми матеріально-технічного забезпечення, що передбачаються;

- екологічна характеристика, дані про техніку безпеки;

- організація управління, кадровий склад підприємства, поточні витрати;

- фінансове забезпечення оцінки результатів діяльності, у тому числі зовнішньоекономічної, за минулий період (для проектів реконструкції та технічного переоснащення);

- економічна частина проекту;

- обсяг інвестицій за роками реалізації проекту та за джерелами фінансування;

- етапи реалізації проекту, прибуток, інвестори, які передбачаються, та учасники проекту;

- оцінка ринку збуту продукції, яка планується до випуску, її основні споживачі, конкуренти, ціновий прогноз;

- можливість фінансування проекту за рахунок випуску акцій;

- загальні висновки щодо переваг та недоліків проекту порівняно з аналогами вітчизняної та зарубіжної практики [19].

Для виконання передінвестиційних досліджень замовником проекту створюється група, що включає:

- спеціалістів з маркетингу, які опрацьовують ціноутворення продукції та обсягів продаж;

- виробничників, які оцінюють можливу вартість продукції і вимоги до сировини;

- фінансистів, які оцінюють витрати на проект і визначають джерела і розміри фінансування;

- юристів, які збирають інформацію щодо оточення проекту, законодавчих і нормативних актів, що мають відношення до конкретного проекту.

Протягом усього періоду роботи групи замовник проекту проводить обговорення розробки концепції проекту з членами групи, а за необхідності – з зовнішніми експертами, у тому числі різними проектно-дослідними, інжиніринговими, консалтинговими фірмами (державними та приватними).

Тривалість дослідження становить від кількох місяців до 1-2років, залежно від складності, вартості та новизни проекту.

У світовій практиці існують деякі орієнтири, згідно з якими витрати на передінвестиційні дослідження коливаються:

- дослідження можливостей – від 0,2 до 1% загальної вартості проекту;

- попереднє техніко-економічне дослідження – 0,25 – 1,5%;

- техніко-економічне обґрунтування – від 0,2 до 3,0% [19].

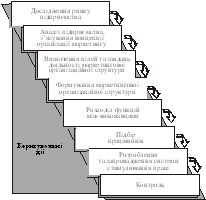

Як правило, обґрунтування інвестиційного проекту будівництва нового підприємства здійснюється у п'ять етапів. Для суміщення дослідницьких робіт на кожному етапі можливе застосування сітьового планування та управління процесом техніко-економічного обґрунтування, що значно скорочує термін його проведення.

Оцінка інвестиційних проектів в умовах діючого виробництва здійснюється дещо інакше.

Спочатку розраховують тривалість(час) обороту капіталу(інвестиційний лаг). Це усереднений показник, який не дає уявлення про капіталізацію інвестицій. Лагові моделі дають загальний опис процесу розподілу інвестицій за роками та періодами інвестування.

| |||||||||||||||||||||

|

|

|

| ||||||||||||||||||

|

|

|

| ||||||||||||||||||

|

|

|

| ||||||||||||||||||

|

|

|

| ||||||||||||||||||

| |||||||||||||||||||||

Рис. 1.2. Приблизна схема етапів обґрунтування реальних інвестиційних проектів

Останніми роками дедалі ширше застосування для обґрунтування рішень з великих інвестиційних проектів знаходить демонстративний метод. Цей метод застосовується у розвинених західних країнах для апробації національних програм розміщення об'єктів енергетики, транспорту, екології тощо шляхом широкого розповсюдження інформації щодо проекту у засобах масової інформації. Демонстративний метод дозволяє, з одного боку, сформувати позитивну думку про проект у населення району розміщення, а з іншого – надає можливість притягнути до участі у проекті зацікавлені фірми та корпорації. Цей метод дозволяє також через широку дискусію визначити "вузькі" місця при реалізації проекту, пердбачити відповідні рішення щодо підвищення інвестиційної привабливості проекту, залучення незайнятого працездатного населення району у здійснення проекту.

Фінансовий інвестиційний проект – це проект придбання цінних паперів, як правило, кількох емітентів, що також вимагає певних економічних обґрунтувань, особливо, якщо формується інвестиційний портфель. Для обґрунтування купівлі цінних паперів використовується бухгалтерська, фінансова та статистична звітність підприємства-емітента. У більшості розвинених країн зараз ця звітність стандартизована за системою IASC (міжнародного комітету зі стандартів бухгалтерського обліку).

Економічне обґрунтування фінансового інвестиційного проекту відповідно до методики IASC здійснюється за даними балансового звіту компанії, звіту про прибутки та збитки і звітів щодо створення та використання фондів, які регулярно публікуються відкритим друком. На підставі аналізу цих документів складається економічне обґрунтування проекту придбання цінних паперів, де всебічно характеризується об'єкт інвестування, його платоспроможність, очікувані доходи від фінансових операцій.

Фінансова здійсненність проекту – це базовий критерій для інвестора. Всі інші цілі, що переслідуються інвестором, вторинні і не становлять інтересу без досягнення головної – достатньо високого прибутку як на сукупний капітал, так і на власний і оплачений акціонерний.

Кожний з учасників спільного фінансування може мати власні критерії оцінки інвестиційного проекту. Проте фінансова здійсненність проекту для всіх є головним критерієм, хоча мінімально прийнятий прибуток у розрахунку на частку капіталу кожного учасника може істотно коливалась.

Оцінка фінансової здійсненності проекту повинна виконуватись таким чином, щоб всі учасники фінансування одержали вичерпну інформацію про свої частки в загальній сумі майбутнього прибутку від реалізації проекту, а також про можливі втрати внаслідок інвестиційних ризиків.

Інвестору, як правило, недостатньо коштів для інвестування проекту, він змушений або залучити додаткові кошти, або брати позичку.

Компаньйони і кредитори разом з тим наперед хочуть знати про рівень доходів від фінансування проекту, тобто про свій чистий прибуток після сплати податків.

Проте на стадії попереднього ТЕО і ТЕО звичайно не відомо, як буде фінансуватись проект, невідомі джерела фінансування, не визначена більшість суб'єктів інвестиційної діяльності. ТЕО для того і складається, щоб залучити акціонерів і кредиторів до фінансування проекту.

Для цих цілей на стадії попереднього техніко-економічного обґрунтування проводиться оцінка фінансової здійсненності проекту і оцінка імовірності його здійснення.

Головний інструментарій, що використовується при оцінці проектів, такий:

- фінансові показники здійсненності проекту;

- показники економічної ефективності;

- аналіз чутливості;

- аналіз беззбитковості;

- оцінка ймовірності;

- економічна оцінка проекту [17].

Якщо проект здійснюються на діючому підприємстві, то джерелами інформації для його оцінки є:

- балансовий звіт підприємства (компанії);

- звіт про прибуток і збитки (чистий дохід);

- звітний і прогнозний грошовий потік (графік надходження реальних коштів) [18].

Похожие работы

... стратегією розвитку ВАТ «Дніпропетровськгаз» є стратегія зниження мінімізації витрат, тобто зменшення собівартості реалізуємої продукції та послуг. Розділ 2. Обґрунтування заходів з підвищення економічної ефективності операційної діяльності ВАТ «Дніпропетровськгаз» 2.1 Техніко-економічне обґрунтування заходів В умовах державного регулювання цін реалізації газу єдиною стратегією розвитку ...

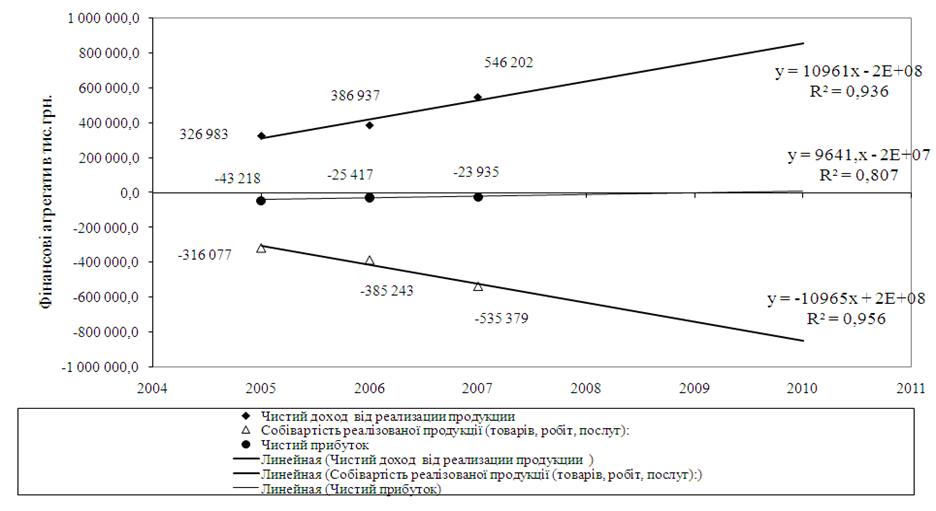

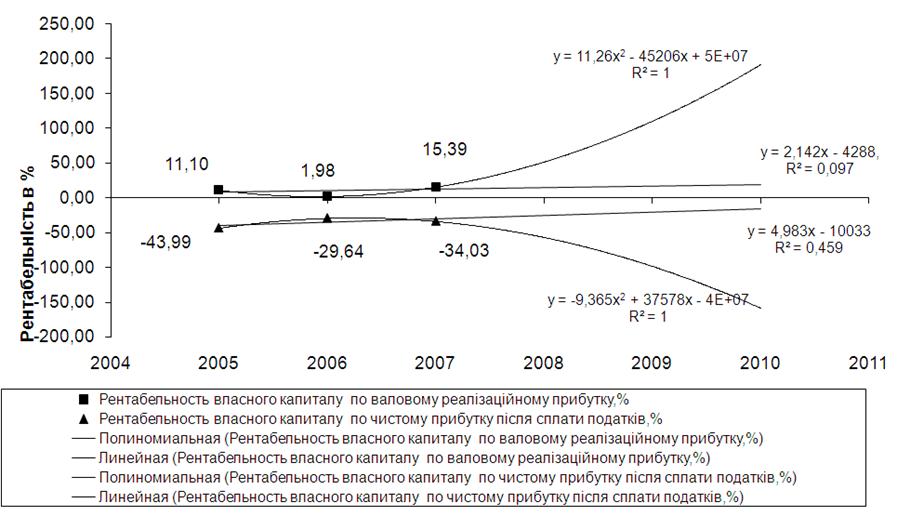

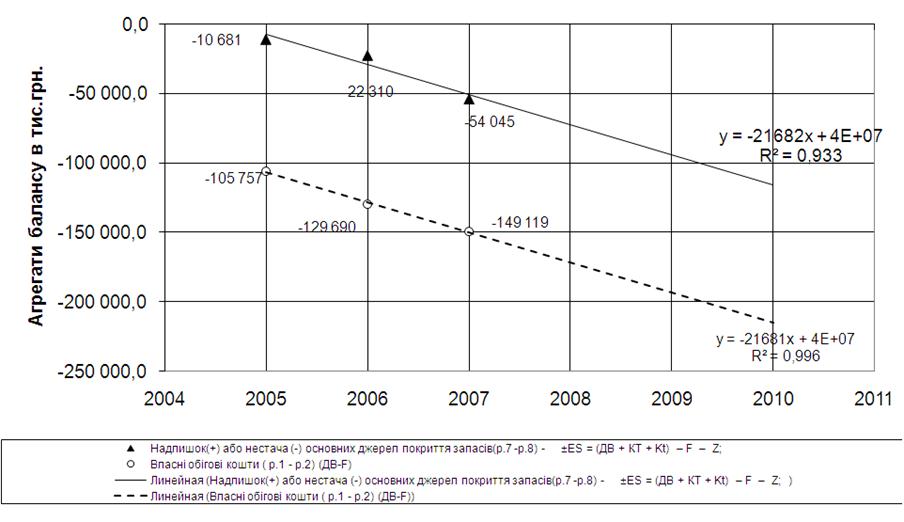

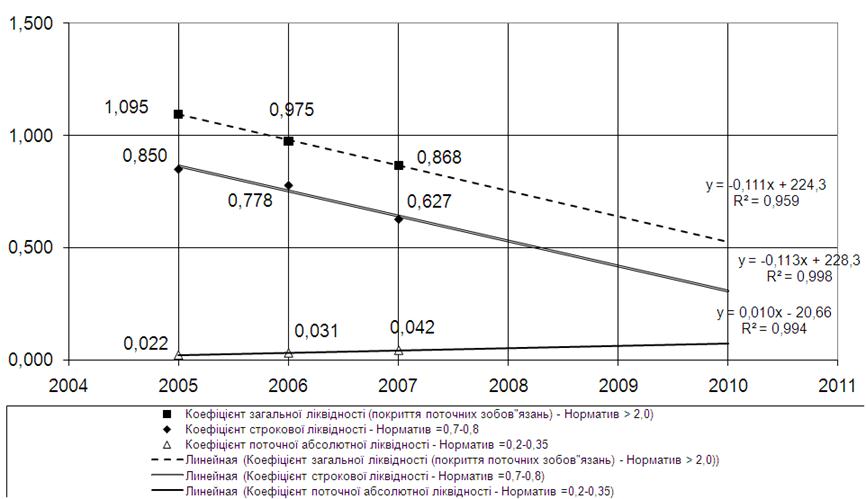

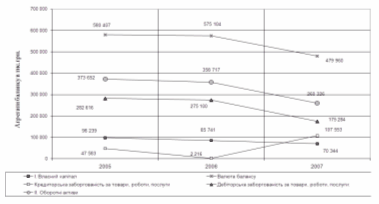

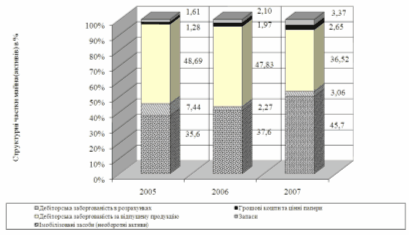

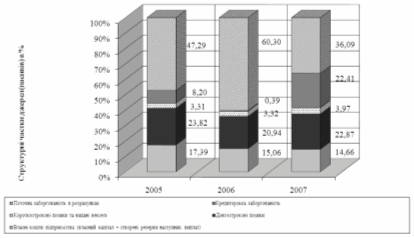

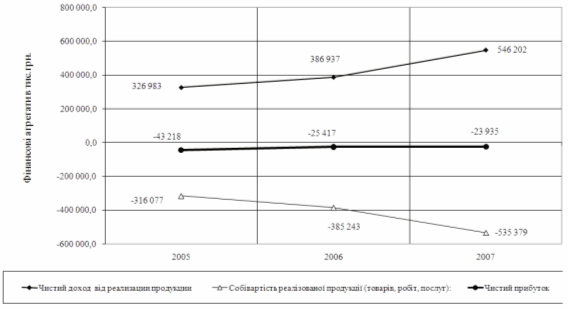

... ї стійкості по покриттю запасів підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках РОЗДІЛ 3. ЕКОНОМІЧНІ МОДЕЛІ В ПРОГНОЗУВАННІ ПОКАЗНИКІВ ФІНАНСОВОЇ ЗВІТНОСТІ ПІДПРИЄМСТВА Прогнозування фінансово-економічних результатів операційної діяльності ВАТ «Дніпропетровськгаз» в курсовому дослідженні виконано з застосуванням кореляційно-регресійних економіко-математичних моделей, які спираються ...

... нноваційна сфера; 4) сфера обігу финансового капіталу /тобто грошового, позикового та фінансовіх зобов'язань у різних формах/; 5) сфера реалізації майнових прав суб'єктів інвестиційної діяльності. Суб'єкти інвестиційної діяльності можуть об'єднувати кошти для здійснення спільного інвестування. Інвестори мають право виступати в ролі замовників, вкладників, кредиторів, покупців, а ...

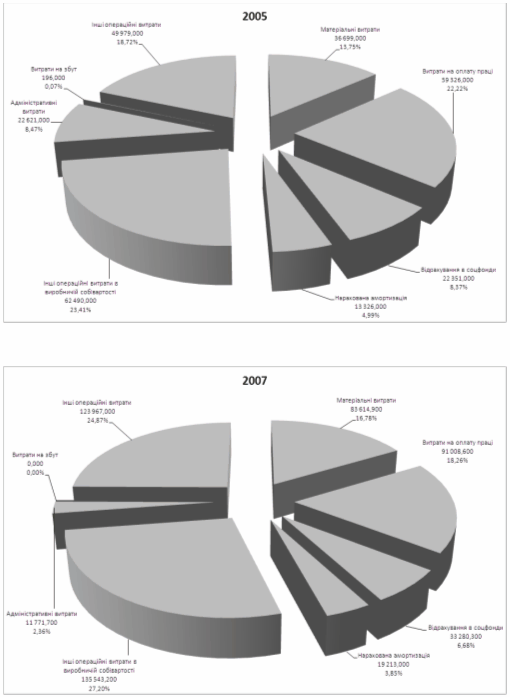

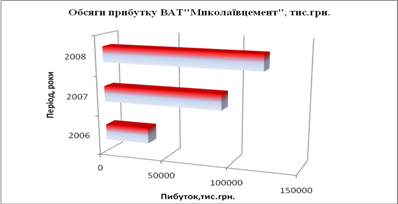

... подарунків до різноманітних свят (дня св.Миколая, дня матері, жінки, будівельника та ін.), а також на допомогу молодим сім’ям. 3. Характеристика виробничо-господарської діяльності підприємства та її управлінське забезпечення Для характеристики виробничо-господарської діяльності товариства, оцінюється динаміка за останні три роки таких показників, як обсяги виробництва та реалізації продукц ...

0 комментариев