Навигация

Абсолютные показатели финансовой устойчивости

2.4 Абсолютные показатели финансовой устойчивости

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие уровень обеспеченности оборотных активов источниками их формирования [20, стр. 182].

Для характеристики источников формирования запасов определяют три основных показателя:

- наличие собственных оборотных средств;

- наличие собственных и долгосрочных заемных источников формирования запасов и затрат;

- общая величина основных источников формирования запасов и затрат.

Собственные оборотные средства рассчитываются как разница между капиталом, резервами и внеоборотным активами предприятия. Этот показатель является абсолютным, его увеличение в динамике рассматривается как положительная тенденция.

![]() ,(8)

,(8)

где СОС - собственные оборотные средства;

СИ – собственные источники предприятия;

ВА – внеоборотные активы предприятия.

Величина собственных источников формирования запасов и затрат определяются:

![]() ,(9)

,(9)

где СД – собственные источники формирования запасов и затрат;

ДП – долгосрочные пассивы предприятия.

Общая величина основных источников формирования запасов и затрат определятся:

![]() ,(10)

,(10)

где ОИ – общая величина источников формирования запасов и затрат;

КЗС – краткосрочные заемные средства предприятия.

Оценить другой аспект финансовой устойчивости можно, выяснив, насколько предприятие обеспечено источниками формирования запасов. Это помогут сделать следующие показатели.

1. Излишек (+) или недостаток (-) собственных оборотных средств DСОС:

![]() ,(11)

,(11)

где З – запасы предприятия.

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов DСД:

![]() . (12)

. (12)

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов DОИ:

![]() .(13)

.(13)

Дальнейшее рассмотрение финансовой ситуации на предприятии будем оценивать, используя четыре выделенных типа финансовой устойчивости.

Финансовая устойчивость по абсолютным показателям классифицируется по следующим типам:

- абсолютная устойчивость, года DСОС > 0, DСД> 0, DОИ > 0 Все запасы полностью покрываются собственными оборотными средствами. Такая ситуация встречается крайне редко, и она вряд ли может рассматриваться как идеальная, так как означает, что администрация не умеет, не желает или не имеет возможности использовать внешние источники средств для основной деятельности;

- нормальная устойчивость, когда DСОС < 0, DСД> 0, DОИ > 0 Гарантирует платежеспособность предприятия, такое соотношение соответствует положению, когда успешно функционирующее предприятие использует для покрытия запасов различные «нормальные» источники средств – собственные и привлеченные;

- неустойчивое финансовое состояние, когда, DСОС < 0, DСД < 0, DОИ > 0 Нарушение платежеспособности предприятия, когда восстановление равновесия возможно за счет пополнения источников собственных средств и ускорения оборачиваемости запасов. Предприятие вынуждены привлекать дополнительные источники покрытия, не являющиеся «нормальными»;

- кризисное финансовое состояние, когда DСОС < 0, DСД < 0, DОИ < 0 Предприятие неплатежеспособное и находится на грани банкротства. Основной элемент оборотного капитала – запасы не обеспечены источниками их покрытия.

Проанализировав, полученные результаты финансовой устойчивости по абсолютным показателям показал (приложение Д), мы видим, что предприятие имеет неустойчивое финансовое положение, которое влечет за собой нарушение платежеспособности предприятия, когда восстановление равновесия возможно за счет пополнения источников собственных средств и ускорения оборачиваемости запасов. Предприятие вынуждено привлекать дополнительные источники покрытия, не являющиеся «нормальными».

Такое положение предприятия связано с тем, что оно находится на стадии освоения новых методов и технологий на административном уровне, инженерно-технологическом, так и напроизводственном.

Поток текущих хозяйственных операций меняет определенное однажды состояние финансовой устойчивости, будучи причиной перехода, из одного типа устойчивости в другой. Задача экономиста - так спланировать финансовые и материальные потоки, чтобы их следствием было улучшение финансового состояния предприятия. Для этого необходимо умение определять предельные границы изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы.

В том случае, когда финансовое положение неустойчиво, его следует исправить путем оптимизации структуры пассивов, а также путем обоснованного снижения уровня запасов и готовой продукции на складе. Чтобы снять финансовое напряжение, предприятию необходимо выяснить причины резкого увеличения на конец года производственных запасов, незавершенного производства, готовой продукции и товаров [30, стр. 100].

Одним из ключевых показателей экономической устойчивости предприятия является рентабельность. Экономический смысл показателей рентабельности заключается в подсчете, сколько денежных единиц прибыли приходится на одну денежную единицу капитала (выручки, затрат). Коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия [20, стр. 205].

Рост рентабельности является положительной тенденцией в финансово-экономическойдеятельности предприятия. При этом следует помнить, что при расчетах коэффициентов рентабельности не всегда учитываются особенности деятельности предприятия. Это возможно в случаях, когда:

- организация может быть высокорентабельной за счет осуществления рискованных проектов, и это в итоге может привести ее к потери финансовой устойчивости;

- долгосрочные инвестиции, как правило, влияют на коэффициенты рентабельности в сторону их снижения;

- расчет рентабельности капитала основывается на учетных, а не рыночных оценках стоимости предприятия и, следовательно, дает неточные результаты.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. К основным коэффициентам рентабельности можно отнести:

- коэффициент рентабельности активов;

- коэффициент рентабельности собственного капитала;

- коэффициент рентабельности продаж;

- коэффициент рентабельности основной деятельности.

Коэффициент рентабельности активов – это отношение обычной деятельности к величине всех активов, за рассматриваемый период, предприятия.

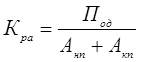

, (14)

, (14)

где Кар – рентабельность активов;

Поб – прибыль от обычной деятельности;

Анп – активы на начало рассматриваемого периода;

Акп – активы на конец рассматриваемого периода.

Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками предприятия.

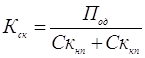

,(15)

,(15)

где Кск – рентабельность собственного капитала;

Скнп –собственный капитал на начало рассматриваемого периода;

Сккп – собственный капитал на конец рассматриваемого периода.

Коэффициент рентабельности продаж показывает долю чистой прибыли в объеме продаж предприятия.

, (16)

, (16)

где Крп – рентабельность продаж;

Пч – чистая прибыль;

В – выручка от продаж.

коэффициент рентабельности основной деятельности представляет собой отношение прибыли от обычной деятельности к затратам на производство и сбыт продукции.

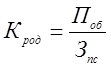

,(17)

,(17)

где Крод– рентабельность основной деятельности;

Зпс – затраты на производство и сбыт продукции.

Таблица 4 – Коэффициенты, характеризующие рентабельность продукции

ОАО «ТЯЖМАШ»

| Показатели | 2001 год | 2002 год | 2003 год | 2004 год | 2005 год |

| Выручка от продаж товаров, продукции, работ, услуг, тыс. руб. | 605438 | 519369 | 678880 | 790432 | 832340 |

| Прибыль от продаж, тыс. руб. | 54759 | 55690 | 63888 | 85530 | 87692 |

| Чистая прибыль, тыс. руб. | 59820 | 71194 | 77788 | 93501 | 99959 |

| Расчетные показатели | |||||

| Коэффициент рентабельности продаж | 0,12 | 0,12 | 0,12 | 0,12 | 0,12 |

| Коэффициент рентабельность реализованной продукции | 0,11 | 0,10 | 0,10 | 0,11 | 0,11 |

| Коэффициент общей рентабельности | 0,11 | 0,10 | 0,10 | 0,10 | 0,11 |

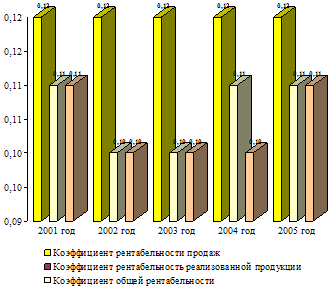

Анализируя полученные коэффициенты рентабельности, мы можем сделать следующие выводы. Все показатели за рассматриваемый период, 2001 – 2005 год, оставались практически на одном уровне. В 2005 году увеличилась рентабельность активов, она составила 0,11 руб. на каждый вложенный рубль активов предприятия (2003-2004 год – 0,10 руб. на 1 руль активов). Рентабельность собственного капитала в 2004 - 2005 годах остается постоянной, на 1 руб. собственных средств, предприятие заработало 0,50 руб. Рентабельность основной деятельности предприятия в 2005 году увеличилась,а это значит, что на 1 руб., затрат предприятие заработало 0,20 руб., т.е. на 0,08 руб. больше чем в 2003 году. 2005 году увеличилась рентабельность продаж, что свидетельствует о незначительном увеличении прибыли и укреплении финансового благополучия предприятия.

Рентабельность предприятияв 2001 – 2005 гг.

Рис. 3

Анализ деловой активности предприятия включает оценку оборачиваемости средств и продолжительности производственно – сбытового цикла.

Оборачиваемость средств – этот оценка продолжительности их кругооборота, измеряемая скоростью возврата средней за отчетный период (квартал, полугодие, год) суммы средств предприятия в денежную форму. Оборот средств предприятия находится в прямой зависимости от величины задействованного капитала и, соответственно, связан с размером платы за используемые заемные средства [31, стр. 183].

Длительность нахождения средств в обороте определяется рядом объективных и субъективных факторов.

К числу объективных факторов относится:

- общеэкономическое положение в стране (уровень инфляции и инфляционные ожидания).

К числу субъективных факторов относятся:

- сфера деятельности предприятия;

- масштаб деятельности предприятия;

- методика оценки товарно-материальных ценностей;

- ценовая политика организации.

Коэффициенты деловой активности позволяют по анализу оборачиваемости средств делать выводы, насколько эффективно предприятие использует свои средства.

Расчетные показатели деловой активности не имеют норм, считается , что чем выше значение данных показателей, тем выше деловая активность предприятия.

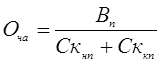

Коэффициент оборачиваемости чистых активов характеризует эффективность использования предприятием имеющихся в распоряжении основных средств.

, (18)

, (18)

где Оча – оборачиваемости чистых активов;

Вп – выручка от продаж;

Скнп – собственный капитал на начало рассматриваемого периода;

Сккп – собственный капитал на конец рассматриваемого периода.

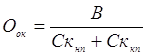

Коэффициент оборачиваемости основного капитала – отношение выручки от реализации к годовой стоимости основного капитала.

,(19)

,(19)

где О ок – оборачиваемость основного капитала.

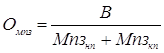

Коэффициент оборачиваемости материально-производственных запасов показывает скорость реализации материально-производственных запасов.

, (20)

, (20)

гдеО мпз – оборачиваемость материально-производственных запасов;

Мпзнп – материально-производственные запасы на начало

рассматриваемого периода;

Мпзкп – материально-производственные запасы на конец

рассматриваемого периода.

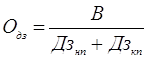

Коэффициент оборачиваемости дебиторской задолженности – отношение выручки от реализациик дебиторской задолженности.

,(21)

,(21)

где Одз– оборачиваемость дебиторской задолженности;

Дзнп –дебиторская задолженность на начало рассматриваемого периода;

Дзкп – дебиторская задолженностьна конец рассматриваемого периода.

Таблица 5 - Коэффициенты, характеризующие деловую активность

ОАО «ТЯЖМАШ»

| Показатели | 2001 год | 2002 год | 2003 год | 2004 год | 2005 год |

| Коэффициент оборачиваемости чистых активов | 0,5 | 0,5 | 0,6 | 0,7 | 0,7 |

| Коэффициент оборачиваемости основного капитала | 0,7 | 0,7 | 0,6 | 0,6 | 0,6 |

| Коэффициент оборачиваемости материально-производственных запасов | 1,0 | 1,1 | 0,9 | 1,0 | 1,0 |

| Коэффициент оборачиваемости дебиторской задолженности | 36,3 | 33,1 | 21,8 | 16,8 | 15,5 |

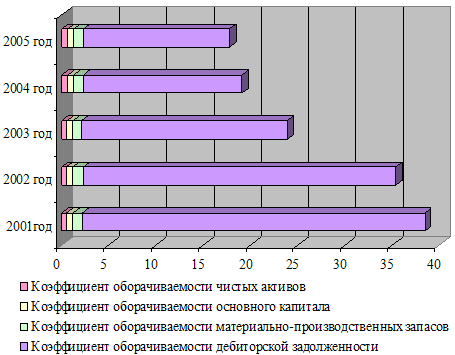

Анализ данных таблицы 5 показывает, что коэффициент оборачиваемости чистых активов с 2001 по 2005 год имеет тенденцию к увеличению, чтосвидетельствует о том, что предприятие с каждым годом все более и более эффективно использует все имеющиеся в ее распоряжении ресурсы. Коэффициент оборачиваемости основного капитала, как видно из расчетов, в последние годы снизился, а это означает, что предприятие с каждым годом все более не эффективно использует оборотный капитал. Коэффициент оборачиваемости материально-производственных запасов не стабилен в анализируемом периоде, что свидетельствует о том, что предприятие с каждым годом материально-производственные запасы использует не полно.Оборачиваемость дебиторской задолженности в 2005 году составила 15,5 оборотов в год, то есть по сравнению с предыдущими годами погашение дебиторской задолженности происходило более медленными темпами.

Деловая активность предприятия в 2001 – 2005 гг.

Рис. 4

Проанализировав финансовую устойчивость предприятия за 2001 – 2005 гг. отметим, что предприятие имеет неустойчивое финансовое положение.

Проведенный анализ относительных и абсолютных показателей финансовой устойчивости предприятия показал, что:

- предприятие с каждым годом повышает свою надежность и качество стратегического планирования;

- процент заемного капитала в последние годы увеличился, это связано с тем, что предприятие в последние годы находится на стадии реструктуризации, и как показал анализ оборотных и внеоборотных средств у предприятия недостаточно собственных средств для реализации и воплощения новых технологий, следовательно, оно было вынуждено пойти на риск, увеличив заемный капитал.

Рассмотрев рентабельность и деловую активность предприятия, мы можем сказать следующее, что:

- рентабельность предприятия за рассматриваемый период, остается практически на одном уровне, это говорит о том, что предприятие в трудный для себя период свежее имеет стабильную прибыль и укрепляет свое финансовое благополучие;

- анализ деловой активности свидетельствует о том, что предприятие с каждым годом старается все более и более эффективно использовать все имеющиеся в ее распоряжении ресурсы, однако у предприятия возникают сложностис эффективным использованием оборотного капитала, с оборачиваемостью материально-производственных запасов иоборачиваемостью дебиторской задолженности.

Финансовая устойчивость предприятия в данное время нестабильна, но, несмотря на это рентабельность предприятие остается стабильной. И для того чтобы повысить финансовую устойчивость необходимо детально рассмотреть и проанализировать работу собственного и заемного капитала.

0 комментариев