Навигация

УПРАВЛЕНЧЕСКАЯ СТРУКТУРА ПРЕДПРИЯТИЯ ОАО «БАРНАУЛЬСКИЙ ВАГОНОРЕМОНТНЫЙ ЗАВОД»

6.2 УПРАВЛЕНЧЕСКАЯ СТРУКТУРА ПРЕДПРИЯТИЯ ОАО «БАРНАУЛЬСКИЙ ВАГОНОРЕМОНТНЫЙ ЗАВОД»

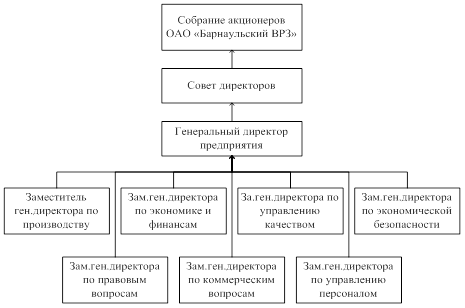

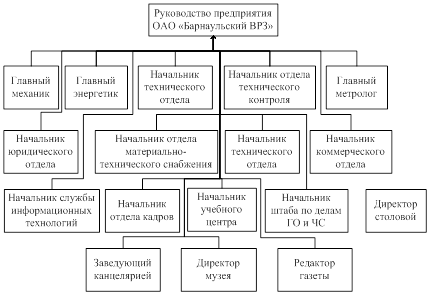

Рассматриваемое предприятие, «Барнаульский вагоноремонтный завод» является открытым акционерным обществом, поэтому во главе предприятия стоит собрание акционеров. Управленческая структура предприятия представлена на рисунках 18 и 19.

Рисунок 18 – Управленческая структура предприятия ОАО «Барнаульский вагоноремонтный завод». Руководство предприятия

Рисунок 19 – Управленческая структура предприятия ОАО «Барнаульский вагоноремонтный завод». Руководители подразделений предприятия

Таким образом, предприятие имеет классическую иерархическую структуру управления.

6.3 ОЦЕНКА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ОАО «БАРНАУЛЬСКИЙ ВАГОНОРЕМОНТНЫЙ ЗАВОД»

Рассмотрим финансовые показатели экономической деятельности предприятия на конец 2007 и на конец 2008 годов. Бухгалтерский баланс предприятия представлен в таблице 2.

Таблица 2 – Бухгалтерский баланс предприятия ОАО «Барнаульский ВРЗ»

| Актив | Тыс. руб. | Пассив | Тыс. руб. | ||

| 2007 год | 2008 год | 2007 год | 2008 год | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| I Необоротные активы | III Капитал и резервы | ||||

| Нематериальные активы | - | - | Уставной капитал | 868740 | 868740 |

| Основные средства по остаточной стоимости | 631818 | 611093 | Добавочный капитал | 8415 | 8415 |

| Незавершенное строительство | 124 | 733 | Резервный капитал | 1863 | 1863 |

| Долгосрочные финансовые вложения | - | - | Нераспределенная прибыль (непокрытый убыток) | (20870) | 90097 |

| Отложенные налоговые активы | 944 | 1260 | Итого по разделу III | 858148 | 969115 |

| Прочие необоротные активы | 4523 | 4552 | IV Долгосрочные пассивы | ||

| Итого по разделу I | 637409 | 617638 | Займы и кредиты | - | - |

| II Оборотные активы | Отложенные налоговые обязательства | 3259 | 6385 | ||

| В том числе: сырье и материалы | 188719 | 333396 | V Краткосрочные пассивы | ||

| затраты в незавершенном производстве | 58893 | 183828 | Займы и кредиты | - | - |

| готовая продукция и товары для перепродажи | 353 | 361 | Кредиторская задолженность – всего | 197147 | 437558 |

| расходы будущих периодов | 5890 | 3903 | В том числе: Поставщики и подрядчики | 165088 | 395289 |

| НДС | 3687 | 93820 | Задолженность перед персоналом организации | 16121 | 22966 |

| Дебиторская задолженность со сроком погашения свыше 1 года | - | - | Задолженность перед государственными внебюджетными фондами | 5593 | 9252 |

| Дебиторская задолженность со сроком погашения менее 1 года | 137246 | 163472 | Задолженность по налогам и сборам | 8543 | 9528 |

| Краткосрочные финансовые вложения | - | - | Прочие кредиторы | 1802 | 523 |

| Денежные средства | 26366 | 28947 | Задолженность перед участниками (учредителями) по выплате доходов | - | 12301 |

| Прочие оборотные активы | 4 | - | Доходы будущих периодов | 13 | 6 |

| Итого по разделу II | 421158 | 807727 | Итого по разделу V | 197160 | 449865 |

| Всего по активу (баланс) | 1058567 | 1425635 | Всего по пассиву (баланс) | 1058567 | 1425365 |

Отчет о прибылях и убытках предприятия представлен в таблице 3.

Таблица 3 – Отчет о прибылях и убытках предприятия

| Показатель | Тыс. руб. | |

| 2007 год | 2008 год | |

| 1 Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС и акцизов) | 1530361 | 2517023 |

| 2 Себестоимость проданных товаров, продукции, работ | (1558665) | (2317686) |

| 3 Валовая прибыль | (28304) | 199337 |

| 4 Коммерческие расходы | (2616) | (7911) |

| 6 Прибыль (убыток от продаж) | (30920) | 191426 |

| Прочие доходы и расходы 6 Проценты к получению | 328 | 626 |

| 7 Проценты к уплате | - | - |

| 8 Доходы от участия в других организациях | - | - |

| 9 Прочие доходы | 92298 | 60940 |

| 10 Прочие расходы | (113035) | (66076) |

| 11 Прибыль (убыток) от финансово-хозяйственной деятельности | (51329) | 186916 |

| 12 Прочие внереализационные доходы | - | - |

| 13 Прочие внереализационные расходы | - | - |

| 14 Прибыль (убыток) отчетного периода | (51329) | 186916 |

| 15 Налог на прибыль | (3617) | (63492) |

| 16 Отвлеченные средства | - | - |

| 17 Нераспределенная прибыль отчетного периода | (54946) | 123424 |

Таким образом, за 2007 год предприятием был получен убыток в размере 54946 тыс. руб., а за 2008 год – прибыль в размере 123424 тыс. руб.

Рассчитаем коэффициенты финансовой устойчивости и деловой активности предприятия (таблица 3).

Таблица 4 – Коэффициенты финансовой устойчивости и деловой активности предприятия

| Коэффициент | Ограничение | 2007 год | 2008 год |

| 1 Автономии | >0,5 | 0,81 | 0,68 |

| 2 Соотношения собственных и заемных средств | max 1 | 0,23 | 0,47 |

| 3 Маневренности | - | -0,51 | -0,17 |

| 4 Обеспеченности запасов и затрат собственными источниками | 1 | 0,87 | 0,58 |

| 5 Абсолютной ликвидности | min 0,2 | 0,13 | 0,07 |

| 6 Ликвидности | >0,8 | 0,83 | 0,44 |

| 7 Покрытия | min 0,2 | 2,14 | 1,84 |

| 8 Реальной стоимости производства или имущества | min 0,5 | 0,83 | 0,79 |

По результатам, представленным в таблице 3 можно сделать следующие выводы:

- коэффициент автономии снизился за исследуемый период, что свидетельствует о снижении финансовой независимости рассматриваемого предприятия. Таким образом, риск финансовых затруднений только увеличивается в ближайшей перспективе. Также данная тенденция свидетельствует о снижении гарантии погашения предприятием своих финансовых обязательств, которые за исследуемый период значительно увеличились;

- несмотря на то, что коэффициент соотношения собственных и заемных средств находится в пределах нормы, его увеличение говорит об увеличении долгов предприятия относительно собственных средств, предприятию все сложнее покрывать собственные долги;

- коэффициент маневренности, будучи отрицательным на начало периода, к концу периода незначительно увеличивается, но все еще свидетельствует о низкой мобильности собственных средств предприятия, то есть о низкой эффективности использования имеющихся ресурсов;

- коэффициент обеспеченности запасов и затрат собственными источниками уже на начало периода ниже ограничения, к концу периода снижается еще, что свидетельствует о том, что собственные источники формирования средств не обеспечивают запасы и затраты данного предприятия, долги предприятия увеличиваются;

- несмотря на то, что коэффициент абсолютной ликвидности находится в пределах нормы, к концу исследуемого периода он снизился, что говорит о все меньшую часть кредиторской задолженности предприятие сможет погасить в ближайшее время. За исследуемый период предприятие перестало быть убыточным, начало получать прибыль, но при этом кредиторская задолженность значительно увеличилась;

- коэффициент ликвидности, находясь на начало периода около границы нормы, на конец периода опускается значительно ниже ее, что свидетельствует о несвоевременности расчетов по обязательствам предприятия. Ввиду снижения коэффициента предприятие не может претендовать на банковские кредиты;

- к концу исследуемого периода коэффициент покрытия снижается, но все еще находится значительно выше ограничения, что говорит о том, что значительную часть кредиторской задолженности предприятие сможет покрыть при условии своевременных расчетов с дебиторами;

- коэффициент реальной стоимости производственного имущества за исследуемый период снизился, что связано с ростом затрат незавершенного производства.

В целом можно сделать вывод, что данное предприятие не имеет нормальной финансовой устойчивости из-за ухудшения структуры имущества с преобладанием роста дебиторской и кредиторской задолженности.

Рассчитаем коэффициенты рентабельности и деловой активности предприятия (таблица 5).

Таблица 5 – Коэффициенты рентабельности и деловой активности предприятия

| Коэффициент | 2007 год | 2008 год |

| 1 Рентабельности продаж | -0,03 | 0,07 |

| 2 Рентабельности всего капитала предприятия | -0,05 | 0,13 |

| 3 Рентабельности необоротных активов | -0,08 | 0,30 |

| 4 Рентабельности собственного капитала | -0,06 | 0,19 |

| 5 Рентабельности перманентного капитала | -0,06 | 0,19 |

| 6 Общей оборачиваемости капитала | 1,45 | 1,77 |

| 7 Оборачиваемости мобильных средств | 3,63 | 3,12 |

| 8 Оборачиваемости материальных оборотных средств | 6,03 | 4,83 |

| 9 Оборачиваемости готовой продукции | 4335,30 | 6972,36 |

| 10 Оборачиваемости дебиторской задолженности | 11,15 | 15,40 |

| 11 Средний срок оборачиваемости дебиторской задолженности в днях | 32,73 | 23,71 |

| 12 Оборачиваемости кредиторской задолженности | 7,76 | 5,75 |

| 13 Средний срок оборачиваемости кредиторской задолженности в днях | 47,02 | 63,45 |

| 14 Фонда отдачи необоротных активов | 2,40 | 4,08 |

| 15 Оборачиваемости собственного капитала | 1,78 | 2,60 |

По результатам, представленным в таблице 4 можно сделать следующие выводы:

- коэффициент рентабельности продаж за исследуемый период значительно повысился, что свидетельствует о повышении прибыли на каждый рубль реализованной продукции. На начало исследуемого периода предприятие несло убытки, к концу – стало иметь прибыль. Причиной этого является улучшение работы службы маркетинга, улучшение сбыта продукции на рынок;

- коэффициент рентабельности всего капитала предприятия за исследуемый период повысился, предприятие перестало быть убыточным, что говорит об улучшении использования имущества предприятия;

- рост коэффициента рентабельности необоротных активов предприятия свидетельствует об увеличении эффективности использования необоротных активов предприятия;

- коэффициент рентабельности собственного капитала предприятия вырос за исследуемый период, что свидетельствует о росте стоимости ценных бумаг предприятия;

- за исследуемый период коэффициент рентабельности перманентного капитала предприятия вырос, что свидетельствует об эффективности использования собственных и долгосрочных источников предприятия;

- рост коэффициента общей оборачиваемости капитала оценивается положительно, так как это свидетельствует о некотором улучшении функционирования производственной части предприятия;

- коэффициент оборачиваемости мобильных средств предприятия за исследуемый период снизился, что оценивается отрицательно, так как это свидетельствует о том, что растет как кредиторская задолженность, так и дебиторская, предприятию все сложнее покрывать собственные долги;

- значительное снижение коэффициента оборачиваемости запасов предприятия оценивается отрицательно, что говорит об ухудшении эффективности производства (большое количество средств в незавершенном производстве, товар и сырье залеживается на складе);

- рост коэффициента оборачиваемости продукции предприятия оценивается положительно, так как свидетельствует о повышении спроса на продукцию и услуги предприятия на рынке, об эффективной работе службы маркетинга;

- коэффициент оборачиваемости дебиторской задолженности оценивается положительно, так как свидетельствует о том, что часть дебиторов предприятия стала рассчитываться своевременно. Однако необходимо отметить и увеличение дебиторской задолженности по абсолютному значению;

- снижение коэффициента оборачиваемости кредиторской задолженности оценивается отрицательно, так как свидетельствует о вхождении предприятия в долговую яму. Снижение данного коэффициента связано как с увеличением дебиторской задолженности (клиенты предприятия не рассчитываются с ним сразу), так и со значительным увеличением затрат в незавершенном производстве, сырья и материалов на складе;

- коэффициент среднего срока оборачиваемости кредиторской задолженности увеличился, что свидетельствует об увеличении среднего срока возврата долгов предприятием. Таким образом, предприятие рассчитывается по своим долгам все медленнее;

- рост коэффициента фонда отдачи необоротных активов предприятия свидетельствует о некотором росте эффективности продаж и вложенного необоротного капитала;

- коэффициент оборачиваемости собственного капитала увеличился, что оценивается отрицательно, так как свидетельствует о том, что на каждый рубль выручки требуется все больше вложенного капитала, что связано с ухудшением структуры имущества преобладанием роста затрат в незавершенном производстве, сырья и материалов на складе и дебиторской задолженности.

Таким образом, можно сказать, что рентабельность (прибыльность) и деловая активность предприятия за исследуемый период не может считаться высокой, хотя и увеличилась по сравнению с предыдущим периодом. Предприятие находится на стадии «выживания». Несмотря на то, что востребованность продукции предприятия на рынке увеличилась, развиваться производству мешает увеличение дебиторской задолженности, ухудшение структуры имущества предприятия. Руководство предприятия решает, в основном, лишь текущие задачи, не занимаясь созданием и реализацией стратегии предприятия.

Похожие работы

... система стратегического менеджмента работать не сможет. Цели — это конкретные показатели с четкими значениями, которые компания должна достигнуть за плановый период. К сожалению, не все организации, занимающиеся внедрением стратегического управления, ставят перед собой ясные цели. Более того, в некоторых компаниях при разработке стратегического плана менеджеры, дойдя до пункта «Постановка целей», ...

... и всех задач. Во-первых, стратегическое управление уже в силу собственной сущности не дает, да и не может дать чёткой и детализированной картины грядущего. Вырабатываемое в стратегическом управлении описание хотимого грядущего организации — это не детализированное описание её внутреннего состояния и положения в наружной среде, а быстрее совокупность качественных пожеланий к тому, в каком ...

... стратегического планирования. Ответы на эти вопросы в наиболее общей форме отражают потребности организации в стратегической информации. Эффективное осуществление стратегического планирования невозможно без получения четких ответов на все поставленные вопросы. 5. Подсистема информационного обеспечения Многие неудачи в планировании обусловлены отсутствием необходимой плановой информации ("баз ...

... советов, инструментов и помощи в процессах управления изменениями. Итак, попробуем разобраться, какой вклад вносит внешний консультант в решение проблем бизнеса, которые связаны со стратегическим управлением организации. Менеджеры обращаются к консультантам, когда чувствуют, что им необходима помощь, и что именно консультанты будут самым подходящими источниками этой помощи. Что же может быть ...

0 комментариев