Навигация

Лизинговые услуги малому бизнесу

1.5.1 Лизинговые услуги малому бизнесу

Конкуренция на рынке лизинга усиливается. В то же время в зависимости от размеров бизнеса характер конкуренции отличается диаметрально. За крупного клиента с хорошей кредитной историей и финансовыми показателями идет борьба между лизинговыми компаниями. С другой стороны, в сегменте малых компаний, а также компаний среднего размера со скромным финансовым положением наблюдается превышение спроса на лизинговое финансирование над его предложением в несколько раз. То есть лизинг для малого бизнеса все еще остается наиболее приемлемым из немногих возможных вариантов обновления и расширения основных средств.

В 2007 г. объем нового бизнеса лизинговых компаний, приходящийся на предприятия малого бизнеса (объем рынка), по нашим оценкам, составил около 8,5 млрд долл. По сравнению с предыдущим годом данный показатель вырос на 90%. Из 160 компаний, принявших участие в исследовании рынка по итогам 2007 г., более 120 компаний работали в том числе с предприятиями малого бизнеса.

Значительное повышение спроса на лизинг со стороны малого и среднего бизнеса отмечают и сами участники рынка. По словам Альфии Гарифуллиной, генерального директора ОАО «Лизинговая компания «КамАЗ», «заинтересованность в лизинге у малого бизнеса заметно растет, это мы особенно ощутили в первом полугодии 2007 года. Это явное свидетельство усилий лизинговых компаний в привлечении внимания этой целевой аудитории, очень хороший пример взаимной заинтересованности в движении навстречу друг другу финансовых структур и бизнеса. Мы с удовольствием отмечаем и говорим обратившимся малым предприятиям, что более 95% компаний, подавших заявки на лизинг из этого сегмента, получают наше положительное решение о финансировании».

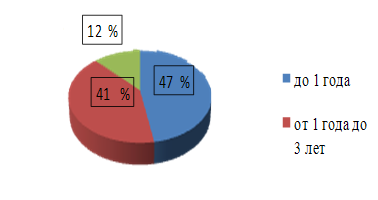

Договора лизинга с малым бизнесом составляют 43,5% в общем количестве сделок, однако по сумме оформленных сделок доля лизинга для малого бизнеса в два раза меньше – 23%.Основная масса сделок на рынке заключается на срок от одного года до трех лет. По сравнению с 2006 г. доля таких сделок увеличилась на 3% (рисунок 2).

Рисунок 2. Доля сделок, заключенных на определенный срок, в общем объеме сделок в 2007 г., %

|

|

Удлинение сроков сделок обусловлено тем, что в существующей ситуации быстрого роста рынка постепенно снижается наблюдавшееся ранее нежелание лизинговых компаний и малого бизнеса заключать сделки на длительные сроки. Кроме того, сроки договоров обусловлены и спецификой оборудования, которое берет в лизинг малый бизнес. В основном это легковой и грузовой автотранспорт, а также складское оборудование и погрузчики, оборудование для пищевой промышленности, торговое и полиграфическое оборудования, а также машиностроительная и дорожно-строительная техника.

1.5.2 Факторинговые услуги малому бизнесу

Факторинг наиболее востребован в тех сегментах рынка, где присутствует заметная конкуренция между продавцами, и где возможно предоставление поставщиками товаров и услуг на условиях отсрочки платежа. Это целевой инструмент, направленный на финансирование оборотных средств, что при определенных усилиях со стороны поставщика способствует росту его продаж. Но, помимо этого, факторинг предусматривает предоставление услуг по управлению дебиторской задолженностью, ее страхованию и сбору. У многих небольших компаний, не обладающих собственной инфраструктурой и навыками торгового кредитования, предоставление отсрочки может вызвать возникновение существенных кассовых разрывов, сложностей при сборе дебиторской задолженности.

В этой связи факторинг в большей степени актуален именно для небольших предприятий, не претендующих на монопольное положение на рынке, но желающих развиваться быстрее конкурентов за счет предоставления своим клиентам более гибких условий оплаты, при этом не увеличивая собственные риски и не создавая у себя дефицита оборотных средств, что особенно важно в условиях недостатка ликвидности у многих компаний.

Тем не менее на сегодня основной объем оборота российских Факторов делают крупные компании: в 2007 г. крупные предприятия составили 10% от общего числа обслуженных компаний и передали Факторам почти 50% от общего объема уступленных в 2007 г. денежных требований. При этом по сравнению с результатами 2006 г. доля клиентов крупного бизнеса как по числу компаний, так и по обороту в 2007 г. увеличилась. Однако сегмент крупного бизнеса в скором времени достигнет некоторого насыщения, после чего Факторы вынуждены будут определиться – либо конкурировать в сегменте премиум-клиентов, либо уходить в сегмент менее крупных компаний, где конкуренция ни по качеству обслуживания, ни по цене пока практически не ощущается, но там требуются гораздо более серьезные усилия для продвижения факторинга как малоизвестной пока среднестатистическому менеджеру небольшой российской компании услуги.

Доля малых предприятий в обороте Факторов пока стабильно составляет 14,4%, при этом доля малого бизнеса по числу клиентов в общем количестве обслуженных компаний в 2007 г. снизилась, составив 43,2% (в 2006 г. – 52%). Таким образом, даже более медленное по сравнению с другими сегментами освоение малыми компаниями услуги факторинга компенсируется быстрым ростом подпитываемого факторинговым финансированием оборота таких компаний. Это наглядно демонстрирует восприимчивость малого бизнеса к такому инструменту, как факторинг.

Несмотря на то что доля средних компаний по количеству обслуженных клиентов в 2007 г. возросла до 46,7% (в 2006 г. – 41,4%), объем задолженности, уступаемой Факторам данной категорией клиентов, составил всего 36,4% (в 2006 г. – 41,5%). Такая ситуация, вероятно, объясняется тем, что многие компании-клиенты, которые в 2006 г. были отнесены Факторами к малым предприятиям, в 2007 г. согласно принятым у Фактора критериям уже перешли в среднюю размерную категорию.

Но поскольку разброс по критериям включения компаний в средний размерный класс довольно существенный (по стандартной классификации сюда попадают все компании с годовой выручкой от 150 млн до 1 млрд руб.), то эти выросшие из малых компании оказались у нижней границы отсечения и давали оборот, заметно меньший, чем те компании, которые формировали средний размерный класс клиентов Факторов в 2006 г. (рисунок 3).

Рисунок 3. Доля предприятий малого и среднего бизнеса в объеме факторинговых сделок и в количестве клиентов пока стабильна

Сегодня основная часть сделок заключается российскими Факторами на условиях регресса, то есть если дебитор клиента не заплатит по истечении срока отсрочки платежа и предоставленного Фактором льготного периода, то Фактор имеет право предъявить регрессное требование об оплате профинансированных средств и положенного вознаграждения поставщику. Сделки с регрессом преобладают именно из-за того, что основной объем дебиторской задолженности уступают Факторам крупные клиенты, для которых нет резона страховать свою задолженность, потому что их дебиторы – это в основном такие же крупные и надежные компании, которые, возможно, и с запозданием, но непременно заплатят по обязательствам. Для небольших компаний с менее крупными и менее надежными дебиторами, которых вдобавок сложно оценивать и контролировать без соответствующего опыта и инфраструктуры, безрегрессный факторинг может быть очень полезен.

Вот почему с увеличением доли малых и средних клиентов в обороте Факторов структура факторинговых сделок также будет меняться в сторону более комплексных с точки зрения включаемых в них опций. Отработав свои процедуры и механизмы на менее рискованном сегменте крупных клиентов, Факторы постепенно переходят к освоению своего основного целевого сегмента – малых и средних предприятий.

Похожие работы

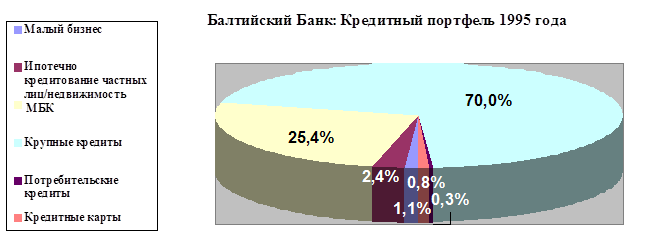

... состоит в основном из крупных кредитов, и только 1,1 % его составляют ссуды малым предприятиям. Рис. 1.5. Решению проблемы дефицита кредитных ресурсов для кредитования проектов малого предпринимательства российским банкам частично помогают решить различные международные финансовые организации. Так по Ростовской области с ЕБРР сотрудничает “СБС-Агро”, с Инвестиционным фондом США- ...

... малого бизнеса в нашей стране является сложность получения кредита для развития собственного предприятия. Несмотря на то, что многие аналитики предсказывают хорошие перспективы кредитования малого бизнеса - к 2010 г. прогнозируется снижение процентных ставок по кредитам, увеличение сроков предоставления кредитов, упрощения процедуры оформления кредитов, что позволит пользоваться банковскими ...

... что соответствует наивысшему показателю рейтинговой оценки. Кредитный риск по данной операции приемлем, ОАО АКБ РосЕвроБанк принимает решение о выдаче кредита. 2. Основные направления развития и пути совершенствования системы кредитования субъектов малого предпринимательства 2.1 Проблемы банковского кредитования субъектов малого предпринимательства в условиях финансового кризиса В ...

... области конкурентоспособными отечественными товарами и услугами ----------------------------------- <*> Сноска исключена. - Постановление Правительства Мурманской области от 26.10.2005 N 400-ПП. РЕГИОНАЛЬНАЯ ЦЕЛЕВАЯ ПРОГРАММА "РАЗВИТИЕ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА В МУРМАНСКОЙ ОБЛАСТИ" НА 2005 - 2008 ГОДЫ I. СОДЕРЖАНИЕ ПРОБЛЕМЫ И ОБОСНОВАНИЕ НЕОБХОДИМОСТИ ЕЕ ...

0 комментариев