Навигация

Оценка современного состояния кредитования потребительских нужд населения

2. Оценка современного состояния кредитования потребительских нужд населения

2.1 Краткая экономическая характеристика Банка «Русский Стандарт»

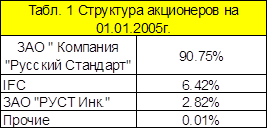

Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим лицом по законодательству Российской Федерации, входит в единую банковскую систему России и осуществляет свою деятельность на коммерческой основе. Основным акционером Банка является группа компаний "РУСТ", представленная компаниями ЗАО "Компания Русский Стандарт" и ЗАО "РУСТ ИНК". Высшим органом управления является Собрание акционеров Банка. Всей оперативной деятельностью Банка руководит Председатель Правления Банка, назначенный Советом Директоров.

Банк создан на базе Акционерного коммерческого банка "Агроопторгбанк" по инициативе отечественных финансистов и предпринимателей, имеющих большой практический опыт в сфере бизнеса и создания компаний — лидеров рынка. Основным акционером Банка является ЗАО “Компания "Русский Стандарт". 1 июня 1999 года по решению Общего собрания акционеров Банк получил новое название: Закрытое акционерное общество "Банк Русский Стандарт".

В марте 2000 года начинается реализация проекта кредитования физических лиц. Банк Русский Стандарт становится первым российским банком, который начал внедрять потребительские кредиты как массовый продукт. Благодаря независимой кредитной политике, профессионализму сотрудников и знанию рынка, менее чем за год Банк входит в число тридцати крупнейших банков страны и получает признание в России и за рубежом.

В июле Банк получает генеральную лицензию Банка России. Особой динамикой развития отличается Программа потребительского кредитования населения. Проект потребительского кредитования Банка Русский Стандарт в основном ориентирован на сегмент, практически не охваченный такого рода услугами, — это учителя, врачи, рабочие, работники бюджетных сфер и т. д. Таким образом, программа Банка носит социально-ориентированный характер. В 2001 году Банк Русский Стандарт первым среди российских банков выпускает кредитные карты "Русский Стандарт — MasterCard". В 2001 году открываются представительства Банка в Казани и Санкт-Петербурге, а также существенно расширяется сеть отделений и офисов в Москве.

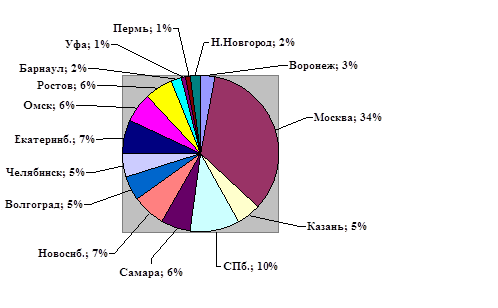

В ноябре 2002 года Банк Русский Стандарт удостаивается звания "Брэнд года/EFFIE 2002" в номинации "Банковские услуги". В 2002 году Банк открывает Представительства в Волгограде, Екатеринбурге, Новосибирске, Омске, Самаре и Челябинске. Постоянное развитие Банка, расширение спектра услуг и операций, региональная экспансия сопровождается закономерным ростом численности работников. В октябре 2002 года Европейский Банк Реконструкции и Развития (ЕБРР) подписывает соглашение с Банком Русский Стандарт о выделении кредита на 10 млн. долларов, сроком на 3,5 года.

По мнению ряда западных специалистов, Банк Русский Стандарт — первый российский банк, развивающийся по классическим западным технологиям и имеющий высокопрофессиональную управленческую команду, сочетающую знание российского рынка и международные принципы управления. В августе Банк Русский Стандарт и ДжиЭм-АВТОВАЗ заключают соглашение, согласно которому Банк приступает к выдаче кредитов на покупку автомобилей Шевроле-Нива в салонах официальных дилеров марки. В сентябре Банк Русский Стандарт объявляет о выдаче миллионного экспресс-кредита. Таким образом, за три с половиной года работы на рынке потребительского кредитования Банком выдано частным лицам более миллиона кредитов на сумму, превышающую 530 млн. долларов. В течение 2003 года открывается шесть новых Представительств Банка Русский Стандарт в Барнауле, Нижнем Новгороде, Перми, Ростове-на-Дону, Уфе, и Чебоксарах. К концу года Банк успешно работает в 15 крупнейших регионах России. Банк Русский Стандарт является независимым, устойчиво развивающимся банком высокой степени надежности, лидером на рынке потребительского кредитования и предоставляет лучший потребительский кредит в России:

1. Самый быстрый — занимает лишь 15 минут времени клиента.

2. Самый легкий — определение суммы кредита на основании анкеты банка, заполненной клиентом

3. Самый популярный — без поручительства

4. Самый простой — без обеспечения.

В январе Банк Русский Стандарт приступает к реализации программы модернизации отделений. Программа модернизации стартует открытием нового отделения “Багратионовское”, которое становится восьмым отделением Банка Русский Стандарт в столице. В апреле 2004 г. Банк Русский Стандарт открывает Представительства в Краснодаре, Кургане, Тюмени, Оренбурге, Пензе, Ульяновске, Пскове, Петрозаводске, Астрахани, Саратове, Твери, Смоленске, Туле, Орле, Кемерово, Томске, Иваново, Архангельске, Липецке, а также подразделения Представительств в г. Уфа (г. Стерлитамак), в г. Пермь (г. Березники), в г. Екатеринбург (г. Нижний Тагил), в г. Екатеринбург (г. Каменск-Уральский), в г. Челябинск (г. Магнитогорск), в г. Тюмень (г. Сургут), в г. Кемерово (г. Новокузнецк).

В 2005 году Банк более чем в 2,5 раза увеличил сумму активов, что почти вдвое превысило среднерыночные показатели; в полтора раза выросли собственные средства. Основными факторами динамичного развития бизнеса Банка стали значительное расширение представительства Банка в регионах, рост продуктового предложения и развитие сервисных функций. В 2005 году Банк Русский Стандарт существенно расширяет собственную сервисную сеть. В 2005 году Банк устанавливает в Москве и других российских городах более 60 новых банкоматов и более 190 приемных банкоматов с функцией cash-in. К 1 января 2006 года, более 50% всех платежей клиентов в Москве и более 70% в других российских регионах было совершено клиентами с использованием банкоматов с функцией cash-in, без привлечения кассира.

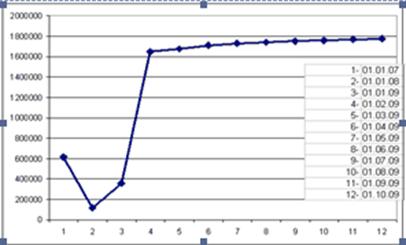

В первом квартале 2006 года Банк Русский Стандарт продемонстрировал высокую динамику роста ключевых финансовых показателей деятельности. Банк Русский Стандарт существенно нарастил объемы операций по всем ключевым продуктовым категориям в розничном секторе. В первом полугодии текущего года Банк выдал около четырех миллионов кредитов жителям России. Сумма предоставленных за этот период кредитов превысила два миллиона долларов США. Таким образом, за время реализации программы кредитования населения Банк Русский Стандарт выдал жителям страны более 17,5 миллионов кредитов на сумму, превышающую 7,5 миллиарда долларов США.

С 1 мая Банк Русский Стандарт фактически первым на рынке стал официально информировать всех своих клиентов о размере эффективной ставки по кредиту. Теперь расчет эффективной процентной ставки по кредиту включен в ежемесячный график платежей. При этом клиента ознакомят с ней до момента подписания каких-либо документов. С 15 августа этого года Банк прекратил взимать ежемесячные комиссии за расчетное обслуживание и комиссии за досрочное погашение по всем видам вновь выдаваемых потребительских кредитов. А в рамках всех кредитных договоров, заключенных до 15 августа 2007г., Банк прекращает взимание вышеуказанных комиссий и плат, начиная с 30 августа 2007г.

С первых дней работы Банка его деятельность основывается на таких принципах, как порядочность и обязательность, сочетание разумного консерватизма и прогрессивных взглядов, тщательная оценка риска при любых финансовых начинаниях. Идеология и принципы деятельности Банка Русский Стандарт выражены в его названии. Соответствие Русскому Стандарту в банковской деятельности означает развитие и адаптация современных стандартов финансового менеджмента применительно к российскому рынку и потребностям российской клиентуры. Сущность идеологии — декларирование и демонстрация новых стандартов бизнеса в России.

Основной финансовой отчетностью для проведения анализа финансового состояния банка является балансовый отчет, т.е. баланс коммерческого банка.

Для того чтобы вести кредитную деятельность кредитная организация должна владеть ресурсами, которые формируются за счет проведения пассивных операций. Проанализировать структуру ресурсной базы Банка Русский Стандарт и оценить влияние отдельных её составляющих в общей сумме пассивов можно с помощью данных таблицы 4.

Таблица 4. Состав и структура пассивов Банка Русский Стандарт

| Виды пассивов | 2005г. | 2006г. | 2007г. | Изменения за три года | ||||

| сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | |

| ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ | ||||||||

| 1.Средства акционеров | 1 272 883 | 1,22 | 1 272 883 | 0,69 | 1 272 883 | 0,71 | 0 | -0,51 |

| 2. Эмиссионный доход | 508 204 | 0,49 | 508 204 | 0,29 | 508 204 | 0,28 | 0 | -0,21 |

| 3. Фонды и неиспользованная прибыль прошлых лет | 4 556 091 | 4,36 | 7 792 699 | 7,47 | 18 596 865 | 10,27 | 14 040 774 | 5,91 |

| 4. Прибыль (убыток) за отчетный период | 4 630 670 | 4,42 | 10 829 166 | 3,77 | 5 907 391 | 3,26 | 1 276 721 | -1,16 |

| 5. Расходы будущих периодов и предстоящие выплаты | -1 464 181 | -1,40 | -2 622 803 | -1,43 | -3 556 572 | -1,97 | 2 556 572 | -0,57 |

| Всего источников собственных средств | 9 503 667 | 9,09 | 17 780 149 | 9,67 | 22 728 771 | 12,55 | 13 225 104 | 3,46 |

| ПРИВЛЕЧЕННЫЕ СРЕДСТВА | ||||||||

| 6. Средства кредитных организаций | 40 028 381 | 38,28 | 64 516 333 | 35,10 | 46 480 861 | 25,65 | 6 452 480 | -12,63 |

| 7. Средства клиентов (некредитных организаций) в т.ч. | 39 249 027 | 37,53 | 74 286 223 | 40,42 | 82 014 324 | 45,26 | 42 765 297 | 7,73 |

| 7.1. Вклады физических лиц | 8 388 502 | 8,02 | 10 061 377 | 5,48 | 11 542 281 | 6,37 | 3 153 779 | -1,65 |

| 8. Выпущенные долговые обязательства | 12 931 444 | 12,36 | 21 521 499 | 11,71 | 22 682 766 | 12,52 | 9 751 322 | 0,16 |

| 9. Обязательства по уплате процентов | 1 280 059 | 1,22 | 2 771 319 | 1,51 | 2 707 915 | 1,5 | 1 427 856 | 0,28 |

| 10. Резервы на возможные потери | 301 236 | 0,29 | 1 806 273 | 0,98 | 3 476 118 | 1,92 | 3 174 882 | 1,63 |

| 11. Прочие обязательства | 1 290 724 | 1,23 | 1 119 616 | 0,61 | 1 121 820 | 0,60 | -168 904 | -0,63 |

| Всего обязательств | 95 080 871 | 90,91 | 166 021 263 | 90,33 | 158 483 804 | 87,45 | 63 402 933 | -3,46 |

| Всего пассивов | 104 584 538 | 100 | 183 801 412 | 100 | 181 212 575 | 100 | 76 628 037 | - |

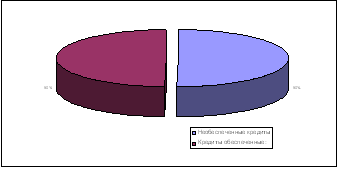

Анализируя данные таблицы можно сделать вывод, что основу в структуре банковских ресурсов составляют привлеченные средства, они значительно преобладают над собственными ресурсами и представляют собой основу функционирования банка Русский Стандарт. С каждым годом происходит прирост привлеченных средств, так за три года он составил 63402933 тыс. руб.

Приведенные данные таблицы показывают, что в общей сумме ресурсов коммерческого банка на долю собственных средств в 2005 году приходилось 9,09% и 12,55% в 2007 году. Соответственно доля привлеченных средств снизилась с 90,91 до 87,45%. Опережающий рост на 3,46% собственных средств за три года характеризует стремление банка обеспечить собственную капитальную базу.

Так же можно отметить, что банк отдает предпочтение займам, полученным путем привлечения средств клиентов, нежели привлечением средств на межбанковском рынке. Банк Русский Стандарт не пользуется кредитами ЦБ РФ, что говорит о возможности банка обходиться собственными силами.

В целом же структура пассива банка в течение анализируемых лет не претерпела существенных изменении. В 2007 году наблюдается рост по всем статьям пассива баланса. Так на 42765297 тыс. руб. возрос объем вкладов населения, так же как возросли и вклады кредитных организаций на 6452480 тыс. руб. Произошел рост собственных средств Банка на 13225104 тыс. руб. за счет роста прибыли в 2,3 раза и увеличения резервов на покрытие кредитных рисков на 3174882 тыс. руб.

Теперь рассмотрим состав и структуру активов Банка Русский Стандарт, ведь актив баланса характеризует состав, размещение и целевое использование средств банка, он показывает, во что вложены финансовые ресурсы, каково назначение имеющихся в наличии хозяйственных средств.

Таблица 5. Состав и структура активов Банка Русский Стандарт

| Виды активов | 2005г. | 2006г. | 2007г. | Изменения за три года | ||||

| сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | |

| 1.Денежные средства | 1 219 097 | 1,17 | 1 951 808 | 1,06 | 2 340 497 | 1,29 | 1 121 400 | 0,12 |

| 2.Средства кредитных организаций в ЦБ РФ в т.ч. | 2 234 367 | 2,14 | 4 485 059 | 2,44 | 6 761 033 | 3,73 | 4 526 666 | 1,59 |

| 2.1. Обязательные резервы | 523 845 | 0,5 | 1 783 854 | 0,97 | 5 963 426 | 3,29 | 5 439 581 | 2,79 |

| 3.Средства в кредитных организациях | 698 250 | 0,67 | 348 078 | 0,19 | 402 293 | 0,22 | -295 957 | -0,45 |

| 4.Чистая ссудная задолженность | 97 347 174 | 93,08 | 168 254 525 | 91,54 | 163 603 668 | 90,28 | 66 256 494 | -2,80 |

| 5.Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи | 2 | 0 | 482 631 | 0,26 | 460 554 | 0,25 | 460552 | 0,25 |

| 6.Основные средства, нематериальные активы и материальные запасы | 1 780 045 | 1,70 | 3 951 458 | 2,15 | 4 959 161 | 2,74 | 3 179 116 | 1,04 |

| 7.Требования по получению процентов | 37 978 | 0,04 | 308 356 | 0,17 | 167 661 | 0,09 | 129 683 | 0,05 |

| 8.Прочие активы | 1 267 625 | 1,20 | 4 019 497 | 2,19 | 2 517 708 | 1,39 | 1 250 083 | 0,19 |

| Всего активов | 104 584 538 | 100 | 183 801 412 | 100 | 181 212 575 | 100 | 76 628 037 | - |

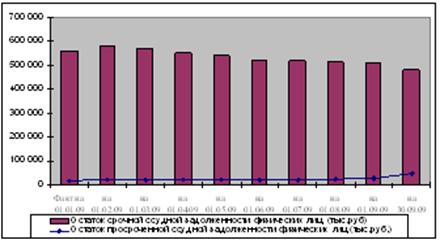

Рассматривая структуру активов по анализируемому банку на основании таблицы 5, можно отметить следующее. Наиболее ликвидные активы – денежные средства увеличились за три года на 1121400 тыс. руб. и их доля увеличилась на 0,12% по сравнению с 2005 годом. Средства на корреспондентском счете в Центральном банке к 2007 году возросли в 2,5 раза, доля их в структуре активов повысилась на 1,59%. Снизился объем средств в кредитных организациях – на 0,45%. Объем же операций с ценными бумагами в странах с высоким уровнем развития рыночных отношений, где они являются одной из высоколиквидных форм вложений средств, варьируют в активах баланса от 20 до 40 и более процентов. Для банка Русский Стандарт объем этого вида операций остается весьма незначительной величиной в 2005 году – 2 тыс. руб.(0%), а в 2007 году – 460554 тыс. руб. ( 0,25%).

Наибольший % в составе активов Банка занимает чистая ссудная задолженность, которая увеличилась в 2007 году в 1,7 раз, но доля ее в общей структуре активов снизилась на 2,80%.

В целом же за 2007 год наблюдается рост по всем статьям актива баланса, этому способствовал приток свободных средств в пассиве Банка.

Ориентир деятельности банка Русский Стандарт в рыночном хозяйстве состоит в максимизации прибыли от операций при сведении к минимуму потерь. Прибыль или убытки, полученные банком - это показатели, концентрирующие в себе результаты различных пассивных и активных операций банка и отражающие влияние всех факторов, воздействующих на деятельность банка. Методика анализа результативности банковской деятельности начинается с анализа доходов и расходов. Анализ расходов и доходов банка в целом осуществляется, прежде всего, с выявления части процентных и непроцентных расходов (таб.6).

Таблица 6. Состав и структура доходов и расходов Банка Русский Стандарт

| Наименование статей | 2005г. | 2006г. | 2007г. | Изменения за три года | ||||

| сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | |

| 1.Процентные доходы | 10 328 989 | 47,59 | 29 579 824 | 42,52 | 29 485 957 | 52,76 | 19 156 968 | 5,17 |

| 2.Непроцентные доходы | 11 263 060 | 51,89 | 39 059 457 | 56,15 | 27 199 049 | 48,67 | 15 935 989 | -3,22 |

| 3.Прочие операционные доходы | 115 911 | 0,52 | 928 975 | 1,33 | -791 586 | -1,43 | -907 497 | -1,95 |

| Всего доходов | 21 707 960 | 100 | 69 568 256 | 100 | 55 893 420 | 100 | 34 185 460 | - |

| 4.Процентные расходы | 3 542 471 | 39,17 | 7 915 506 | 37,15 | 9 419 555 | 38,38 | 5 877 084 | -0,79 |

| 5.Непроцентные расходы | 897 966 | 9,93 | 2 676 507 | 12,56 | 2 212 498 | 9,01 | 1 314 532 | -0,92 |

| 6.Прочие операционные расходы | 4 604 123 | 50,90 | 10 716 898 | 50,29 | 12 910 580 | 52,61 | 8 306 457 | 1,71 |

| Всего расходов | 9 044 560 | 100 | 21 308 911 | 100 | 24 542 633 | 100 | 15 498 073 | - |

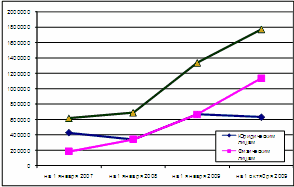

Из данной таблицы видно, что наибольший удельный вес в структуре доходов банка занимают непроцентные доходы. Так в 2005 году их доля составила 51,89%, что меньше процентных доходов на 4,3%, а в 2007 году картина изменилась, процентные доходы превысили непроцентные на 4,09%.

Процентные доходы и расходы находятся на втором месте в структуре доходов и расходов банка. Так процентные доходы составляют 47,59% - 52,76% от доходов банка, причем в течение трех лет мы видим рост их удельного веса на 5,17%, а процентные расходы составляют 39,17% - 33,38% от расходов банка и в 2007 году прослеживается снижение их удельного веса на 0,79%.

Главной статьей расходов банка являются прочие операционные расходы, на долю которых приходится в 2005 году 50,90% от общей суммы расходов, а в 2007 году 52,61%.

Подводя итог, следует отметить, что увеличению суммарных доходов и расходов банка способствуют не оптимальная структура ресурсной базы и рост непроцентных доходов и расходов.

Похожие работы

... анализа кредитоспособности заемщиков далее будет рассмотрен детальный анализ кредитоспособности именно физических лиц который используется ЗАО «Банк Русский Стандарт». ГЛАВА 2. АНАЛИЗ КРЕДИТОСПОСОБНОСТИ ФИЗИЧЕСКИХ ЛИЦ НА ПРИМЕРЕ ЗАО «БАНК РУССКИЙ СТАНДАРТ» 2.1 Общая характеристика развития Банка Название Закрытое акционерное общество «Банк Русский Стандарт» Joint Stock Company «Russian ...

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

... сегменте можно ожидать от Citibank вышедшего на рынок в 2004 г. 3.4 Инновационные банковские продукты На мой взгляд, банк "Русский Стандарт" намерен поддерживать и укреплять свои позиции на рынке кредитования физических лиц. Для этих целей банком разработана стратегия вывода новых банковских продуктов и направлений деятельности, повышения качества существующего продуктового ряда, а также ...

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

0 комментариев