Навигация

Теоретикосуттєва характеристика банківського кредиту

1.1 Теоретикосуттєва характеристика банківського кредиту

Банківська система сьогодні - одна з найважливіших і невід'ємних структур ринкової економіки. Розвиток банків, товарного виробництва і обігу історично йшли паралельно і тісно перепліталися. При цьому банки, виступаючи посередниками в перерозподілі капіталів, істотно підвищують загальну ефективність виробництва.

Комерційні банки відносяться до особливої категорії ділових підприємств, що одержали назву фінансових посередників. Вони залучають капітали, заощадження населення й інші грошові кошти, що вивільняються в процесі господарської діяльності, і надають їх у тимчасове користування іншим економічним агентам, що мають потребу в додатковому капіталі. Банківська система шляхом надання кредитів організовує й обслуговує рух капіталу, забезпечує його залучення, акумуляцію та перерозподіл у ті сфери виробництва та обігу, де виникає дефіцит капіталу. Ця трансформація дозволяє перебороти складності прямого контакту власників заощаджень і позичальників, що виникають через розбіжність пропонованих і необхідних сум, їхніх термінів, прибутковості і тому подібне.

Комерційні банки є багатофункціональними установами, що оперують у різних секторах ринку позичкового капіталу. Великі комерційні банки надають клієнтам повний спектр послуг, включаючи кредити, прийом депозитів розрахунків і т.д. Найчастіше головною ознакою банківської діяльності вважається прийом депозитів і видача кредитів.

До кредитних операцій належать активні операції банку, що пов'язані з наданням клієнтам залучених коштів у тимчасове користування (надання кредитів у готівковій або безготівковій формі, на фінансування будівництва житла та у формі врахування векселів, розміщення депозитів, проведення факторингових операцій, операцій репо, фінансового лізингу тощо) або прийняттям зобов'язань про надання коштів у тимчасове користування (надання гарантій, поручительств, авалів тощо), а також операції з купівлі та продажу цінних паперів за дорученням клієнтів і від свого імені (включаючи андеррайтинг), будьяке продовження строку погашення боргу, яке надано в обмін на зобов'язання боржника щодо повернення заборгованої суми.

У Положенні Національного банку України "Про кредитування" [13] визначені поняття кредиту, суб'єктів кредитних відносин.

Кредит - це позичковий капітал банку в грошовій формі, який передається в тимчасове користування на умовах забезпеченості, повернення, строковості, платності та цільового використання.

Кредитор - суб'єкт кредитних відносин, який надає кредити іншому суб'єкту господарської діяльності у тимчасове користування.

Позичальник - суб'єкт кредитних відносин, який отримав у тимчасове користування грошові кошти на умовах повернення, платності, строковості.

Суб'єкти господарської діяльності можуть використовувати такі форми кредиту: банківський, комерційний, лізинговий, іпотечний, бланковий, консорціумний. Згідно з п.2 Положення НБУ "Про кредитування" такими формами кредитів можуть користуватися об'єкти господарської діяльності. Фізичні особи можуть використовувати споживчий кредит.

Комерційний кредит – це товарна форма кредиту, що визначає відносини з питань перерозподілу матеріальних фондів за кредитною угодою між двома суб’єктами господарської діяльності. Учасники кредитних відносин регулюють свої господарські відносини і можуть створювати платіжні засоби у вигляді векселів – зобов’язань боржника сплатити кредитору зазначену суму у визначений строк. Об’єктом комерційного кредиту можуть бути реалізовані товари, виконані роботи, надані послуги, щодо яких продавцем надається відстрочка платежу. У разі оформлення комерційного кредиту за допомогою векселя інші угоди про надання кредиту не укладаються. Погашення комерційного кредиту може здійснюватися шляхом:

– сплати боржником за векселем;

– передачі векселя відповідно до чинного законодавства іншій юридичній особі (крім банків та інших кредитних установ);

– переоформлення комерційного кредиту на фінансовий. У разі оформлення комерційного кредиту не за допомогою векселя погашення такого кредиту здійснюється на умовах, передбачених договором сторін.

Лізинговий кредит – це вид економічних відносин між юридичними особами при оренді майна, що супроводжується укладанням лізингової угоди. Лізинг є формою майнового кредиту.

Об’єктом лізингу є рухоме (машини, обладнання, транспортні засоби, обчислювальна та інша техніка) та нерухоме (будинки, споруди, система телекомунікацій та інше) майно.

Суб’єктом лізингу можуть бути лізингодавець (суб’єкт господарювання, що є власником об’єкта лізингу і здає його в оренду), користувач (суб’єкт, що домовляється з лізингодавцем на оренду про набуття права володіння та користування об’єктом лізингу у встановлених лізинговою угодою межах), виробник (підприємство, організація та інші суб’єкти господарювання, які здійснюють виробництво або реалізацію товарноматеріальних цінностей).

Іпотечний кредит – це особливий вид економічних відносин з приводу надання кредитів під заставу нерухомого майна.

Позичальниками можуть бути юридичні та фізичні особи, у власності яких є об’єкти нерухомості або які мають поручителів, що надають під заставу об’єкти нерухомості на користь позичальника.

Предметом іпотеки при наданні кредиту можуть бути: житлові будинки, квартири, виробничі будинки, споруди, магазини, земельні ділянки і таке інше, що є власністю позичальника і не є об’єктом застави за іншою угодою.

Споживчий кредит – кредит, який надається фізичним особамрезидентам України на придбання споживчих товарів тривалого користування та послуг і повертається в розстрочку, якщо інше не передбачено умовами кредитного договору.

Банк надає споживчі кредити фізичним особам у розмірах, що визначаються виходячи з вартості товарів і послуг, які є об’єктом кредитування, в межах вартості майнових прав, які можуть бути передані банку в забезпечення фізичною особою з урахуванням суми її поточних доходів. Фізичні особи погашають кредити шляхом перерахування коштів з особистого вкладу, депозитного рахунку, переказами через пошту або готівкою.

З метою забезпечення гарантії повернення “великих кредитів”, зменшення рівня ризику при кредитуванні програм, які потребують значних кредитних вкладень, використовується консорціумне кредитування.

Кредит може надаватися позичальнику банківським консорціумом такими способами:

– шляхом акумулювання кредитних ресурсів у визначеному банку з подальшим наданням кредитів суб’єктам господарської діяльності;

– шляхом гарантування загальної суми кредиту провідним банком або групою банків. Кредитування здійснюється в залежності від потреби в кредиті;

– шляхом зміни гарантованих банкамиучасниками квот кредитних ресурсів за рахунок залучення інших банків для участі в консорціумній операції.

Рішення про участь у консорціумному кредитуванні приймає Правління банку.

Банківський кредит - це кредит, який надається банками у грошовій формі на умовах платності, строковості, повернення , забезпеченості і цільового використання.

Принципи повернення, строковості і платності означають, що кредит має бути повернений позичальником банку у визначений у кредитному договорі строк з відповідною платою за його користування.

Принцип забезпеченості кредиту означає наявність у банку права для захисту своїх інтересів, недопущення збитків від неповернення боргу через неплатоспроможність позичальника.

Цільовий характер використання кредиту передбачає вкладення позичкових коштів на конкретні цілі, передбачені кредитним договором.

Кредитні операції здійснюються банками у межах кредитних ресурсів.

Основними джерелами формування банківських кредитних ресурсів є власні кошти банків, залишки на розрахункових та поточних (валютних) рахунках, залучені кошти юридичних та фізичних осіб на депозитні рахунки до запитання та строкові, міжбанківські кредити та кошти, одержані від випуску цінних паперів.

Суб'єктами кредитних відносин в області банківського кредиту є господарчі органи, населення, держава і самі банки. Як відомо, у кредитній угоді суб'єкти кредитних відносин завжди виступають як кредитор і позичальники. У банківській практиці існують найрізноманітніші різновиди кредитів, що надаються юридичним та фізичним особам, їх можна класифікувати за певними ознаками

Кредити, які надаються банками, поділяються:

а) за строками користування:

1) короткострокові - до 1 року;

2) середньострокові - до 3 років;

3) довгострокові - понад 3 років;

Строк кредиту, а також відсотки за його користування (якщо інше не передбачено умовами кредитного договору) розраховуються з моменту отримання (зарахування на рахунок позичальника або сплати платіжних документів з позичкового рахунку позичальника) до повного погашення кредиту та відсотків за його користування.

б) за забезпеченням:

1) забезпечені заставою (майном, майновими правами, цінними паперами);

2) гарантовані (банками, фінансами чи майном третьої особи);

3) з іншим забезпеченням (поручительство, свідоцтво страхової організації);

4) незабезпечені (бланкові);

в) за ступенем ризику:

1) стандартні кредити;

2) кредити з підвищеним ризиком;

г) за методами надання:

1) у разовому порядку;

2) відповідно до відкритої кредитної лінії;

3) гарантійні (із заздалегідь обумовленою датою надання, за потребою, із стягненням комісії за зобов'язання);

д) за строками погашення:

1) водночас;

2) у розстрочку;

3) достроково (за вимогою кредитора, або за заявою позичальника);

4) з регресією платежів;

5) після закінчення обумовленого періоду (місяця, кварталу).

Слід зазначити, що в економічній літературі немає єдиної думки щодо кількості та складу ознак класифікації видів кредиту тому і наведені вище ознаки є орієнтовними.

Похожие работы

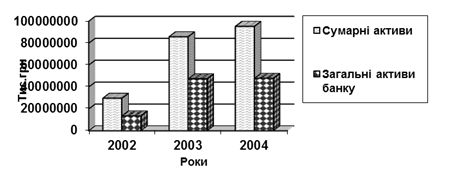

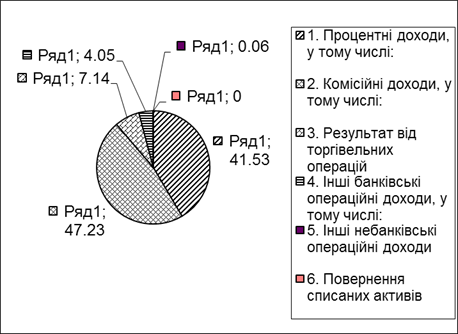

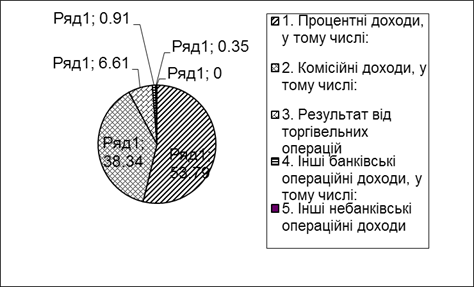

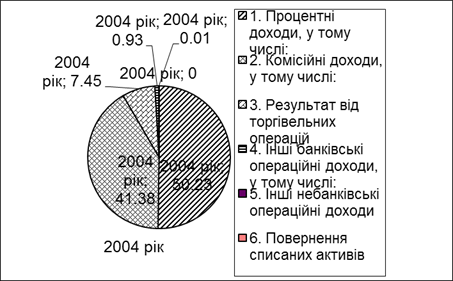

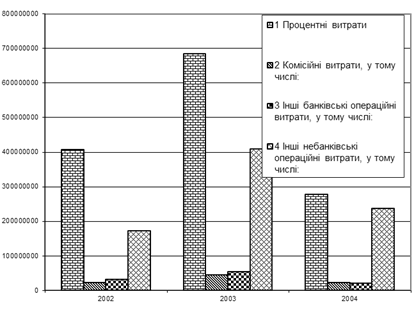

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

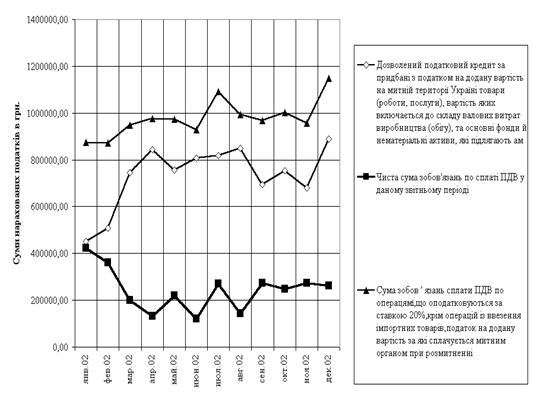

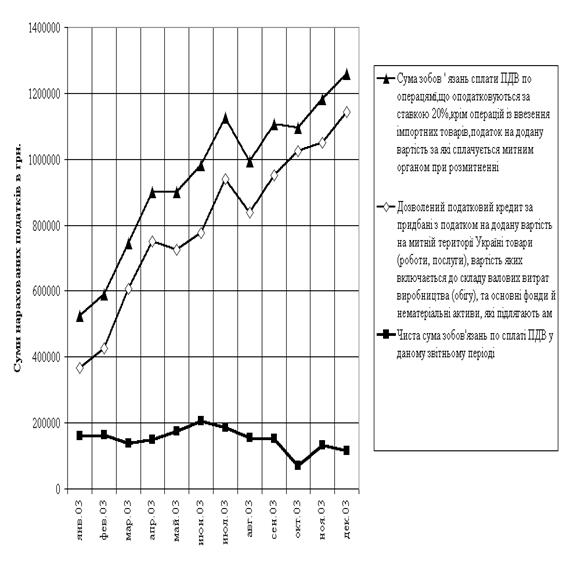

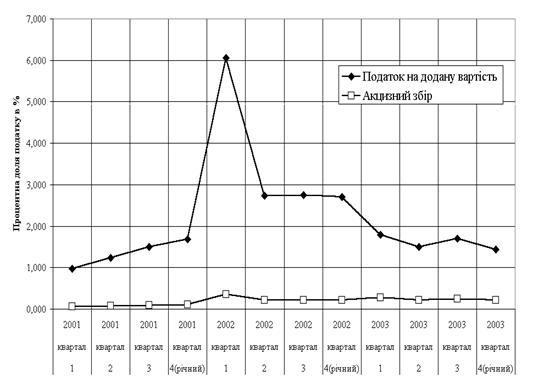

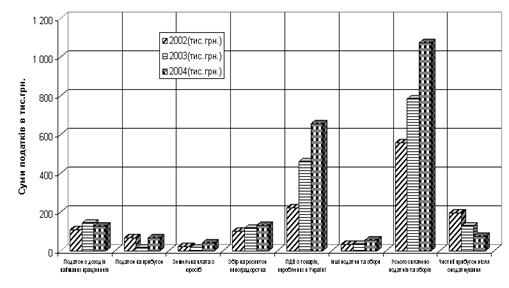

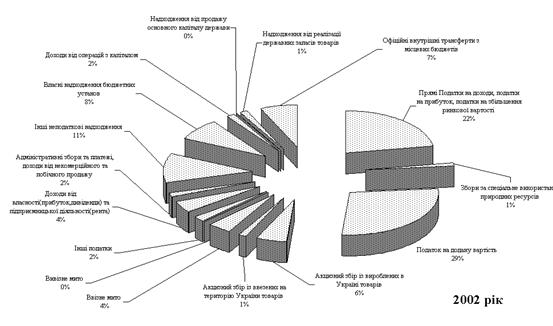

... (крім випадків, коли матеріали передаються до підрозділів податкової міліції для вирішення питання згідно з кримінальним та кримінально-процесуальним законодавством). РОЗДІЛ 3. ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ МЕХАНІЗМУ ОПОДАТКУВАННЯ ЮРИДИЧНИХ ОСІБ 3.1 Аналіз впливу стягнення податків на фінансово-господарчу діяльність підприємств (на прикладі СП з ІІ “КИПАРИС” за 2001 – 2003 роки) 3.1.1 ...

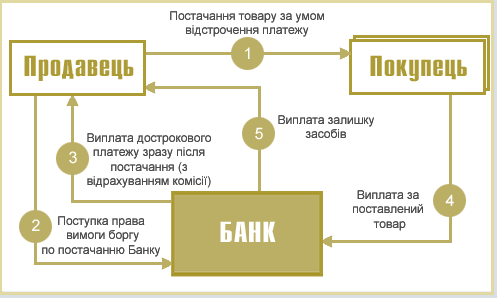

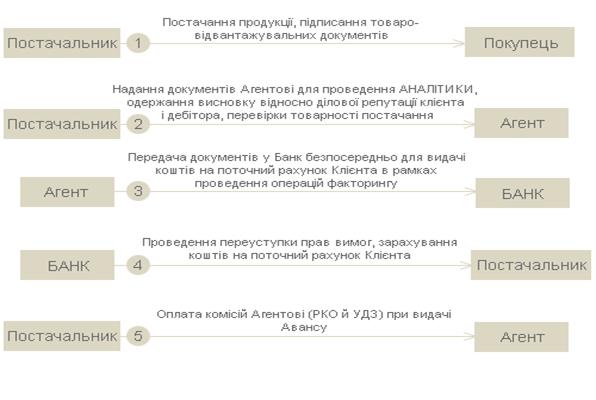

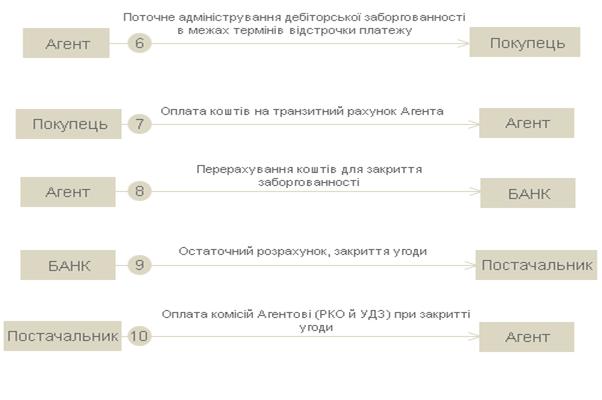

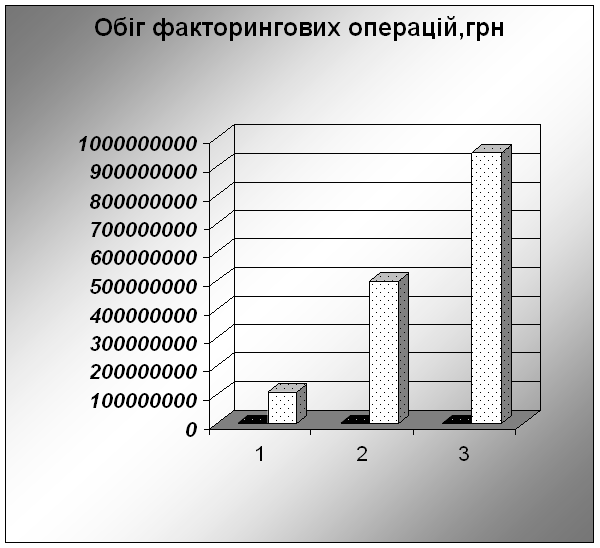

... – 358 540 грн. за рік. Економічний ефект дорівнює 550 000 – 358 540 = 191 460 грн. в рік. 3. Перспективи та проблеми здійснення факторингових операцій 3.1. Удосконалення операцій міжнародного факторингу: механізм і особливості проведення Динаміка розвитку зовнішньоекономічної діяльності українських компаній створює необхідність розширення фінансування зовнішньоекономічних операц ...

... ї системи як оптимальний шлях розвитку підприємств харчової промисловості // "Молодь і ринок". – 2006. – №3(18). – С.151 –154. АНОТАЦІЯ Андрусік І.І. Активізація діяльності підприємств харчової промисловості шляхом удосконалення механізму регулювання. – Рукопис Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 - економіка та управління підприє ...

0 комментариев