Навигация

Концептуальні підходи щодо удосконалення механізму здійснення кредитних операцій

3.1 Концептуальні підходи щодо удосконалення механізму здійснення кредитних операцій

З урахуванням закономірностей і тенденцій у кредитній справі, її стратегічних цілей визначальне місце відводиться вибору шляхів удосконалення методичних та організаційно-практичних основ банківського кредитування. З метою подальшого, планомірного удосконалення механізму здійснення кредитних операцій комерційних банків, поліпшення кредитної політики банку можна рекомендувати ряд заходів, які умовно поділяються на 2 основні частини:

а) заходи від упровадження яких може бути розрахований конкретний економічний ефект, вони мають кількісну характеристику і їх результатом є:

1) конкретне кількісне зниження ризику і як наслідок зниження об’єму проблемних кредитів, винесених на рахунки простроченої заборгованості (не допускати, щоб розмір безнадійних до повернення кредитів становив 5 і більше відсотків від власних коштів банку);

2) розширення об’ємів кредитування за рахунок збільшення бази кредитування (як у розрізі груп клієнтів, так і по підрозділах);

3) зниження витрат на процес кредитування за рахунок оптимізації технології кредитування;

4) оптимізація структури кредитного портфеля .

б) заходи, від упровадження яких прямий ефект, у планованому періоді попередньо розрахований бути не може і може прогнозуватися з підведенням підсумків наприкінці періоду, ці заходи відносяться до області процедурних:

1) керування лімітами самостійних повноважень по кредитуванню підлеглими підрозділами (встановити контроль за розмірами позик акціонерам (учасникам) банку, інсайдерам, контроль за наданням великих кредитів, які складають 10% і більше від суми сплаченого статутного фонду);

2) удосконалювання фінансового аналізу позичальників і розглянутих проектів (індивідуальний підхід банку до кожного конкретного суб’єкта, особлива ретельність при визначенні умов кредитного договору, застосування комплексного аналізу кредитоспроможності позичальників, здійснення контролю за цільовим використанням банківських кредитів);

3) взаємодії підрозділів у процесі кредитування; зміна пріоритетів в області забезпечення кредитів (налагодити процес оголошення банкрутами боржників банку, які припинили оплату кредитів та процентів по них та інше).

Також подібними заходами – є впровадження нових продуктів. При цьому можливо зразкове прогнозування рівня споживання послуги і наближена оцінка витрат на її впровадження.

Так можна рекомендувати:

а) застосування кредитування сільгоспвиробників за допомогою механізму поручительства переробних і оптово-збутових структур;

б) виявлення не затребуваних кредитних продуктів серед клієнтів;

в) залучення нових груп позичальників не клієнтів банку;

г) розвиток перспективних напрямків кредитування як для фізичних осіб, так і для юридичних осіб. А саме :

1) нерухомість у кредит;

2) автомобілі в кредит (у т.ч. сільсько-господарча техніка);

3) «товари народного споживання» у кредит (побутова та комп’ютерна техніка, оргтехніка, побутові й офісні меблі та ін.).

Основною особливістю перерахованих вище програм є те, що забезпеченням по цих кредитах виступають об’єкти, що придбаються, оформлювані в заставу. При цьому дві останні програми стимулюють ринок продажів нових товарів, що немаловажне.

Технологічними особливостями даних програм є обов’язкова оплата авансу за придбаний товар, у розмірі не менше 10% від його вартості (як правило це 25–30%). Після чого продавець передає право власності на товар, що купується, покупцеві. Після оформлення договору застави Продавець одержує залишок вартості проданого товару за рахунок кредитних засобів. Обов’язковим у даній технології є щомісячне рівно-часткове погашення тіла кредиту та відсотків.

До альтернативних продуктів також можна віднести кредитування юридичних осіб під забезпечення або поручительство фізичних осіб і навпаки. Особливий інтерес представляють стабільно працюючі підприємства, персонал яких має регулярний, стабільний заробіток. При цьому підприємства для додаткової підтримки своїх співробітників, навіть при поточній відсутності фінансових ресурсів можуть оформляти позички банку під своє поручительство в тому числі і з частковою компенсацією витрат співробітникові на виплату наступних витрат по позичці.

Слід також зазначити нерозвинений ринок іпотечного кредитування і великі потенційні резерви росту. Так зокрема, незважаючи на нерозвиненість законодавчої бази і відсутність практичного досвіду варто вже зараз готувати нові кредитні продукти і послуги для освоєння даного ринку, вивчати й адаптувати досвід розвинутих країн з ринковою економікою з метою використання на Україні.

Перехід України до ринкової економіки і активне включення в світові господарські зв’язки вимагають відповідного розширення методів комерційної діяльності підприємств і організацій всіх форм власності. Саме тому в світовій практиці поширилися “нетрадиційні” форми комерційних, фінансових взаємовідносин між продавцем і покупцем, де важливу роль відіграють різноманітні посередники: торговельні компанії, інвестиційні і страхові фірми, банки тощо.

Звичайно лізингові операції розглядаються як варіант довгострокової оренди. Однак, якщо оренда передбачає у кінцевому підсумку повернення орендованого майна своєму юридичному власнику або збереження за ним права власності на дане майно, то при деяких формах лізингу по закінченню договору можливий перехід права власності від орендодавця до орендаря. У таких випадках лізингова угода нагадує продаж у розстрочку з тією лише різницею, що власники змінюються не на початку, а наприкінці терміну угоди. Отже, лізинг - це зручна форма фінансування споживача

Практика використання лізингових операцій комерційними банками виявила їх безсумнівні переваги як для підприємств-орендарів, так і для підприємств-постачальників машин та обладнання, транспортних засобів. Для підприємства-орендаря лізинг - нова форма кредитування основних фондів, причому кредит виступає у даному випадку в товарній формі, тобто у формі відстрочки платежів (на вигідних умовах) за придбані орендарем без попереднього нагромадження певної суми власних коштів і без отримання банківських та інших кредитів у грошовій формі швидко придбати і оперативно запровадити у виробництво нову, сучасну техніку, яка відповідає вимогам науково-технічного прогресу.

Можливість не вдаватися до значних одночасних капітальних затрат на придбання машин, обладнання та ін. дозволяє орендарям зберігати самофінансування, мати стабільний фінансовий стан і підтримувати необхідну рентабельність. Не можна не відмітити таку особливість лізингових операцій, як простоту їх оформлення, порівнюючи з оформленням банківських позик в основні фонди.

Для підприємства-постачальника, продукція якого буде придбана по лізингу, вирішується проблема з оплатою цієї продукції. Це гарантує стабільність його фінансового стану, ліквідність балансу, кредитоспроможність. При формуванні справжнього ринку засобів виробництва більшою мірою буде проявлятися і така перевага лізингу для підприємств-постачальників, як гарантованість збуту продукції.

Аналіз особливостей лізингових операцій дозволяє твердити, що вони більшою мірою, ніж пряме кредитування затрат на придбання обладнання відповідають характеру діяльності комерційного банку.

Лізингові операції, як правило, не вимагають якого-небудь заставного або авансового забезпечення. Для банку, коли він виступає у ролі орендодавця по лізинговій угоді, її гарантування досягається тим, що власність на обладнання і технічні засоби, які здаються в оренду, залишається в банку.

Варто виділити ряд заходів безпосередньо вихідних за рамки кредитної політики, однак які безпосередньо впливають на кінцеву ефективність діяльності банку і які тісно ув'язані з кредитною політикою банку. Ці заходи відносяться до сфери керування активами і пасивами банку.

Основними з цих заходів є :

– зміна структури приваблюваних кредитних ресурсів (пасивів), їхнє здешевлення або підвищення термінів;

– підвищення маржі по кредитно-депозитних операціях за рахунок збільшення оборотності кредитних вкладень;

– регулювання середньозваженої процентної ставки за рахунок регулювання структури кредитного портфеля гривня/валюта й ін.

Усі заходи, що відносяться до сфери керування активами і пасивами в дуже значному ступені залежать від зовнішніх умов і прогнозу розвитку фінансового ринку, вимагають якісного моделювання.

Похожие работы

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

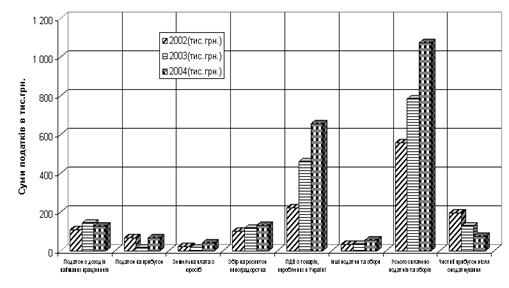

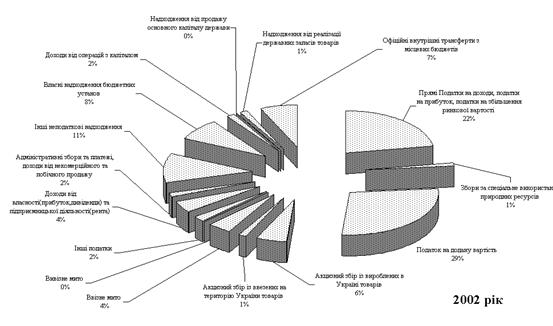

... (крім випадків, коли матеріали передаються до підрозділів податкової міліції для вирішення питання згідно з кримінальним та кримінально-процесуальним законодавством). РОЗДІЛ 3. ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ МЕХАНІЗМУ ОПОДАТКУВАННЯ ЮРИДИЧНИХ ОСІБ 3.1 Аналіз впливу стягнення податків на фінансово-господарчу діяльність підприємств (на прикладі СП з ІІ “КИПАРИС” за 2001 – 2003 роки) 3.1.1 ...

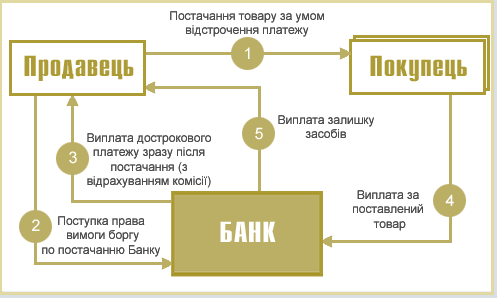

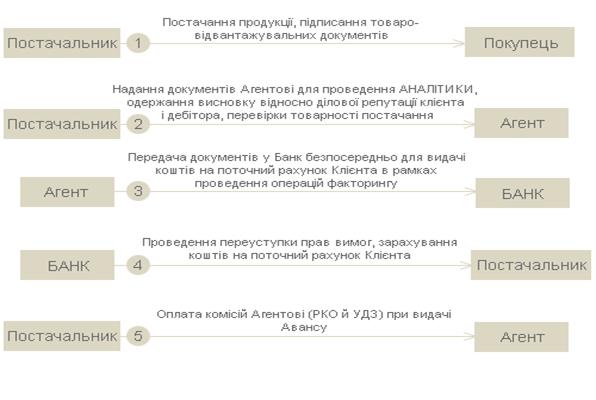

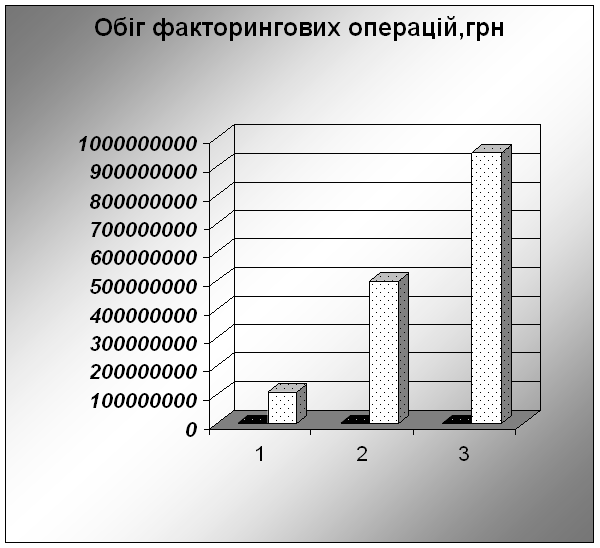

... – 358 540 грн. за рік. Економічний ефект дорівнює 550 000 – 358 540 = 191 460 грн. в рік. 3. Перспективи та проблеми здійснення факторингових операцій 3.1. Удосконалення операцій міжнародного факторингу: механізм і особливості проведення Динаміка розвитку зовнішньоекономічної діяльності українських компаній створює необхідність розширення фінансування зовнішньоекономічних операц ...

... ї системи як оптимальний шлях розвитку підприємств харчової промисловості // "Молодь і ринок". – 2006. – №3(18). – С.151 –154. АНОТАЦІЯ Андрусік І.І. Активізація діяльності підприємств харчової промисловості шляхом удосконалення механізму регулювання. – Рукопис Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 - економіка та управління підприє ...

0 комментариев