Навигация

Аналіз кредитного портфеля і оцінка кредитної роботи філії “Х” ПриватБанку

2.3 Аналіз кредитного портфеля і оцінка кредитної роботи філії “Х” ПриватБанку

Система оцінки якості кредитного портфеля включає наступні елементи:

– оцінка якості кредитів, що складають кредитний портфель;

– визначення структури портфеля на основі якості кредитів і оцінка цієї структури на основі вивчення її динаміки;

– визначення достатньої величини резервів для покриття збитків по позичках на основі структури кредитного портфеля.

Система аналізу кредитного портфеля повинна в підсумку вирішувати задачу мінімізації кредитних ризиків у сполученні зі збільшенням прибутковості.

Економічний аспект оцінки кредитного портфеля визначається оцінкою в динаміці балансових показників кредитного портфеля, зокрема:

– обсяг портфеля, середньозважена процентна ставка, частка в активах, середня вартість ресурсів, їхні тимчасові параметри (розриви ліквідності);

– частка проблемних кредитів і їхнє покриття фактично сформованим резервом за рахунок страхового фонду;

– сума заборгованості по відсотках, її співвідношення з фактичними доходами й ін.

Окремо варто оцінити якісні показники портфеля, наприклад:

– оцінити структуру простроченої заборгованості (по термінах, сумах, галузях);

– провести оцінку динаміки прибутковості в співвідношенні з динамікою портфеля;

– оцінити ступінь ризиків в портфелі та ін.

Підсумкові показники кредитного портфеля в гривневому еквіваленті за період з 2007–2008 р. по філії “Х” ПриватБанку представлені в табл.2.1.

Таблиця 2.1 Підсумкові показники кредитного портфеля філії “Х” ПриватБанку

| Найменування показника | 01.07.2007 | 01.01.2008 | 01.01.2009 | |

| грн. | грн. | грн. | ||

| Чисті активи | 44 725 438 | 43 299 406 | 91 416 271 | |

| Кредитний портфель, усього | 4 267 251 | 4 853 179 | 20 375 005 | |

| Кредити юридичних осіб | 2 504 870 | 4 056 018 | 14 421 631 | |

| Великі позичальники (більш 5% від кредитного портфеля) | 3 048 909 | 3 903 609 | 8 628 674 | |

| Бланкові кредити | 1 655 | 3 263 | 680 524 | |

| Овердрафти | 1 909 594 | 324 904 | 1 123 646 | |

| Синдиціровані кредити | 1 448 005 | |||

| Кредити фізичних осіб | 1 762 381 | 797 161 | 4 505 369 | |

| Нараховані % за звітний період | 108 906 | 228 951 | 712 473 | |

| Отримані % за звітний період | 108 906 | 228 951 | 712 473 | |

| Страховий резерв, сформований | 170 955 | 173 074 | 243 254 | |

Таким чином, на кінець розглянутого періоду сумарний портфель склав – 20.3 млн. грн., його частка в загальних активах – 22%, при цьому в структурі кредитного портфеля прострочені кредити склали – 0,004%, пролонговані – 0%. Слід зазначити, що дані два показники характеризують «якість» кредитного портфеля. Істотною також є і висока частка великих кредитів (із сальдо більш 500 тис. грн.) складова 48 % портфеля. У той час частка бланкових кредитів знаходиться на прийнятному рівні – 9,2%

Дані показники відбивають сальдову характеристику кредитного портфеля. Якісні характеристики кредитного портфеля дає структурний аналіз (оцінка структури портфеля) у розрізі необхідних показників і в залежності від потреб і цілей аналізу, як правило, проводиться по наступним характеристикам. По термінах повернення - результати даного аналізу використовуються при керуванні ліквідністю і платоспроможністю банку (зокрема для розрахунку розриву ліквідності) а також з метою планування кредитних операцій і реінвестування вкладень. Розглянемо більш докладний структурний аналіз кредитного портфеля філії “Х” ПриватБанку за станом на 01.01.2009р. У табл.2.2 приведена структура кредитного портфеля по терміновості кредитів.

Таблиця 2.2 Структура кредитного портфеля в розрізі термінів видачі кредитів

| Показники | Усього | до 1 міс. | Частка в Порт. % | 13 міс. | Частка в Порт. % | 36 міс. | Частка в Порт. % | 612 міс | Частка в Порт. % | Більш .1 року | Частка в Порт. % |

| грн.. | грн.. | % | грн.. | % | грн.. | % | грн.. | % | грн.. | % | |

| Кредити юр.осіб | 7239852 | 99610 | 1,38 | 2372662 | 32,77 | 127789 | 1,77 | 4103527 | 56,68 | 536264 | 7,41 |

| Кредити фіз.осіб | 2107929 | 1756 | 0,08 | 6307 | 0,30 | 18475 | 0,88 | 1927448 | 91,44 | 153943 | 7,30 |

| дол.. | дол.. | % | дол.. | % | дол.. | % | дол.. | % | дол.. | % | |

| Кредити юр.осіб | 957746 | 11385 | 1,19 | 79360 | 8,29 | 5334 | 0,56 | 767587 | 80,15 | 94080 | 9,82 |

| Кредити фіз.осіб | 1152063 | 0,00 | 10364 | 0,90 | 3999 | 0,35 | 173013 | 15,02 | 964687 | 83,74 |

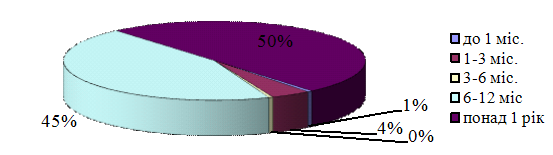

З наведених даних видно - основна частина кредитів приходиться на період від 6 до 12 місяців (більш 60% портфеля), дане співвідношення є досить збалансованим при наявності більш довгих ресурсів. Структура кредитів портфеля по термінах повернення в гривні і доларах США за станом на 01.01.2009р. представлена на рис.2.1.

Рис. 2.1. Структура кредитного портфеля по термінах повернення в гривнях

Структура кредитів портфеля по термінах повернення в доларах США за станом на 01.01.2009р. представлена на рис.2.2.

Рис. 2.2. Структура портфеля по термінах повернення в дол. США

Аналіз забезпеченості кредитів – дозволяє оцінити структуру і «якість» забезпеченості кредитів, оцінити і планувати ризики забезпечення з урахуванням прогнозу ринкової кон'юнктури.

Структура кредитного портфеля філії “Х” ПриватБанку в розрізі забезпечення на 01.01.2009р. наведена в табл. 2.3

Таблиця 2.3 Структура кредитного портфеля в розрізі забезпечення

| № п/п | Група кредитів | Сальдо, тис.грн. | Частка в портфелі, % |

| 1 | Бланкові | 680,53 | 3,4 |

| 2 | Під заставу, усього | 18072,62 | 88,7 |

| у тому числі: | |||

| 2.1 | нерухомості | 6153,25 | 30,2 |

| 2.2 | рухомого майна | 11919,37 | 58,5 |

| 3 | Покриття фінансовими ресурсами | 815,00 | 4,0 |

| 4 | Інше забезпечення | 794,65 | 3,9 |

| Усього | 20375,00 | 100,0 |

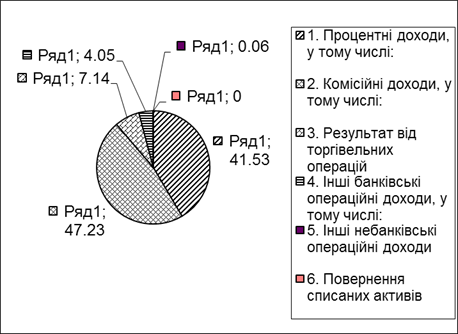

Таким чином, із приведеної таблиці можна зробити висновок про перевагу заставного забезпечення майном (усього 88,7%), особливо рухомим - 58,5% від усіх кредитів у портфелі.

Слід зазначити, що інші форми забезпечення – поручительство, гарантії, а також застава фінансових засобів, у т.ч. і на рахунках банку в сукупності забезпечують 8% портфеля.

Графічне відображення структури кредитного портфеля філії “Х” ПриватБанку в розрізі забезпечення представлено на рис.2.3.

Рис. 2.3. Структура кредитного портфеля в розрізі забезпечення

Аналіз фактичного покриття сформованим страховим фондом – дозволяє оцінити сформований рівень резервів і покриття їм кредитів різних груп, прогнозувати можливий рівень додаткових витрат при плануванні розвитку кредитного портфеля.

З метою розрахунку резерву під кредитні ризики банки мають здійснювати класифікацію кредитного портфеля за кожною кредитною операцією залежно від фінансового стану позичальника, стану обслуговування позичальником кредитної заборгованості та з урахуванням рівня забезпечення кредитної операції.

За результатами класифікації кредитного портфеля визначається категорія кожної кредитної операції: "стандартна", "під контролем", "субстандартна", "сумнівна" чи "безнадійна".

Структура портфеля філії “Х” ПриватБанку в гривневому еквіваленті по групах ризику і покриття страховим фондом на 01.01.2009 р. представлені в табл.2.4.

Таблиця 2.4 Структура портфеля по групах ризику і покриття страховим фондом

| № п/п | Кредити по групі ризику, по класифікації НБУ | Сальдо, тис. грн. | Частка в портфелі % | Покриття сформованим страховим резервом групи кредитів (тис. грн.) | |

| в гривні | в % від групи | ||||

| 1 | Стандартні | 3900,00 | 19,14 | 15,99 | 0,41 |

| 2 | Під контролем | 16450,00 | 80,74 | 217,29 | 1,32 |

| 3 | Субстандартні | 15,70 | 0,08 | 0,89 | 5,70 |

| 4 | Сумнівні | 0,00 | 0,00 | 0,00 | 0,00 |

| 5 | Безнадійні | 8,53 | 0,04 | 8,53 | 100,00 |

| Усього | 20375,00 | 100,00 | 242,70 | 1,20 | |

Фактичний сформований страховий фонд в основному покриває кредити групи безнадійні – 100 %. Страховий фонд розрахований за методикою НБУ, де зниження сформованої величини від чисто розрахункової суми по сальдо обумовлено зниженням суми зобов'язання на величину забезпечення по кредитах, що входить у групу У цілому при нормативному значенні для груп ризику 1–5 без обліку забезпечення розрахункові значення від суми зобов'язання складають відповідно 2%; 5%; 25%; 50%; 100% – фактичні значення, представлені в таблиці по групах 1–3 нижче в 5 і більш раз, по групі 4 і 5 складають порядку 70–75%, що непрямим образом свідчить про досить зважену політику проведену керуванням по забезпеченню.

Аналіз наданих кредитів по галузевій ознаці – дозволяє оцінити ризики портфеля по галузевому принципу, виявити негативні тенденції росту вкладень у «ризиковані» галузі.

Структура портфеля по галузевій класифікації основної діяльності позичальників (юридичних осіб) представлена в табл.2.5.

Таблиця 2.5 Структура кредитного портфеля по галузевій класифікації

| Класифікація позичальників по галузях (по основній діяльності) | Частка в портфелі, % |

| Промисловість | 44,6 |

| Сільське господарство | 1,4 |

| Транспорт | 3,6 |

| Зв'язок | 0,8 |

| Торгівля і посередницька діяльність | 45,9 |

| Інші | 3,7 |

| Усього | 100,0 |

З табл. 2.5 видно, що більш 90% портфеля приходиться на кредити клієнтам, основною діяльністю яких є торгівельні і посередницькі операції (45,9% портфеля) і 44,6% – на промисловість. Слід зазначити, що даний підхід – досить виправданий у поточній ситуації, тому що саме ці 2 сфери діяльності розвиваються в поточний період найбільше стабільно і динамічно. У той час дана класифікація досить умовна, тому що досить важко визначити галузеву приналежність діяльності позичальника (наприклад якщо клієнт займається оптовою торгівлею має спеціалізовану фірму дочірню компанію фінансування якої здійснюється за рахунок основного підрозділу, при цьому при оформленні кредиту на дочірню фірму – він класифікується як вкладення в транспортне підприємство, а при кредитуванні основного підрозділу – як кредит торгівлі). Також видно, що практично не здійснюється кредитування банком сільгоспвиробників, що обумовлено складним фінансовим становищем більшості сільгосппідприємств.

Інші види структурного аналізу в залежності від ознак, що класифікують дозволяють оцінити як кількісне (в абсолютному вираженні) так і якісне шляхом оцінки співвідношень структури впливу досліджуваної ознаки на структуру портфеля оцінити його стан і розрахувати прогноз розвитку.

Структурний аналіз дає моментальну картину кредитного портфеля. Оцінка основних показників портфеля в динаміці дозволяє виявити характерні тенденції в розвитку, визначити негативні тенденції на початкових етапах, зробити прогноз на планований період з обліком раніше накопиченого практичного досвіду.

Поквартальна динаміка основних показників кредитного портфеля філії “Х” ПриватБанку представлена в табл. 2.6.

Таблиця 2.6 Динаміка показників кредитного портфеля за 2007–2008 рік.

| Найменування показника | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 |

| Чисті активи | 44725438 | 48288518 | 43299406 | 55320108 | 76416675 | 65657127 | 91416271 |

| Кредитний портфель | 4267251 | 4155500 | 4853179 | 9835515 | 12207656 | 13133403 | 20375005 |

| Кредити юр.осіб | 2504870 | 2843346 | 4056018 | 6342035 | 7141589 | 7696489 | 14421631 |

| Синд. кредит | 2816944 | 3984854 | 3920264 | 1448005 | |||

| Кредити фіз.осіб | 1762381 | 1312154 | 797161 | 676536 | 1081213 | 1516650 | 4505369 |

| Резерви ,грн.. | 170955 | 143492 | 173074 | 210795 | 130090 | 147440 | 243254 |

| Частка кредитного портфеля в чистих активах , % | 9,5% | 8,6% | 11,2% | 17,8% | 16,0% | 20,0% | 22,3% |

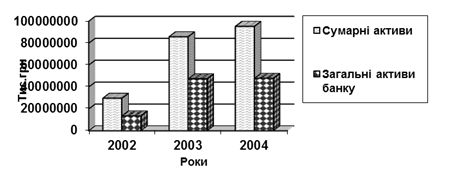

Графічно динаміка зміни обсягу кредитного портфеля в чистих активах філії “Х” ПриватБанку проілюстрована на рис. 2.5.

Рис. 2.5. Зміна обсягу кредитного портфеля в чистих активах

Приведені дані наочно показують, що частка вкладень у кредитні операції в чистих активах філії “Х” ПриватБанку станом на 01.01.09 р. складає 22%, при цьому їхня відносна частка за звітний період (з 01.07.07 по 01.01.09 р.) виросла з 9,5% до 22,3% більше ніж вдвічі . При цьому частка проблемних кредитів (прострочені + пролонговані) складає менше 1%

Кількісну характеристику зміни кредитного портфеля дає аналіз темпів росту (приросту) показників у звітному періоді.

Нижче в табл. 2.7 приведена динаміка поквартальної зміни кредитного портфеля (по юридичним і фізичними особам) в 2007 – 2008 роках, що характеризує базисні і ланцюгові темпи росту і приросту кредитного портфеля за звітний період.

Таблиця 2.7 Динаміка зміни кредитного портфеля у 2007–2008 р.р.

| Найменування показника | 01.07.07 | 01.10.07 | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 |

| Кредитний портфель, грн. | 4 267 251 | 4 155 500 | 4 853 179 | 9 835 515 | 12 207 656 | 13 133 403 | 20 375 005 |

| Темпи росту базисні,% | 97 | 114 | 230 | 286 | 308 | 477 | |

| Темпи приросту базисні,% | 3 | 14 | 130 | 186 | 208 | 377 | |

| Темпи росту ланцюгові, % | 97 | 117 | 203 | 124 | 108 | 155 | |

| Темпи приросту ланцюгові,% | 3 | 17 | 103 | 24 | 8 | 55 |

Протягом останніх двох років спостерігався послідовний ріст кредитного портфеля філії. Виходячи з оцінки ланцюгових темпів приросту можна зробити висновок про поквартальну динаміку портфеля. Особливо слід замітити, що протягом цього періоду базисні темпи росту склали майже 500 відсотків, найбільші темпи росту портфеля відбувалися на початку і наприкінці 2008 року.

У банку затверджена і постійно діє процедура дистанційної оцінки якості кредитного портфеля відповідно до якої за балансовими показниками проводиться дистанційний моніторинг і не рідше 1 разу на рік кредитний комітет Головного банку розглядає кредитну політику проведену регіональними підрозділами. При цьому як основні розділи при попередній оцінці підрозділу виступають наступні 3 розділи:

а) кредитна політика;

б) якість кредитного портфеля;

в) ефективність кредитних вкладень.

При цьому розділи оцінюються як по підсумковим даним балансу підрозділу з урахуванням інформації в розрізі договорів, так і за результатами інспекційної перевірки кредитних справ. Кожному розділові привласнюється визначений ваговий показник рейтингу. За підсумками підсумовування підсумкових рейтингових показників робиться висновок про проведену кредитну політику підрозділом.

Інтегрований рейтинг кредитної роботи представлений в табл. 2.8

Таблиця 2.8 Показники інтегрованого рейтингу кредитної роботи

| Найменування показника | Max величина показника | Величина показника | |||||||

| 01.07.2007 | 01.01.2008 | 01.01.2009 | |||||||

| 1 | 2 | 3 | 4 | 5 | |||||

| Активність кредитної роботи (Вага 1 = 35 %) | |||||||||

| Питома вага кредитів у загальному обсязі чистих активів | 2.10 | 0.63 | 0.63 | 1.05 | |||||

| Питома вага овердрафтів у кредитному портфелі | 0.70 | 0.70 | 0.28 | 0.56 | |||||

| Питома вага валютних кредитів у кредитному портфелі | 0.70 | 0.70 | 0.70 | 0.70 | |||||

| Разом | 3.50 | 2.03 | 1.61 | 2.31 | |||||

| Якість кредитного портфеля (Вага 2 = 45 %) | |||||||||

| Питома вага прострочених і пролонгованих кредитів у кредитному портфелі | 1.10 | 1.10 | 1.10 | 1.10 | |||||

| Питома вага сумнівних і безнадійних кредитів у кредитному портфелі | 1.10 | 1.10 | 1.10 | 1.10 | |||||

| Питома вага великих позичальників (понад 5% від усього портфеля) у кредитному портфелі | 0.50 | 0.10 | 0.30 | 0.15 | |||||

| Питома вага бланкових кредитів у кредитному портфелі | 0.50 | 0.50 | 0.50 | 0.40 | |||||

| Покриття сформованим страховим резервом проблемних кредитів | 0.40 | 0.40 | 0.40 | 0.40 | |||||

| Середній рейтинг кредитного ризику позичальників, зважений по сумі заборгованості | 0.50 | 0.30 | 0.35 | 0.40 | |||||

| Середній фактичний відсоток резервування по кредитному портфелі (відношення величини сформованого страхового резерву до загального сальдо кредитного портфеля) | 0.40 | 0.36 | 0.40 | 0.35 | |||||

| Разом | 4.50 | 3.86 | 4.15 | 3.90 | |||||

| Ефективність кредитної роботи (Вага 3 = 20 %) | |||||||||

| Співвідношення між отриманими і нарахованими відсотками по кредитах за звітний період | 0.60 | 0.60 | 0.60 | 0.60 | |||||

| Відношення прострочених відсотків до загального сальдо кредитного портфеля | 0.60 | 0.60 | 0.60 | 0.60 | |||||

| Співвідношення між простроченими відсотками на кінець і початок звітного періоду | 0.40 | 0.40 | 0.40 | 0.40 | |||||

| Співвідношення між проблемними кредитами на кінець і початок звітного періоду | 0.40 | 0.40 | 0.40 | 0.40 | |||||

| Разом | 2.00 | 2.00 | 2.00 | 2.00 | |||||

| Інтегрований показник | 10.00 | 7.82 | 7.76 | 8.21 | |||||

Таким чином, понижене значення інтегрованого рейтингу кредитної роботи філії обумовлено зниженими значеннями рейтингів по напрямках:

а) «кредитна політика» – оцінка знижена в основному за рахунок наступних показників :

1) низької питомої ваги кредитного портфеля в чистих активах (22,28 % ) при значенні, що рекомендується – більше 40%;

2) низької питомої ваги овердрафтів у портфелі (8,16 %) при значенні, що рекомендується – більше >10%).

б) «якість кредитного портфеля» – оцінка знижена в основному за рахунок високої питомої ваги великих кредитів (60,18%) при значенні, що рекомендується – менше або дорівнює 20%.

Підсумкові значення рейтингових показників вибудовуються в шкалу оцінок, представлену в табл.2.9.

Таблиця 2.9 Шкала оцінок рейтингових показників кредитної політики

| Інтервал підсумкових значень інтегрованого рейтингу | Оцінка |

| 0,00 – 7,25 | погано |

| 7,26 – 7,50 | незадовільно |

| 7,51 – 8,15 | задовільно |

| 8,16 – 8,40 | добре |

| 8,41 – 10,0 | відмінно |

У цілому за підсумками аналізу діяльності кредитного підрозділу філії можна виділити наступні основні тенденції в її кредитній політиці:

а) зниження питомої ваги овердрафтів у кредитному портфелі - тенденція негативна;

б) зниження питомої ваги великих позичальників у кредитному портфелі – тенденція позитивна;

в) зниження середнього рейтингу кредитного ризику позичальників, зваженого по сумі заборгованості – тенденція позитивна;

г) зниження середнього фактичного відсотка резервування по портфелю – тенденція позитивна;

д) збільшення питомої ваги кредитів в обсязі чистих активів – тенденція позитивна;

е) збільшення питомої ваги бланкових кредитів у кредитному портфелі – тенденція негативна.

Таким чином, система дистанційної оцінки, прийнята в банку, в цілому досить якісно оцінює кредитну політику кредитних підрозділів, хоча є визначені резерви в плані її удосконалення.

РОЗДІЛ 3. НАПРЯМКИ УДОСКОНАЛЕННЯ МЕХАНІЗМУ ЗДІЙСНЕННЯ КРЕДИТНИХ ОПЕРАЦІЙ

Похожие работы

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

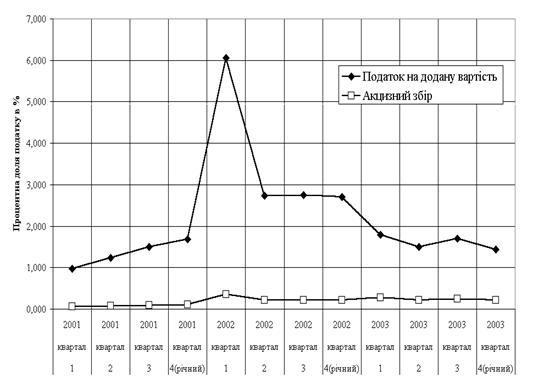

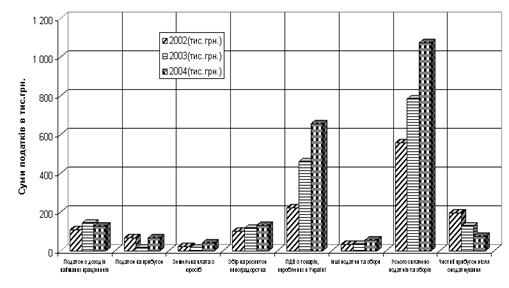

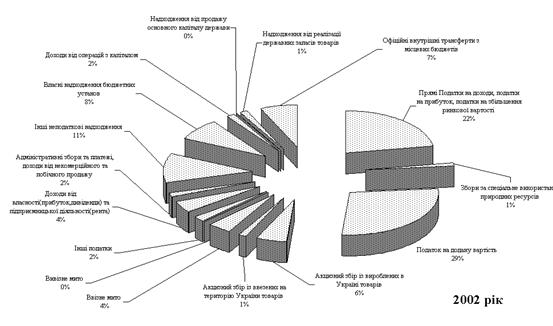

... (крім випадків, коли матеріали передаються до підрозділів податкової міліції для вирішення питання згідно з кримінальним та кримінально-процесуальним законодавством). РОЗДІЛ 3. ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ МЕХАНІЗМУ ОПОДАТКУВАННЯ ЮРИДИЧНИХ ОСІБ 3.1 Аналіз впливу стягнення податків на фінансово-господарчу діяльність підприємств (на прикладі СП з ІІ “КИПАРИС” за 2001 – 2003 роки) 3.1.1 ...

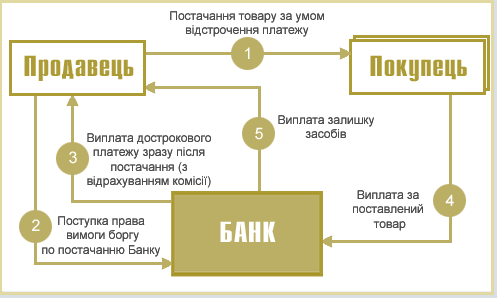

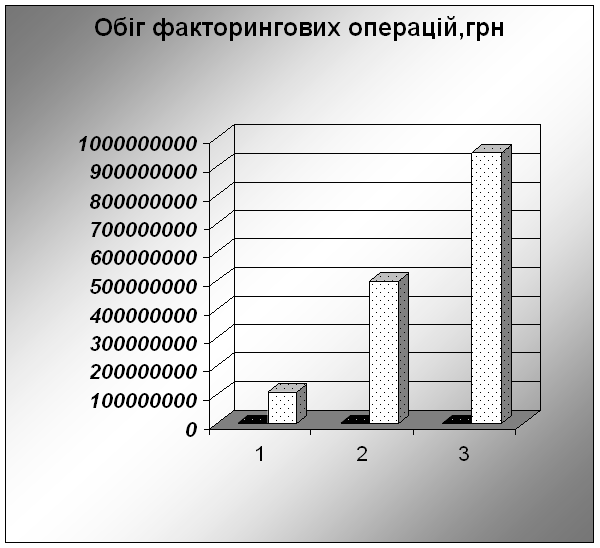

... – 358 540 грн. за рік. Економічний ефект дорівнює 550 000 – 358 540 = 191 460 грн. в рік. 3. Перспективи та проблеми здійснення факторингових операцій 3.1. Удосконалення операцій міжнародного факторингу: механізм і особливості проведення Динаміка розвитку зовнішньоекономічної діяльності українських компаній створює необхідність розширення фінансування зовнішньоекономічних операц ...

... ї системи як оптимальний шлях розвитку підприємств харчової промисловості // "Молодь і ринок". – 2006. – №3(18). – С.151 –154. АНОТАЦІЯ Андрусік І.І. Активізація діяльності підприємств харчової промисловості шляхом удосконалення механізму регулювання. – Рукопис Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 - економіка та управління підприє ...

0 комментариев