Навигация

Аналіз кредитоспроможності позичальника

2.2 Аналіз кредитоспроможності позичальника

Банки з розвинутою ринковою економікою застосовують складну систему великої кількості показників для оцінки кредитоспроможності клієнтів. Ця система диференційована в залежності від характеру позичальника (фірма, приватна особа, вид діяльності), а також може ґрунтуватися як на сальдових, так і оборотних показниках звітності клієнта.

Національним банком України рекомендується наступний підхід до фінансової оцінки банками позичальників по кредитних операціях.

Критерії оцінки фінансового стану позичальника встановлюються кожним банком самостійно, згідно внутрішніх положень про проведення активних операцій (кредитних) і методикою проведення оцінки фінансового стану позичальника (контрагента банку) з урахуванням вимог Положення “Про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків”[16] , у яких повинні бути встановлені обґрунтовані, технічно вивірені критерії економічної оцінки фінансової діяльності позичальників (контрагентів банку) на основі аналізу їхніх балансів і звітів про фінансові результати в динаміку.

Оцінку фінансового стану позичальника/контрагента банку з урахуванням поточного стану обслуговування позичальником/контрагентом кредитної заборгованості банк здійснює кожного разу під час укладання договору про здійснення кредитної операції, а надалі для:

а) банків – не рідше ніж один раз на місяць;

б) інших юридичних осіб – не рідше ніж один раз на три місяці;

в) фізичних осіб – періодичність оцінки їх фінансового стану визначається банками самостійно з урахуванням стану обслуговування боргу та строковості кредиту, але не рідше ніж один раз у рік (або за результатами фінансового року). Якщо обслуговування кредитної заборгованості відбувається із простроченням або пролонгацією, то оцінка фінансового стану позичальника – фізичної особи має відбуватися постійно (щомісяця або щокварталу) протягом періоду несвоєчасного погашення боргу – крім випадків, пов'язаних з поважними причинами (документально підтверджені факти відрядження, хвороба тощо).

Визначені в Положенні [16] вимоги до оцінки фінансового стану позичальника є мінімально необхідними. Банки мають право самостійно встановлювати додаткові критерії оцінки фінансового стану позичальника, що підвищують вимоги до позичальників по показниках, з метою адекватної оцінки кредитних ризиків і належного контролю за ними.

Банки самостійно встановлюють нормативні значення і звітні бали для кожного показника в залежності від його ваги (значимості) серед інших показників, що можуть визначати найбільшу імовірність виконання позичальником (контрагентом банку) зобов'язань по кредитних операціях.

Вагомість кожного показника встановлюється індивідуально для кожної групи позичальників (контрагентів банку) у залежності від кредитної політики банку, особливостей клієнта (галузь економіки, сезонність виробництва, оборот засобів і т.д.), ліквідності балансу, стану на ринку і т.д.

Клас позичальника (контрагента банку) за результатами оцінки його фінансового стану визначається на підставі основних показників і коректується з обліком додаткових (суб’єктивних) показників.

Для проведення оцінки фінансового становища позичальника – юридичної особи банк повинен враховувати такі основні економічні показники його діяльності:

а) платоспроможність (коефіцієнти миттєвої ліквідності, поточної ліквідності, загальної ліквідності);

б) фінансову стійкість (коефіцієнти маневреності власних коштів, відношення позикових і власних коштів);

в) обсяг реалізації;

г) обороти по рахунках (відношення надходжень на рахунки позичальника і суми кредиту, наявність рахунків в інших банках; наявність картотеки неплатежів – у динаміці);

д) склад і динаміка дебіторсько-кредиторської заборгованості (за останній звітний і поточний роки);

е) собівартість продукції (у динаміці);

є) прибуток і збитки (у динаміці);

ж) рентабельність (у динаміці);

з) кредитну історію (погашення кредитної заборгованості в минулому, наявність діючих кредитів).

Платоспроможність позичальника визначається за такими показниками:

а) коефіцієнт миттєвої ліквідності (КЛ1), що характеризує, як швидко короткострокові зобов'язання можуть бути погашені високоліквідними активами за формулою (2.1):

Ав

КЛ1 = ––––––,(2.1)

Зп

де Ав – високоліквідні активи, до яких належать грошові кошти, їх еквіваленти і поточні фінансові інвестиції,

Зп – поточні (короткострокові) зобов'язання, що складаються з короткострокових кредитів і розрахунків із кредиторами.

Оптимальне теоретичне значення показника КЛ1 - не менше ніж 0,2;

б) коефіцієнт поточної ліквідності (КЛ2), що характеризує можливість погашення короткострокових зобов'язань у встановлений термін за формулою (2.2) :

Ал

КЛ2 = ––––––,(2.2)

Зп

де Ал – ліквідні активи, що складаються з високоліквідних активів, дебіторської заборгованості, векселів отриманих.

Зп – поточні (короткострокові) зобов'язання, що складаються з короткострокових кредитів і розрахунків із кредиторами.

Оптимальне теоретичне значення показника КЛ2 - не менше 0,5;

в) коефіцієнт загальної ліквідності (КП), що характеризує те, наскільки обсяг короткострокових зобов'язань і розрахунків можна погасити за рахунок усіх ліквідних активів за формулою (2.3):

Ао

КП = ––––––,(2.3)

Зп

де Ао – оборотні активи;

Зп – поточні (короткострокові) зобов'язання, що складаються з короткострокових кредитів і розрахунків із кредиторами.

Оптимальне теоретичне значення показника КП - не менше 2 ,0.

Фінансова стійкість позичальника визначається такими показниками:

а) коефіцієнт маневреності власних засобів (КМ), що характеризує ступінь мобільності використання власних засобів за формулою (2.4):

Вк Ан

КМ = ––––––––––––,(2.4)

Вк

де Вк – власний капітал підприємства;

Ан – необоротні активи.

Оптимальне теоретичне значення показника КМ - не менше чим 0,5;

б) коефіцієнт незалежності (КН), що характеризує ступінь фінансового ризику за формулою (2.5):

Зк

КН = ––––––,(2.5)

Вк

де Зк – позиковий капітал (довгострокові і поточні зобов'язання);

Вк – власний капітал.

Оптимальне теоретичне значення показника КН - не більш 1,0.

Рентабельність позичальника визначається такими показниками:

а) рентабельність активів за формулою (2.6):

Пч

Р = ––––––,(2.6)

А

де Пч – прибуток чистий;

А – активи.

б) рентабельність продажів за формулою (2.7):

Пч

Р = ––––––––,(2.7)

Ор

де Пч – прибуток чистий;

Ор – обсяг реалізації продукції (без ПДВ).

Аналіз грошових потоків позичальника повинен проводитись з урахуванням такого показника:

а) співвідношення чистих надходжень на всі рахунки позичальника (у тому числі відкриті в інших банках) до суми основного боргу по кредитній операції і відсотками по ній з урахуванням терміну дії кредитного договору (для короткострокових кредитів) за формулою (2.8):

(Нсм * n) – (Зм * n) – Зі

К = ––––––––––––––––––––––––––––––,(2.8)

Ск

де Нсм – середньомісячні надходження на рахунки позичальника в плані трьох останніх місяців (без обліку кредитних засобів);

n – число місяців дії кредитного договору;

Зм – щомісячні умовнопостійні зобов'язання позичальника (адміністративногосподарські витрати, податкові платежі і т.д.);

Зі – податкові платежі та сума інших зобов'язань перед кредиторами, що повинні бути виконані в грошовій формі з рахунка позичальника, крім суми зобов'язань, термін погашення яких перевищує термін дії кредитного договору (за даними останнього балансу);

Ск – сума кредиту і відсотків по ньому.

Для суб'єктів господарської діяльності, діяльність яких зв'язана із сезонним характером виробництва середньомісячна сума надходжень визначається за річний період.

Оптимальне теоретичне значення показника К - не менше ніж 1,5.

Також повинні бути враховані суб'єктивні фактори, що характеризуються такими показниками:

– ринкова позиція позичальника і його залежність від циклічних і структурних змін в економіці і галузі промисловості;

– наявність державних замовлень і державна підтримка позичальника;

– ефективність керування позичальника;

– професіоналізм керівництва і ділова репутація;

– інша інформація.

Оцінка фінансового стану позичальника банку робиться на підставі:

– інформації банку позичальника про виконання економічних нормативів і нормативу обов'язкового резервування коштів;

– аналізу якості активів і пасивів;

– аналізу прибутку і збитків;

– інформації про виконання зобов'язань банком у минулому;

– щорічного аудиторського висновку.

Класифікація позичальників - юридичних осіб (у тому числі банків) здійснюється за результатами оцінки їх фінансового стану.

Клас "А" - фінансова діяльність добра, що свідчить про можливість своєчасного виконання зобов'язань за кредитними операціями, зокрема погашення основної суми боргу та відсотків за ним відповідно до умов кредитної угоди; економічні показники в межах установлених значень (відповідно до методики оцінки фінансового стану позичальника, затвердженої внутрішніми документами банку); вище керівництво позичальника має відмінну ділову репутацію; кредитна історія позичальника - бездоганна; крім того, позичальники-банки (резиденти) і банки-нерезиденти, що зареєстровані в країнах-членах СНД, дотримуються економічних нормативів. Одночасно можна зробити висновок, що фінансова діяльність і надалі проводитиметься на високому рівні. До цього класу можуть належати інші позичальники-банки (нерезиденти), що мають кредитний рейтинг не нижче ніж показник А, підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch IBCA, Standard & Poor's, Moody's тощо).

Клас "Б" - фінансова діяльність позичальника цієї категорії близька за характеристиками до класу "А", але ймовірність підтримування її на цьому рівні протягом тривалого часу є низькою. Позичальники/контрагенти банку, які належать до цього класу, потребують більшої уваги через потенційні недоліки, що ставлять під загрозу достатність надходжень коштів для обслуговування боргу та стабільність одержання позитивного фінансового результату їх діяльності; крім того, позичальники-банки (резиденти) і банки-нерезиденти, що зареєстровані в країнах-членах СНД, дотримуються економічних нормативів. Аналіз коефіцієнтів фінансового стану позичальника може свідчити про негативні тенденції в діяльності позичальника. Недоліки в діяльності позичальників, які належать до класу "Б", мають бути лише потенційними. За наявності реальних недоліків клас позичальника потрібно знизити. До цього класу можуть належати інші позичальники-банки (нерезиденти), що мають кредитний рейтинг не нижче ніж "інвестиційний клас", що підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch IBCA, Standard & Poor's, Moody's тощо).

Клас "В" - фінансова діяльність задовільна і потребує більш детального контролю, крім того, позичальники-банки (резиденти) і банки країн-членів СНД дотримуються економічних нормативів. Надходження коштів і платоспроможність позичальника свідчать про ймовірність несвоєчасного погашення кредитної заборгованості в повній сумі та в строки, передбачені договором, якщо недоліки не будуть усунені. Одночасно спостерігається можливість виправлення ситуації і покращання фінансового стану позичальника. Забезпечення кредитної операції має бути ліквідним і не викликати сумнівів щодо оцінки його вартості, правильності оформлення угод про забезпечення тощо. До цього класу можуть належати позичальники-банки (нерезиденти), що мають кредитний рейтинг не нижче ніж показник В, підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch IBCA, Standard & Poor's, Moody's тощо).

Клас "Г" - фінансова діяльність незадовільна (економічні показники не відповідають установленим значенням) і спостерігається її нестабільність протягом року; є високий ризик значних збитків; ймовірність повного погашення кредитної заборгованості та відсотків/комісій за нею є низькою; проблеми можуть стосуватися стану забезпечення за кредитом, потрібної документації щодо забезпечення, яка свідчить про наявність (схоронність) і його ліквідність тощо. Якщо під час проведення наступної класифікації немає безсумнівних підтверджень поліпшити протягом одного місяця фінансовий стан позичальника банку або рівень забезпечення за кредитною операцією, то його потрібно класифікувати на клас нижче (клас "Д"). До цього класу належить позичальник/контрагент банку, проти якого порушено справу про банкрутство.

Клас "Д" – фінансова діяльність незадовільна і є збитковою; показники не відповідають установленим значенням, кредитна операція не забезпечена ліквідною заставою (або безумовною гарантією), ймовірності виконання зобов'язань позичальником/контрагентом банку практично немає. До цього класу належить позичальник/контрагент банку, що визнаний банкрутом в установленому чинним законодавством порядку.

За результатами оцінки фінансового стану позичальник зараховується до відповідного класу.

Якщо банк здійснює довгострокове кредитування під інвестиційний проект, розрахунок ефективності якого (у тому числі доходу, що планується отримати від його реалізації) забезпечує погашення кредиту і відсотків/комісій за ним відповідно до умов кредитної угоди, а також за умови, що бізнес-план реалізації інвестиційного проекту виконується, то клас позичальника може бути підвищено на один рівень.

Для оцінки фінансового стану позичальника – фізичної особи банки встановлюють показники та їх оптимальні значення залежно від виду кредиту (на придбання або будівництво житла, придбання транспортних засобів, товарів тривалого використання, на інші потреби), його обсягу й строку, виду забезпечення (застави) за кредитом.

Оцінка фінансового стану позичальника має враховувати кількісні та якісні показники (фактори), що можуть у тій чи іншій мірі вплинути на виконання позичальником зобов'язань за кредитом, з визначенням рівня їх ймовірного впливу на дотримання умов кредитної угоди шляхом установлення оптимальних значень та відповідних балів для кожного з показників (факторів) та здійснюється з урахуванням виду і строку кредиту, що надається.

У разі визначення кредитоспроможності позичальника - фізичної особи під час розгляду питання про надання кредиту та оцінки його фінансового стану під час обслуговування боргу за кредитом мають ураховуватися як кількісні показники (економічна кредитоспроможність), так і якісні характеристики (особиста кредитоспроможність) позичальника, що підтверджуються відповідними документами і розрахунками.

До якісних характеристик позичальника зокрема належать:

– загальний матеріальний стан клієнта (наявність майна та копій відповідних підтвердних документів на його право власності, які засвідчуються в установленому порядку);

– соціальна стабільність клієнта (тобто наявність постійної роботи, ділова репутація, сімейний стан тощо);

– вік клієнта;

– кредитна історія (інтенсивність користування банківськими кредитами/гарантіями в минулому та своєчасність їх погашення й сплати відсотків/комісій за ними).

До основних кількісних показників оцінки фінансового стану позичальника – фізичної особи зокрема належать:

– сукупний чистий дохід (щомісячні очікувані сукупні доходи, зменшені на сукупні витрати та зобов'язання) та прогноз на майбутнє;

– накопичення на рахунках в банку (інформація надається за бажанням позичальника);

– коефіцієнти, що характеризують поточну платоспроможність позичальника і його фінансові можливості виконати зобов'язання за кредитною угодою (зокрема, співвідношення сукупних доходів і витрат/зобов'язань позичальника, сукупного чистого доходу за місяць і щомісячного внеску за кредитом та відсотками/комісіями за ним);

– забезпечення кредиту (застава рухомого й нерухомого майна, наявність його страхування, передавання права власності на об'єкт кредитування (житло, автотранспорт тощо) та його ліквідність.

Під час визначення кредитоспроможності й оцінки фінансового стану позичальників - фізичних осіб, які отримують кредит як підприємці, мають ураховуватися також відповідні показники, що встановлюються для юридичних осіб, у тому числі такі якісні та кількісні показники:

– менеджмент (рівень менеджменту, ділова репутація та зв'язки в діловому оточенні, готовність та спроможність клієнта нести особисту відповідальність за виконання кредитних зобов'язань тощо);

– фактори ринку (вид галузі, оцінка привабливості товарів/послуг, що виготовляються/надаються клієнтом; ринок таких товарів/послуг, рівень конкуренції у сфері діяльності клієнта, тривалість діяльності на конкретному ринку тощо);

– прогноз руху грошових потоків (співвідношення власного капіталу та розміру кредиту, співвідношення грошових оборотів за місяць та суми кредиту тощо).

Класифікація позичальників – фізичних осіб за результатами визначення їх кредитоспроможності (фінансового стану) здійснюється з урахуванням рівня забезпечення за кредитними операціями:

Клас "А" - сукупний чистий дохід позичальника значно перевищує внески на погашення кредиту і відсотків/комісій за ним, високою є ймовірність збереження такого співвідношення протягом дії кредитної угоди; обсяг, якість і ліквідність забезпечення за кредитами, що видаються на строк більше одного року, достатні або позичальник має високу особисту кредитоспроможність (що підтверджується документально) і заслуговує на безперечну довіру; немає жодних свідчень про можливість затримки з поверненням кредиту і відсотків/комісій за ним відповідно до умов кредитної угоди.

Клас "Б"- основні характеристики аналогічні або близькі до класу "А", однак імовірність їх підтримування на такому самому рівні є низькою або наявна тенденція (або інформація) щодо можливості їх зниження. Обсяг, якість і ліквідність забезпечення за кредитами, що видаються на строк більше одного року, достатні для погашення в повному обсязі кредиту і відсотків/комісій за ним.

Клас "В" - сукупні обсяги доходів і витрат позичальника свідчать про досягнення граничної межі в забезпеченні погашення боргу, зміну місця роботи (з погіршенням умов), зростання обсягу зобов'язань позичальника, що свідчить про підвищення ймовірності несвоєчасного та/або в неповній сумі погашення кредиту і відсотків/комісій за ним. Обсяг, якість і ліквідність забезпечення за кредитами, що видаються на строк більше одного року, достатні для погашення в повному обсязі кредиту і відсотків/комісій за ним.

Клас "Г" - фінансовий стан позичальника нестабільний. Наявна тенденція і періодично виникають проблеми із своєчасною сплатою боргу за кредитами та відсотками/комісіями за ним через нестабільність доходів позичальника або зростання витрат та/або зобов'язань. Сукупний чистий дохід позичальника в окремі періоди не забезпечує сплату боргу за кредитом та відсотків/комісій за ним. Є проблеми щодо забезпечення за кредитом (низький рівень його ліквідності або його обсяг недостатній тощо).

Клас "Д" - фінансовий стан позичальника незадовільний. Доходи не забезпечують сплату боргу за кредитом та відсотків/комісій за ним. Кредит не забезпечений ліквідною заставою. Практично немає змоги сплатити борг за кредитом та відсотки/комісії за ним, у тому числі за рахунок забезпечення кредиту.

Якщо немає достовірної фінансової звітності, що підтверджує оцінку фінансового стану позичальника юридичної особи, або відповідних документів та інформації щодо оцінки фінансового стану фізичної особи, а також належним чином оформлених документів, на підставі яких здійснювалася кредитна операція, то такі позичальники мають класифікуватися не вище класу "Г".

Похожие работы

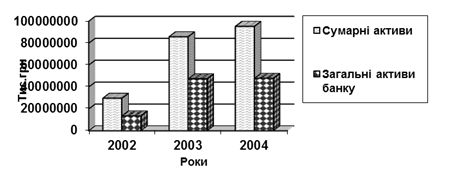

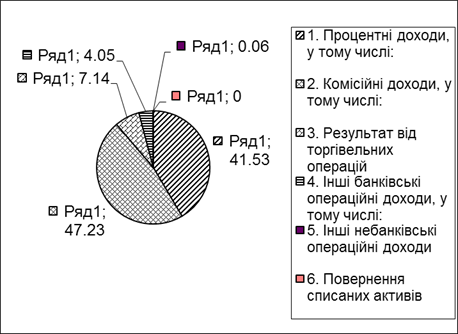

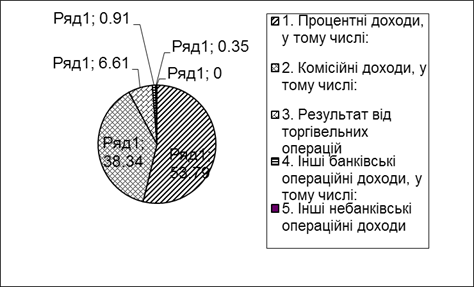

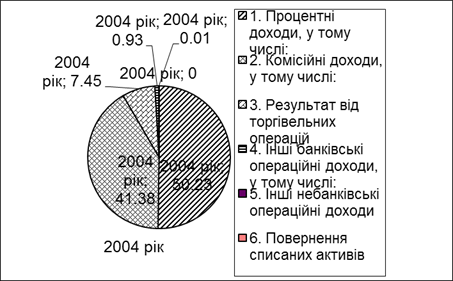

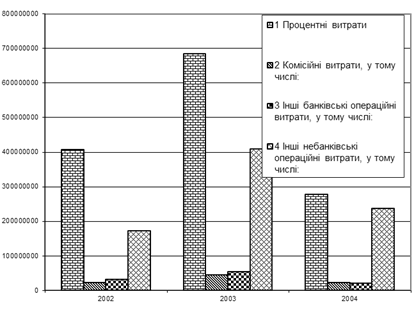

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

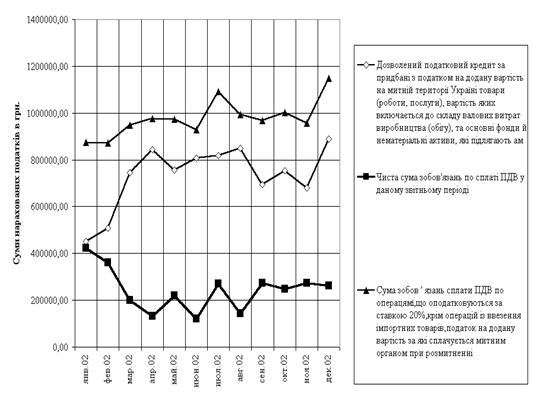

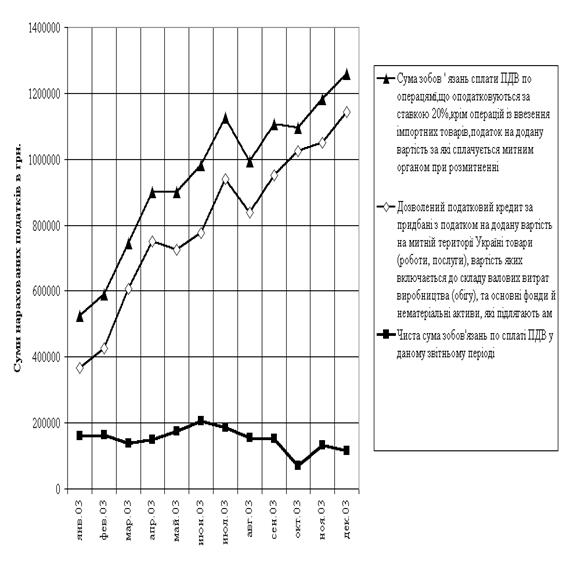

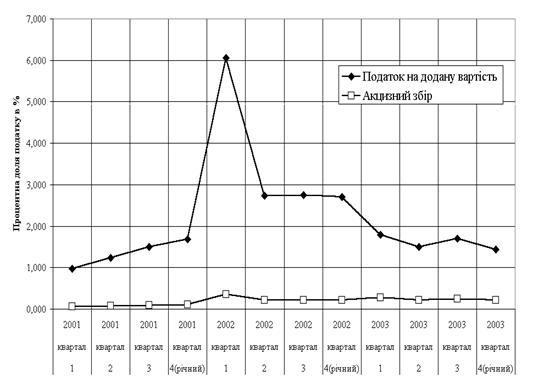

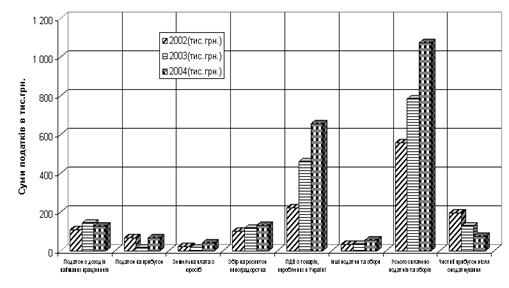

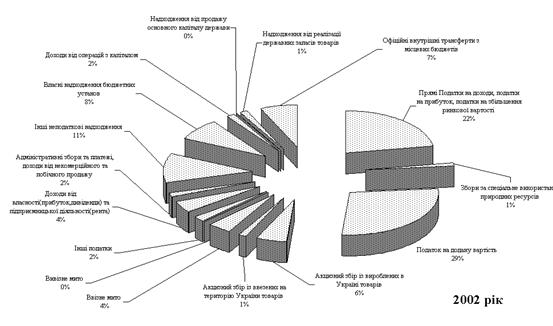

... (крім випадків, коли матеріали передаються до підрозділів податкової міліції для вирішення питання згідно з кримінальним та кримінально-процесуальним законодавством). РОЗДІЛ 3. ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ МЕХАНІЗМУ ОПОДАТКУВАННЯ ЮРИДИЧНИХ ОСІБ 3.1 Аналіз впливу стягнення податків на фінансово-господарчу діяльність підприємств (на прикладі СП з ІІ “КИПАРИС” за 2001 – 2003 роки) 3.1.1 ...

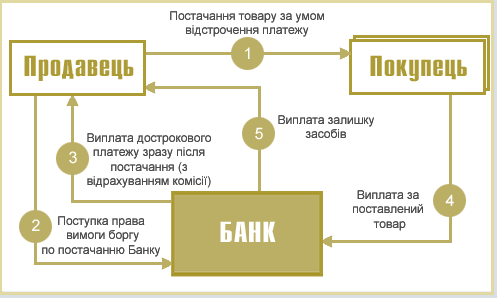

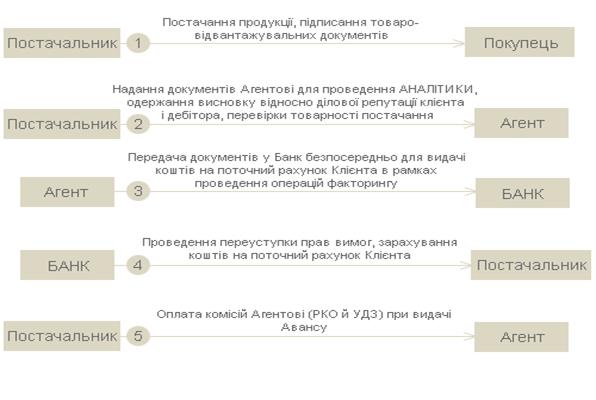

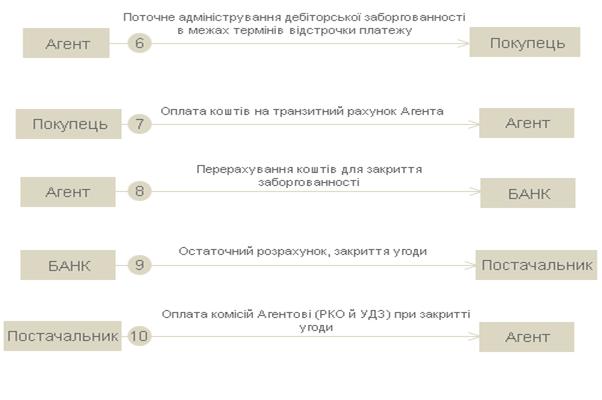

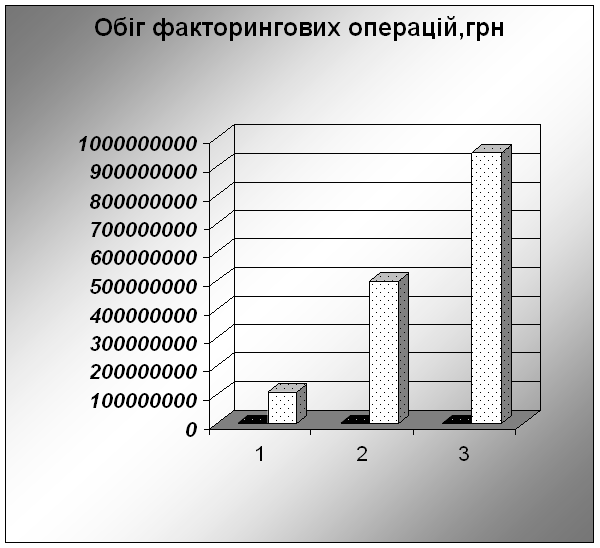

... – 358 540 грн. за рік. Економічний ефект дорівнює 550 000 – 358 540 = 191 460 грн. в рік. 3. Перспективи та проблеми здійснення факторингових операцій 3.1. Удосконалення операцій міжнародного факторингу: механізм і особливості проведення Динаміка розвитку зовнішньоекономічної діяльності українських компаній створює необхідність розширення фінансування зовнішньоекономічних операц ...

... ї системи як оптимальний шлях розвитку підприємств харчової промисловості // "Молодь і ринок". – 2006. – №3(18). – С.151 –154. АНОТАЦІЯ Андрусік І.І. Активізація діяльності підприємств харчової промисловості шляхом удосконалення механізму регулювання. – Рукопис Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 - економіка та управління підприє ...

0 комментариев