Навигация

Определение восстановительной стоимости объекта-аналога на измеритель в базисном уровне цен непосредственно по таблице УПВС

2. Определение восстановительной стоимости объекта-аналога на измеритель в базисном уровне цен непосредственно по таблице УПВС.

3. Корректировка восстановительной стоимости на измеритель при отличии объекта-аналога от объекта оценки.

Эта операция выполняется в соответствии с указаниями Общей части УПВС и технической части каждого сборника:

3

С69 = Стаб69 * П кi

i=1

где:

| кi | - поправочные коэффициенты на следующие факторы: месторасположение объекта оценки; отличия по типам основных несущих конструкций; расхождения технических характеристик прочих элементов здания. |

Порядок применения сборников УПВС регламентируется Техническими частями к сборникам и разделам сборников УПВС, Общими частями по применению Сборников УПВС (1970, 1971 г.), Разъяснениями по вопросам оценки собственности при использовании Сборников УПВС (Республиканское управление технической инвентаризации, 1995 г.).

Итоговая формула для расчета восстановительной стоимости с применением сборников УПВС (базовый год – 1969), в общем виде, может быть представлена:

Св = Супвс * Ктер * Ксейсм * Ккап * Коб * Куд * Ксэу * N * К0

где:

| Cупвс | - показатель стоимости строительства 1 м3 (м2, пог. м. и т.д.) аналога в сборниках УПВС; |

| Ктер | - поправочный коэффициент, учитывающий различие в климатическом районе аналога и оцениваемого объекта; |

| Ксейсм | - поправочный коэффициент, учитывающий удорожание строительства в сейсмических районах оцениваемого объекта (общая часть к сборникам УПВС); |

| Ккап | - поправочный коэффициент, учитывающий различие в группе капитальности аналога и оцениваемого объекта; |

| Коб | - поправочный коэффициент, учитывающий различие в объеме (площади) аналога и оцениваемого объекта; |

| Куд | - поправочный коэффициент, учитывающий различие конструктивных особенностей аналога и оцениваемого объекта; |

| Ксэу | - поправочный коэффициент, учитывающий различие в наборе санитарно-технических и электрических устройств аналога и оцениваемого объекта; |

| N | - строительный объем (площадь, протяженность и т.д.) оцениваемого объекта; |

| К0 | - коэффициент перевода стоимости строительства объекта из условий 1969 года на дату оценки. |

или

К0 = И69-84 * К69-84 * И84-91 * К84-91 * И91-08где:

И69-84 | - индекс изменения стоимости строительства по отраслям народного хозяйства за период с 1969 по 1984 годы (Постановление Госстроя СССР №94); |

| К69-84 | - территориальный коэффициент к индексам изменения стоимости строительства по отраслям народного хозяйства за период с 1969 по 1984 годы (Постановление Госстроя СССР №94); |

| И84-91 | - индекс изменения стоимости строительства по отраслям народного хозяйства за период с 1984 по 1991 годы (Письма Госстроя СССР №14‑Д, №15–148/6 и №15–149/6); |

| К84-91 | - территориальный коэффициент к индексам изменения стоимости строительства по отраслям народного хозяйства за период с 1984 по 1991 годы (Письма Госстроя СССР №14‑Д, №15–148/6 и №15–149/6); |

| И91-08 | - индекс изменения стоимости строительства за период с 1991 года на дату оценки с учетом территориальных особенностей расположения и конструктивных особенностей объекта оценки («Индексы цен в строительстве» Управления государственной вневедомственной экспертизы администрации Иркутской области). |

Расчет восстановительной стоимости объекта недвижимости приведен с помощью данных справочника УПВС №28 отдел №1 жилые здания

| Cупвс | 27,8 руб./куб. м. в ценах 1969 года (таблица №50, территориальный пояс – 4, объем здания до 10000 куб. м.); |

| Ктер | 1,07 (таблица №1 Техническая часть); |

| Ксейсм | 1,04 (общая часть к сборникам УПВС, средняя сейсмичность в Ирк. области – 8 баллов); |

| Ккап | 1,00 (Аналог и объект оценки имеют одинаковую группу капитальности) |

| Коб | 1,00 – поправочный коэффициент, учитывающий размер жилой площади, не используется для малогабаритного жилья; |

| Куд | 1,00 – поправочный коэффициент, учитывающий высоту потолка, когда полезная высота комнат оцениваемого объекта имеет отклонения от принятой расчетной высоты 3 м, не используется для зданий с малометражными квартирами (таблица №2 техническая часть); |

| Ксэу | 1,00 – поправочный коэффициент, когда объект оценки имеет улучшение в виде телевидения, не используется для группы малометражного жилья, к которой относится объект оценки; |

| N | 111,75 куб. м. Объем оцениваемой квартиры |

| Ко | =1,21*1,56*73,18 = 138,135; где 1,21 – коэффициент перехода цен с 1969 г. в цены 1984 г.; 1,56 – коэффициент перехода цен с 1984 г. в цены 1991 г.; 73,18 – коэффициент перехода цен с 1991 г. в цены 2008 г. (согласно Управлению государственной вневедомственной экспертизы администрации Иркутской области, индекс цен в строительстве на 2007 г. установлен на уровне 59,8) |

ВС = 27,8*1,07*1,04*1,00*1,00*1,00*1,00*111,75*138,135= 477 544 руб.

Предпринимательский доход (прибыль инвестора)

В идеальном случае оценщик должен опираться на рыночные данные, что в настоящее время невозможно из-за отсутствия достоверной информации, чаще всего подпадающей под критерий, предъявляемые к коммерческой тайне. Традиционно используемый интервал – от 10 до 30% стоимости нового строительства, как известно, принимается оценщиками вынуждено, исходя из отсутствия обширно, полной и достоверной информации и часто принимается без достаточного обоснования.

Прибыль инвестора в настоящей оценке определяется согласно аналитическому методу, предлагаемого сотрудниками Санкт-Петербургского государственного технического университета д. т. н., профессором, заведующим кафедрой «Экономика и менеджмент недвижимости» Е.С. Озеровым и к. т. н., доцентом Д.Д. Кузнецовым.

По данной методике расчет прибыли инвестора основан на предположении, что инвестировать средства в новое строительство имеет смысл лишь в том случае, если прибыль от строительства объекта будет больше, чем прибыль от альтернативного проекта, имеющего тот же уровень риска и ту же продолжительность, что и новое строительство.

Расчет прибыли инвестора осуществляется по формуле:

![]()

где:

Пи – прибыль застройщика как доля от стоимости нового строительства объекта оценки;

n – число лет строительства;

ya – годовая норма отдачи на вложенный капитал (учитывая, что объект оценки имеет в целом не большой срок строительства, норма отдачи принимается неизменной);

Co/c – доля авансового платежа в общей сумме платежей.

Период строительства (n) определен по СНиП 1.04.03–85 «Нормы продолжительности строительства и задела в строительстве предприятий, зданий и сооружений» вкладка непроизводственное строительство, жилые здания (5‑этажное, крупнопанельное, общей площадью до 2500 кв. м.) и равен 5,5 месяцам.

При этом учитываются:

1,2 – коэфициент Иркутской области;

1,04 – поправка на сейсмичность.

n = 5,5*1,2*1,04/12 = 0,572 года или 7 месяцев

Для наилучшего и эффективного использования объекта нужно, чтобы фундамент здания был прочным (прочность фундамента играет огромную роль в прочности всей конструкции). Но для того чтобы фундамент был прочным, необходимо время, поэтому добавим к 8 месяцам еще 5 месяцев. Тогда период строительства здания составит (0,572+5/12)=0,98867 года или почти 12 месяцев.

Соотношение (Co/c) принято равным 0,4, так как предполагается, что инвестор первоначально авансирует в строительство 40% от общей стоимости работ.

Годовая норма отдачи на (ya) установлена 18%, что соответствует средней ставке по кредитам для юридических и физических лиц в банках Иркутской области (по данным Сбербанка).

| Период Строительства | n | 0,98867 |

| Годовая норма отдачи на капитал | ya | 0,18 |

| Доля авансового платежа в общей сумме платежей | Co/c | 0,40 |

| Прибыль Инвестора | Пи | 0,1669 |

Полная восстановительная стоимость = Прибыль Инвестора * ВС + ВС

Полная восстановительная стоимость = 0,1669* 477 544 + 477 544 = 557246.

ПОЛНАЯ ВОССТАНОВИТЕЛЬНАЯ СТОИМОСТЬ

(с прибылью предпринимателя) составляет:

557 246 рублей

Определение износа

Износ определяется как разница между издержками по воспроизводству новых улучшений на дату оценки и текущей стоимостью улучшений (разница между текущей стоимостью восстановления (замещения) и стоимостью здания на дату оценки). Накопленный износ определяется как сумма фактического износа на дату оценки.

Формально износ можно определить как потерю пригодности и уменьшение стоимости какой-либо вещи по любым причинам, т.е., например, из-за старения и / или физического износа недвижимого и движимого имущества.

Износ имущества – частичная или полная утрата имуществом потребительских свойств и стоимости в процессе эксплуатации, под воздействием сил природы, вследствие технического прогресса и роста производительности общественного труда.

Износ моральный (технический, функциональный) – снижение стоимости, обусловленное удешевлением воспроизводства действующих или новых, более совершенных проектов зданий (объектов). Выделяют две формы морального износа, проявляющиеся в изменении стоимости вследствие:

1. Сокращения общественного необходимых затрат на воспроизводство, вызванное повышением производительности труда, в отраслях, создающих объекты, а также сырье, материалы, полуфабрикаты, готовые изделия, необходимые для их изготовления;

2. Появления под воздействием научно-технического прогресса проектов зданий (объектов), превосходящих по технико-экономическим характеристикам (мощности, производительности, надежности, ремонтопригодности, комфортабельности или др.) ранее действующие проектов.

Износ физический – материальное снашивание, постепенная потеря своих естественных (физических, химических, биологических и др.) свойств и стоимости в результате эксплуатации или бездействия, влияния сил природы или чрезвычайных обстоятельств. Физический износ, в конечном итоге, приводит в негодность объекты, вызывая необходимость замены их новыми.

Внешний (экономический) износ вызывается изменением ситуации на рынке, законодательных условий и т.п.

Более полным и достоверным источником информации о техническом состоянии объекта служат материалы натурального обследования, выполняемые в соответствии с четкими методологическими принципами и положениями.

Первым условием проведения таких исследований является очное и четкое определение оцениваемого объекта: использование по прямому назначению или с изменением технологических и функциональных параметров. Необходимо также учитывать произошедшие с момента проектирования и строительства изменения в нормативных требованиях (коэффициента запаса, перегрузки, ветровой и снеговой нагрузки).

Вторым условием проведения исследования является получение полной информации о природно-климатических параметрах района расположения объекта и их изменениях в процессе техногенной деятельности.

По климатическим признакам оцениваемый район принадлежит к зоне, характеризующейся особыми физико-геологическими условиями – район с сейсмичностью 8 баллов.

По капитальности оцениваемый объект принадлежит к I группе капитальности с усредненным сроком службы 150 лет (согласно УПВС №28 Техническая Часть).

Оценка величины накопленного износа

В настоящем отчете совокупный износ определяется с помощью специальных формул, основанных на учете физических или экономических факторов срока службы объекта. При этом в общем случае, рассматриваются все виды износа, к которым относят:

- устранимый физический износ;

- неустранимый физический износ;

- устранимый функциональный износ;

- неустранимый функциональный износ;

- внешний или экономический износ.

Расчет износа физического

Неустранимый износ. Предполагается, что затраты на его исправление превосходят стоимость, которая при этом будет добавлена. Кроме него различают устранимый износ, который предполагает, что затраты на его исправление меньше, чем добавленная стоимость.

Неустранимый физический износ здания и сооружений вызван естественным процессом старения строительных материалов, конструкций и инженерного оборудования. Данный вид износа рассчитывается от остаточной восстановительной стоимости (за вычетом исправимого физического износа), пропорционально отношению фактического и нормативного сроков службы объекта собственности.

Физический износ – это потеря стоимости вследствие протекания при эксплуатации объекта процессов старения, разрушения, гниения, возникновения поломок, снижения прочности, ухудшения внешнего вида.

Устранимый физический износ. Считается, что износ относится к устранимому, если затраты на его исправления меньше, чем добавляемая при этом стоимость и наоборот, износ относится к неустранимому, если затраты на исправление больше, чем добавленная стоимость.

Под устраненным физическим износом понимается потеря стоимости объекта собственности из-за потенциальных затрат типичного покупателя на ремонт строительных конструкции и элементов здания, имеющих явные повреждения или дефекты. При этом предполагается, что конструкции и элементы восстанавливаются до состояния, соответствующего условиям нормальной эксплуатации, или полностью заменяются. Этот вид износа называется отложенным ремонтом.

Методы расчета накопленного износа:

§ Нормативный метод;

§ Метод экстракции (метод рыночной выжимки);

§ Метод срока жизни (метод эффективного возраста);

§ Метод разбиения.

Нормативный метод использует нормативные конструкции межотраслевого или ведомственного уровня, в которых даны характеристики физического износа разных конструктивных элементов зданий и их оценка.

Физический износ объекта по нормативному методу определяется по формуле:

![]()

где:

Fф – физический износ объекта, %

Fi – Физический износ i‑го конструктивного элемента, %

Li‑коэффициент, соответствующей доле стоимости нового строительства i‑го конструктивного элемента в общей стоимости нового строительства здания;

n – количество конструктивных элементов здания.

Примечание. Недостаток нормативного метода в том, что по причине своей «нормативности» данная методика изначально не может учесть нетипичные условия эксплуатации объекта и нет возможности измерить функциональный и внешний износ.

Метод срока жизни. Использует соотношение показателей физического износа, эффективного возраста и срока экономической жизни объекта оценки, которое можно выразить формулой:

И = (ЭВ/ФЖ) * 100= (ЭВ/(ЭВ+ОСФЖ)) * 100

где И – износ, %;

ЭВ – эффективный возраст, определенный на основе технического состояния элементов или здания в целом (рассчитывается на основе хронологического возраста здания – период времени, прошедшего со дня ввода объекта в в эксплуатацию до даты оценки), лет;

ФЖ – типичный срок физической жизни (период эксплуатации здания, в течении которого обеспечена конструктивная надежность и физическая долговечность состояния несущих конструктивных элементов здания), лет;

ОСФЖ – оставшийся срок физической жизни здания (период времени от даты оценки до окончания его экономической жизни – времени, в течении которого объект приносит доход), лет.

Примечание: данный метод позволяет рассчитать накопленный износ как для отдельных элементов здания с последующим суммированием рассчитанных обесценений, так и для зданий в целом.

В данном случае расчет физического накопленного износа объекта оценки делаем с помощью нормативного метода и с использованием метода эффективного возраста:

Метод эффективного возраста

| И | - степень неустранимого физического износа; |

| NL | - 150 – продолжительность экономической жизни; |

| ЭВ | - эффективный возраст (44 года) |

Физический износ (квартиры):

И = ЭВ / ФЖ = (44 / 150) * 100% = 29,33%.

Нормативный метод

Удельный вес элемента объекта оценки (Li) взят из сборника УПВС №28 (Отдел 1, жилые здания, Таблица №50).

Процент износа элемента объекта оценки (Fi) определен с помощью визуального осмотра здания и при использовании ВСН 53–86 (Правила оценки физического износа жилых зданий).

| № | Конструктивные элементы | Удельный вес элемента аналога | Удельный вес элемента объекта оценки (Li) | Процент износа элемента объекта оценки (Fi) | Удельная доля износа элемента |

| % | % | % | % | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Фундамент | 3 | 3 | 30 | 0,9 |

| 2 | Стены и перегородки | 42 | 42 | 35 | 14,7 |

| 3 | Перекрытия | 12 | 12 | 25 | 3 |

| 4 | Крыши и кровля | 8 | 8 | 40 | 3,2 |

| 5 | Полы | 8 | 8 | 40 | 3,2 |

| 6 | Проемы | 6 | 6 | 60 | 3,6 |

| 7 | Отделочные работы | 4 | 4 | 25 | 1 |

| 8 | Внутренние санитарно-технические и электрические устройства | 14 | 14 | 25 | 3,5 |

| 9 | Прочие работы (лестница) | 3 | 3 | 40 | 1,2 |

| 10 | Итого | 100 | 100 | - | 34,3 |

| Величина накопленного износа (Fф), % | 34,3 | ||||

Согласование результатов расчета износа

| Наименование метода | Процент износа, % | |

| Метод эффективного возраста | 29,33 | |

| Нормативный метод | 34,3 | |

| Итоговое значение накопленного физического износа | (29,33+34,3)/2 | 31,815 |

Стоимость накопленного физического износа = 557246 * 0,31815 = 177287 руб.

Расчет функционального износа

Значительная часть функционального устранимого износа объекта собственности обычно является следствием различного рода ее функциональных недостатков.

Функциональный износ является потерей в стоимости вследствие недостатков проектирования. Он также может быть вызван временными факторами, как моральное устаревание используемых материалов или конструкция. Такого рода недостатки могут быть как исправимыми, так и неисправимыми.

Устранимый функциональный износ определен исходя из несоответствия оцениваемого имущества современным рыночным требованиям, предъявляемым к подобным объектам.

Отделка помещений и строительные работы для организации рационального и эргономичного использования площадей, была выполнена в соответствии с предварительной технологической схемой организации помещений соответствующего назначения во время ремонтно-строительных работ.

Следовательно, устранимый функциональный износ можно принять равным:

И функ. (устр.) = 0%

Неустранимый функциональный износ оцениваемого объекта определен исходя из снижения стоимости, связанной:

- с несоответствием примененных при строительстве конструктивных решений и материалов несущих и ограждающих конструкций современным требованиям;

- с нерациональным объемно-планировочным решением в соответствии с установленным для него наилучшим и наиболее эффективным вариантом использования.

Неустранимый функциональный износ состоит в несоответствии эксплуатационных характеристик современным требованиям. Эти требования отражены в нормах строительного проектирования. Отклонение от норм рассматриваются как признаки функционального износа, подразделяющиеся на три группы:

1. Недостатки планировки;

2. Несоответствие конструкций действующим нормативам по теплозащите, звукоизоляции, гидроизоляции и т.п.;

3. Отсутствие отдельных видов инженерного благоустройства.

Неустранимый функциональный износ зданий зависит в основном от научно-технического прогресса в промышленности и в строительстве.

Архитектурно-строительные решения зданий с течением времени устаревают и с точки зрения современной науки и техники, и с точки зрения практики строительства. При этом происходит изменение и «конструктивных схем зданий, и материала основных несущих конструкций, и систем отопления, вентиляции, освещения, и технологии строительства. Это продиктовано изменением следующих видов требований к зданиям:

1. Технологических (функциональных) требований: а) пространственных; б) к воздушной среде; в) к световому режиму; г) к акустическому режиму; д) к санитарному режиму;

2. Технических требований: а) требования по прочности строительных конструкций здания, зависящих от применяемых материалов и типов конструкций, их способности воспринимать передаваемые на них силовые и несиловые воздействия; б) требования к устойчивости (жесткости) строительных конструкций; в) требования к долговечности материалов и основных конструкций здания; г) требования по взрывной и пожарной опасности; д) требования к санитарно-техническому и инженерному оборудованию здания.

3. Архитектурно-художественных требований: (архитектурно-композиционных): а) градостроительные требования; б) требования, предъявляемые к архитектуре комплекса; в) требования, предъявляемые к архитектуре здания; г) требования, предъявляемые к архитектуре интерьера;

4. Экономических требований: а) экономичность объемно-планировочных решений: б) экономичность конструктивных решений: в) экономичность средств, идущих на архитектурно-художественные решения.

Вследствие того, что указанные выше расчеты требуют очень многих данных, величину которых сложно определить, при расчете морального износа мы исходим из предположения, что имеет место период, в течение которого существующие архитектурно-строительные (объемно-планировочные и конструктивные) решения заменяются новыми (т.е. уходят из практики строительства с точки зрения современной техники и науки).

Практикой мирового, и прежде всего российского опыта проектирования, установлено, что примерно через 180–200 лет почти все технологические, технические и экономические требования изменяются, т.е. проекты функционально устаревают (Л.Ф. Шубин. Архитектура гражданских и промышленных зданий.). А это значит, что происходит естественный функциональный износ, и в нашем случае его можно определить как частное от деления возраста здания (44 года) на длительность периода полного функционального устаревания (200 лет):

И функ. (неустр.) = 44 / 200 = 0,22 или 22%

На данный момент времени применяются новые проектные решений и современные строительные материалы и конструкции (по сравнению с 1963 годом), хотя не все строительные компании используют передовые достижения. Это происходит из-за того, стоимость такого жилья резко возрастает, а так как большая часть покупателей в Ангарске, да и в Иркутске тоже, не готовы приобретать такое жилье, строительный проект может оказаться нерентабельным. С другой стороны, доля таких высокоинвестиционных проектов на строительном рынке хотя и незначительная, но всё-таки присутствует. По статистике, удешевление стоимости строительства составляет от 5% до 30%, а в среднем износ (исходя из удешевления стоимости строительства зданий):

И функ. (неустр.) = (5 + 30) / 2 = 17,5%

Согласование результатов расчета износа

| Неустранимый функциональный износ | Процент износа, % | |

| Исходя из возраста здания | 22 | |

| Исходя из удешевления стоимости строительства | 17,5 | |

| Итоговое значение накопленного неустранимого функционального износа | (22+17,5)/2 | 19,75 |

Общий функциональный износ объекта равен:

И функ. = И функ. (устр.) + И функ. (неустр.) = 0 + 19,75 = 19,75%

Стоимость накопленного функционального износа = 557246 * 0,1975 = 110 056 руб.

Внешний износ

Внешний износ называют старением окружения. Внешний износ определяется как: «Снижение желательности или срока полезности в результате факторов, внешних по отношению к объекту, таких, как экономическое развитие или изменение окружающей среды, которое оказывает влияние на соотношение спроса и предложения на рынке». Внешний износ представляет собой убытки, вызванные внешними по отношению к границам объекта собственности факторами. На стоимость объекта прямо влияет его местоположение (ближайшее окружение, район, город и т.д.). При анализе местоположения и окружающей среды учитывается правительственная политика, экономические факторы, занятость, транспорт, налоги и др.

Для решения задач настоящей оценки износ внешнего воздействия определяется так: «…снижение функциональной пригодности здания вследствие влияния внешней среды, что является непоправимым фактором для собственника объекта, землевладельца или арендатора. Износ внешнего воздействия вызван рядом причин, таких, как упадок района, месторасположение объекта в районе, области и регионе и состояние рынка».

Также принимаются во внимание факторы непосредственной близости к природным или искусственным объектам, которые влияют на стоимость имущества.

Список факторов, вызывающих экономический износ, почти бесконечен. Поэтому ниже приводится список факторов, которые положительно влияют на настоящий объект оценки:

· В квартале расположено несколько детских садов и школа.

· До ближайших продуктовых и иных торговых объектов расстояние от 100–200 метров, что достаточно удобно; например, в доме, в котором находится оцениваемый объект, есть продуктовый магазин;

· Недалеко от оцениваемого объекта расположен парк и относительно недалеко – стадион и бассейн, а также церковь.

· Местоположение объекта характеризуется хорошей транспортной доступностью – расстояния от объекта до трамвайной и автобусных остановок примерно, по 200 метров. Движение транспорта: автобус (№8, 28), маршрутное такси (№№2, 8, 10, 17, 28), трамвай (№№4, 5, 6) позволяют добраться до объекта оценки практически со всех районов города.

· Во дворе есть площадка для детей, оборудованная различными качелями, турниками и беседками.

Негативные факторы, которые увеличивают износ, на мой взгляд, практически отсутствуют, однако можно отметить:

· Вследствие того, что оцениваемый объект находится недалеко от «центра города» и расположен с караю 94 квартала, шум транспорта слышен;

· Прошлая «криминальная» известность соседнего квартала 92/93 («дроби»), которая, впрочем, давно пошла на спад;

Исходя из того, что положительных факторов больше, чем отрицательных, можно сделать вывод о том, что внешний износ составит:

И внеш. (эконом.) = 5%

Расчет стоимости объекта оценки затратным подходом

| № | Наименование показателя | % | Стоимость (руб.) |

| 1 | Полная восстановительная стоимость | 100 | 557 246 |

| 2 | Накопленный физический износ | 31,815 | 177 287 |

| 3 | Накопленный функциональный износ (0+19,75) | 19,75 | 110 056 |

| 4 | Накопленный экономический (внешний) износ | 5 | 27 862 |

| 5 | Остаточная стоимость | 43,435 | 242 040 |

| СТОИМОСТЬ ОБЬЕКТА ОЦЕНКИ, РАССЧИТАННАЯ ЗАТРАТНЫМ ПОДХОДОМ, СОСТАВЛЯЕТ: 242 040 рубль или 242 000 рублей |

2.15 Оценка сравнительным подходом

В данном отчете при оценке сравнительным подходом применялись три метода:

1) Метод сравнения продаж наиболее действенен для объектов недвижимости, по которым имеется достаточное количество информации о недавних сделках купли-продажи. Если такая недвижимость на рынке продаж отсутствует, метод сравнения продаж не применим. Любое отличие условий продажи сравниваемого объекта от типичных рыночных условий на дату оценки должно быть учтено при анализе. Поэтому при применении метода сравнения продаж необходимы достоверность и полнота информации.

После выбора единицы сравнения (той или иной цены продажи) определялись основные показатели (характеристики) или элементы сравнения, используя которые можно смоделировать стоимость оцениваемого объекта недвижимости посредством необходимых корректировок цен продажи сравнимых объектов недвижимости.

Исходя из этого, формулируется основное правило корректировок при реализации метода сравнения продаж: «Корректируется цена продажи сравнимого объекта недвижимости для моделирования стоимости оцениваемого объекта. Оцениваемый объект никогда не подвергается корректировкам».

В оценочной практике выделяют девять основных элементов сравнения:

1. Переданные права собственности на недвижимость.

2. Условия финансовых расчетов при приобретении недвижимости.

3. Условия продажи (чистота сделки).

4. Динамика сделок на рынке (дата продажи).

5. Местоположение.

6. Физические характеристики.

7. Экономические характеристики.

8. Отклонения от целевого использования.

9. Наличие движимого имущества.

Построение модели стоимости оцениваемого объекта недвижимости, связывающей единицы сравнения с элементами сравнения, расчет корректировок по выбранным элементам сравнения и применение этой модели к объектам сравнения для расчета корректированных цен продаж (предложений на продажу) объектов сравнения предполагают применение соответствующих методов выполнения корректировок.

Расчет методом сравнительно анализа продаж

Имеется информация по сделкам купли-продажи 2‑хкомнатных малогабаритных квартир, помещенная в раздел «Приложение» к данному отчету (Приложение 1 «Расчет стоимости квартиры методом сравнительного анализа продаж»).

В результате проведения необходимых корректировок получаем ряд скорректированных цен аналогов оцениваемого объекта, тыс. руб.:

| Ан №1 | Ан №2 | Ан №3 | Ан №4 | Ан №5 |

| 1 481 449 | 1 454 239 | 1 368 302 | 1 635 896 | 1 635 896 |

Среднее арифметическое вышеуказанного ряда составит: 1 515 156 руб. Основываясь на анализе цен, сложившихся на рынке продаж 2-комнатных квартир в 94 квартале и внеся необходимые поправки, оценщик пришел к следующему заключению:

Стоимость объекта оценки, определенная методом сравнительного анализа продаж, составляет: 1 515 156 руб.

2) Корреляционно – регрессионный анализ.

Применение аппарата математической статистики в методе сравнения продаж предполагает проведение также корреляционно-регрессионного анализа.

Корреляционно-регрессионный анализ – это форма статистического анализа, используемая для прогнозов и позволяющая оценить степень связи между переменными, предлагая механизм вычисления предполагаемого значения переменной из нескольких уже известных значений.

На основе статистических данных о рыночных продажах недвижимости, определяется связь между парой зависимостей случайных независимых и зависимых переменных:

- Х – независимая переменная – площадь;

- Y‑зависимая переменная (стоимость кв. м.)

Используя регрессионный анализ, можно продлить линию тренда в диаграмме за пределы реальных данных для предсказания будущих значений.

Типы линий тренда используемых в данном отчете.

Линейная – используется для аппроксимации данных по методу наименьших квадратов в соответствии с уравнением:

![]() ,

,

где:

m – угол наклона и b – координата пересечения оси абсцисс.

Линия аппроксимаций – это прямая линия, наилучшим образом описывающая набор данных. Линейная аппроксимация хороша для величины, которая увеличивается или убывает с постоянной скоростью.

Логарифмическая аппроксимация хорошо описывает величины, которые вначале быстро растут или убывают, а затем постепенно стабилизируются. Она описывает как положительные, так и отрицательные величины.

![]() ,

,

где:

с и b – константы, Ln – функция натурального логарифма.

Полиномиальная аппроксимация – используется для описания величин попеременно возрастающих и убывающих. Она полезная для анализа большого набора данных с нестабильной величиной.

![]() ,

,

где:

b, c1-c6 – константы.

Степенная аппроксимация – дает хороший результат при описании величин, которые имеют постоянную скорость роста.

![]() ,

,

где:

с и b – константы.

Экспоненциальная аппроксимация – дает хороший результат, когда скорость изменения данных непрерывно растет. Однако для данных, которые содержат нулевые и отрицательные значения, этот вид приближения неприменим.

![]() ,

,

где с и b константы, e‑основание натурального логарифма.

Надежность линии тренда R2.

Наиболее надежна линия тренда, для которой значение R2 равно или близко к единице. Для создания уравнений и создания линий тренда, а также вычисления, была использована программа Microsoft Еxcel.

Расчет методом корреляционно – регрессионного анализа

Применение корреляционно – регрессионного анализа для оценки объекта недвижимости и выявления зависимости между стоимостью одного квадратного метра и его площадью проиллюстрировано в Приложении 2 «Графики линий тренда для описания зависимости между стоимостью одного квадратного метра и его площадью». Графики были созданы с использованием программы Microsoft Excel.

Как предполагалось выше, площадь объекта будет независимой переменной (X), а стоимость кв. метра будет зависимой переменной (Y):

Опишем зависимость стоимости объекта от стоимости одного квадратного метра:

| Общая площадь объекта-аналога, кв. м. (X) | Скорректированная цена 1 кв. м. объекта аналога, руб. (Y) |

| 44 | 33669 |

| 45 | 32316 |

| 44 | 31097 |

| 45 | 36353 |

| 45 | 36353 |

Опишем зависимость Y от X при помощи линий тренда:

| Вид модели | Уравнение модели | Величина достоверности аппроксимации R2 |

| Линейная | y = 1062,4x + 30770 | 0,503 |

| Логарифмическая | y = 2098,2Ln(x) + 31949 | 0,317 |

| Полиномиальная | y = 68,71x2 – 2649,9x +15751 | 0,7049 |

| Степенная | y = 31977x 0,0607 | 0,3048 |

| Экспоненциальная | y = 30886e 0,031x | 0,4903 |

Качество составленной модели можно оценить при помощи коэффициента детерминации (R2).

При расчете коэффициента детерминации (R2) сравниваются фактические значения y и значения, получаемые из уравнения. По результатам сравнения вычисляется коэффициент детерминации, нормированный от 0 до 1. Если он равен 1, то имеет место полная корреляция с моделью, т.е. нет различия между фактическим и оценочным значениями y. В противоположном случае, если коэффициент детерминации равен 0, то уравнение регрессии неудачно для предсказания значений y.

Из таблицы данных видно, что наибольшей достоверностью обладает уравнение, построенное на основе полиномиальной модели, где коэффициент детерминации имеет значение 0,7049 т.е. стоимость квартиры на 70,49% объясняется данными показателями, а остальные 29,51% припадают на неучтенные в данной модели показатели, в том числе и на случайные.

Из всего выше сказанного можно сделать вывод о том, что данная модель вполне пригодна для определения рыночной стоимости оцениваемой квартиры.

Подставив в уравнение построенное на основе полиномиальной модели, значение X=44,7 кв. м. (площадь оцениваемого объекта), получим рыночную стоимость 1 кв.м.

Y = 68,71*44,72 – 2649,9*44,7 +15751= 34583 руб.

Тогда рыночная стоимость объекта оценки с использованием стоимости одного квадратного метра полученного по методу корреляционно – регрессионного анализа будет равна:

РСоб.оц. = 34583*44,7 = 1 545 860 руб.

Стоимость объекта оценки, определенная методом корреляционно – регрессионного анализа, составляет: 1 545 860 руб.

Метод валового рентного мультипликатора

В практике оценки также весьма распространенным способом определения стоимости недвижимости при рыночном подходе является использование валового рентного мультипликатора.

Подход к оценке с использованием метода валовой ренты основан на предложении, что существует прямая взаимосвязь между ценой продажи объекта недвижимости и соответствующим доходом от сдачи этого объекта в аренду: чем выше рентный доход, тем выше цена продажи.

Эта взаимосвязь измеряется мультипликатором валовой ренты (МВР) как отношение цены продажи к рентному доходу или потенциальному (действительному) валовому доходу (ПВД (ДВД)).

Этапы применения метода валовой ренты

1. Рассчитывается ВРМ.

1.1 Формируется перечень объектов недвижимости, сопоставимых с оцениваемым объектом и расположенных в том же районе.

1.2 Рассчитывают ВРМ посредством деления цены продажи каждого сопоставимого объекта на величину соответствующей арендной платы (ПВД или ДВД).

1.3 Проводят согласование полученных результатов значений МВР для определения единого мультипликатора или диапазона МВР, которые могут быть применены к оцениваемому объекту.

2. Рассчитывают величину рыночной арендной платы для оцениваемого объекта.

2.1 Определяют сопоставимые по уровню арендной платы объекты.

2.2 Проводят анализ сравнимых объектов и схожести их характеристик с соответствующими характеристиками объекта оценки.

2.3 Рассчитывают необходимые поправки для получения значения рыночной ренты для оцениваемого объекта.

3. Рассчитывается стоимость оцениваемого объекта.

3.1 Значение величины рыночного рентного дохода для оцениваемого объекта умножается на значение МВР, полученное на первом этапе, пункт 1.3.

Вероятная цена продажи оцениваемого объекта рассчитывается по формуле:

Цоб = Др * ВРМ

или

Цоб = (Др * Ца) / ПВД

где:

Цоб – вероятная цена продажи оцениваемого объекта;

Др – рентный доход от оцениваемого объекта;

Ца – цена продажи сопоставимого аналога;

ВРМ – валовой рентный мультипликатор;

ПВД – потенциальный валовой доход.

Расчет методом валового рентного мультипликатора

На основе рыночной информации об 5 объектах, сопоставимых с оцениваемым, произведем расчет валового рентного мультипликатора:

| Сопоставимые объекты | Рыночная цена продажи, руб. | ПВД | Валовой рентный мультипликатор |

| Объект №1 | 1 650 000 | 84000 | 19,642 |

| Объект №2 | 1 600 000 | 80400 | 19,9004 |

| Объект №3 | 1 500 000 | 84000 | 17,857 |

| Объект №4 | 1 500 000 | 78000 | 19,231 |

| Объект №5 | 1 500 000 | 78000 | 19,231 |

Информация об аренде квартир приведена при расчете доходным походом.

Итоговый валовой рентный мультипликатор равен:

(19,642+19,9004 +17,857 +19,231 +19,231) / 5 = 19,172

Тогда стоимость оцениваемого объекта по методу валового рентного мультипликатора составит:

80880*19,172 = 1 550 631 руб.

– Данные в колонке «Весомость метода по важности» определены экспертно.

| Согласование результатов | |||

| № | Наименование метода | Стоимость, руб. | Весомость метода по важности (для целей оценки) |

| 1 | Метод сравнения продаж | 1 515 156 | 0,26 |

| 2 | Метод корреляционно – регрессионного анализа | 1 545 860 | 0,34 |

| 3 | Метод ВРМ | 1 550 631 | 0,40 |

| Итоговая стоимость | 1 539 784 | 1,0 | |

| СТОИМОСТЬ ОБЪЕКТА ОЦЕНКИ, РАССЧИТАННАЯ РЫНОЧНЫМ ПОДХОДОМ, СОСТАВЛЯЕТ: 1 539 784 рублей или 1 540 000 рублей |

Похожие работы

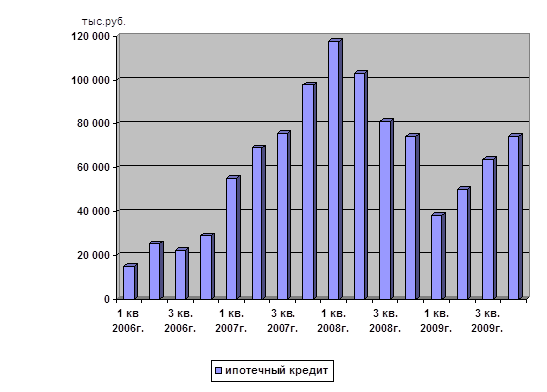

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

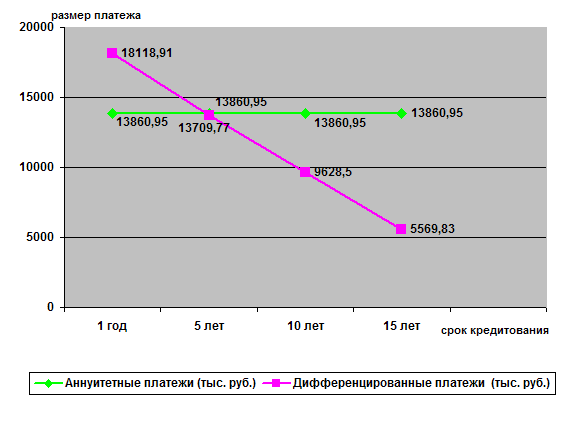

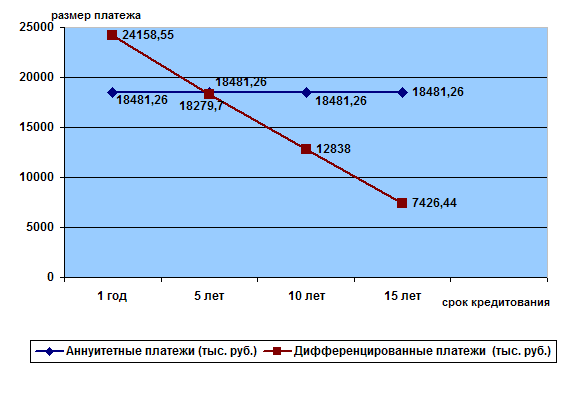

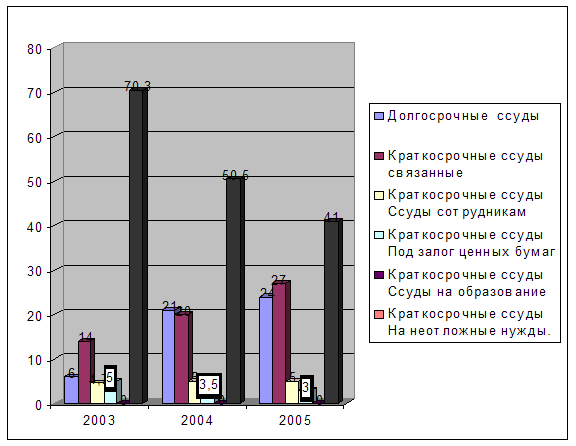

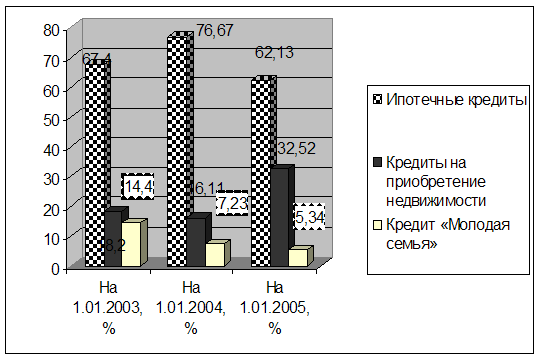

... решения жилищной проблемы для населения является долгосрочное ипотечное жилищное кредитование. 2 Анализ системы ипотечного кредитования Нефтекамского отделения №4891 Сбербанка России 2.1 Основные характеристики Сбербанка России Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

0 комментариев