Навигация

Нормативное регулирование и организация бухгалтерского учета малого предпринимательства

1.2 Нормативное регулирование и организация бухгалтерского учета малого предпринимательства

Организация и ведение бухгалтерского учета субъектами малого предпринимательства регулируются общей системой нормативного регулирования бухгалтерского учета. Формирование и развитие такой системы - одно из важных направлений Программы реформирования бухгалтерского учета, утвержденной постановлением Правительства РФ от 06.03.98 г. №283. Основной целью данной программы является приведение российской системы учета в соответствие с международными стандартами финансовой отчетности (МСФО).

В настоящее время складывается 4-х уровневая система нормативного регулирования бухгалтерского учета, которая представлена в таблице 1.

Таблица 1. Система нормативного регулирования бухгалтерского учета в Российской Федерации

| Уровень | Наименование | Нормативные документы |

| Первый | Законодательный | Федеральные законы, постановления Правительства РФ, указы Президента РФ |

| Второй | Нормативный | Положения (стандарты) по бухгалтерскому учету |

| Третий | Методический | Нормативные акты (иные чем положения), методические указания и методические рекомендации, письма Минфина РФ |

| Четвертый | Организационно-распорядительный | Учетная политика организации |

Первый уровень включает законодательство о бухгалтерском учете. В его состав входят федеральные законы «О бухгалтерском учете», «О государственной поддержке малого предпринимательства в Российской Федерации», указы Президента РФ, постановления Правительства РФ. Особое место на этом уровне занимает федеральный закон «О бухгалтерском учете» от 21.11.96 г. №129-ФЗ (в редакции изменений и дополнений).

В законе определены: концептуальные положения и общие принципы организации и ведения бухгалтерского учета: права, обязанности и ответственность в этой области юридических и физических лиц, управленческого персонала; меры, обеспечивающие достоверность информации; порядок публикации бухгалтерской отчетности и государственного регулирования всей системы бухгалтерского учета. Закон является правовой базой для привлечения иностранных инвестиций.

Методологические основы бухгалтерского учета обозначены в этом законе только в основных чертах. Закон определяет, что методологией учета должны заниматься органы, которым федеральными законами предоставлено право регулирования бухгалтерского учета. Эти органы имеют право разрабатывать и утверждать обязательные для всех организаций на территории России:

- планы счетов бухгалтерского учета и инструкции по их применению;

- положения (стандарты) по бухгалтерскому учету, устанавливающие;

- принципы, правила и способы учета хозяйственных операций;

- составления бухгалтерской отчетности;

- другие нормы и методологические указания по вопросам бухгалтерского

учета.

Для субъектов малого бизнеса может предусматриваться упрощенная система бухгалтерского учета.

Очень важным документом первого уровня системы регулирования является Гражданский кодекс РФ (ГК РФ). Этот документ законодательно закрепил многие вопросы учетной работы: признак юридического лица, наличие самостоятельного баланса, обязательность утверждение годового бухгалтерского отчета, случаи обязательного аудиторского заключения, понятие чистых активов, понятие дочерних и зависимых обществ (предприятий), порядок реорганизации и ликвидации различных видов юридических лиц.

Второй уровень системы регулирования бухгалтерского учета составляют положения по бухгалтерскому учету (ПБУ), являющиеся национальными стандартами. В настоящее время утверждены и действуют 23 ПБУ.

Основные из них:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.98г. № 34 н.);

- Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98 (утверждено приказом Минфина РФ от 09.12.98г. № 60 н.);

- Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99 (утверждено приказом Минфина РФ от 06.07.99 г. №34 н.);

- Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 (утверждено приказом Минфина РФ от 9.07.01г. №44 н.);

- Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001 №26 н.) (с изменениями и дополнениями, утвержденными приказом Минфина от 12.12.05г.);

- Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (утверждено приказом Минфина РФ от 6.05.99 г. №32 н.) (с изменениями и дополнениями Приказ Минфина от 12.12.05г.);

- Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утверждено приказом Минфина РФ от 6.05.99г. №33 н.);

- Положение по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000 (утверждено приказом Минфина от 16.10.00г. №91н);

- Положение по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» ПБУ 15/01 (утверждено приказом Минфина РФ от 02.02.01г. №60 н.);

- Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02 (утверждено приказом Минфина РФ от 19.11.02 г. №114 н.).

Разработка Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99 стала важным этапом развития отечественного бухгалтерского учета. Установленные этим документом состав, содержание и методические основы формирования бухгалтерской отчетности организации максимально приближены к нормам, заложенным в международных стандартах бухгалтерского учета. Требования к бухгалтерской отчетности изложены в таблице 2.

Таблица 2. Требования к бухгалтерской отчетности

| Достоверность |

| Целостность |

| Последовательность |

| Сопоставимость |

| Полнота раскрытия информации |

| Нейтральность |

| Существенность |

| Оформление |

| Отчетный период |

| Денежное измерение |

Они дополняют собой допущения и требования, раскрытые в Положении по бухгалтерскому учету «Учетная политика организации».

При пользовании стандартом по учетной политике необходимо исходить из того, что он полностью базируется на общепринятых в мировой практике принципах бухгалтерского учета.

Таким образом, разработка документов второго уровня обусловлена необходимостью обобщения и трактовки применения принципов и базовых правил бухгалтерского учета, изложения основных понятий, относящихся к отдельным участкам учета, и возможных методов применения бухгалтерских приемов без раскрытия конкретного механизма применительно к определенному виду деятельности.

Третий уровень включает документы, раскрывающие конкретный механизм применения бухгалтерских методов с учетом отраслевой специфики предприятия, его масштабов, либо самих объектов бухгалтерского учета. К ним относятся следующие документы:

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению (утверждены приказом Минфина РФ от 31.10.00г. №94 н., в редакции дополнений и изменений, внесенных приказом Минфина РФ от 07 мая 2003 г. № 1-550/32-2);

- Методические указания по инвентаризации имущества и финансовых обязательств (утверждены приказом Минфина РФ от 13.06.95 г. №49);

- Методические указания по бухгалтерскому учету основных средств (утверждены приказом Минфина РФ от 13 октября 2003 г. № 91н)

- Методические указания по бухгалтерскому учету материально-производственных запасов (утверждены приказом Минфина РФ от 28.12.2002 г. №119н);

Следует отметить, что документы по вопросам планирования, учета и калькулирования себестоимости продукции, связывают два крупных блока учетной работы: финансовый и управленческий учет. При этом на данные блоки влияет комплекс вопросов по организации налогового учета.

Четвёртый уровень составляют внутренние рабочие документы организации, разрабатываемые руководителями организации. Основное условие содержания таких рабочих документов - непротиворечивость нормативным актам более высокого уровня.

Важным документом этого уровня является приказ об учетной политике. При ее разработке организации должны руководствоваться следующими допущениями (правилам»), предусмотренными ПБУ 1/98 «Учетная политика организации», которые представлены в таблице 3.

Таблица 3. Допущения учетной политики

| Имущественная обособленность |

| Непрерывность деятельности |

| Последовательность применения |

| Временная определённость фактов хозяйственной деятельности |

Допущение имущественной обособленности означает, что имущество и обязательства существуют обособленно от имущества и обязательств собственника.

Допущение непрерывности деятельности организации означает, что она будет продолжать свою работу в обозримом будущем, и у нее нет намерения ликвидации или существенного сокращения деятельности. Если такие намерения имеют место, то организация должна указать в учетной политике, формируемой на предстоящий финансовый год, и в пояснительной записке к годовому отчету за истекший финансовый год.

Допущение последовательности применения учетной политики означает, что выбранная организацией учетная политика применяется последовательно из года в год.

Допущение временной определенности фактов хозяйственной деятельности означает, что они отражаются в бухгалтерском учете и отчетности того периода, в котором совершены, независимо от фактического времени поступления или выплаты денежных средств, связанными с этими фактами. Кроме указанных допущений при разработке учетной политики необходимо также выполнение определенных требований, которые тоже закреплены в ПБУ 1/98 «Учетная политика организации», они представлены в таблице 4.

Таблица 4. Требования к учетной политике

| Полнота учета |

| Своевременность |

| Осмотрительность (консерватизм) |

| Приоритет содержания перед формой |

| Непротиворечивость |

| Рациональность |

Требование полноты говорит о необходимости отражения в бухгалтерском учете всех фактов хозяйственной деятельности. Требование своевременности обязывает отражать в бухгалтерском учете операции в момент их совершения либо, если такое отражение затруднительно, сразу после их завершения, что позволит получить оперативную и точную информацию о финансово-хозяйственной деятельности организации.

Требование осмотрительности означает большую готовность к учету потерь (расходов) и пассивов, чем возможных доходов и активов (не допуская скрытых резервов).

Требование приоритета содержания перед формой означает, что отражать в бухгалтерском учете факты хозяйственной деятельности нужно не только по их правовой форме (юридическому оформлению), но и по экономическому содержанию фактов и условий хозяйствования.

Требование непротиворечивости обуславливает необходимость тождества данных аналитического учета оборотам по синтетическим счетам на 1-е число каждого месяца, а также показателей бухгалтерской отчетности данным синтетического и аналитического учета.

Требование рациональности говорит об эффективной организации бухгалтерского учета в конкретной форме, исходя из её условий хозяйствования, масштабов деятельности и других факторов.

Данное требование особенно важно для субъектов малого предпринимательства, деятельность которых зачастую весьма специфична, а финансовые возможности по организации бухгалтерского учета ограничены.

Бухгалтерский учет на предприятиях малого бизнеса ведется в соответствии с Федеральным законом «О бухгалтерском учете» от 21.11.96 г. №129-ФЗ (с учетом изменений и дополнений). На основании данного закона ответственность за организацию бухгалтерского учета в организации, соблюдение законодательства при выполнении хозяйственных операций несут руководители предприятия.

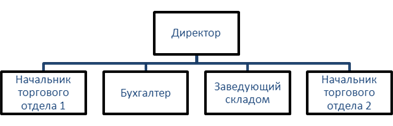

В зависимости от объема учетной работы руководители предприятий малого бизнеса могут:

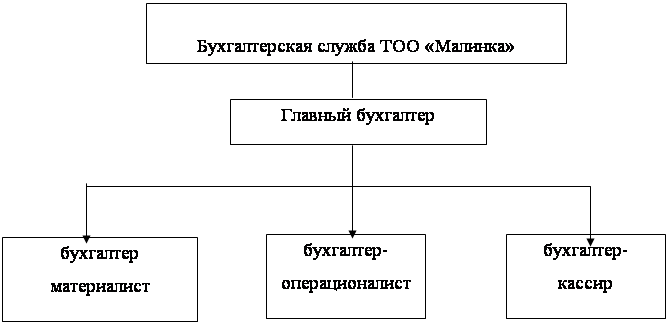

- учредить бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером;

- ввести в штат должность бухгалтера;

- передать на основе договора ведение бухгалтерского учета централизованной бухгалтерии, специализированной организации или бухгалтеру;

- вести бухгалтерский учет лично.

Главный бухгалтер (бухгалтер при отсутствии в штате должности главного бухгалтера) назначается на должность и освобождается от должности руководителем организации. Главный бухгалтер несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной информации в бухгалтерской отчетности.

Требования главного бухгалтера по документальному оформлению хозяйственных операций обязательны для всех работников организации. В своей работе главный бухгалтер может подчиняться только непосредственно руководителю организации.

К основным задачам бухгалтерского учета и налогообложения деятельности малых предприятий относятся:

- совершенствование законодательной и нормативной базы;

- унификация и упрощение учетных регистров;

- упрощение рабочего плана счетов;

- совершенствование документооборота и сведение к минимуму количества бухгалтерских документов;

- сокращение форм отчетности;

- упрощение баланса за счет укрупнения статей и исключения статей, не являющихся исключительно информативными для государственных органов;

- упрощение налогообложения.

Организация бухгалтерского учета предприятии малого бизнеса начинается с формирования учетной политики, составления рабочего плана счетов, определения формы бухгалтерскою учета и состава применяемых форм первичных учетных документов, cсистемы документооборота, которые утверждает руководитель предприятия

Малое предприятие на основании ПБУ 1/98«Учетная политика организации» разрабатывает учетную политику, под которой понимается принятая им совокупность способов ведения бухгалтерского учета: первичное наблюдение, стоимостное измерение, текущая группировка и итоговое обобщение фактов хозяйственной деятельности.

Учетная политика утверждается приказом или распоряжением руководителя.

При этом утверждаются:

- Рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- Формы первичных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы документов, а также формы первичной внутренней бухгалтерской отчетности.

- Порядок проведения инвентаризации и методы оценки видов имущества и обязательств;

- Порядок контроля за хозяйственными операциями.

При формировании учетной политики малого предприятия производится выбор одного конкретного направления ведения и организации бухгалтерского учет из допускаемых законодательством и нормативными актами по бухгалтерскому учету. Выбранный способ применяется предприятием с 1 января и до конца года.

Если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики организация осуществляет обработку соответствующего способа, исходя из ПБУ 1/98 «Учетная политика организации» и иных ПБУ.

Принятая вновь созданным предприятием учетная политика считается применяемой со дня государственной регистрации предприятия. Изменения учетной политики должно быть обосновано. Изменения вводятся с 1 января финансового года и могут производиться при изменениях в законодательстве РФ или нормативных актах по бухгалтерскому учету, а также разработки организацией новою способа ведения бухгалтерского учета, который позволяет более достоверно представить факты хозяйственной деятельности организации или снизить трудоемкость учетного процесса без снижения степени достоверности информации.

Изменения учетной политики, которые оказали бы существенное влияние на финансовое положение организации, движение денежных средств или финансовые результаты деятельности следует раскрыть в бухгалтерской отчетности.

Организация бухгалтерского учета хозяйственных операций на малом предприятии ведется в рамках системы взаимосвязанных бухгалтерских счетов путем применения метода двойной записи и предполагает, что в момент отражения отдельной операции в системе счетов бухгалтерского учета она классифицируется, то есть в зависимости от экономического содержания и характера операции определяются соответствующие счета для ее учета.

Предназначенная для конкретного малого предприятия система счетов регламентируется принятым на предприятии сокращенным рабочим планом счетов, который позволяет вести учет имущества и его обязательств в регистрах бухгалтерского учета по главным для него счетам.

При организации бухгалтерского учета на малых предприятиях допускается использование рабочего плана счетов с большим или меньшим количеством счетов. Выбранная группа счетов должна обеспечивать учет всех хозяйственных операций на данном предприятии, с отражением особенностей его деятельности.

Рабочий план счетов позволяет вести учет активов, капитала и обязательств в регистрах бухгалтерского учета на основных счетах, обеспечить контроль за наличием и сохранностью имущества, выполнением обязательств и достоверностью учетных данных.

Некоторые бухгалтерские счета, входящие в рабочий план счетов малого предприятия, кроме своих прямых учетных задач должны также выполнять функции других счетов.

Если деятельность малого предприятия не связана с использованием собственных или арендованных основных средств, определенного запаса материалов, учета задолженности покупателей и обязательств поставщикам и подрядчикам, или же, если процесс производства и реализации продукции завершается в течение месяца, то предприятие малого бизнеса может использовать рабочий план счетов с сокращенной номенклатурой.

Отражение хозяйственных операций в системе счетов бухгалтерского учета и регистрах бухгалтерского учета, применяемых малым предприятием, осуществляется посредством двойной записи.

Малым предприятиям предоставлено право самостоятельно выбирать форму бухгалтерского учета, исходя из своих потребностей деятельности и управления. На основе рекомендуемых форм они могут разрабатывать свои оригинальные формы, совершенствовать учетные регистры и создавать программы регистрации и обработки, соблюдая общие методологические принципы, а также технологию обработки учетной информации.

В соответствии с выработанным вариантом рабочего плана счетов, предприятие выбирает соответствующую систему бухгалтерского учета из предложенных Министерством финансов РФ.

Каждой форме бухгалтерского учета соответствуют определенные регистры бухгалтерского учета.

Регистры бухгалтерского учета служат для обобщения, классификации и накопления информации, содержащейся в принятых к бухгалтерскому учету первичных учетных документах, и отражения ее на счетах бухгалтерского учета и в бухгалтерской отчетности.

Приспосабливая регистры бухгалтерского учета к специфике своей работы, малые предприятия должны соблюдать: единые методологическую основу бухгалтерского учета, которая предполагает ведение бухгалтерского учета на основе принципов начисления и двойной записи, взаимосвязь данных аналитического и синтетического учета, сплошное отражение в учете всех хозяйственных операций в регистрах бухгалтерского учета на основании первичных учетных документов, накопление и систематизацию данных первичных документов в разрезе показателей, необходимых для управления и контроля за хозяйственной деятельностью малого предприятия, а также для составления бухгалтерской отчетности.

Применяя единую журнально-ордерную форму счетоводства, предприятие составляет и разработочные таблицы на основании первичных документов.

Журнально-ордерная форма бухгалтерского учета предусматривает применение следующих основных видов учетных регистров: журналов-ордеров, ведомостей, кассовой книги, Главной книги.

По первичным документам, отражающим хозяйственные операции, делают записи этих операций в журналы-ордера, на основании которых составляется Главная книга.

При организации учета на малом предприятии определен ряд принципов, которыми должен руководствоваться бухгалтер. К ним относятся:

- соблюдение в течение года принятой учетной политики в отражении

отдельных хозяйственных операций и оценки имущества;

- отражение в учете всех хозяйственных операций, совершенных в отчетном периоде, а также результатов инвентаризации имущества организации и его обязательств;

- правильность отнесения расходов и соответствия их доходам по отчетным периодам;

- раздельный учет затрат на производство товаров (работ, услуг) и капитальные вложения;

- качественное и экономное ведение учета;

- непротиворечивость.

Выполнение указанных принципов при ведении бухгалтерского учета основывается на документальном оформлении всех операций в момент их совершения.

1.3 Система налогообложения предприятий малого бизнеса

В настоящее время существуют несколько систем налогообложения малых предприятий:

1. Общеустановленная (традиционная) система, при которой малые предприятия уплачивают в бюджет налог на прибыль, на имущество НДС и иные налоги.

В соответствии со статьёй 18 Налогового кодекса РФ (НК РФ) в настоящее время субъекты малого предпринимательства могут использовать:

2. специальные налоговые режимы:

-система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (ЕСХН).

- упрощенная система налогообложения, учета и отчетности. (УСН)

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

- система налогообложения при выполнении соглашений о разделе продукции.

С 1 января 2003 года применение специальных налоговых режимов осуществляется в соответствии с главой 26.2 «Упрощенная система налогообложения» и главой 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ.

Глава 26.1 «Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)» вступила в силу с 01 января 2004 года на основании Федерального закона от 11 ноября 2003 г. № 147-ФЗ «О внесении изменений в главу 26.1 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации».

В данную главу периодически вносятся изменения и дополнения. Последние из них были внесены Федеральным законом от 3 июня 2005 г. № 55-ФЗ «О внесении изменений в статью 346.9 части второй Налогового кодекса Российской Федерации». Авансовые платежи по единому сельскохозяйственному налогу уплачиваются не позднее 25 дней со дня окончания отчетного периода, а единый сельскохозяйственный налог, подлежащий уплате по истечении налогового периода, уплачивается организациями и индивидуальными предпринимателями не позднее сроков, установленных для подачи налоговых деклараций за соответствующий налоговый период пунктами 1 и 2 статьи 346.10 настоящего Кодекса

Главы 26.2, 26.3 были приняты Федеральным законом от 24 июля 2002 г. № 104-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса РФ и некоторые другие акты законодательства РФ, а также о признании утратившими силу отдельных актов законодательства РФ о налогах и сборах».

Существенные изменения в главы 26.2 и 26.3 НК РФ, которые касаются многих аспектов применения УСН, в частности, условий перехода на УСН, порядка признания доходов и расходов, патентные нововведения внес Федеральный закон от 21.07.2005 N 101-ФЗ. Многие изменения призваны решить неоднозначные толкования действующего законодательства.

Изменения вступили в силу с 1 января 2006 года, но некоторые из них по ряду обстоятельств вступят в силу только с 1 января 2007 года.

Далее я поподробнее остановлюсь на некоторых упрощенных системах налогообложения.

При применении системы налогообложения для сельскохозяйственных товаропроизводителей налогоплательщиками уплачивается единый сельскохозяйственный налог (ЕСХН), исчисляемый ими по результатам их хозяйственной деятельности за отчетный (налоговый) период. Уплата ЕСХН заменяет уплату налога на прибыль организаций, НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации), налога на доходы физических лиц (в отношении доходов, полученных индивидуальными предпринимателями от осуществления предпринимательской деятельности), налога на имущество организаций, налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности), а также единого социального налога.

Иные налоги и сборы уплачиваются налогоплательщиками, перешедшими на систему налогообложения для сельскохозяйственных товаропроизводителей, в общеустановленном порядке.

Кроме того, указанными налогоплательщиками уплачиваются страховые взносы на обязательное пенсионное страхование в соответствии с Федеральным законом от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (с учетом изменений и дополнений).

Налогоплательщиками ЕСХН признаются организации, индивидуальные предприниматели и крестьянские (фермерские) хозяйства, являющиеся сельскохозяйственными товаропроизводителями.

Сельскохозяйственными товаропроизводителями признаются организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию и (или) выращивающие рыбу, осуществляющие ее первичную и последующую (промышленную) переработку и реализующие эту продукцию, если в общем доходе от реализации товаров, доля дохода от реализации составляет не менее 70%.

Данные налогоплательщики вправе перейти на уплату ЕСХН в добровольном порядке. Сельхозпроизводители, изъявившие желание перейти на уплату ЕСХН, должны подать заявление о переходе в налоговую инспекцию в период с 20 октября по 20 декабря года, предшествующего году перехода на уплату ЕСХН. По результатам рассмотрения поданных налогоплательщиками заявлений налоговый орган в месячный срок со дня их поступления в письменной форме уведомляет налогоплательщиков о возможности либо о невозможности применения системы налогообложения для сельскохозяйственных производителей.

Вновь созданные организации и физические лица, изъявившие желание осуществлять предпринимательскую деятельность без образования юридического лица, вправе подать заявление одновременно с подачей пакета документов для их государственной регистрации и постановки на учет или в течении 5 дней и применять с этой же даты систему налогообложения для сельскохозяйственных товаропроизводителей.

При этом следует отметить, что добровольный отказ налогоплательщиков от применения системы налогообложения для сельскохозяйственных товаропроизводителей и переход на общеустановленную систему налогообложения до окончания налогового периода по ЕСХН не допускается.

Добровольный переход на общеустановленную систему налогообложения может быть осуществлен налогоплательщиками только с начала очередного календарного года. Об этом налогоплательщики обязаны в письменном виде уведомить налоговые органы не позднее 15 января года, с которого они предполагают перейти на общеустановленную систему налогообложения.

В целях исчисления налоговой базы по ЕСХН налогоплательщики-организации учитывают доходы, полученные от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы.

Налогоплательщики - индивидуальные предприниматели учитывают доходы, полученные от предпринимательской деятельности.

В состав доходов от предпринимательской деятельности индивидуальными предпринимателями включаются все поступления как в денежной, так и в натуральной форме от реализации товаров (работ, услуг), реализации имущественных прав на имущество, используемое в процессе осуществления предпринимательской деятельности, стоимость такого имущества, полученного на безвозмездной основе, а также иные доходы от предпринимательской деятельности. Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав (кассовый метод).

При исчислении налоговой базы по ЕСХН налогоплательщики учитывают только те расходы, которые предусмотрены п. 2 ст. 346.5 НК РФ. Этот перечень закрытый, это означает что расходы, произведенные налогоплательщиком и не перечисленные в этом пункте, при исчислении ЕХН не учитываются.

Расходами признаются затраты после их фактической оплаты (кассовый метод).

При применении кассового метода признания доходов и расходов следует иметь в виду, что:

- понесенные налогоплательщиками материальные расходы, расходы на оплату труда, расходы по оплате сумм процентов за пользование денежными средствами (кредитами, займами), а также расходы по уплате сумм налогов и сборов включаются в состав расходов, учитываемых при исчислении налоговой базы по ЕСХН применительно к порядку, предусмотренному п. 3 ст. 273 НК РФ, а именно:

а) материальные расходы (за исключением перечисленных ниже), расходы на оплату труда, а также расходы по оплате процентов за пользование заемными средствами включаются в состав расходов, учитываемых при исчислении налоговой базы по ЕСХН, на момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения;

б) расходы на приобретение сырья и материалов, учитывающихся в составе указанных расходов по мере списания данного сырья и материалов в производство;

в) расходы на уплату налогов и сборов, учитывающихся в составе указанных расходов в размере их фактической уплаты налогоплательщиками;

- расходы на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и другого имущества, не являющегося амортизируемым имуществом, включаются в состав материальных расходов, учитываемых при исчислении налоговой базы по ЕСХН в полной сумме, по мере ввода такого имущества в эксплуатацию (подп. 3 п. 1 ст. 254 НК РФ);

- стоимость приобретенных для дальнейшей реализации товаров включается в состав указанных расходов в том отчетном (налоговом) периоде, в котором фактически были получены доходы от реализации таких товаров.

- расходы по товарам, приобретенным впрок и не реализованным в отчетном (налоговом) периоде, учитываются при получении доходов от реализации таких товаров в последующих отчетных (налоговых) периодах.

Расходы на приобретение основных средств и нематериальных активов, понесенные налогоплательщиками в период применения системы налогообложения для сельскохозяйственных товаропроизводителей, принимаются согласно порядку, где стоимость основных средств и нематериальных активов, приобретенных налогоплательщиками после перехода на систему налогообложения для сельскохозяйственных товаропроизводителей, списывается в расходы в момент ввода этих основных средств и нематериальных активов в эксплуатацию.

Состав основных средств и нематериальных активов, а также их оценка определяются налогоплательщиками в соответствии с законодательством Российской Федерации о бухгалтерском учете.

Налоговой базой по ЕСХН признается денежное выражение доходов, уменьшенных на величину расходов.

Ставка единого сельхозналога составляет 6 процентов.

Налогоплательщики имеют право уменьшить (но не более чем на 30%) исчисленную ими за налоговый период налоговую базу по ЕСХН на сумму убытков, полученных ими по итогам предыдущих налоговых периодов применения данного специального налогового режима.

Сумма не учтенных налогоплательщиками при исчислении налоговой базы за налоговый период убытков подлежит переносу на будущее.

Рассмотрим пример начисления ЕСХН.

СПК «Аврора» занимается производством и реализацией сельхозпродукции. С 2005 года кооператив уплачивает сельхозналог.

Сумма доходов за 2005 год составила 650000 рублей.

Сумма расходов, признанная для целей налогообложения равна 480000 рублей.

Единый сельхозналог за 2005 год следует рассчитать так:

(650000 руб.-480000руб.) х 6 % = 10200руб.

Эту сумму следует заплатить не позднее 31 марта 2006 года. В счет уплаты налога нужно зачесть суммы уплаченных авансовых платежей по итогам отчетных периодов.

В настоящее время большинство субъектов малого предпринимательства применяют упрощенную систему налогообложения (УСН) - это такая система уплаты налогов, при которой обязанность по уплате четырех основных налогов заменяется уплатой одного налога, а все остальные, установленные для них обязанности (налоговые, страховые, бухгалтерские, статистические) выполняются в общем порядке.

Основными признаками упрощенной системы являются следующие положения.

Упрощенная система налогообложения применяется организациями и индивидуальными предпринимателями наряду с общей системой налогообложения, предусмотренной законодательством РФ о налогах и сборах.

Указанное означает, что субъекты упрощенной системы уплачивают вместо налога на прибыль (доход - для индивидуальных предпринимателей), налога на добавленную стоимость (кроме таможенного), исчисляемого по внутренним операциям (при реализации, передаче для собственных нужд, выполнении строительно-монтажных работ для собственного потребления), налога на имущество, единого социального налога один единый налог.

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ.

В соответствии со ст.6 Федерального закона от 15 декабря № 167-ФЗ «Об обязательном пенсионном страховании в РФ» плательщиками страховых взносов на обязательное пенсионное страхование являются две категории субъектов:

1) лица, производящие выплаты физическим лицам, в том числе:

- организации;

- индивидуальные предприниматели;

2) индивидуальные предприниматели в размере фиксированного платежа.

Организации, применяющие упрощенную систему налогообложения, выполняют требования законодательства о бухгалтерском учете в ограниченном объеме.

Переход на упрощенную систему налогообложения является добровольным.

В соответствии с главой 26.2 «Упрощенная система налогообложения» организации, перешедшие на упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета, за исключением учета основных средств, нематериальных активов и кассовых операций, а также для них определён порядок представления статистической отчетности.

Таким образом, организации, применяющие упрощенную систему налогообложения, ведут учет основных средств и нематериальных активов в порядке, предусмотренном законодательством РФ о бухгалтерском учете в частности с ПБУ 6/01 «Учет основных средств» (с изменениями и дополнениями) , 14/2000 «Учет нематериальных активов» ПБУ.

Организации признаются налогоплательщиками единого налога, если они соответствуют следующим критериям:

- не имеют филиалов и (или) представительств;

- доля участия в этих организациях других организаций не превышает 25 процентов;

Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов, на некоммерческие организации, в том числе организации потребительской кооперации, осуществляющие свою деятельность в соответствии с Законом Российской Федерации от 19 июня 1992 года № 3085-I «О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации», а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность в соответствии с указанным Законом;

- средняя численность работников не превышает 100 человек;

- остаточная стоимость основных средств и нематериальных активов не превышает 100 миллионов рублей;

При этом учитываются основные средства и нематериальные активы, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с главой 25 настоящего Кодекса;

- доход в течение года составляет не более 20 миллионов рублей (до 2006 года -15мл. руб.);

- не занимаются специфическими видами деятельности (банки, ломбарды и т.д.);

- не применяют иные специальные налоговые режимы (за исключением системы вмененного налогообложения).

Налоговым периодом по единому налогу является календарный год.

Отчетным периодом признается первый квартал, полугодие и девять месяцев.

Организации, которые желают перейти на упрощенную систему налогообложения, и доход от реализации которых по итогам девяти месяцев не превышает 20 млн. рублей (без учета налога на добавленную стоимость).

Кроме того, 20 млн. рублей станут ежегодно индексироваться на коэффициент, учитывающий инфляцию, который будет увеличивать и лимит для перехода на УСН (с 2006 года - 15 млн. рублей). Первую индексацию следует проводить, считая выручку, позволяющую работать по УСН с 2007 года. Значение этого коэффициента в 2006 году равно 1,132.

Если организация желает перейти на упрощенную систему налогообложения с 1 января следующего года, то она подает заявление в налоговый орган в период с 1 октября по 30 ноября текущего года, в котором обязательно указывается объект налогообложения.

Форма заявления о переходе на упрощенную систему налогообложения утверждена приказом МНС РФ от 19.09.2002 г. № ВГ-3-22/495. Указанная форма необязательна и носит рекомендательный характер (п.3 названного приказа).

Второй способ перехода на упрощенную систему заключается в следующем.

Данный способ перехода используется теми организациями и индивидуальными предпринимателями, которые хотят применять упрощенную систему налогообложения с момента их создания (регистрации).

В связи с этим данные субъекты должны обладать признаками налогоплательщика единого налога также с момента создания (регистрации).

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели, желающие перейти на упрощенную систему налогообложения с момента их создания (регистрации), должны подать заявление о переходе на упрощенную систему налогообложения одновременно с подачей заявления о постановке на учет в налоговых органах или в течении 5 дней следующих за регистрацией.

В этом случае организации и индивидуальные предприниматели вправе применять упрощенную систему налогообложения с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя.

Налогоплательщики, перешедшие на упрощенную систему налогообложения, обязаны применять ее на протяжении всего налогового периода, если не наступят основания для обязательного прекращения действия упрощенной системы или не будут нарушены условия признания субъекта налогоплательщиком.

Так, согласно п.3 ст.346.13 Налогового кодекса РФ налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на общий режим налогообложения, если иное не предусмотрено настоящей статьей.

Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на общий режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на общий режим налогообложения.

Налогоплательщик (организация, индивидуальный предприниматель) считается перешедшим на общий режим налогообложения с начала того квартала, в котором было допущено превышение установленных для него критериев.

При этом налогоплательщик обязан сообщить в налоговый орган о переходе на общий режим налогообложения в течение 15 дней по истечении отчетного (налогового) периода, в котором произошло нарушение указанных выше четырех условий.

По единому налогу при упрощенной системе налогообложения установлено два вида объекта:

- доходы;

- доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения и может изменяться в течении трех лет с начала применения упрощенной системе налогообложения. В то же время налогоплательщики перешедшие на УСН с 01.01.2003 года и выбравшие объект налогообложения «доходы», вправе с 01.01.2006 года изменить объект налогообложения.

При установлении любого вида объекта налогообложения доход является его неотъемлемой частью. Поэтому данные положения распространяются на всех налогоплательщиков.

Доходы и расходы определяются кассовым методом.

Кассовый метод признания доходов при упрощенной системе налогообложения - это метод, при котором доходы (от реализации, внереализационные) признаются таковыми в том отчетном (налоговом) периоде, в котором они были фактически получены.

В зависимости от способа получения дохода датой их получения признается:

- день поступления средств на счета в банках;

- день поступления средств в кассу налогоплательщика;

- день поступления иного имущества (работ, услуг), имущественных прав;

- день погашения задолженности перед налогоплательщиком иным способом.

Также, при кассовом методе датой получения дохода будет являться не только последующая оплата товара, но и поступление любого аванса.

Определение доходов организаций при упрощенной системе налогообложения происходит в том же порядке, который предусмотрен для налогоплательщиков налога на прибыль (глава 25 НК РФ).

При определении объекта налогообложения у организаций учитывают следующие доходы:

- доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со ст. 249 НК РФ;

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

- внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

Внереализационными доходами признаются доходы, не указанные в статье 249 настоящего Кодекса.

Внереализационными доходами налогоплательщика признаются, в частности, доходы:

- от долевого участия в других организациях, за исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации;

- в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком Российской Федерации на дату перехода права собственности на иностранную валюту (особенности определения доходов банков от этих операций устанавливаются статьей 290 настоящего Кодекса);

- в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба;

- от сдачи имущества в аренду (субаренду), если такие доходы не определяются налогоплательщиком в порядке, установленном статьей 249 настоящего Кодекса;

- от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (в частности, от предоставления в пользование прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности), если такие доходы не определяются налогоплательщиком в порядке, установленном статьей 249 настоящего Кодекса;

- в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам (особенности определения доходов банков в виде процентов устанавливаются статьей 290 настоящего Кодекса); а также внереализационными доходами признаются доходы, не являющиеся доходами от реализации товаров (работ, услуг), имущественных прав и т.д.

Показатель «расходы» используется только теми налогоплательщиками, которые установили в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

При этом необходимо отметить, что порядок определения расходов применяется как организациями, так и индивидуальными предпринимателями.

Перечень расходов, учитываемых для целей налогообложения при упрощенной системе, установлен ст.346.16 Налогового кодекса РФ.

При определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы:

- расходы на приобретение, сооружение и изготовление основных средств

- расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком

- расходы на ремонт основных средств (в том числе арендованных);

- арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

- материальные расходы;

- расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

- расходы на обязательное страхование работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации;

- суммы налога на добавленную стоимость по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком, а также с сумм авансов в счет предстоящих поставок;

- проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

- суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Российской Федерации;

- расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации;

- расходы на командировки;- плату государственному и (или) частному нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

- расходы на бухгалтерские, аудиторские и юридические услуги;

- расходы на публикацию бухгалтерской отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

- расходы на канцелярские товары;

- расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

- расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

- расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

- расходы на подготовку и освоение новых производств, цехов и агрегатов;

- суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах;

- расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации. При реализации указанных товаров налогоплательщик вправе уменьшить доходы от этих операций на сумму расходов, непосредственно связанных с такой реализацией, в том числе на сумму расходов по хранению, обслуживанию и транспортировке реализуемых товаров;

- расходы на выплату комиссионных, агентских вознаграждений и вознаграждений по договорам поручения;

- расходы на оказание услуг по гарантийному ремонту и обслуживанию;

- расходы на подтверждение соответствия продукции или иных объектов, процессов производства, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов или условиям договоров;

- расходы на проведение (в случаях, установленных законодательством Российской Федерации) обязательной оценки в целях контроля за правильностью уплаты налогов в случае возникновения спора об исчислении налоговой базы;

- плата за предоставление информации о зарегистрированных правах;

- расходы на оплату услуг специализированных организаций по изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости (в том числе правоустанавливающих документов на земельные участки и документов о межевании земельных участков);

- расходы на оплату услуг специализированных организаций по проведению экспертизы, обследований, выдаче заключений и предоставлению иных документов, наличие которых обязательно для получения лицензии (разрешения) на осуществление конкретного вида деятельности;

- судебные расходы и арбитражные сборы;

- периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности);

- расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе в порядке, предусмотренном пунктом 3 статьи 264 настоящего Кодекса;

- расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю Российской Федерации, установленного Центральным банком Российской Федерации.

Общими правилами учета расходов при упрощенной системе налогообложения являются следующие положения:

- установленный перечень расходов является исчерпывающим и расширению не подлежит;

- расходы учитываются для целей налогообложения при соблюдении установленных принципов;

- отдельные расходы учитываются в порядке, установленном для аналогичных расходов по налогу на прибыль (глава 25 НК РФ);

- расходы учитываются для целей налогообложения только в момент их признания.

Для того чтобы правильно исчислить и уплатить налог налогоплательщику необходимо организовать налоговый учет, определить налоговый (отчетный) период, сформировать за этот период налоговую базу, применить к ней налоговые ставки и своевременно перечислить налог, не забыв подать соответствующую налоговую декларацию.

Следовательно, для правильного исчисления налога необходимо отдельно рассмотреть каждый из перечисленных показателей.

Налоговым периодом по данному налогу признается календарный год.

Если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6 процентов.

Если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 процентов.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, по итогам каждого отчетного периода исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчетного периода исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм авансовых платежей по налогу.

Налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уплачивает минимальный налог.

Сумма минимального налога исчисляется за налоговый период в размере 1 процента налоговой базы, которой являются доходы. Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога.

Налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее.

Налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить исчисленную по итогам налогового периода налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял упрощенную систему налогообложения и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Убыток не может уменьшать налоговую базу более чем на 30 процентов. При этом оставшаяся часть убытка может быть перенесена на следующие налоговые периоды, но не более чем на 10 налоговых периодов.

Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, в течение всего срока использования права на уменьшение налоговой базы на сумму убытка.

Убыток, полученный налогоплательщиком при применении иных режимов налогообложения, не принимается при переходе на упрощенную систему налогообложения.

Убыток, полученный налогоплательщиком при применении упрощенной системы налогообложения, не принимается при переходе на иные режимы налогообложения.

Налогоплательщики-организации представляют в налоговые органы по месту своего нахождения налоговые декларации:

- по истечении отчетного периода не позднее 25 дней со дня окончания соответствующего отчетного периода;

- по истечении налогового периода не позднее 31 марта года, следующего за истекшим налоговым периодом.

Налогоплательщики - индивидуальные предприниматели представляют в налоговые органы по месту своего жительства налоговые декларации:

- по истечении отчетного периода не позднее 25 дней со дня окончания соответствующего отчетного периода;

- по истечении налогового периода не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Налогоплательщики обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании книги учета доходов и расходов.

Форма книги учета доходов и расходов и порядок отражения в ней хозяйственных операций организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, утверждена приказом МНС РФ от 28.10.2002 г. № БГ-3-22/606. (с изменениями от 26 марта 2003 г., 24 мая 2004 г., 4 февраля 2005 г.)

С 1 января 2006 года глава 26.2 НК РФ дополнена статьёй 346.25.1, разрешающей применять УСН на основе патента. Для введения патента на территории конкретного региона необходим закон соответствующего субъекта. Этим же документом определяется перечень видов предпринимательской деятельности, по которым разрешается применение патента (но в пределах того перечня, который предусмотрен в статье 346.25.1 главы 26.2 НК РФ).

Применять патент могут только предприниматели, если они осуществляют только один из видов предпринимательской деятельности, названных в законе субъекта РФ, и если они не используют труд наемных работников.

Применение УСН на основе патента – дело добровольное, поэтому даже если необходимый закон в субъекте РФ принят и этот вид деятельности в него включен, то можно выбрать и УСН и общий режим.

На получение патента предпринимателю необходимо подать в налоговый орган заявление не позднее чем за один месяц до начала применения УСН на основе патента. Формы документов для применения данной системы утверждены Приказом ФНС России от 31.08.2005 № САЭ-3-22/417. Перейти на УСН на основе патента можно с начала любого квартала на любой из следующих сроков: квартал, полугодие, 9 месяцев и год.

При расчете стоимости патента применяется ставка 6 процентов, но вместо реального дохода рассматривается заранее установленный годовой доход по соответствующему виду деятельности. Годовая стоимость патента (ГС) рассчитывается по формуле:

ГС =Потенциально возможный доход по виду деятельности х 6% (1)

Размер годового дохода устанавливается законами субъектов РФ, причем при установлении этого размера устанавливается следующее ограничение. Если вид деятельности, в отношении которого вводится возможность применения патента, относится к числу видов деятельности, которые подлежат единому налогу на вмененный доход (ЕНВД), то устанавливаемый размер годового дохода не должен превышать величину базовой доходности, установленную для данного вида деятельности. Данное сравнение производится в случае, когда ЕНВД в регионе в регионе не введен и когда его введут, то придется применять ЕНВД.

По мнению Минфина России, предприниматель может уменьшить стоимость патента на сумму страховых платежей на обязательное пенсионное страхование, уплаченных и исчисленных за этот же период времени но не более чем на 50 процентов, а также вести книгу доходов и расходов и представлять в налоговые органы декларации. Форма такой декларации еще не утверждена Минфином РФ.

В Вологодской области в настоящее время не принят закон об упрощенной системе налогообложения на основе патента.

На территории Вологодской области очень широко распространен из видов специальных налоговых режимов, это - Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Данный налоговый режим имеет существенную специфику.

Вместе с тем, система налогообложения вмененного дохода распространяет свое действие только на указанные в законе виды деятельности, в отношении остальных видов деятельности одновременно будет применяться общий или упрощенный режимы налогообложения.

В связи с этим, возможно, выделить следующие основные примеры сочетания системы единого налога на вмененный доход с иными системами налогообложения.

Организация осуществляет несколько видов деятельности, один из которых подпадает под налогообложения единым налогом на вмененный доход. В этом случае организация применяет общий или упрощенный режим налогообложения, а в отношении последнего вида деятельности исчисляет единый налог на вмененный доход.

Организация осуществляет два вида деятельности, каждый из которых подпадает под налогообложения единым налогом на вмененный доход. В этом случае организация отдельно по каждому виду деятельности исчисляет единый налог на вмененный доход.

Организация осуществляет несколько видов деятельности, два из которых подпадает под налогообложения единым налогом на вмененный доход. При этом организация применяет общий или упрощенный режим налогообложения, а в отношении последних двух видов деятельности отдельно по каждому из них исчисляет единый налог на вмененный доход.

Единый налог на вмененный доход - это система налогообложения отдельного вида деятельности, при которой налог уплачивается с заранее объявленного (вмененного) дохода (показателя).

Основными признаками единого налога на вмененный доход являются следующие положения.

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности вводится в действие законом субъекта РФ.

В Вологодской области этот налог принят Решением Вологодской городской Думы от 6 октября 2005г. № 310 «О введении в действие системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» а также нормативными актами муниципальных образований, Земскими собраниями Грязовецкого, Сокольского и другими муниципальными районами.

-уплата единого налога на вмененный доход по отдельным видам деятельности заменяет обязанность по уплате с этих видов деятельности четырех основных налогов: налога на прибыль (доход), НДС по внутренним операциям, налога на имущество, единого социального налога.

Все иные налоги и сборы по этим видам деятельности уплачиваются в общеустановленном порядке. В отношении иных видов деятельности применяется обычный режим налогообложения.

- при осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению единым налогом на вмененный доход, учет показателей, необходимых для исчисления налога, ведется раздельно по каждому виду деятельности.

- налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению единым налогом, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с общим режимом налогообложения.

- организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога на вмененный доход, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством РФ.

- организации, являющиеся налогоплательщиками единого налога на вмененный доход, обязаны выполнять требования законодательства о бухгалтерском учете в общем порядке.

В соответствии со ст.4 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» (с учетом дополнений и изменений) данный закон распространяется на все организации, находящиеся на территории РФ. При этом каких-либо исключений для организаций, применяющих данную систему налогообложения, не предусмотрено. Таким образом, данные организации ведут бухгалтерский учет в общем порядке.

Организации и индивидуальные предприниматели, применяющие вмененную систему налогообложения, также должны учитывать следующие условия:

В отношении единого налога на вмененный доход в ст.346.27 НК РФ предусмотрено специальное определения основных понятий, которое и должно применяться для целей налогообложения.

- вмененный доход - потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке.

- базовая доходность - условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Базовая доходность по налогу на вмененный доход на некоторые виды деятельности. Базовая доходность определяется в рублях и устанавливается на один месяц на единицу физического показателя. Величина базовой доходности установлена в Налоговом кодексе РФ. Базовая доходность необходима для определения налоговой базы.

Таблица 5. Базовая доходность

| Вид деятельности | Физический показатель | Базовая доходность в рублях |

| Оказание бытовых услуг | Количество работников, включая индивидуального предпринимателя | 7500 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы | Площадь торгового зала (кв.м.) | 1800 |

| Оказание автотранспортных услуг | Количество автотранспортных средств, используемых для перевозки пассажиров и грузов | 6000 |

- Корректирующие коэффициенты базовой доходности.

K 1 - устанавливаемый на календарный год коэффициент-дефлятор, в 2006 году он равен 1,132

К 2 - корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности.

В Вологодской области значение данного коэффициента устанавливается муниципальными образованиями согласно своих нормативных документов. Некоторые данные приведены в таблице 6.

Таблица 6. Корректирующие коэффициенты муниципальных образований Вологодской области

| Виды предпринимательской деятельности | Муниципальные образования | ||

| Вологодская городская дума | Череповецкая городская дума | Грязовецкое земское собрание | |

| Торговля непродовольственными товарами | 0,4 | 0,4 | 0,5 |

| Услуги парикмахерских | 0,4 | 0,5 | 1,4 |

| Грузовые перевозки | 1,0 | 1,0 | 1,0 |

Перечень видов предпринимательской деятельности, по которым законом субъекта РФ может быть установлена система налогообложения в виде налога на вмененный доход перечислен в п.2 ст.346.26 Налогового кодекса РФ. Законодательные органы субъектов РФ вправе выбрать все (или часть) из установленных видов деятельности. Устанавливать иные виды деятельности или вводить какие-либо ограничения по субъектному составу региональные власти не могут.

Налогоплательщиками по единому налогу на вмененный доход являются организации и индивидуальные предприниматели, осуществляющие на территории субъекта РФ, в котором введен единый налог, предпринимательскую деятельность, облагаемую единым налогом.

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика, который определяется как потенциально возможный доход, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода.

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, скорректированной на величину коэффициентов, и величины физического показателя, характеризующего данный вид деятельности.

Ставка единого налога устанавливается в размере 15 процентов величины вмененного дохода. Формула расчета единого налога на вмененный доход:

Единый налог на вмененный доход = (физический показатель х базовую доходность х К1 х К2) х 15% (2)

Налоговым периодом по единому налогу признается квартал.

Сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, осуществляемое в соответствии с законодательством РФ, уплаченных за этот же период времени при выплате налогоплательщиками вознаграждений своим работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование и на сумму выплаченных пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50 процентов по страховым взносам на обязательное пенсионное страхование.

Исходя из вышеизложенного следует, что процесс модернизации Налоговой системы продолжается. Об этом свидетельствуют данные таблицы 7.

Таблица 7. Изменение и дополнения, внесенные в законодательные и нормативные акты по порядку исчисления и оплаты единого налога на вмененный доход с 01.01.06г.

| Вид документа | Дата, номер | Комментарий |

| Письмо Минфина РФ | 06.12.2005 г. №03-11-04/3/159 | С 1 января 2006 года нельзя переводить на ЕНВД деятельность посредника (комиссионера, агента), ведущего розничную продажу комиссионных товаров. |

| Письмо Минфина РФ | 05.12.2005 г. №03-11-02/76 | Распределять расходы, относящиеся к ЕНВД, УСН, ЕСХН, необходимо нарастающим итогом с начала года, а не за каждый квартал применения ЕНВД. |

| Письмо Минфина РФ | 01.12.2005 г. №03-11-05/110 | Индивидуальные предприниматели, выполняющие бытовые работы по заказу других индивидуальных предпринимателей, если результаты работ используются в предпринимательской деятельности, не подлежат переводу на ЕНВД. |

| Письмо Минфина РФ | 29.11.2005 г. №03-11-04/3/147 | Для применения ЕНВД лицами, оказывающими услуги общественного питания без зала обслуживания посетителей, необходимо организовать потребление реализуемой продукции на месте. |

| Письмо Минфина РФ | 23.11.2005 г. №03-11-04/3/142 | Сумма ЕНВД рассчитывается исходя из общего количества сданных в аренду торговых мест. |

| Письмо Минфина РФ | 07.12.2005 г. №03-11-04/3/164 | К розничной торговле с 1 января 2006г. будет относиться предпринимательская деятельность, связанная с торговлей товарами как за наличный, так и за безналичный расчет независимо от категории покупателей (физические или юридические лица). При этом определяющим признаком договора розничной купли-продажи в целях применения единого налога на вмененный доход является то, для каких целей налогоплательщик реализует товары организациям и физическим лицам: для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, или для использования этих товаров в целях ведения предпринимательской деятельности. С 1 января 2006 г. на уплату единого налога на вмененный доход может быть переведена продажа товаров физическим лицам в кредит с оплатой их стоимости за наличный, за безналичный расчет. |

Похожие работы

... разрешено исправлять существенные ошибки предшествующего отчетного года без ретроспективного пересчета. Это новшество существенно упростит составление отчетности. 1.2 Автоматизация бухгалтерского учета на предприятиях малого бизнеса Руководителю российского предприятия сегодня приходится принимать решения в условиях неопределенности и риска, что вынуждает его постоянно держать под ...

... 3 показателя: 1. Численность работников обычно до 50 человек. 2. Объем продажи продукции. 3. Балансовая стоимость имущества. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА НА ПРЕДПРИЯТИЯХ МАЛОГО БИЗНЕСА Задачи Бухгалтерского учета в малом предпринимательстве: 1. Совершенствование законодательной и нормативной базы. 2. Унификация и упрощение. 3. Учет регистров. ...

... средств, товарно- материальные ценностей, кредитные и расчетные обязательства, договоры о материальной ответственности. Предприятие самостоятельно: - устанавливает организационную форму бухгалтерской работы; - формирует учетную политику; - проводит функциональные разделения учета на управленческий и финансовый; - разрабатывает порядок контроля за хозяйственными операциями, а также другие ...

... 5. Отчет кассира (отрывной лист кассовой книги) 6. Ж/О №1 ведомость №1 7. Главная книга 8. Бухгалтерский баланс На предприятиях малого бизнеса учет ведется в книге кассира операциониста и ведомости учета д/с и фондов (форма В4) На счете 50/1 учитываются средства в кассе организации. На 50/2 наличие и движение д/с в кассах товарных контор, билетные и багажные кассы портов и вокзалов, ...

0 комментариев