Навигация

Бухгалтерский учет на предприятиях малого бизнеса

2. Бухгалтерский учет на предприятиях малого бизнеса

2.1 Учет денежных средств

Предприятие хранит денежные средства в банке, а для осуществления расчетов наличными деньгами ООО АКФ «Проф-Аудит» имеет кассу и ведет все необходимую документацию по установленным формам.

Кассир руководствуется основными нормативными документами, регламентирующими ведение кассовых операций:

- Положение о правилах организации наличного денежного обращения на территории РФ, утвержденного Советом директоров Банка России от 05.01.1998 № 14-П;

- Порядок ведения кассовых операций в Российской Федерации, утвержден решением Совета Директоров ЦБ России 22.09.1993 №40 и доведенный до сведения письмом ЦБ России от 04.10.1993 № 18

- Постановлением правительства РФ от 30.07.1993 № 745 «Об утверждении положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением и перечня отдельных категорий предприятий (в том числе физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, в случае осуществления ими торговых операций или оказания услуг), организаций и учреждений, которые в силу специфики своей деятельности либо особенностей местонахождения могут осуществляться денежные расчеты с населением без применения ККМ.

Через кассу осуществляются следующие операции:

- приходуются полученные наличные средства;

- производятся платежи по своим обязательствам перед другими лицами в пределах установленной ЦБ РФ суммы (предельный размер расчетов наличными деньгами между юридическими лицами в сумме 60 тысяч рублей по одному платежу);

- производится выдача заработной платы и подотчетных сумм.

Прием наличных денежных средств от населения производится с обязательным применением ККМ и с соблюдением требований Постановления Совета Министров – Правительства РФ № 745.

Наличные денежные средства хранятся в кассе в размере установленном в соответствии с расчетом лимита кассы.

Кассир несет полную материальную ответственность за сохранность всех принимаемых им ценностей.

Кассир оформляет первичные кассовые документы и веден кассовую книгу.

Постановлением Госкомстата России от 18.08.1998 № 88 утверждены согласованные с Минфином России и Минэкономики России унифицированные формы первичной учетной документации по учету кассовых операций:

· № КО-1 «Приходный кассовый ордер» (Приложение 1)

· № КО-2 «Расходный кассовый ордер» (Приложение 2)

· № КО-3 «Журнал регистрации приходных и расходных кассовых документов»

· № КО-4 «Кассовая книга» (Приложение 3)

· № КО-5 «Книга учета принятых и выданных кассиром денежных средств»

· Журнал регистрации приходных и расходных платежных документов

2.2 Учет основных средств и нематериальных активов

Основные средства - это часть имущества, которое используется в организации в качестве средств труда при производстве продукции, выполнении работ и услуг либо для управления организацией в течение периода, превышающего 12 месяцев.

Правила бухгалтерского учета основных средств установлены Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденным приказом Минфина РФ от 03.03.2001 г. № 26н. (с изменениями и дополнениями утвержденными приказом Минфина от 12.12.2005года);

В соответствии с этими правилами, при принятии к бухгалтерскому учету активов в качестве основных средств необходимо единовременное выполнение следующих условий:

-использование в производстве продукции, при выполнении работ или оказания услуг либо для управленческих нужд;

-использование в течение длительного времени, т.е. срока полезного использования свыше 12 месяцев;

-организацией не предполагается дальнейшая перепродажа данных активов;

-способность приносить организации экономические выгоды в дальнейшем.

Сроком полезного использования является период, в течении которого использование объекта основных средств приносит доход организации.

При определении сроков полезного использования основных средств следует руководствоваться Классификацией основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительством РФ от 01.01.2002 г. № 1 «О классификации основных средств, включаемых в амортизационные группы».

Для тех видов основных средств, которые не указаны в этой Классификации, сроки их полезного использования устанавливаются налогоплательщиком в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

Классификация основных средств по видам составляет основу их аналитического учета.

По назначению основные средства подразделяются на:

-производственные

-непроизводственные

По видам основные средства подразделяются на:

-здания;

-сооружения;

-рабочие и силовые машины и т.д.

По степени использования основные средства подразделяются на;

-находящиеся в эксплуатации;

-находящиеся на консервации и т.д.

В зависимости от имеющихся прав на объекты основные средства подразделяются на:

-собственные, в том числе и сданные в аренду;

-находящиеся в оперативном управлении;

-арендованные.

Стоимость основных средств определяется как первоначальная, остаточная и восстановительная.

Первоначальная стоимость - это сумма фактических затрат на приобретение объекта основных средств.

Такими затратами, например, могут быть:

- суммы, уплаченные продавцу в соответствии с договором;

- суммы, уплаченные за доставку и монтаж;

- невозмещаемые налоги, уплаченные при приобретении основных средств (например, НДС, уплаченный при приобретении оборудования для производства продукции, освобожденной от этого налога);

- суммы, уплаченные за информационные и консультационные услуги, связанные с приобретением этого объекта основных средств;

- проценты по кредитам и займам, полученным для приобретения основных средств;

- иные затраты, непосредственно связанные с приобретением объекта основных средств.

Поступление основных средств (кроме оборудования к установке) обязательно оформляется через счет 08 «Вложения во внеоборотные активы». На этом счете собираются все затраты, связанные с покупкой и установкой оборудования, или с его возведением и строительством. Исключение составляют общехозяйственные и иные расходы, не имеющие прямого отношения к приобретению или строительству объектов. Когда предмет, по решению специальной комиссии предприятия, может быть запущен в эксплуатацию, составляется акт приемки, и все расходы со счета 08 «Вложения во внеоборотные активы» переводятся на счет 01 «Основные средства».

Затраты по приобретению основных средств сначала учитываются по дебету счета 08 «Вложения во внеоборотные активы» (без НДС):

Дебет 08 Кредит 60 (76) - учтены затраты, непосредственно связанные с приобретением объекта основных средств,

При вводе в эксплуатацию объекта основных средств, делается проводка:

Дебет 01 Кредит 08 - введен в эксплуатацию объект основных средств.

ООО АКФ «Проф-Аудит» приобрело по договору купли-продажи персональный компьютер. Согласно договору, стоимость компьютера – 16.402 руб. (в том числе НДС – 2.502 руб.).

Бухгалтер организации делает проводки:

Дебет 60 Кредит 51 на сумму 16.402 руб. - оплачен счет продавца;

Дебет 08 Кредит 60 на сумму 16.402 руб. - оприходован компьютер на балансе организации (с учетом НДС);

Доставку компьютера (295 руб., в том числе НДС - 45 руб.) ООО АКФ «Проф-Аудит» дополнительно оплатил наличными из кассы через подотчетное лицо:

Дебет 71 Кредит 50 на сумму 295 руб. - выданы из кассы деньги подотчетному лицу для оплаты доставки компьютера;

Дебет 08 Кредит 71 на сумму 295 руб. - плата за доставку учтена в стоимости компьютера (на основании авансового отчета подотчетного лица);

Когда компьютер ввели в эксплуатацию, бухгалтер ООО АКФ «Проф-Аудит» делает проводки:

Дебет 01 Кредит 08 16.697 руб. - компьютер зачислен в состав основных средств организации.

Всякое принятое в эксплуатацию основное средство начинает использоваться в производстве, и на него начисляется амортизация. Ежемесячно (на следующий же месяц после приемки в эксплуатацию) в себестоимость изготавливаемой продукции будет переходить часть стоимости данного основного средства.

Существует 4 способа начисления амортизации основных средств:

-линейный;

-способ уменьшаемого остатка;

-способ списания стоимости по сумме чисел лет срока полезного использования;

-способ списания стоимости пропорционально объему продукции (работ).

Чтобы начислить амортизацию, все основные средства организации делятся на однородные группы объектов, объединенных общими признаками.

По объектам одной группы основных средств можно использовать только один из перечисленных способов, который закреплен в учетной политике организации.

Выбранный способ начисления амортизации следует применять в течение всего срока полезного использования (то есть срока службы) объекта основных средств.

Примерный срок службы основных средств приведен в Классификации основных средств, включаемых в амортизационные группы (утверждена постановлением Правительства РФ от 1 января 2002 г. № 1).

Если же в Классификации срок полезного использования для приобретенного вами объекта не указан, организация может установить его на основании рекомендаций изготовителя, которые должны быть в технической документации к основному средству (паспорте, техническом описании, инструкции по эксплуатации и т.д.). Среди способов начисления амортизации более распространен линейный способ.

Линейный способ начисления амортизации предполагает равномерное начисление амортизации в течение срока полезного использования объекта основных средств.

ООО АКФ «Проф-Аудит» приобрело автомобиль для использования в основной деятельности. Первоначальная стоимость основного средства – 120.000 руб. Срок полезного использования - 5 лет.

При использовании линейного способа начисления амортизации ежегодно должна амортизироваться 1/5 стоимости автомобиля.

Сначала нужно определить годовую норму амортизации. Для этого первоначальную стоимость основного средства примем за 100%.

Годовая норма амортизации составит 20% (100% : 5).

Следовательно, годовая сумма амортизации составит 24.000 руб. (120.000 руб. х 20%).

Сумма ежемесячных амортизационных отчислений составит 2.000 руб. (24.000 руб. : 12 мес.).

Ежемесячно в течение 5 лет бухгалтер ООО АКФ «Проф-Аудит» будет делать проводку:

Дебет 20 Кредит 02 на сумму 2.000 руб. - начислена амортизация основного средства за отчетный месяц.

Как только сумма амортизации (на счете 02 «Амортизация основных средств») сравняется с суммой балансовой стоимости основного средства (на счете 01 «Основные средства»), то амортизация больше не начисляется, и основное средство начинает приносить «чистую прибыль». Если оно при этом уже потеряло свои технические характеристики или финансовую полезность, то его можно списать по акту.

Главными первичными документами по учету основных средств являются:

- акт (накладная) приемки-передачи основных средств (форма № ОС-1)(приложение 4);

-акт приемки-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОС-3);

- акт на списание основных средств (форма № ОС-4) (приложение 5);

- акт на списание автотранспортных средств (форма № ОС-4а);

- инвентарная карточка учета основных средств (форма № ОС-6);

- акт о приемке оборудования (форма № ОС-14);

- акт приемки-передачи оборудования в монтаж (форма № ОС-15);

- акт о выявленных дефектах оборудования (форма № ОС-16);

- акт об оприходовании материальных ценностей, полученных при разборке и демонтаже зданий и сооружений (форма М-35).

Для признания расходов на приобретение основных средств необходимо наличие двух условий:

1) ввод основных средств в эксплуатацию;

2) фактическая оплата основных средств.

Также при упрощенной системе налогообложении налогоплательщики обязаны вести бухгалтерский учет, как основных средств, так и нематериальных активов.

Нематериальными активами (НМА) признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

При этом для признания НМА необходимо наличие способности приносить налогоплательщику экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

К нематериальным активам относятся:

-исключительные права на объекты интеллектуальной собственности (изобретения, компьютерное программное обеспечение, товарные знаки и т.п.), которые используются в производственной деятельности организации более одного года;

-организационные расходы, то есть затраты, связанные с образованием юридического лица (оплата консультационных, рекламных, юридических услуг; расходы по подготовке документации и другие расходы, понесенные до момента государственной регистрации организации), признанные в соответствии с учредительными документами вкладом учредителей в уставный капитал;

-деловая репутация организации, то есть разница между покупной ценой организации (как приобретенного имущественного комплекса в целом) и стоимостью по бухгалтерскому балансу всех ее активов и обязательств.

Нематериальный актив не имеет материально-вещественной структуры, но вы должны иметь документ, подтверждающий исключительное право вашей организации на этот актив.

Правила бухгалтерского учета НМА установлены Положением по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000 (утверждено приказом Минфина от 16.10.2000 г. №91н).

Нематериальный актив, приобретенный за плату, учитывается на балансе по первоначальной стоимости, которая включает в себя все фактические расходы на приобретение.

Такими расходами, например, могут быть:

-суммы, уплаченные правообладателю по договору передачи (уступки) прав;

-стоимость консультационных услуг, связанных с приобретением нематериального актива;

-регистрационные сборы, патентные пошлины и другие аналогичные платежи, связанные с регистрацией (перерегистрацией) прав на нематериальный актив;

-невозмещаемые налоги, уплаченные при приобретении нематериального актива;

-вознаграждение, уплаченное посреднику, через которого приобретен нематериальный актив;

-иные затраты, непосредственно связанные с приобретением нематериального актива.

Все перечисленные затраты сначала мы должны учесть по дебету счета 08 «Вложения во внеоборотные активы» (без налога на добавленную стоимость):

Дебет 08 Кредит 60 (76, 51)

-учтены затраты, непосредственно связанные с приобретением нематериального актива (без НДС),

Принимая нематериальный актив к бухгалтерскому учету, делается бухгалтерская запись:

Дебет 04 Кредит 08 - нематериальный актив принят к бухгалтерскому учету

Нематериальные активы приходуют на основании акта приемки-передачи.

На каждый объект следует оформить инвентарную карточку учета нематериальных активов.

ООО АКФ «Проф-Аудит» приобрело у ОАО «АудитИнформ» исключительные права на изобретение, подтвержденные патентом № 1159113. Стоимость патента, согласно договору, составила 120.000 руб. (в том числе НДС – 18.305 руб.).

Договор об уступке исключительных прав на изобретение был зарегистрирован в Роспатенте. Затраты на регистрацию (в том числе оплата регистрационной пошлины) составили 500 руб.

Бухгалтер ООО АКФ «Проф-Аудит» сделал проводки:

Дебет 08 Кредит 60 на сумму 120.000 руб. - отражена стоимость исключительных прав на патент (с учетом НДС);

Дебет 60 Кредит 51 на сумму 120.000 руб. - перечислены деньги «АудитИнформ»;

Дебет 08 Кредит 76 на сумму 500 руб. - отражены затраты, связанные с регистрацией договора об уступке патента;

Дебет 76 Кредит 51 на сумму 500 руб. - оплачены затраты, связанные с регистрацией договора;

Дебет 04 Кредит 08 на сумму 120500 руб. (120000 + 500) - нематериальный актив принят к бухгалтерскому учету (после регистрации договора в Роспатенте).

Расходы, связанные с содержанием и обслуживанием нематериальных активов, включаются в себестоимость продукции, работ или услуг.

Так, например, в течение срока действия патента на изобретение организация-патентообладатель обязана уплачивать пошлину за поддержание патента в силе.

В учете такие затраты отражаются бухгалтерской записью:

Дебет 26 (20, 44...) Кредит 76 - учтены затраты, связанные с содержанием и обслуживанием нематериальных активов.

Нематериальный актив, полученный безвозмездно, учитывается на балансе по рыночной стоимости. В учете делается запись:

Дебет 08 Кредит 98-2 - получен нематериальный актив безвозмездно;

Дебет 04 Кредит 08 - нематериальный актив принят к бухгалтерскому учету.

Стоимость безвозмездно полученных нематериальных активов для целей налогообложения учитывается как внереализационные доходы (ст.250 НК РФ).

Практически каждая организация использует в своей работе компьютерные программы. В подавляющем большинстве случаев исключительное авторское право на компьютерную программу остается у фирмы-разработчика, а организация приобретает лишь право пользования этой программой.

Такая ситуация, в частности, имеет место, когда организация использует программу автоматизации бухгалтерского учета (например, «1С:Бухгалтерия» и т.п.) или информационную компьютерную систему (например, «КонсультантПлюс», «Гарант» и т.п.).

В данном случае нематериальные активы, полученные в пользование, организация должна учитывать на забалансовом счете в оценке, принятой в договоре (п.26 ПБУ 14/2000).

Периодические платежи за право пользования объектом интеллектуальной собственности включаются в расходы отчетного периода, а фиксированный разовый платеж учитывается как расходы будущих периодов и списывается на затраты в течение срока действия договора.

При применении упрощенной системы налогообложения бухгалтер ООО АКФ «Проф-Аудит» имеет возможность в момент приобретении нематериального актива списать его стоимость на затраты отчетного периода.

Нематериальные активы приходуют на основании акта приемки-передачи. По общему правилу акт составляет комиссия, назначаемая приказом руководителя. В состав комиссии, как правило, включают представителей администрации предприятия, работников бухгалтерии, а также специалистов, способных оценить нематериальный актив.

Типового бланка акта приемки-передачи нематериального актива нет. Однако в качестве исходного образца такого акта вы можете использовать бланк акта (накладной) приемки-передачи основных средств (форма № ОС-1).

В акте должны быть указаны первоначальная стоимость актива, срок его полезного использования, порядок начисления амортизации.

На каждый объект нематериальных активов бухгалтер должен завести специальную карточку (форма № НМА-1).

Карточку оформляют в одном экземпляре на каждый объект нематериальных активов.

Похожие работы

... разрешено исправлять существенные ошибки предшествующего отчетного года без ретроспективного пересчета. Это новшество существенно упростит составление отчетности. 1.2 Автоматизация бухгалтерского учета на предприятиях малого бизнеса Руководителю российского предприятия сегодня приходится принимать решения в условиях неопределенности и риска, что вынуждает его постоянно держать под ...

... 3 показателя: 1. Численность работников обычно до 50 человек. 2. Объем продажи продукции. 3. Балансовая стоимость имущества. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА НА ПРЕДПРИЯТИЯХ МАЛОГО БИЗНЕСА Задачи Бухгалтерского учета в малом предпринимательстве: 1. Совершенствование законодательной и нормативной базы. 2. Унификация и упрощение. 3. Учет регистров. ...

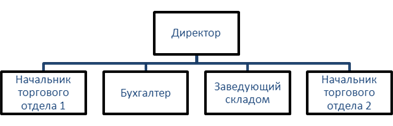

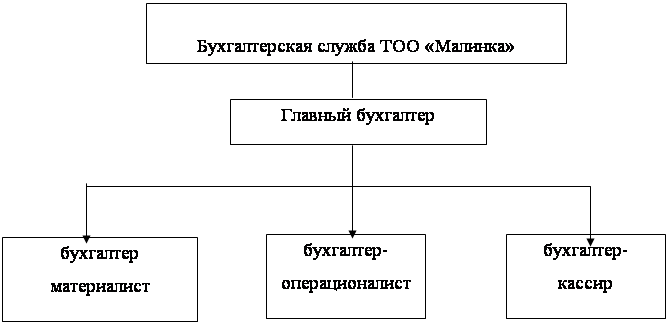

... средств, товарно- материальные ценностей, кредитные и расчетные обязательства, договоры о материальной ответственности. Предприятие самостоятельно: - устанавливает организационную форму бухгалтерской работы; - формирует учетную политику; - проводит функциональные разделения учета на управленческий и финансовый; - разрабатывает порядок контроля за хозяйственными операциями, а также другие ...

... 5. Отчет кассира (отрывной лист кассовой книги) 6. Ж/О №1 ведомость №1 7. Главная книга 8. Бухгалтерский баланс На предприятиях малого бизнеса учет ведется в книге кассира операциониста и ведомости учета д/с и фондов (форма В4) На счете 50/1 учитываются средства в кассе организации. На 50/2 наличие и движение д/с в кассах товарных контор, билетные и багажные кассы портов и вокзалов, ...

0 комментариев