Навигация

Учет отчислений в фонды социальной защиты и их использование

2.5. Учет отчислений в фонды социальной защиты и их использование

Права граждан на различные виды социальной защиты (материальное обеспечение по болезни, старости, инвалидности и т.п.) закреплены Конституцией РФ. В соответствии с ТКРФ и нормативными документами Минфина РФ и Минтруда РФ фонды социальной защиты создаются без вычетов из заработной платы работников. В настоящее время в РФ существуют следующие фонды социальной защиты: пенсионный фонд, фонд социального страхования, фонд обязательного медицинского страхования и фонд занятости населения.

Отчисления в эти фонды являются обязательными для всех предприятий, учреждений и организаций, являющихся юридическими лицами.

Расчеты организации с государственными внебюджетными социальными фондами учитываются на счете 69 "Расчеты по социальному страхованию и обеспечению" по субсчетам: 69-1 «Расчеты по социальному страхованию»; 69-2 «Расчеты по пенсионному обеспечению»; 69-3 «Расчеты по обязательному медицинскому страхованию». Взносы во внебюджетные государственные фонды (кредит счета 69) начисляют по страховым тарифам, размеры которых устанавливаются федеральным законом. В настоящее время они составляют:

- в Фонд социального страхования - 5,4% к оплате труда, начисленной по всем основаниям;

- в Фонд обязательного медицинского страхования' 3,6%;

- в Фонд занятости населения-1,5% к оплате труда, начисленной по всем основаниям, включая договоры подряда и поручения.

- в Пенсионный фонд размер отчислений - 29% по отношению к выплатам, начисленным работнику по всем основаниям независимо от источника финансирования.

Установлены сроки платежей в государственные внебюджетные социальные фонды:

- в Фонд социального страхования - один раз в месяц в срок, установленный для выплаты заработной платы за истекший месяц;

- в Пенсионный фонд - ежемесячно в сроки получения в учреждении банка средств на оплату труда за истекший месяц, но не позднее 15-го числа месяца, следующего за месяцем, за который исчислены взносы;

- в Фонд обязательного медицинского страхования - один раз в месяц в срок, установленный для получения заработной платы за истекший месяц.

Срок уплаты страховых взносов в Фонд занятости населения не установлен.

Порядок формирования и использования отчислений в Пенсионный фонд РФ. Финансирование выплат пенсии осуществляет Пенсионный фонд РФ как самостоятельное финансово-кредитное учреждение.

Страховые взносы в Пенсионный фонд организации начисляют на все виды выплат, начисленных рабочим, а также начисленных физическим лицам по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, и по авторским договорам.

Бухгалтеру при учете расчетов с Пенсионным фондом РФ следует руководствоваться "Инструкцией о порядке уплаты страховых взносов работодателями и гражданами в Пенсионный фонд РФ (ПФР)", утвержденной Постановлением Правления ПФР от 19 марта 1996 г. N 25. В соответствии с этой Инструкцией плательщиками взносов в ПФР являются:

1. Работодатели:

- предприятия, организации и учреждения независимо от форм собственности и организационно - правовых форм деятельности, в том числе с иностранными инвестициями; компании, фирмы, любые другие организации, в том числе товарищества, образованные в соответствии с законодательством иностранных государств, которые осуществляют предпринимательскую или иную деятельность на территории Российской Федерации, континентальном шельфе и в экономической зоне Российской Федерации через постоянное представительство; иностранные юридические лица, получающие доход, не связанный с деятельностью в России через постоянное представительство;

- крестьянские (фермерские) хозяйства; родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования.

2. Граждане, в том числе иностранные, применяющие труд наемных работников в личном хозяйстве как работодатели.

3. Иные плательщики взносов:

- граждане, в том числе иностранные, зарегистрированные в качестве предпринимателей, осуществляющих свою деятельность без образования юридического лица (граждане, занимающиеся индивидуально - трудовой деятельностью), частные детективы, частные охранники, нотариусы, занимающиеся частной практикой;

- российские граждане, работающие по прямым контрактам с иностранными предприятиями, не имеющими постоянных представительств на территории Российской Федерации, и зарегистрированные в качестве предпринимателей, осуществляющих свою деятельность без образования юридического лица.

Взносы за граждан, работающих по найму и подлежащих в соответствии с законодательством социальному страхованию, уплачивают работодатели.

Освобождены от уплаты взносов в ПФР общественные организации инвалидов и пенсионеров, а также находящиеся в их собственности предприятия, объединения и учреждения, созданные для осуществления уставных целей общественных организаций. Освобождение должно быть подтверждено решением управляющего отделением ПФР по месту нахождения плательщика.

Взносы в ПФР начисляются плательщиками на все вознаграждения за работу в денежном или натуральном выражении по всем основаниям, которые включаются в расчет пенсии.

В настоящее время взносы составляют 29 % от облагаемой базы. При этом 1 % начисляется из заработной платы работников, а 28 % включаются в состав производственных затрат (издержек обращения).

Взносы начисляются до вычета всех налогов и удержаний, то есть от начисленной суммы.

Страховые взносы на выплаты, включенные в себестоимость (издержки), также включаются в себестоимость, начисляются за счет тех же источников, что и сами выплаты. Перечисление взносов в ПФР производиться только в порядке безналичных расчетов.

Ежеквартально в срок до 30 числа месяца, следующего за отчетным кварталом в бухгалтерии плательщика, составляют и представляют в отделение ПФР по месту нахождения предприятия «Расчетную ведомость по страховым взносам в ПФР».

Основанием для составления «Расчетной ведомости» служат данные главной книги, первичного учета.

Контроль за своевременной и полной уплатой взносов плательщиками осуществляется уполномоченными отделений ПФР по месту нахождения предприятия. Плательщики обязаны предоставить уполномоченному все необходимые для проверки документы. По результатам проверки составляется акт и справка о начислении взносов в ПФР.

При обнаружении недоначисления (сокрытия) взносов, а также несвоевременного их перечисления на счета ПФР проверяющий рассчитывает штрафные санкции. При повторном нарушении штраф взыскивается в двойном размере. На сокрытую сумму начисляются и взыскиваются взносы и пени.

Срок исковой давности по взысканию недоимки и санкций ПФР установлен 6 лет.

В соответствии с законом о бюджете государственного социального страхования хозяйствующие субъекты, независимо от вида собственности и организационно-правовой формы должны уплачивать взносы в фонд государственного социального страхования.

Сроки уплаты и тарифы взносов на обязательное государственное страхование установлены в Законе о бюджете государственного социального страхования. Так для ООО «*********» тариф равен 28% от фонда оплаты труда. Срок уплаты – ежемесячно до 10 числа месяца следующего за отчетным.

Начисленные взносы перечисляются в территориальное отделение ФСС не полностью. Норматив для каждого плательщика устанавливает территориальное отделение ФСС, но в пределах, установленных законодательством. Из общей суммы начисленных страховых взносов 26% ежемесячно перечисляется в ФСС, остальная сумма остается на предприятии в течение квартала и может быть использована на:

- выплату пособий по временной нетрудоспособности, беременности и родам, погребение и так далее;

- санаторно-курортное лечение;

- физкультурно-оздоровительные мероприятия;

- лечебно-диетическое питание;

- и другие цели.

При использовании средств ФСС в учете делают следующие бухгалтерские записи:

-на начисление различных пособий, входящих в фонд оплаты труда и совокупный доход:

Дт 69-1 Кт 70;

- на перечисление средств в счет частичного погашения стоимости путевок на санитарно-курортное лечение за своих работников:

Дт 69-1 Кт 51;

- на перечисление (выдачу) средств на проведение физкультурно-оздоровительных мероприятий:

Дт 69-1 Кт 50, 51.

Если в течение отчетного квартала средства ФСС, оставшиеся в распоряжении предприятия, полностью не использованы, то свободный остаток должен быть в конце квартала перечислен на счет ФСС. Эта сумма отражается в ФСС в карточке аналитического учета по каждому страхователю, который в праве использовать их по целевому назначению.

От отчислений в ФСС не освобождается не одна категория плательщиков.

На суммы, начисленные по договорам гражданско-правового характера, например, по поручениям, договорам подряда, отчисления в ФСС не производятся.

Взаимоотношения организаций с ФСС регулируются:

Положением о фонде социального страхования РФ, утвержденным постановлением Правительства РФ от 12 февраля 1994 г. № 101;

Инструкции о порядке начисления, уплаты страховых взносов, расходования и учета средств государственного страхования, утвержденной постановлением ФСС РФ, Министерства труда и социального развития РФ, Министерства финансов РФ и Госналогслужбы РФ от 2 октября 1996 г. № 162, 2, 87, 07-1-07;

Федеральным законом «О государственных пособиях гражданам, имеющим детей», принятым 19 мая 1995г. № 81-ФЗ;

Положением о порядке назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденным постановлением Правительства РФ от 4 сентября 1995 г. № 883.

Инструкцией о порядке выдачи документов, удостоверяющих временную нетрудоспособность граждан, утвержденной Министерством здравоохранения и медицинской промышленности РФ и ФСС РФ 19 октября 1994 г. № 206 (пункт 21).

Расчет пособия по временной нетрудоспособности. Это особенный вид оплаты непроработанного времени. Его источником является не себестоимость, как для всех предшествующих видов оплат непроработанного времени, а средства органов социального страхования.

При расчете пособия по временной нетрудоспособности следует иметь в виду, что размер пособия кроме среднего заработка за расчетный период и количества дней болезни зависит также и от непрерывного стажа работника. Если непрерывный стаж составляет до 3 лет, то пособие выплачивается в размере 60% от суммы, рассчитанной исходя из среднего заработка, до 8 лет – 80%, свыше 8 лет – 100%. Некоторым категориям работников пособия выплачиваются в размере 100 процентов независимо от трудового стажа. К ним относятся работники в возрасте до 18 лет, работники, имеющие 3 и более детей, работники, получившие трудовое увечье или профессиональное заболевание, а также инвалиды Великой Отечественной войны.

Пособие по беременности и родам. Это пособие предоставляется женщинам на период отпуска по беременности и родам продолжительностью 70 дней до родов и 70 дней после родов. В случае осложненных родов послеродовой отпуск по беременности и родам увеличивается на 16 дней, а в случае многоплодной беременности продолжительность отпуска составляет 84 дня до родов и 110 дней после родов.

Работникам, усыновившим ребенка, предоставляется отпуск на период со дня усыновления и до истечения 70 дней со дня рождения усыновленного ребенка, а при одновременном усыновлении двух и более детей - 110 календарных дней со дня их рождения. Основанием для предоставления такого отпуска является заявление работника о предоставлении отпуска, которое подается по месту работу, с указанием его продолжительности и представлением документа, подтверждающим право работника на его получение (решение суда об установлении усыновления ребенка).

Женщинам, по их желанию, вместо указанного выше отпуска, может быть предоставлен отпуск по беременности и родам такой же продолжительности, т.е. со дня усыновлении ребенка не более 70 дней со дня его рождения, а при одновременном усыновлении двух и более детей - 110 календарных дней со дня их рождения. Основанием для предоставления отпуска по беременности и родам является листок нетрудоспособности, который выдается лечебным учреждением в установленном порядке.

В случае усыновления ребенка обоими супругами пособие выдается тому супругу, которому предоставлен отпуск в связи с усыновлением ребенка. При этом предоставляется справка с места работы другого родителя, усыновившего ребенка, о том, что он не использует отпуск или супруга не находится в отпуске по беременности и родам и ему/ей пособие не выдавалось.

В 2003 году пособие по беременности и родам исчисляется из среднего заработка работника по основному месту работы за последние 12 календарных месяцев, предшествующих наступлению отпуска по беременности и родам, в размере 100% среднего заработка. Исчисление среднего заработка осуществляется в порядке, установленном Правительством Российской Федерации в соответствии со статьей 139 Трудового кодекса Российской Федерации. При этом в случае повышения заработной платы в расчетном периоде такое повышение учитывается с даты повышения фактической заработной платы. В связи с этим, в 2004 году средний заработок для расчета пособия по беременности и родам определяется в соответствии с Положением об особенностях порядка исчисления среднего заработка, утвержденного постановлением Правительства Российской Федерации от 11 апреля 2003 года № 213, и с учетом положений статьи 8 Федерального закона от 8 декабря 2003 года № 166-ФЗ.

В 2003 году работнику, который в последние 12 календарных месяцев перед наступлением отпуска по беременности и родам проработал фактически менее трех месяцев, пособие по беременности и родам выплачивается в размере, не превышающем за полный календарный месяц минимального размера оплаты труда, установленного федеральным законом, а в районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, - минимального размера оплаты труда с учетом этих коэффициентов.

Размер пособия по беременности и родам не может превышать 11.700 рублей. В районах и местностях, где в установленном порядке применяются районные коэффициенты к заработной плате, максимальный размер пособия по беременности и родам определяется с учетом этих коэффициентов.

В связи с тем, что до настоящего времени не установлен единый районный коэффициент, максимальный размер пособия определяется с учетом районного коэффициента, установленного на федеральном уровне для конкретной местности для непроизводственных отраслей.

Пособие выплачивается по месту работы.

Порядок начисления и выплаты пособия по беременности и родам устанавливается:

1. Федеральным законом от 08.12.2003 № 166-ФЗ «О бюджете Фонда социального страхования Российской Федерации на 2004 год»;

2. Федеральным законом от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования»;

3. Федеральным законом от 07.08.2000 № 122-ФЗ «О порядке установления размеров стипендий и социальных выплат в Российской Федерации»;

4. Федеральным законом от 19.05.1995 № 81-ФЗ «О государственных пособиях гражданам, имеющим детей»;

5. Положением о порядке назначения и выплаты государственных пособий гражданам, имеющим детей (Утверждено Постановлением Правительства РФ от 04.09.95 № 883).

Сумма пособия по беременности и родам налогами не облагается и не учитывается в доходах для налогообложения.

Единовременное пособие при рождении ребенка. Право на это пособие имеет дин из родителей либо лицо, его заменяющее. Пособие выдается (дебет счета 69-1, кредит счета 50) в размере 15-кратной минимальной оплаты труда, предусмотренной законодательством, на день рождения ребенка, а не на день обращения за пособием. Данное пособие выдается также при усыновлении ребенка в возрасте до 3 месяцев. Пособие выплачивается в случае, когда обращение за ним последовало не позднее 6 месяцев со дня рождения ребенка. Пособие выдается по месту работы (учебы) матери, а если мать не работает (не учится) – по месту постоянной работы (учебы) отца.

Для назначения и выплаты пособия представляются заявление о назначении пособия, справка о рождении ребенка, выданная органами ЗАГСа.

Пособие на погребение. В соответствии со ст. 9 Федерального закона «О погребении и похоронном деле» от 10.01.2003г. № 8-ФЗ супругу, близким родственникам, законному представителю или иному лицу, взявшему на себя обязанности осуществить погребение умершего, гарантируется оказание на безвозмездной основе услуг по погребению, согласно следующему перечню: оформление документов, необходимых для погребения; предоставление и доставка гроба и других предметов, необходимых на погребение; перевозка тела (останков) умершего на кладбище (в крематорий); погребение (кремация с последующей выдачей урны с прахом).

Если погребение осуществляется за счет средств граждан, им выплачивается социальное пособие в размере, равном стоимости услуг на погребение из гарантированного перечня таких услуг, но не превышающем размер минимальной оплаты труда более чем в 10 раз.

Социальное пособие на погребение умершего работавшего гражданина выплачивает на основании заявления и справки о смерти, выдаваемой органами ЗАГСа, в день обращения организация, в которой умерший работал; на погребение умершего несовершеннолетнего члена семьи – организация, где работают один из родителей или другие члены семьи, в которой проживал несовершеннолетний. Социальное пособие выплачивается, если обращение за ним последовало не позднее шести месяцев со дня смерти гражданина.

Выплата пособия на погребение учитывается по дебету субсчета 69-1 и кредиту счета 50.

Обязательное медицинское страхование призвано обеспечить всем гражданам равные возможности в получении медицинской и лекарственной помощи.

При расчетах с фондом обязательного медицинского страхования (ФОМС) следует иметь в виду, что начисление этого вида взносов отражается в учете записью:

Дт20 Кт69-3«Расчеты по обязательному медицинскому страхованию»

Дт 25 Кт 69-3

От отчислений в ФОМС не освобождается ни одна категория плательщиков. Взносы в ФОМС не начисляются на суммы оплаты по договорам гражданско-правового характера.

Использование средств фонда у плательщиков не предусматривается.

Из общей начисленной суммы в 3,6%, 0,2% перечисляется в федеральный фонд, а 3,4% отчисляется в территориальный фонд.

От взносов в фонд занятости освобождены граждане, использующие труд наемных работников, религиозные объединения, общественные организации инвалидов, а также находящиеся в их собственности предприятия, объединения и учреждения, созданные для осуществления их уставных целей.

Использование средств фонда у плательщиков не предусматривается.

На суммы оплаты по договорам гражданско-правового характера взносы в фонд занятости не начисляются.

Взаимоотношения организаций с фондом занятости населения регулируются Федеральным законом «О занятости населения в РФ» от 20 апреля 1996 г. № 36-ФЗ;

2.6.Синтетический и аналитический учет расчетов с персоналом по заработной плате

Аналитический учет расчетов по оплате труда и начислению заработной платы осуществляется по следующим основным направлениям:

- по каждому ра6отнику независимо от времени его работы на предприятии;

- по видам начислений;

- по источникам выплат;

- по структурным подразделениям;

- по видам выпускаемой продукции, оказываемых услуг, выполняемых работ.

На рабочем месте расчетчика основным направлением аналитического учета является организация учета начислении по каждому конкретному работнику.

В настоящее время на предприятиях и в организациях используются три варианта организации такого аналитического учета: по расчетно-платежным ведомостям, раздельно по расчетным и платежным ведомостям и по составленным машинным способом листкам "расчет заработной платы" (начислено, удержано и к выдаче) на основании которых заполняется платежная ведомость для выдачи заработной платы.

Первые два варианта используются в условиях ручной обработки документации, а последний - в условиях автоматизации учета.

На ООО «*********» используется последний вариант расчета.

В соответствии с действующим ТКРФ заработная плата может выдаваться работающим один или два раза в месяц, в сроки, установленные в коллективном договоре.

Если заработная плата выдается два раза в месяц, то за его первую половину либо выдается аванс, либо делается полный расчет. Чаще выдается аванс. Размеры аванса и сроки его выдачи устанавливаются в коллективном договоре. Аванс устанавливается в процентном отношении к окладу или средней заработной плате за предыдущий период. Сумма аванса не должна быть больше фактически заработанной за соответствующий период. Обычно аванс устанавливается на уровне 40% oт месячного заработка, учитывая, что удержания составляют примерно 10 процентов от начисленной суммы.

В настоящее время чаще всего применяется порядок, при котором заработная плата начисляется и выдается один раз в месяц.

После поступления документов, в бухгалтерию, производится их группировка с целью определения общего месячного заработка каждого работника и общего фонда заработной платы по предприятию в целом и по категориям работающих.

Основным сводным документом по исчислению заработной платы является расчетная ведомость (расчетный Лист - та же расчетная ведомость только на одного человека). Основанием для составления расчетной ведомости служат следующие первичные документы:

- накопительные карточки заработной платы.

- справки-расчеты на отдельные виды доплат, сумм дополнительной заработной платы и пособий по временной нетрудоспособности;

- исполнительные листы и заявления работников на различные вычеты и удержания из заработной платы;

- платежные ведомости или расходные кассовые ордера на выданные авансы.

В платежной ведомости содержатся только показатели, связанные с выдачей заработной платы на руки:

табельный номер, Ф.И.0., сумма к выдаче, расписка в получении.

Работники получают заработную плату либо в кассе предприятия, либо в отделении банка, в котором открыт их личный счет.

Для выплаты заработной платы из кассы установлены жесткие сроки - три дня с момента получения наличных денежных средств в учреждении банка. В эти дни разрешается хранить наличность в кассе сверх установленного лимита.

Выдается заработная плата только через кассу. При децентрализации выплаты заработной платы кассир ведет специальную книгу регистрации платежных ведомостей и сумм, выданных наличными.

Если заработная плата не получена в установленные сроки, то в платежной ведомости против Ф.И.0. работника специальным штампом или от руки делается отметка '"депонировано", а не выданные суммы называются депонентскими.

На лицевой стороне платежной ведомости кассир делает запись о ее закрытии. При этом указываются суммы, выданной наличными и депонированной заработной платы.

На депонентские суммы составляется реестр не выданной заработной платы.

Закрытая платежная ведомость и реестр не выданной заработной платы передаются кассиром в бухгалтерию ООО «*********». После их проверки бухгалтер выписывает расходный кассовый ордер на сумму выданной заработной платы, оформляет и передает его в кассу для составления отчета кассира.

Вся, не выданная в указанные сроки, заработная плата подлежит возврату на расчетный счет предприятия. При этом в объявлении на взнос наличными указывается, что это депонированные суммы. Эти суммы банк не может направлять на погашение задолженности предприятия или на прочие выплаты, и обязан выдать их по первому требованию предприятия.

В бухгалтерии предприятия учет депонентских сумм ведется в Книге учета депонированных сумм. Книга открывается на год. Сумма задолженности по невиданной заработной плате числится в учете в течение трех лет. По истечении этого срока сумма списывается в состав балансовой прибыли, как прибыль от внереализационных операций. Возможно, организовать учет депонированной заработной платы и на основании реестров не выданной заработной платы, в которых предусмотрены для этого соответствующие графы.

Выплата депонентских сумм оформляется либо расходным ордером, либо выполняющей его функции отрезной частью листка книги учета депонированных сумм. Выплата отпускных и расчета при увольнении оформляется либо расходным ордером, либо платежной ведомостью.

Выплата отпускных и расчета при увольнении оформляется либо расходным ордером, либо платежной ведомостью.

Синтетический учет расчетов с работниками по оплате труда ведется на счете 70 «Расчеты с персоналом по оплате труда». Счет преимущественно пассивный, входит в группу счетов расчетов. На этом счете отражается состояние расчетов с работниками как состоящими, так и не состоящими в списочном составе предприятия по всем видам выплат.

По кредиту счета 70 отражаются все начисления заработной платы, премий, пособий, вознаграждений и др. как из фонда оплаты труда, так и из других источников.

По дебету счета 70 отражаются выплаченные суммы заработной платы, премий, пособий и др. доходов от участия в предприятии, а также суммы начисленных налогов, платежей по исполнительным документам и другие удержания. Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отражаются по дебету счета 70 и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

На счетах операции по расчетам с персоналом и удержаний из заработной платы отражают следующим образом:

Корреспонденция счетов по операциям начисления заработной платы, других выплат и удержаниям из начисленных выплат.

Таблица 2.6.1.

| Содержание операции | Дебет | Кредит |

| Начисление заработной платы, премий | 20 (25, 26), 44 | 70 |

| Начисление пособий по временной нетрудоспособности, по беременности и родам, единовременного пособия при рождении ребенка | 69 | 70 |

| Начисление ежемесячных пособий на детей в возрасте до 16 лет и др.; ежемесячных пособий на детей-инвалидов в возрасте до 16 лет и престарелых, достигших 80 лет | 69 | 70 |

| Начисление заработной платы по капитальным вложениям, осуществленным хозяйственным способом | 08 | 70 |

| Начисление заработной платы по капитальному и текущему ремонтам, выполненным хозяйственным способом | 20 (25, 26), 44 | 70 |

| Начисление заработной платы по исправлению брака | 28 | 70 |

| Начисление заработной платы по содержанию законсервированных производств | 80 | 70 |

| Начисление заработной платы по ликвидации (предупреждению) потерь от стихийных бедствий, пожаров, аварий и других чрезвычайных событий | 80 | 70 |

| Возвращение излишне выплаченной заработной платы | 50 | 70 |

| Начисление заработной платы за счет средств целевого финансирования | 96 | 70 |

| Начисления за счет других предприятий, организаций | 76 | 70 |

| Поступление компенсации от превышения выплат за счет фонда социальной защиты населения над суммой отчислений в этот фонд | 51 | 69 |

| Выплата заработной платы из кассы наличными | 70 | 50 |

| Удержания налога на доходы с физических лиц из заработной платы | 70 | 68 |

| Удержания перерасхода подотчетных сумм | 70 | 71 |

| Удержания за товары, купленные в кредит, за предоставленные займы, возмещение недостач материальных ценностей и денежных средств | 70 | 73 |

| Удержания по исполнительным листам (штрафы, алименты и др.) и профсоюзных взносов | 70 | 76 |

| Удержано по исполнительному листу | 70 | 76.1 |

| Выдача депонированной заработной платы | 76 | 50 |

| Удержания по добровольному страхованию в пользу соответствующих организаций | 70 | 65 |

Начисление заработной платы и других видов выплат отражается по кредиту счета 70.

Выплаты работникам, которые в соответствии с действующими нормативными актами не включаются в состав затрат (издержек), например, материальная помощь, единовременные премии, ценные подарки и т.п., относятся за счет чистой прибыли.

Начисление сумм пособий по временной нетрудоспособности, пособий по беременности и родам и выплат, которые гарантированы обязательным социальным страхованием граждан, отражается в корреспонденции с дебетом счета 69 «Расчеты па социальному страхованию и обеспечению» по соответствующим субсчетам.

Бухгалтерские записи по начислению заработной платы отражаются в регистрах, предназначенных для учета производственных затрат (издержек обращения).

Суммы заработной платы, пенсий, пособий, материальной помощи и т.д., выплаченные наличными, отражаются в корреспонденции с кредитом счетом 50 «Касса». Если вместо выдачи наличными заработная плата перечисляется со счета предприятия на счет работника, то счет 70 корреспондирует с кредитом счета 51 «Расчетные счета».

Суммы удержанного налога на доходы физических лиц отражаются в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» по субсчету «Расчеты по налогу на доходы физических лиц».

Суммы отчислений, удержанные в Пенсионный фонд РФ, отражаются в корреспонденции с дебетом счета 69 «Расчеты по социальному страхованию и обеспечению» по субсчету 2 «Расчеты по пенсионному обеспечению».

Суммы удержаний по исполнительным листам отражаются в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами». В корреспонденции с кредитом того же счета 76 по субсчету "Депонированная заработай плата" отражается в учете депонирование заработной платы.

Суммы удержаний в счет погашения подотчетных сумм, не возвращенных в установленные нормативными актами сроки, отражаются в корреспонденции с кредитом сч.71 « Расчеты с подотчетными лицами».

Суммы удержаний за товары, проданные в кредит, отражаются в корреспонденции с кредитом счета 73 «Расчеты с персоналом по прочим операциям». В корреспонденции с кредитом того же счета, но по субсчету 1 «Расчеты по предоставленным займам» отражаются суммы удержаний из заработной платы в счет погашения ссуд на индивидуальное строительство, ссуд на строительство садовых домиков, ссуд молодым семьям, а также задолженности за форменную одежду. В корреспонденции с кредитом счета 76 отражаются суммы, удержанные из заработной платы работников в счет погашения задолженности за причиненный предприятию ущерб.

Похожие работы

... процентах от выручки, окажется ниже данной величины. Размер минимального заработка должен быть зафиксирован в трудовом договоре. 1.2 Значение и задачи анализа затрат на оплату труда Экономический анализ, как комплексное изучение деятельности предприятия для оценки результатов его работы и выявления возможностей повышения эффективности производства, является оптимальным средством выявления ...

... счета 69: Дебет 69-1, 69-2, 69-3 Кредит 51 - перечислены страховые взносы во внебюджетные фонды. Глава 3. Аудит расчетов с работниками по оплате труда на примере ООО "Восход" 3.1 Цели, задачи, источники и методы аудита расчетов с персоналом по оплате труда В свете последних изменений законодательства был проведён анализ изменений в предыдущих главах. Следует уточнить: поскольку аудит ...

... труда 3.1 Автоматизация учета расчетов с персоналом по оплате труда с использованием программного пакета «1С:Бухгалтерия» 3.2 Автоматизация анализа расчетов с персоналом по оплате труда с использованием программного пакета ЕСХЕL 4 АУДИТ РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ОПЛАТЕ ТРУДА И ПРОЧИМ ВЫПЛАТАМ 4.1 Цель, задачи, объекты аудита расчетов с персоналом по оплате труда прочим выплатам. Нормативная ...

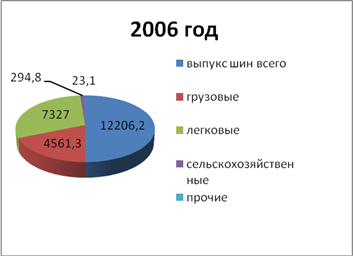

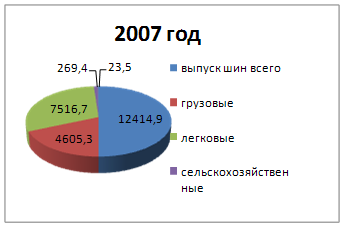

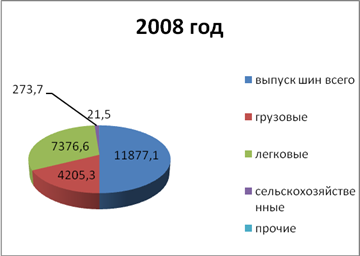

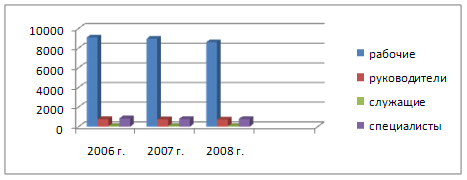

... , а также обеспечить достаточный добавочный продукт работодателю. Для регулирования трудовых отношений и уровня доходов населения государство устанавливает правила, нормы и нормативы в ТК РФ и других актах. 2 Анализ расходов на оплату труда ОАО «Нефтекамскшина» 2.1 Основные экономические показатели деятельности ОАО «Нефтекамскшина» Открытое акционерное общество ОАО «Нефтекамскшина» - ...

0 комментариев