Навигация

Налоговые вычеты по НДФЛ

2. Налоговые вычеты по НДФЛ

По налогу на доходы физических лиц в качестве налоговых льгот предусмотрены налоговые вычеты, предоставляемые налогоплательщикам при расчете налоговой базы и уменьшающие налогооблагаемый доход.

Следует обратить внимание на два ограничения по применению налоговых вычетов:

1) налоговые вычеты применяются лишь в отношении доходов на логовых резидентов РФ; в отношении доходов физических лиц, не являющихся налоговыми резидентами РФ, налоговые вычеты не применяются.

2) налоговые вычеты могут уменьшать только те доходы налоговых резидентов РФ, которые попадают под обложение общей налоговой ставки (13%).

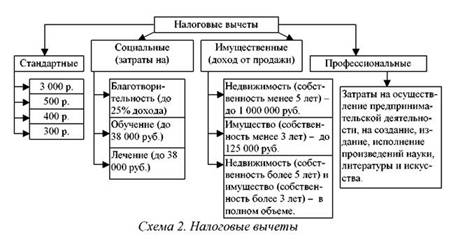

В соответствии со ст. 218 - 221 НК РФ предусмотрены четыре вида налоговых вычетов: стандартные, социальные, имущественные и профессиональные. Для наглядного восприятия рассмотрим схему 2.

2.1 Сущность налоговых вычетов

Налоговые вычеты представляют собой налоговую льготу, посредством использования которой налогоплательщик вправе уменьшить свои налогооблагаемые доходы. Необходимым условием получения вычетов является наличие обязанности уплачивать налог на доходы. Отсутствие такой обязанности означает отсутствие права на получение налоговых вычетов, т.к. сущность налоговых вычетов состоит в уменьшении налогооблагаемой базы для отдельных категорий граждан.

Для предоставления вычетов не имеет значения, по каким основаниям получен доход, если иное не установлено НК РФ. Вычет может быть предоставлен работникам по трудовым соглашениям либо лицам, выполняющим работу по гражданско-правовым договорам, авторам произведений и т.п.

2.2 Виды налоговых вычетов

Стандартные налоговые вычеты.

Данные вычеты перечислены в ст. 218 НК РФ. Их сущность состоит в том, что определенные категории налогоплательщиков имеют право уменьшить налогооблагаемый доход на определенные суммы. Причем налогоплательщикам, которые имеют право более чем на один стандартный налоговый вычет, предоставляется максимальный из соответствующих вычетов.

Налоговый вычет в размере 400 руб. в месяц распространяется на всех налогоплательщиков, не относящихся к категориям, специально указанным в ст. 218 НК РФ. Данный вычет действует до месяца, в котором доход, исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная п. 1 ст. 224 НК РФ) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 20 000 руб.

Стандартный налоговый вычет, предусмотренный для налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругами родителей или являются опекунами, попечителями или приемными родителями, предоставляется независимо от предоставления иного стандартного налогового вычета.

Вдовам (вдовцам), одиноким родителям, опекунам или попечителям, приемным родителям данный налоговый вычет производится в двойном размере. Предоставление указанного налогового вычета вдовам (вдовцам), одиноким родителям прекращается с месяца, следующего за месяцем вступления их в брак. Под одинокими родителями здесь понимается один из родителей, не состоящий в зарегистрированном браке.

Налоговый вычет предоставляется за период обучения ребенка (детей) в образовательном учреждении и (или) учебном заведении, включая академический отпуск, оформленный в установленном порядке в период обучения.

Установленные ст. 218 НК РФ стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, то по окончании налогового периода на основании заявления налогоплательщика, прилагаемого к налоговой декларации, и документов, подтверждающих право на такие вычеты, налоговым органом производится перерасчет налоговой базы с учетом предоставления стандартных налоговых вычетов.

Стандартный налоговый вычет не накапливается в течение налогового периода, поэтому в случае отсутствия налоговой базы за отдельные месяцы налогового периода стандартный вычет за это время не полагается.

По данному вопросу отсутствует единообразная судебно-арбитражная практика. Так, по другому делу арбитры указали, что ст. 218 НК РФ право на получение стандартного вычета не ставится в зависимость от наличия дохода по итогам месяца. Право на получение стандартных налоговых вычетов имеют в том числе лица, осуществляющие предпринимательскую деятельность без образования юридического лица.

Социальные налоговые вычеты.

Социальные налоговые вычеты предоставляются налоговым органом на основании письменного заявления налогоплательщика при подаче налоговой декларации по окончании налогового периода.

Налоговые агенты не вправе предоставлять социальные налоговые вычеты. Закон не предусматривает возможности переноса части неиспользованного социального вычета на другой налоговый период.

Статья 219 НК РФ устанавливает три цели, расходы на которые уменьшают налогооблагаемую базу.

Благотворительные цели:

в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из средств соответствующих бюджетов;

в виде денежной помощи физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержание спортивных команд;

в виде денежной помощи в сумме пожертвований, перечисляемых (уплачиваемых) налогоплательщиком религиозным организациям на осуществление ими уставной деятельности, — в размере фактически произведенных расходов, но не более 25% суммы дохода, полученного в налоговом периоде.

Обучение:

в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях, — в размере фактически произведенных расходов на обучение, но не более 50 000 руб.;

в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет на дневной форме обучения в образовательных учреждениях, — в размере фактически произведенных расходов на это обучение, но не более 50 000 руб. на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы на обучение.

Такими документами, в частности, могут являться: договор с образовательным учреждением, имеющим лицензию на оказание соответствующих образовательных услуг, на обучение в этом учреждении; справка учебного заведения, подтверждающая, что ребенок налогоплательщика обучался в соответствующем налоговом периоде на дневной (очной) форме обучения; свидетельство о рождении ребенка налогоплательщика; платежные документы, подтверждающие оплату обучения, — Письмо Минфина России от 22 июня 2007 г. N 04-2-03/001003.

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей. Как видно, если налогоплательщик платит сам за свое обучение, то не имеет значения форма обучения для предоставления социального вычета. При оплате же за детей вычет возможен лишь при дневной форме обучения.

Предоставление социального вычета при обучении налогоплательщика не зависит от вида образовательных услуг, т.е. это могут быть в том числе курсы иностранного языка.

Нужно учитывать, что если оплата обучения ребенка происходит за счет общих средств родителей, находящихся в браке, то каждый из них вправе использовать социальный вычет.

«Из смысла данной нормы закона следует, что если оба родителя участвуют в оплате обучения ребенка, то налоговый вычет предоставляется каждому из родителей и оба родителя вправе получить социальный налоговый вычет в сумме, фактически уплаченной ими за обучение своего ребенка. Статья 219 НК РФ не содержит условия предоставления социального вычета только тому супругу, который указан в справке на оплату обучения.

В соответствии с п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика».

Лечение:

в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации;

в сумме, уплаченной налогоплательщиком за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях Российской Федерации (в соответствии с перечнем медицинских услуг, утверждаемым Правительством РФ);

в сумме стоимости медикаментов (в соответствии с перечнем лекарственных средств, утверждаемым Правительством РФ), назначенных лечащим врачом, приобретаемых налогоплательщиками за счет собственных средств.

При получении социального налогового вычета на лечение учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно услуг по лечению.

Общая сумма социального налогового вычета на лечение не может превышать 50 000 руб. По дорогостоящим видам лечения в медицинских учреждениях РФ сумма налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утверждается постановлением Правительства РФ.

Вычет сумм оплаты стоимости лечения и (или) уплаты страховых взносов предоставляется налогоплательщику, если лечение производится в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на лечение, приобретение медикаментов или на уплату страховых взносов.

Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата лечения и приобретенных медикаментов и (или) уплата страховых взносов не были произведены организацией за счет средств работодателей.

Предоставление социального вычета на лечение не зависит от формы собственности и организационно-правовой формы медицинского учреждения. Вычет также положен и при обращении налогоплательщика за медицинской помощью к частнопрактикующему врачу.

Имущественные налоговые вычеты.

С его помощью происходит регулирование и экономическое стимулирование таких отраслей экономики, как жилищно-строительный комплекс, рынок ценных бумаг и иных финансовых инструментов для физических лиц и инвестиционный сектор. С другой стороны, благодаря имущественным вычетам налогоплательщики могут экономить значительные средства на НДФЛ при осуществлении сделок с недвижимостью, ценными бумагами и прочим имуществом.

Правила предоставления данных вычетов, установленные в ст. 220 НК РФ, вызывают наибольшее число вопросов. Имущественные налоговые вычеты предоставляются в двух ситуациях: при продаже какого-либо имущества и при расходах на строительство или приобретение жилого помещения (доли в нем).

Согласно пп. 1 п. 1 ст. 220 НК РФ налогоплательщик при определении размера налоговой базы в соответствии с п. 3 ст. 210 НК РФ имеет право на получение имущественных вычетов:

в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 руб.;

в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих 125 000 руб.;

при продаже жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков и земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более, а также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более, имущественный налоговый вычет предоставляется в сумме, полученной налогоплательщиком при продаже указанного имущества.

Вместо использования права на получение имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов, за исключением реализации налогоплательщиком принадлежащих ему ценных бумаг.

При продаже доли (ее части) в уставном капитале организации налогоплательщик также вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов.

Особенности определения налоговой базы по доходам налогоплательщика, полученным от долевого участия в организации, установлены в ст. 214 НК РФ.

При продаже гражданином доли (части доли) в уставном капитале налогоплательщик не вправе получить имущественный вычет, но может уменьшить доходы на понесенные расходы.

Если покупателем доли выступает юридическое лицо, то оно будет налоговым агентом и будет обязано исчислить, удержать и уплатить сумму налога на доходы физических лиц — Письмо Минфина России от 13 июня 2006 г. N 03-05-01-04/156.

Таким образом, налогоплательщик имеет право выбора: или воспользоваться имущественным вычетом, или уменьшить сумму полученных доходов на произведенные расходы. В некоторых ситуациях выгоднее уменьшить доходы на расходы вместо использования вычета, например при продаже налогоплательщиком нежилого помещения. В этой ситуации налогоплательщик вправе получить вычет на сумму не более 125 000 руб. (продажа иного имущества). Поэтому в этой ситуации выгоднее уменьшить доходы на расходы и отнести к расходам, в частности, документально подтвержденные затраты на приобретение реализованного имущества, а также суммы других затрат, произведенных налогоплательщиком в целях улучшения потребительских качеств этого имущества, — Письмо ФНС России от 25 января 2007 г. N 04-2-02/63@.

В других ситуациях налогоплательщик вообще не имеет права на имущественный вычет, но вправе уменьшить полученные доходы на понесенные расходы, связанные с приобретением отчуждаемого имущества (имущественных прав).

Право налогоплательщика уменьшить доходы на расходы в целях исчисления налога не зависит от существования права на получение имущественного вычета — это общий принцип налогообложения.

Может ли гражданин воспользоваться имущественным вычетом в соответствии с пп. 1 п. 1 ст. 220 НК РФ при продаже не завершенного строительством жилого дома в общем порядке, установленном для продажи жилого помещения? В пп. 1 п. 1 ст. 220 НК РФ по этому поводу ничего не сказано. Вместе с тем пп. 2 п. 1 ст. 220 НК РФ допускает возможность получения имущественного вычета и при приобретении не оконченного строительством жилого дома.

Не оконченный строительством жилой дом может не быть предметом действующего договора, тогда налогоплательщик вправе получить свидетельство о праве собственности как на объект незавершенного строительства.

Если строящийся дом является предметом действующего договора, то в этом случае продавец вправе совершить уступку своих прав по договору. Покупатель в этом случае приобретает право на имущественный вычет, а продавец нет.

"…Лицо, приобретающее право требования, согласно абзацу первому пп. 2 п. 1 ст. 220 НК РФ имеет право на получение налогового вычета…

…Лицо, уступившее право требования по договору об уступке права требования жилого помещения и получившее от этого доход, права на получение имущественного налогового вычета, как следует из анализа положений пп. 1 п. 1 ст. 220 НК РФ и п. 2 ст. 38 НК РФ, не имеет».

С 1 января 2007 г. возможность предоставления налогоплательщику имущественного налогового вычета при определении налоговой базы по операциям с ценными бумагами по ст. 214.1 НК РФ отсутствует, и доход от операций купли-продажи ценных бумаг будет определяться только как разница между суммами доходов, полученными от реализации ценных бумаг, и документально подтвержденными расходами на приобретение, реализацию и хранение ценных бумаг, фактически произведенными налогоплательщиком.

Обратим внимание и еще на один интересный момент. В соответствии с п. 3 ст. 210 НК РФ налоговая база как денежное выражение доходов налогоплательщика, уменьшенных на сумму налоговых вычетов, предусмотренных ст. ст. 218 - 221 НК РФ, определена только для налогоплательщиков, уплачивающих НДФЛ по ставке 13%. Однако поскольку ст. 220 НК РФ содержит всего лишь общую ссылку на ст. 214.1 (п. 2 ст. 220 НК РФ), то вычет в размере фактически понесенных налогоплательщиком расходов по операциям с ценными бумагами может быть применен и другими категориями плательщиков НДФЛ. Например, его могут применять лица, не являющиеся резидентами РФ и уплачивающие налог по ставке 30% (п. 3 ст. 224 НК РФ).

Профессиональные налоговые вычеты.

При исчислении налоговой базы в соответствии с п. 3 ст. 210 НК РФ некоторые категории налогоплательщиков имеют право на получение профессиональных налоговых вычетов:

1) те налогоплательщики, которые указаны в пункте 1 статьи 227 НК РФ, т.е. физические лица, осуществляющие предпринимательскую деятельность, нотариусы, адвокаты и другие лица, занимающиеся частной практикой, - в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой "Налог на прибыль организаций". К указанным расходам налогоплательщика относится также государственная пошлина, которая уплачена в связи с его профессиональной деятельностью.

Суммы налога на имущество физических лиц, уплаченного налогоплательщиками, принимаются к вычету в том случае, если это имущество, являющееся объектом налогообложения в соответствии со статьями главы "Налог на имущество физических лиц" (за исключением жилых домов, квартир, дач и гаражей), непосредственно используется для осуществления предпринимательской деятельности.

Если налогоплательщики не в состоянии документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуальных предпринимателей, профессиональный налоговый вычет производится в размере 20 процентов общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности. Положение не применяется в отношении физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица и не зарегистрированных в качестве индивидуальных предпринимателей;

2) налогоплательщики, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера, - в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг);

3) налогоплательщики, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, в сумме фактически произведенных и документально подтвержденных расходов.

К расходам налогоплательщика относятся также суммы налогов, предусмотренных действующим законодательством о налогах и сборах для видов деятельности, указанных в статье (за исключением налога на доходы физических лиц), начисленные либо уплаченные им за налоговый период.

При определении налоговой базы расходы, подтвержденные документально, не могут учитываться одновременно с расходами в пределах установленного норматива.

Налогоплательщики, указанные в статье, реализуют право на получение профессиональных налоговых вычетов путем подачи письменного заявления налоговому агенту.

При отсутствии налогового агента налогоплательщики, указанные в статье, реализуют право на получение профессиональных налоговых вычетов путем подачи письменного заявления в налоговый орган одновременно с подачей налоговой декларации по окончании налогового периода.

К указанным расходам налогоплательщика относится также государственная пошлина, которая уплачена в связи с его профессиональной деятельностью.

Похожие работы

... 2007 №85-ФЗ «О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации» (далее – Закон №85-ФЗ) изменен порядок определения доходов и расходов при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения. Благодаря поправкам, налогоплательщики, которые применяют упрощенную систему налогообложения, получили возможность ...

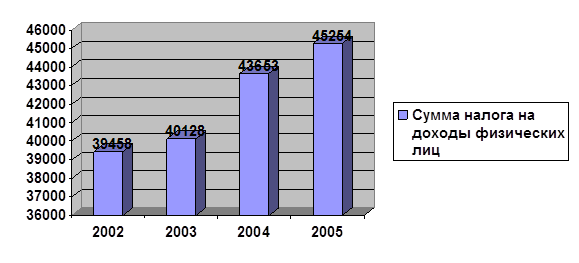

... налогового правонарушения не освобождает их от обязанности уплатить причитающиеся суммы налога. 3. ОЦЕНКА НАЛОГОВЫХ ОБЯЗАТЕЛЬСТВ ПО НДФЛ НА ПРИМЕРЕ СОВЕТСКОГО РАЙОНА Г. НОВОСИБИРСКА 3.1 Анализ поступления НДФЛ в бюджет по организациям Советского района г. Новосибирска В системе налогов и сборов в Российской Федерации работа, связанная с анализом и прогнозированием, позволяет ...

... негосударственного пенсионного обеспечения осуществлен переход к системе налогообложения, при которой налогообложению подлежат только пенсионные выплаты. 2 Оценка возможности применения зарубежного опыта по использованию налоговых вычетов по налогу на доходы физических лиц Основные принципы обложения подоходным налогом физических лиц для большинства стран едины, хотя наблюдается некоторые ...

... Упорядочение налогообложения, в первую очередь, направлено на отмену действовавших ранее нерациональных налогов и иных платежей. Принципиально сохранены только основные налоги, формирующие основу российской налоговой системы – налог на добавленную стоимость, акцизы, налог на прибыль организаций, налог с доходов физических лиц, ресурсные и некоторые другие платежи. Они были апробированы во многих ...

0 комментариев