Навигация

Налоговая декларация: назначение, порядок заполнения

2.3 Налоговая декларация: назначение, порядок заполнения

Одним из 3 способов взимания налогов является взимание по декларации. Декларация — документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после получения дохода лицом, получающим доход.

В соответствии со статьей 229 НК РФ налоговая декларация по НДФЛ представляется налогоплательщиками в территориальные органы ФНС России по месту учета налогоплательщика на территории РФ позднее 30 апреля года, следующего за истекшим налоговым периодом. Лица, на которых не возложена обязанность представлять декларацию, вправе представить такую декларацию в налоговый орган по месту жительства. Целесообразность подачи декларации лицами, на которых не возложена обязанность ее подавать может возникнуть в следующих случаях:

- если в течении налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, чем предусмотрено НК, то по окончании налогового периода на основании заявления налогоплательщика, прилагаемого к декларации, и документов, подтверждающих право на такие вычеты, налоговым органом производится перерасчет налоговой базы с учетом предоставления стандартных налоговых вычетов в установленных НК размерах;

- для получения социальных налоговых вычетов на основании письменного заявления налогоплательщика;

- для получения профессиональных налоговых вычетов.

И так, налоговую декларацию в обязательном порядке представляют следующие категории налогоплательщиков:

- физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, — по суммам доходов, полученных от осуществления такой деятельности;

- частные нотариусы и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой, — по суммам доходов, полученных от такой деятельности;

- физические лица — исходя из сумм вознаграждений, полученных от физических лиц, не являющихся налоговыми агентами, на основе заключенных договоров гражданско-правового характера, включая доходы по договорам найма или договорам аренды любого имущества;

- физические лица — исходя из сумм, полученных от продажи имущества, принадлежащего этим лицам на праве собственности;

- физические лица — налоговые резиденты РФ, получающие доходы из источников, находящихся за пределами Российской Федерации, — исходя из сумм таких доходов;

- физические лица, получающие другие доходы, при получении которых не был удержан налог налоговыми агентами, — исходя из сумм таких доходов;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), — исходя из сумм таких выигрышей.

В случае прекращения предпринимательской деятельности или частной практики и (или) прекращения выше перечисленных выплат, до конца налогового периода налогоплательщики обязаны в 5-дневный срок со дня прекращения такой деятельности или таких выплат представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде.

При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению и выезде его за пределы территории РФ налоговая декларация о доходах, фактически полученных за период его пребывания в текущем налоговом периоде на территории Российской Федерации, должна быть представлена им не позднее чем за 1 месяц до выезда за пределы территории Российской Федерации.

Уплата налога, доначисленного по налоговым декларациям производится не позднее чем через 15 календарных дней с момента подачи такой декларации.

В налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплат, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течении налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода.

Форма налоговой декларации утверждена МИНФИНОМ РФ ПРИКАЗ от 23 декабря 2005 г. N 153н «ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (ФОРМА 3-НДФЛ) И ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ».

Общие требования к заполнению Декларации.

1. Декларация заполняется шариковой или перьевой ручкой черным либо синим цветом. Возможна распечатка заполненного текста Декларации на принтере.

Декларация представляется на бумажном носителе или в электронном виде в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным Приказом МНС России от 02.04.2002 N БГ-3-32/169 "Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи" (зарегистрирован в Минюсте России 16.05.2002, регистрационный N 3437; "Бюллетень нормативных актов федеральных органов исполнительной власти", 27.05.2002, N 21; "Российская газета", 22.05.2002, N 89).

Декларация на бумажном носителе может быть представлена налогоплательщиком в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи.

При отправке Декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче Декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Похожие работы

... 2007 №85-ФЗ «О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации» (далее – Закон №85-ФЗ) изменен порядок определения доходов и расходов при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения. Благодаря поправкам, налогоплательщики, которые применяют упрощенную систему налогообложения, получили возможность ...

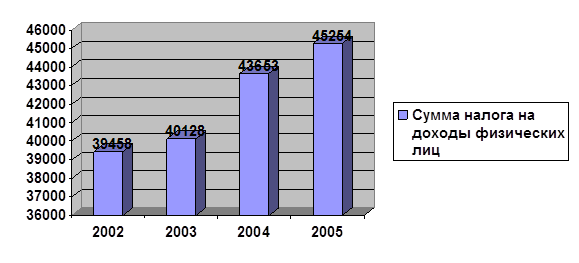

... налогового правонарушения не освобождает их от обязанности уплатить причитающиеся суммы налога. 3. ОЦЕНКА НАЛОГОВЫХ ОБЯЗАТЕЛЬСТВ ПО НДФЛ НА ПРИМЕРЕ СОВЕТСКОГО РАЙОНА Г. НОВОСИБИРСКА 3.1 Анализ поступления НДФЛ в бюджет по организациям Советского района г. Новосибирска В системе налогов и сборов в Российской Федерации работа, связанная с анализом и прогнозированием, позволяет ...

... негосударственного пенсионного обеспечения осуществлен переход к системе налогообложения, при которой налогообложению подлежат только пенсионные выплаты. 2 Оценка возможности применения зарубежного опыта по использованию налоговых вычетов по налогу на доходы физических лиц Основные принципы обложения подоходным налогом физических лиц для большинства стран едины, хотя наблюдается некоторые ...

... Упорядочение налогообложения, в первую очередь, направлено на отмену действовавших ранее нерациональных налогов и иных платежей. Принципиально сохранены только основные налоги, формирующие основу российской налоговой системы – налог на добавленную стоимость, акцизы, налог на прибыль организаций, налог с доходов физических лиц, ресурсные и некоторые другие платежи. Они были апробированы во многих ...

0 комментариев