Навигация

Декларация заполняется налогоплательщиком с учетом нижеследующего

2. Декларация заполняется налогоплательщиком с учетом нижеследующего.

В каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных Декларацией, в соответствующей строке ставится прочерк.

Все суммовые показатели отражаются в рублях и копейках, за исключением сумм налога на доходы физических лиц (далее - налог) в Разделе 5 Декларации, которые исчисляются и показываются в полных рублях. При этом сумма налога менее 50 копеек отбрасывается, а сумма 50 копеек и более округляется до полного рубля.

Доходы налогоплательщика, а также расходы, принимаемые к вычету, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка Российской Федерации, установленному на дату фактического получения доходов либо на дату фактического осуществления расходов.

Для исправления ошибок необходимо перечеркнуть неверное значение показателя, вписать правильное значение и проставить подпись налогоплательщика под исправлением с указанием даты исправления.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Налогоплательщик представляет в налоговый орган Декларацию на бланке установленной формы. Декларация, представленная по форме, отличной от утвержденной Минфином России, налоговыми органами не принимается.

Внесение дополнений и изменений налогоплательщиком в Декларацию при обнаружении в текущем налоговом периоде неотражения или неполноты отражения сведений, а равно ошибок (искажений), допущенных в истекших налоговых периодах при исчислении налоговой базы, применении налоговой ставки, определении суммы налога, подлежащей вычету, или иных ошибок производится путем представления Деклараций за соответствующие истекшие налоговые периоды, с отражением сумм налога с учетом вносимых дополнений и изменений.

При перерасчете сумм налога в периоде совершения ошибки (искажения) указанные (корректирующие) Декларации представляются в налоговый орган на бланке установленной формы, действовавшей в том налоговом периоде, за который производится перерасчет сумм налога.

3. При заполнении Декларации используются данные из справок о доходах и удержанных суммах налогов, выдаваемых налоговыми агентами по запросу налогоплательщиков, а также из расчетных, платежных и иных документов, имеющихся в распоряжении налогоплательщиков.

4. Страницы 001 и 002 титульного листа и Разделы 5 и 6 Декларации заполняются всеми налогоплательщиками.

При заполнении Разделов 1, 2, 3, 4, 5 и 6 Декларации налогоплательщик использует для исчисления суммы налога дополнительные Листы А, Б, В, Г, Д, Е, Ж, З, И, К, Л Декларации. На страницах Листов А, Б и В Декларации налогоплательщик указывает все полученные в налоговом периоде доходы, источники их выплаты.

Лист А заполняется налогоплательщиками по всем налогооблагаемым доходам, полученным от источников в Российской Федерации, за исключением доходов от предпринимательской деятельности и частной практики.

Лист Б заполняется налогоплательщиками по всем налогооблагаемым доходам, полученным от источников за пределами Российской Федерации, за исключением доходов от предпринимательской деятельности и частной практики.

Лист В заполняется налогоплательщиками по доходам от предпринимательской деятельности и частной практики.

Лист Г заполняется налогоплательщиками для расчета и отражения сумм доходов, не подлежащих налогообложению в соответствии с пунктами 28 и 33 статьи 217 Кодекса.

Лист Д заполняется налогоплательщиками для расчета профессиональных налоговых вычетов по авторским вознаграждениям, вознаграждениям за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждениям авторам открытий, изобретений и промышленных образцов.

Лист Е заполняется налогоплательщиками для расчета профессиональных налоговых вычетов по договорам гражданско-правового характера.

Лист Ж заполняется налогоплательщиками для расчета имущественных налоговых вычетов по доходам от продажи имущества.

Лист З заполняется налогоплательщиками для расчета налоговой базы по операциям с ценными бумагами и финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги.

Лист И заполняется налогоплательщиками для расчета налоговой базы по операциям с ценными бумагами и финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги, осуществляемым доверительным управляющим.

Лист К заполняется налогоплательщиками для расчета стандартных и социальных налоговых вычетов.

Лист Л заполняется налогоплательщиками для расчета имущественного налогового вычета по суммам, израсходованным на новое строительство либо приобретение жилого дома, квартиры или доли (долей) в них.

После заполнения всех необходимых Листов Декларации налогоплательщик заполняет соответствующие Разделы Декларации в целях расчета налоговой базы и суммы налога по доходам, облагаемым по разным ставкам.

Итоговые показатели, отраженные на страницах Листов А - Л Декларации, используются налогоплательщиком при заполнении Разделов 1, 2, 3, 4, 5 и 6 Декларации.

Разделы 1, 2, 3 и 4 Декларации заполняются налогоплательщиками в целях расчета налоговой базы и суммы налога по доходам, облагаемым, соответственно, по ставкам 13%, 30%, 35%, 9%.

Раздел 5 Декларации заполняется налогоплательщиками в целях расчета итоговой суммы налога к уплате (доплате) в бюджет/возврату из бюджета по всем видам доходов.

После заполнения Разделов 1, 2, 3, 4 и 5 Декларации заполняется Раздел 6 Декларации, в котором отражается информация по суммам налога на доходы физических лиц, подлежащим уплате (доплате) в бюджет/возврату из бюджета с указанием кодов бюджетной классификации.

Налогоплательщик вправе составить реестр документов, прилагаемых к Декларации, и подтверждающих сведения, указанные в разделах и листах Декларации.

Похожие работы

... 2007 №85-ФЗ «О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации» (далее – Закон №85-ФЗ) изменен порядок определения доходов и расходов при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения. Благодаря поправкам, налогоплательщики, которые применяют упрощенную систему налогообложения, получили возможность ...

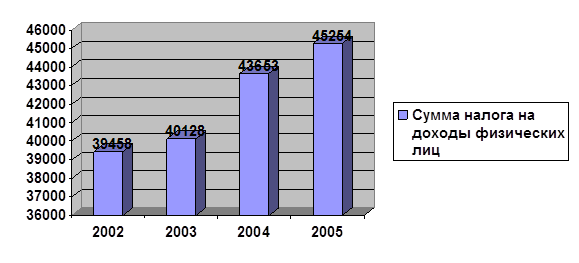

... налогового правонарушения не освобождает их от обязанности уплатить причитающиеся суммы налога. 3. ОЦЕНКА НАЛОГОВЫХ ОБЯЗАТЕЛЬСТВ ПО НДФЛ НА ПРИМЕРЕ СОВЕТСКОГО РАЙОНА Г. НОВОСИБИРСКА 3.1 Анализ поступления НДФЛ в бюджет по организациям Советского района г. Новосибирска В системе налогов и сборов в Российской Федерации работа, связанная с анализом и прогнозированием, позволяет ...

... негосударственного пенсионного обеспечения осуществлен переход к системе налогообложения, при которой налогообложению подлежат только пенсионные выплаты. 2 Оценка возможности применения зарубежного опыта по использованию налоговых вычетов по налогу на доходы физических лиц Основные принципы обложения подоходным налогом физических лиц для большинства стран едины, хотя наблюдается некоторые ...

... Упорядочение налогообложения, в первую очередь, направлено на отмену действовавших ранее нерациональных налогов и иных платежей. Принципиально сохранены только основные налоги, формирующие основу российской налоговой системы – налог на добавленную стоимость, акцизы, налог на прибыль организаций, налог с доходов физических лиц, ресурсные и некоторые другие платежи. Они были апробированы во многих ...

0 комментариев