Навигация

Механизм - саморегулирование

3. Механизм - саморегулирование.

Основной проблемой в этой системе является насаждение перемен «сверху», попытка создания государством общественных механизмов регулирования.

Основным положительным моментом в переходе от государственного регулирования к саморегулированию является то, что профессиональные общественные объединения, кроме контроля над соблюдением законодательства в области оценочной деятельности могут проводить контроль за соблюдением этических норм профессиональной деятельности, что повышает престиж профессии и обеспечивает качество оценочных работ.

Кроме того, дополнительным преимуществом саморегулирования оценочной деятельности является то, что саморегулируемые организации устанавливают с одной стороны более детальную стандартизацию, что улучшает качество оценочных услуг, с другой стороны, международные стандарты представляют определенную гибкость в их применении, что не допускает догматизма и «зарегулированности» оценочной деятельности.

Однако, существует опасность превращения саморегуляруемых организаций в закрытые «касты», что снизит конкуренцию на рынке и может отрицательно сказаться на качестве оценочных услуг. Отчасти, для предотвращения этого явления и полного саморегулирования оценочных услуг необходимо участие в сертификации оценщиков потребителей их услуг, однако это, в свою очередь, может стать угрозой независимости оценщиков.

Преимущества государственного регулирования:

Подкрепление решений и нормативных актов силой государственной власти.

Установление равенства контролируемых субъектов, подконтрольность государству контролирующего органа.

Информированность государственной власти, эффективные рычаги воздействия на подконтрольные субъекты.

Недостатки государственного регулирования:

Издержки государственной власти на поддержание аппарата контролирующих органов.

Низкая привлекательность государственной службы в сегодняшний момент, недостаток кадров.

Возможность злоупотреблений.

Доминирование публичных интересов, снижает профессиональную общность оценщиков, проблема отчужденности государственной власти от интересов оценщиков, пороки чиновничьего управления.

Преимущества саморегулирования:

Повышает общность оценщиков как профессии, понимание общих интересов оценщиков, профессиональная робота над стандартами.

Самостоятельные рычаги влияния на свою деятельность.

Недостатки саморегулирования:

Опасность формирования ситуации с возможной «закрытостью», «кастовостью» профессии.

Возможность превращения в закрытую систему, неподконтрольную обществу.

Возможное взаимное «прикрывание» противоправных действий.

Возможно искусственное создание барьеров вступления в отрасль, снижение конкуренции на рынке.

Основу российского законодательства в области оценочной деятельности составляют следующие документы:

Приказ Минэкономразвития РФ от 20 июля 2007г. № 254 «Требование к отчету об оценки (ФСО № 3)»;

Приказ Минэкономразвития РФ от 20 июля 2007г. № 255 «Цель оценки и виды стоимости (ФСО № 2)»;

Приказ Минэкономразвития РФ от 20 июля 2007г. № 256 «Общие понятия оценки, подходы к оценки и требования к проведению оценки (ФСО № 1)»;

Федеральный закон «Об оценочной деятельности в РФ» от 21 декабря 2001г. № 178-ФЗ.

Основу российского законодательства в области инвестиций составляют следующие нормативные акты:

Федеральный закон от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Федеральный закон от 9 июля 1999 г. №160-ФЗ «Об иностранных инвестициях в Российской Федерации».

Федеральный закон от 30 декабря 1995 г. №225-ФЗ «О соглашениях о разделе продукции».

Федеральный закон от 29 октября 1998 г. №164-ФЗ «О финансовой аренде (лизинге)».

Подводя итог настоящего раздела, необходимо отметить следующее. Исчерпывающие, однозначные и эффективно реализованные на практике правовые нормы, регулирующие инвестиционную деятельность, — это крепкая основа для повышения инвестиционной привлекательности предприятий, регионов и самого государства. Согласно правовым и государственным норма, регулирующим оценочную деятельность точно определяются стороны и участники оценочных работ, что позволяет предотвратить неопределенность. Также жестко регулируются подходы и методы, которыми необходимо пользоваться для определения инвестиционной стоимости. Отсутствие основы — правовой, законодательной — порождает неопределенность, неуверенность, ставит под сомнение весь инвестиционный процесс.

1.3 Подходы и методы, используемые для оценки

Стандартами оценки, утвержденными постановлением Правительства Российской Федерации от 6 июля 2001 г. №519, определены три подхода к оценке предприятия (бизнеса): доходный, сравнительный, затратный. При этом в рамках каждого подхода существует ряд методов, использование которых определяется целью оценки, наличием исходной информации, видом деятельности предприятия.

Доходный подход

Доходный подход считается наиболее приемлемым с точки зрения инвестиционных мотивов, поскольку любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете покупает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных ценностей и т.д., а поток будущих доходов, позволяющий ему окупить вложенные средства, получить прибыль и повысить свое благосостояние. С этой точки зрения все предприятия, к каким бы отраслям экономики они ни принадлежали, производят всего один вид товарной продукции — деньги.

Доходный подход — это совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки.

Доходный подход предусматривает установление стоимости предприятия, актива или доли в собственном капитале, в том числе уставном, или ценной бумаги путем расчета приведенных к дате оценки ожидаемых доходов. Данный подход используют, когда можно обоснованно определить будущие денежные доходы оцениваемого предприятия.

Преимущества доходного подхода:

учитывается доходность предприятия, что отражает основную цель его функционирования — получение дохода собственником;

применение подхода необходимо при принятии решений о финансировании, анализе целесообразности инвестирования, при обосновании решений о купле-продаже предприятия;

подход учитывает перспективы развития предприятия.

Результаты доходного подхода позволяют руководителям предприятий выявлять проблемы, тормозящие развитие бизнеса; принимать решения, направленные на рост дохода.

Основные недостатки доходного подхода:

прогнозирование долговременного потока дохода затруднено сложившейся недостаточно устойчивой экономической ситуацией в России, из-за чего вероятность неточности прогноза увеличивается пропорционально долгосрочности прогнозного периода;

сложность расчета ставок капитализации и дисконтирования;

в процессе прогнозирования денежных потоков или ставок дисконтирования устанавливаются различные предположения и ограничения, носящие условный характер;

влияние факторов риска на прогнозируемый доход;

многие предприятия не показывают в отчетности реальный доход, на анализе которого базируется доходный подход, или же показывают убытки.

Методы доходного подхода к оценке бизнеса основаны на определении текущей стоимости будущих доходов. Основные методы — это:

Метод капитализации дохода;

Метод дисконтирования денежных потоков.

При оценке методом капитализации дохода определяется уровень дохода за первый прогнозный год и предполагается, что доход будет таким же и в последующие прогнозные годы (в случае применения метода дисконтирования денежных потоков определяется уровень доходов за каждый год прогнозного периода).

Метод используется при оценке предприятий, успевших накопить активы, приносящих стабильный доход.

Если предполагается, что будущие доходы будут изменяться по годам прогнозного периода, когда предприятия реализуют влияющий на денежные потоки инвестиционный проект или являются молодыми, применяется метод дисконтирован денежных потоков. Определение стоимости бизнеса этим методом основано на раздельном дисконтировании разновременных изменяющихся денежных потоков.

Денежные потоки — это серия ожидаемых периодических поступлений денежных средств от деятельности предприятия, а не единовременное поступление всей суммы.

При оценке прогнозируемых разновременных денежных потоков предприятия учитывается стоимость денег во времени.

Метод капитализаций дохода

Метод применяется для оценки зрелых предприятий, которые имеют определенную прибыльную историю хозяйственной деятельности, успели накопить активы, стабильно функционируют.

Метод капитализации дохода — оценка имущества на основе капитализации дохода за первый прогнозный год при предположении, что величина дохода будет такой же и в последующие прогнозные годы.

Капитализация дохода — процесс, определяющий взаимосвязь будущего дохода и текущей стоимости оцениваемого объекта.

Метод капитализации дохода реализуется посредством капитализации будущего нормализованного денежного потока или капитализации будущей усредненной прибыли.

Метод используется, если доход предприятия стабилен. Если предполагается, что будущие доходы будут изменяться по годам прогнозного периода, для оценки применяется метод дисконтирования денежных потоков.

Этапы метода капитализации дохода:

1. Обоснование стабильности получения доходов

Обоснование стабильности (относительной стабильности) получения доходов проводится на основе анализа нормализованной финансовой отчетности.

2. Выбор вида дохода, который будет капитализирован

В качестве капитализируемого дохода в оценке бизнеса могут выступать выручка или показатели, так или иначе учитывающие амортизационные отчисления: чистая прибыль после уплаты налогов, прибыль до уплаты налогов, величина денежного потока. Капитализация прибыли в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины прибыли.

Похожие работы

... 1500 3 30% 0,9286 1393 Управленческие расходы 10904 9 25% 0,8306 9056 Выходные пособия и выплаты работникам 9062 4 9062 Итого 1199487 21426 2.2 Оценка рыночной стоимости ЗАО «Олерон» методом дисконтирования денежных потоков Метод дисконтирования денежных потоков Это метод определения капитализированной стоимости доходов, при работе с которым ...

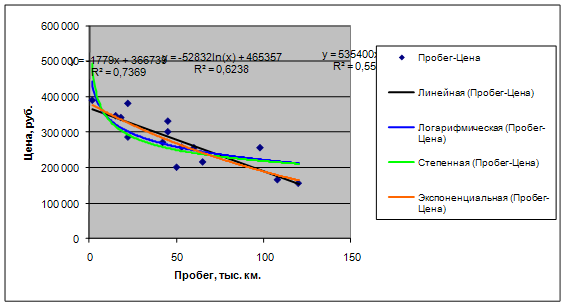

... состояния рынка, обеспечивающего в большом объеме достоверные данные по совершаемым сделкам. Применяется для универсального и серийного оборудования. В качестве базы для исчисления стоимости замещения оценщики использовали данные о стоимости новых автомобилей УАЗ Хантер в автосалонах Петербурга. Автосалон Цена предложения, руб. (с учётом НДС) Интернет ссылка Авто 21 381 000 http://www.uaz ...

... которые он применяет при оценке того или иного объекта оценки. Отметим, что при определенных условиях оценщик может аргументированно отказаться от применения одного или двух подходов оценки бизнеса. Глава 3. Оценка рыночной стоимости предприятия (бизнеса) ООО "Бенотех" 3.1 Краткая характеристика предприятия Компания ООО "Бенотех" появилась на рынке в марте 2001 года как производитель добавок для ...

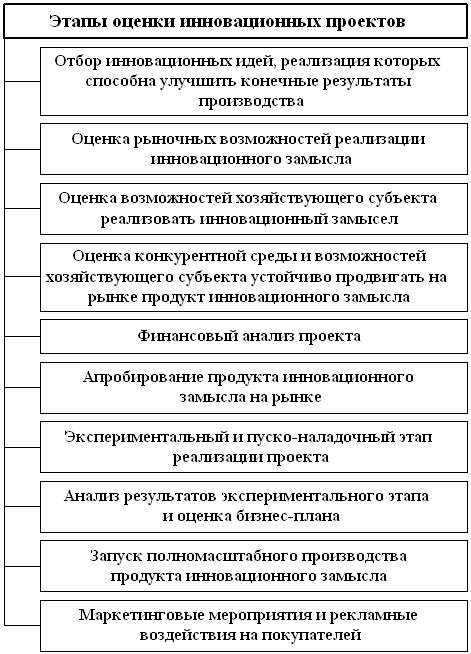

... в 1994 г., Госстроем России, Минэкономики, Минфином и Госкомпромом России были разработаны и утверждены для практического применения Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Официальность указанных рекомендаций была обусловлена обязательностью учета при оценке эффективности инвестиционных проектов требований природопользования и ...

0 комментариев