Навигация

Определение величины капитализируемого дохода

3. Определение величины капитализируемого дохода

В качестве величины дохода, подлежащей капитализации, может быть выбрана:

1) величина дохода, спрогнозированная на один год после даты оценки;

2) средняя величина выбранного вида дохода, рассчитанная на основе ретроспективных и, возможно, прогнозных данных.

Важную роль играет нормализация дохода, т.е. устранение единовременных отклонений в потоках дохода.

Определение размера прогнозируемого нормализованного дохода осуществляется с помощью статистических формул по расчету простой средней, средневзвешенной средней или метода экстраполяции.

4. Расчет ставки капитализации

Ставка капитализации — коэффициент, преобразующий доход одного года в стоимость объекта.

Ставка капитализации характеризуется соотношением годового дохода и стоимости имущества:

R= I / V ,

Где V — стоимость;

R — ставка капитализации;

I — ожидаемый доход за один год после даты оценки.

Ставка капитализации может устанавливаться оценщиком на основе изучения отрасли.

Часто ставка капитализации выбирается на основе ставки дисконтирования. Для этого из ставки дисконтирования вычитается темп роста капитализированного дохода (денежного потока или прибыли). Если темп роста дохода предполагается равным нулю, ставка капитализации будет равна ставке дисконтирования.

5. Капитализация дохода, т.е. определение стоимости бизнеса по формуле:

V = I / R ,

или Стоимость = доход: Ставка капитализации.

В оценке предприятия метод капитализации дохода применяется довольно редко из-за значительных колебаний величин прибылей или денежных потоков по годам, характерных для большинства оцениваемых предприятий.

6. Внесение итоговых поправок.

Метод дисконтирования денежных потоков

Применение данного метода наиболее обосновано для оценки предприятий, денежные потоки которых нестабильны.

Метод дисконтирования денежных потоков — определение стоимости имущества суммированием текущих стоимостей ожидаемых от него потоков дохода.

Ситуации, в которых применение метода дисконтирования денежных потоков наиболее целесообразно:

Можно обоснованно оценить будущие денежные потоки;

Будущие денежные потоки прогнозируются существенно отличающимися от текущих;

Предприятие достаточно новое и развивается;

Предприятие реализует инвестиционный проект, который способен существенно повлиять на характеристики денежных потоков.

Наиболее точные результаты получают при оценке предприятий, имеющих определенную историю хозяйственной деятельности (желательно прибыльной) и находящихся на стадии роста ли стабильного экономического развития. Следует соблюдать осторожность в применении этого метода для оценки новых предприятий, даже многообещающих.

Основные этапы оценки предприятия методом дисконтирования денежных потоков:

Выбор модели денежного потока

Денежный поток — разница между притоками и оттоками средств на предприятии. При оценке бизнеса применяют одну из двух моделей денежного потока:

1) денежный поток для собственного капитала (рассчитывается как чистая прибыль после уплаты налогов плюс амортизационные отчисления плюс (минус) уменьшение (прирост) собственного оборотного капитала плюс (минус) уменьшение (прирост) инвестиций в основные средства плюс (минус) прирост (уменьшение) долгосрочной задолженности).

2) денежный поток для всего инвестированного капитала или бездолговой денежный поток (прибавляется к денежному потоку выплаты процентов по задолженности, которые ранее были вычтены при расчете чистой прибыли. Поскольку проценты по задолженности вычитались из прибыли до уплаты налогов, возвращая их назад, следует уменьшить их сумму на величину налога на прибыль).

В обеих моделях денежный поток может быть рассчитан как на номинальной основе (в текущих ценах), так и на реальной основе (с учетом фактора инфляции).

2. Определение длительности прогнозного периода

В качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста компании не стабилизируются. В странах с рыночной экономикой прогнозный период составляет 5—10 лет, в странах с переходной экономикой допустимо сокращение прогнозного периода до 3 лет.

3. Расчет величины денежного потока

Для расчета величины денежного потока для каждого года прогнозного периода существуют два основных метода:

косвенный метод (допускает анализ движения денежных средств по направлениям деятельности);

прямой метод (основан на анализе движения денежных средств по статьям прихода и расхода, т.е. по бухгалтерским счетам).

Для корректного расчета величин денежных потоков необходим анализ расходов, инвестиций и выручки от реализации.

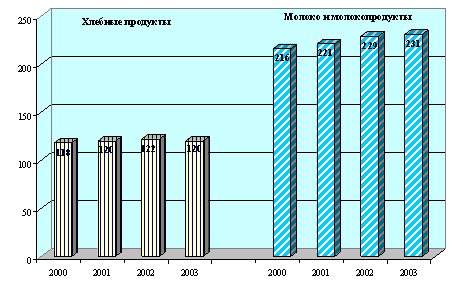

При прогнозе валовой выручки учитываются: номенклатура продукции; объем производства и цены на продукцию; ретроспективные темпы роста выручки; спрос на продукцию; производственные мощности; экономическая ситуация в стране, в отрасли; конкуренция, доля предприятия на рынке; планы руководства предприятия.

При прогнозировании расходов и инвестиций (потребности в инвестициях, источниках финансирования, инвестиционной политики) оценивается следующее: ретроспективные взаимозависимости и тенденции; структура расходов, в особенности соотношение постоянных и переменных издержек; единовременные и чрезвычайные статьи расходов, которые могут фигурировать в финансовой отчетности за прошлые годы, но в будущем не встретятся; инфляционные ожидания для каждой категории издержек; затраты на выплату процентов по кредитам на основе прогнозируемых уровней задолженности; сравнить прогнозируемые расходы с соответствующими показателями для предприятий-конкурентов или с аналогичными среднеотраслевыми показателями; спрогнозировать и обосновать необходимость инвестиций, направляемых на замену изношенного оборудования, приобретение нового для расширения объемов производства и т.п.; определить амортизационные отчисления исходя из нынешнего наличия активов и из будущего их прироста и выбытия; проанализировать источники финансирования инвестиций.

Одним из элементов денежного потока является собственный оборотный капитал (СОК). В процессе оценки требуется установить фактическую величину избыток или недостаток собственного оборотного капитала для следующих целей:

1) уменьшение или прирост фактической величины собственного капитала учитывается при определении величин денежных потоков;

2) на заключительном этапе доходного подхода при внесении итоговых поправок избыток собственного оборотного капитала прибавляется, а недостаток — вычитается их полученной величины стоимости предприятия.

Собственный оборотный капитал – это разница между текущими активами (за вычетом денежных средств) и текущими пассивами.

Величина текущих активов (запасов, дебиторской задолженности) и текущих пассивов зависит от выручки: чем больше выручка, тем большая величина собственного оборотного капитала требуется для нормального функционирования предприятия. Поэтому динамику собственного оборотного капитала можно прогнозировать в зависимости от выручки, либо на основе раздельного прогнозирования изменений текущих активов и пассивов.

Похожие работы

... 1500 3 30% 0,9286 1393 Управленческие расходы 10904 9 25% 0,8306 9056 Выходные пособия и выплаты работникам 9062 4 9062 Итого 1199487 21426 2.2 Оценка рыночной стоимости ЗАО «Олерон» методом дисконтирования денежных потоков Метод дисконтирования денежных потоков Это метод определения капитализированной стоимости доходов, при работе с которым ...

... состояния рынка, обеспечивающего в большом объеме достоверные данные по совершаемым сделкам. Применяется для универсального и серийного оборудования. В качестве базы для исчисления стоимости замещения оценщики использовали данные о стоимости новых автомобилей УАЗ Хантер в автосалонах Петербурга. Автосалон Цена предложения, руб. (с учётом НДС) Интернет ссылка Авто 21 381 000 http://www.uaz ...

... которые он применяет при оценке того или иного объекта оценки. Отметим, что при определенных условиях оценщик может аргументированно отказаться от применения одного или двух подходов оценки бизнеса. Глава 3. Оценка рыночной стоимости предприятия (бизнеса) ООО "Бенотех" 3.1 Краткая характеристика предприятия Компания ООО "Бенотех" появилась на рынке в марте 2001 года как производитель добавок для ...

... в 1994 г., Госстроем России, Минэкономики, Минфином и Госкомпромом России были разработаны и утверждены для практического применения Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Официальность указанных рекомендаций была обусловлена обязательностью учета при оценке эффективности инвестиционных проектов требований природопользования и ...

0 комментариев