Навигация

Налог на добавленную стоимость. Налоговые регистры по НДС

2.1. Налог на добавленную стоимость. Налоговые регистры по НДС.

Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения. Данный налог регламентирован 21 главой НК РФ.

Плательщиками НДС являются юридические лица и индивидуальные предприниматели (ИП), реализующие на территории РФ товары, работы или услуги.

Объектом обложения являются обороты по реализации всех товаров, как собственного производства, так и приобретенные на стороне, включая недвижимое имущество, тепло- и электроэнергию, газ, а также обороты внутри предприятия для собственного потребления, затраты по которым не включаются в издержки производства и обращения.

Налоговая база представляет собой стоимость реализованной продукциии, исчисленную по свободным или регулируемым ценам, а также суммы полученных авансовых платежей в счет предстоящих поставок или выполнения работ. При исчислении облагаемого оборота по товарам, с которых взимаются акцизы, в него включаются и сумма акцизов.

Ставки по НДС делятся на расчетные и основные.

Основные ставки:

0%

Данная ставка используется при реализации:

- товаров на экспорт при условии их фактического вывоза за пределы таможенной территории РФ;

- работ/услуг, непосредственно связанных с транспортировкой через таможенную территорию РФ в рамках транзита;

- услуг по перевозке пассажиров и багажа при условии, что пункт назначения пассажиров и багажа расположен за пределами территории РФ;

- работ/ услуг, выполняемых непосредственно в космическом пространстве;

- драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство из отходов или лома товаров (работ, услуг) для официального пользования иностранными дипломатическими представительствами или для личного пользования дипломатов и членов и их семей;

- припасов, вывезенных с территории РФ в таможенном режиме, где припасами признаются топливо и горюче-смазочные материалы, необходимые для обеспечения воздушных и морских судов.

10%

Данная ставка испоьзуется при реализации:

- отдельных продовольственных товаров (мясо, молоко, хлеб, крупы, детское питание и др.);

- некоторых детских товаров отечественного производства (детская одежда, обувь, коляски, канцтовары и др.);

- периодических печатных изданий (за исключением изданий рекламного и эротического характера);

- отдельных медицинских товаров отечественного и зарубежного производства.

18%

Применяется для остальных товаров, работ, услуг.

Расчетные ставки:

18/118

Применяется при реализации товаров, работ и услуг, облагаемых по основной ставке 18%, если в налоговую базу входит НДС.

10/110

Применяется при реализации товаров, работ и услуг, облагаемых по основной ставке 10%, если в налоговую базу входит НДС.

Налоговым периодом признается календарный месяц.

Освобождается от обложения НДС реализация:

- медицинских услуг, оказываемых медицинскими организациями за исключением косметических, ветеринарных и санитарно-эпидемеологических услуг;

- услуг по уходу за больными, инвалидами и престарелыми;

- уход по содержанию детей в дошкольных учреждениях;

- продуктов питания, непосредственно произведенных студенческими и школьными столовыми;

- услуг по сохранению и использованию архивов;

- услуг по перевозке пассажиров городским транспортом общего пользования, кроме такси, а также морским, речным и железнодорожным транспортом;

- ритуальных услуг по изготовлению памятников, а также реализация похоронных принадлежностей.

- предметов религиозного назначения и религиозной литературы;

- осуществление банками банковских операций (за исключением инкассации);

- операции, осуществляемые организациями, обеспечивающими информационное и технологическое взаимодействие между участниками расчетов;

- реализация изделий народно-художественных промыслов;

- оказание услуг по страхованию, включая оказание услуг по негосударственному пенсионному обеспечению;

проведение лотерей, организация тотализаторов и других операций игорного бизнеса.

Кроме того, от НДС освобождаются юридические лица и ИП, у которых выручка от реализации товаров (работ, услуг) за 3 предыдущих календарных месяца не превысила 2 млн. руб. (без НДС) либо вовсе отсутствует.

Покупатели и продавцы товаров (выполненных работ, оказанных услуг) обязаны вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж при расчетах по налогу на добавленную стоимость. Журналы учета полученных и выставленных счетов-фактур должны быть прошнурованы, а их страницы пронумерованы.

Покупатели ведут книгу покупок, предназначенную для регистрации счетов-фактур, выставленных продавцами в целях определения НДС, предъявленного к вычету (возмещению) в установленном порядке. Регистрация счетов-фактур с одинаковыми реквизитами допускается только в случае перечисления средств в порядке частичной оплаты.

В книге покупок не регистрируются счета-фактуры, полученные:

при безвозмездной передаче товаров (выполнении работ, оказании услуг), включая основные средства и нематериальные активы;

участником биржи (брокером) при осуществлении операций купли-продажи иностранной валюты, ценных бумаг;

комиссионером (агентом) от комитента (принципала) по переданным для реализации товарам либо от продавца товаров, выписанные на имя комиссионера (агента).

Книга покупок должна быть прошнурована, страницы пронумерованы и скреплены печатью. Книга хранится у покупателя в течение полных 5 лет с даты последней записи. Контроль за правильностью ведения книги покупок осуществляется руководителем организации.

Продавцы ведут книгу продаж, предназначенную для регистрации счетов-фактур, составляемых продавцом при совершении операций, признаваемых объектами, которые облагаются НДС и в том числе не подлежащих обложению.

Данный налог исчисляется самостоятельно налогоплательщиком, исходя из налоговой базы, установленной ставки, а также вычетов и льгот.

К вычетам по НДС относятся товары, работы, услуги, приобретенные для осуществления основных видов деятельности предприятия, причем сумма НДС должна быть выделена отдельной строкой в расчетно-платежных документах.

Налоговый вычет организаций, у которых он превышает сумму НДС по реализации, будут применять только после камеральной проверки. Через 7 дней после проверки руководитель налоговой инспекции вынесет решение о применении вычета.

Сроки уплаты НДС:

- подекадно (уплачивают предприятия, у которых размер среднемесячного платежа превышает 10 000 руб.)

- ежемесячно (уплачивают предприятия, у которых размер среднемесячного платежа составляет от 3 000 до 10 000 руб.)

- ежеквартально (уплачивают предприятия, у которых размер среднемесячного платежа не превышает 3 000 руб.)

Сроки представления налоговой декларации:

- ежемесячно до 20 числа (предприятия с подекадным или ежемесячным сроком уплаты)

- ежеквартально до 20 (предприятия с ежеквартальным сроком уплаты).

Д19/3, К60 – НДС по приобретению

Д68/НДС, К19/3 – Возмещение из бюджета

Д68/НДС, К51 – Перечислен налог в бюджет

Похожие работы

техники и методов ведения бухгалтерского учета 2.1 Организация бухгалтерского учета на предприятии Бухгалтерский учет в ЧУП «Торговый дом «Стекло» ведется главным бухгалтером, должность которого предусмотрена штатным расписанием. В соответствии с должностной инструкцией на главного бухгалтера возложена также ответственность за внутренний контроль на предприятии. Важным моментом является ...

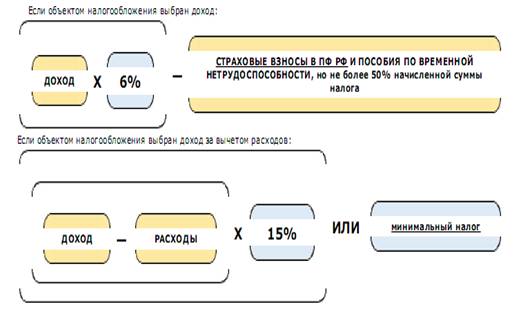

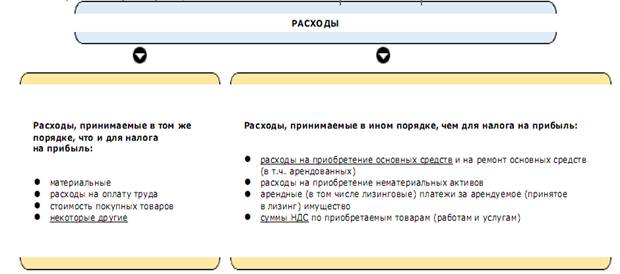

... получить экономию по налогу на имущество, можно потерять крупные суммы на НДС и налоге на прибыль. Итак, несмотря на очевидные преимущества «упрощенки», не все варианты налоговой оптимизации с ее помощью эффективны. Налогоплательщик при переходе на упрощенную систему налогообложения сам выбирает объект налогообложения: доходы или доходы за вычетом расходов. Выбранный объект не может меняться в ...

... ) на последнее число отчетного (налогового) периода в зависимости от того, что произошло раньше. 3. Сравнение отражения расходов организации в бухгалтерском и налоговом учете 3.1 Понятие расходов и порядок их признания В бухгалтерском учете определение расходов организации содержится в пункте 2 ПБУ 10/99. в соответствии с данным определением расходами организации признается уменьшение ...

... , другие специалисты (инженеры. экономисты, техники и.д.). Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными. Положение по ведению бухгалтерского учета и отчетности в РФ установлено, что инвентаризация ОС может проводиться один раз в три года, а библиотечных фондов – один раз в пять лет. До начала ...

0 комментариев