Навигация

Транспортный налог

3.2. Транспортный налог

Данный налог регламентирован 28 главой НК РФ, а также 648-ЗТО от 28.11.2005 г. «О транспортном налоге». Транспортный налог является прямым.

Плательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения.

От уплаты транспортного налога освобождаются:

1) Учреждения и предприятия органов социальной защиты населения;

2) Общественные организации инвалидов;

3) Учреждения здравоохранения и образования, осуществляющие свою деятельность за счет средств бюджета области и местных бюджетов;

4) Предприятия авто- и электротранспорта общего пользования, работающие через систему автовокзалов, автостанций (кроме такси);

5) Герои Советского Союза, Российской Федерации и полные кавалеры Ордена Славы;

6) Герои социалистического труда;

7) Ветераны Великой отечественной войны и боевых действий;

8) Инвалиды всех категорий, имеющие мотоколяски и автомобили;

9) Чернобыльцы.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе - транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов.

Налоговая база определяется:

10) в отношении транспортных средств, имеющих - как мощность двигателя транспортного средства в лошадиных силах;

11) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах;

12) в отношении водных и воздушных транспортных средств, не указанных выше - как единица транспортного средства.

Налоговые ставки устанавливаются законами субъектов РФ в размерах, установленных статьей 361 НК РФ. Ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в пять раз.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал.

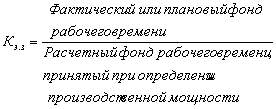

Данный налог исчисляется исходя из налоговой базой и установленной ставки. Юридические лица рассчитывают данный налог самостоятельно, а физическим лицам налог рассчитывают налоговые органы. В случае регистрации транспортного средства (снятия с регистрации) в течение налогового периода исчисленные суммы транспортного налога производятся с учетом коэффициента, который определяется как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика к числу месяцев в налоговом периоде. При этом месяц регистрации транспортного средства, а также месяц снятия с регистрации принимается за полный месяц.

Юридические лица оплачивают данный налог в форме авансовых платежей ежеквартально до 20 числа, а за год – до 31 июля года, следующего за отчетным, а также обязаны представлять налоговую декларацию по тем же срокам.

Физические лица получают налоговое уведомление на уплату налога не позднее 1 июня текущего календарного года. Срок уплаты налога для физических лиц – один раз в год до 31 июля года, следующего за отчетным.

Бухгалтерские проводки:

Д26, К68/транспортный налог – Начислен транспортный налог

Д68/транспортный налог, К51 – Перечислен транспортный налог

Похожие работы

техники и методов ведения бухгалтерского учета 2.1 Организация бухгалтерского учета на предприятии Бухгалтерский учет в ЧУП «Торговый дом «Стекло» ведется главным бухгалтером, должность которого предусмотрена штатным расписанием. В соответствии с должностной инструкцией на главного бухгалтера возложена также ответственность за внутренний контроль на предприятии. Важным моментом является ...

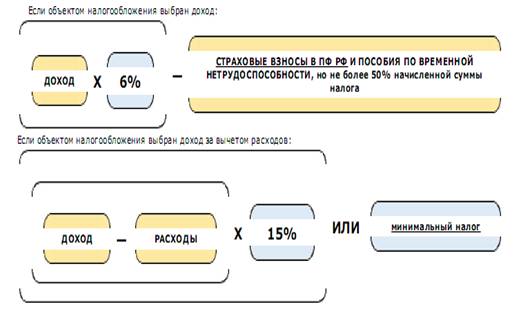

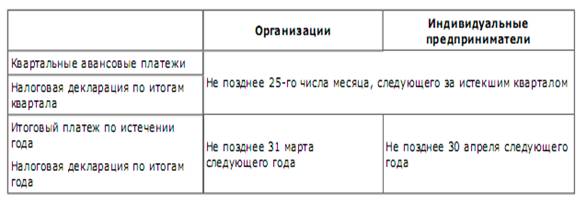

... получить экономию по налогу на имущество, можно потерять крупные суммы на НДС и налоге на прибыль. Итак, несмотря на очевидные преимущества «упрощенки», не все варианты налоговой оптимизации с ее помощью эффективны. Налогоплательщик при переходе на упрощенную систему налогообложения сам выбирает объект налогообложения: доходы или доходы за вычетом расходов. Выбранный объект не может меняться в ...

... ) на последнее число отчетного (налогового) периода в зависимости от того, что произошло раньше. 3. Сравнение отражения расходов организации в бухгалтерском и налоговом учете 3.1 Понятие расходов и порядок их признания В бухгалтерском учете определение расходов организации содержится в пункте 2 ПБУ 10/99. в соответствии с данным определением расходами организации признается уменьшение ...

... , другие специалисты (инженеры. экономисты, техники и.д.). Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными. Положение по ведению бухгалтерского учета и отчетности в РФ установлено, что инвентаризация ОС может проводиться один раз в три года, а библиотечных фондов – один раз в пять лет. До начала ...

0 комментариев