Навигация

Декларація з податку на прибуток підприємств

4.7. Декларація з податку на прибуток підприємств

Порядок складання декларації з податку на прибуток встановлений наказом ДПАУ № 143 от 29.03.2003 р. [19].

Звітним періодом з податку є звітний квартал, півріччя, 9 місяців, рік. Платники податку протягом 40 днів наступних за останнім днем звітного періоду, подають до податкового органу декларацію про прибуток обчислену наростаючим підсумком. В 2003 р. декларації подавались за січень та 11 місяців, а в 2004 – 2006 рр. було передбачено додаткове подання декларації за 11 місяців. Ці декларації подаються протягом 20 календарних днів, наступних за останнім календарним днем листопада за спрощеною формою без додатків.

Підприємства, основною діяльністю яких є виробництво сільськогосподарської продукції, подають декларацію за підсумками податкового (звітного) року протягом 60 календарних днів, наступних за останнім календарним днем року.

За звітні квартал, півріччя та три квартали платники податку подають спрощену декларацію, а за результатами звітного року - повну.

Декларацію про прибуток підприємства складають за формою, затвердженою ДПАУ. Декларація та додатки до неї подаються платниками незалежно від того, чи виникло у звітному періоді к платника податку податкове зобов’язання чи ні.

Декларація заповнюється друкованим способом, чорнильною або кульковими ручками у синьому або чорному кольорі. Показники у декларації зазначаються в гривнях без копійок. У разі незаповнення того чи іншого рядка через відсутність операції, в ньому ставлять прочерк.

Якщо окремі рядки декларації не заповнюють через відсутність операцій, підприємство не подає податковому органу додатки, передбачені відповідним рядком декларації.

Податок на прибуток за квартал, півріччя, три квартали та рік розраховується наростаючим підсумком з початку звітного календарного року.

У декларації не повинно бути жодних підчищень, неналежним чином оформлених виправлень, помарок. Виправлення помилок у декларації роблять з дотриманням Положення про документальне забезпечення записів у бухгалтерському обліку.

Помилки в первинних документах, облікових реєстрах і звітах, створених ручним способом, виправляють коректурним способом, тобто неправильний текст або цифри закреслюють і над ними надписують правильний. Закреслення роблять однією рискою, так, щоб можна було прочитати виправлене. Виправлення помилки підтверджують надписом «виправлено» та завіряють підписами осіб, що раніше підписали цей документ, із зазначенням дати виправлення.

Достовірність інформації у податковій декларації підтверджують підписи керівника підприємства і головного бухгалтера, а за відсутності на підприємстві бухгалтерської служби - спеціаліста, який веде облік, та засвідчують печаткою.

Оригінал декларації з відповідними додатками подається платником до податкового органу за місцезнаходженням платника на одному двосторонньому аркуші форматом А-4 з відповідними додатками на односторонніх аркушах форматом А-4. Подання копій декларації та додатків не дозволяється. Декларація та додатки до неї не підлягають обов’язковому скріпленню між собою (прошнуровуванню).

Декларація про прибуток підприємства складають із заголовної та 2 основних частин і 10 додатків, з яких 7 (К1 – К7) подаються щоквартально, а три (Р1 – Р3) подаються виключно за рік.

В першій основній частини декларації відображається сума валового доходу, валових витрат та амортизаційних відрахувань. Шляхом вирахування з валового доходу валових витрат та амортизаційних відрахувань визначається сума об’єкта оподаткування. Потім визначається нарахована сума податку, яка зменшується на суму різних вирахувань (вартість торгових патентів, суму сплачених авансових внесків при виплаті дивідендів). Після зменшення податкового зобов’язання звітного періоду на суму нарахованого податку за попередній податковий період та на суму надмірно сплаченого податку попередніх податкових періодів (переплати), яку платник бажає направити в рахунок майбутніх платежів з податку на прибуток, визначається сума податку до сплати.

У другій основній частині декларації відображаються додаткові показники: суми податків, які стягуються з нерезидентів, з фрахту, авансові внески, нараховані на суму дивідендів, сума штрафу, самостійно нарахованого в зв’язку з виправленням помилок.

Тема 5. ПОДАТКОВИЙ ОБЛІК ТА ЗВІТНІСТЬ З ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ І АКЦИЗНОГО ЗБОРУ

5.1. Реєстрація платників ПДВ

Платником податку на додану вартість є:

1. будь-яка особа, яка:

а) здійснює або планує здійснювати господарську діяльність та реєструється за своїм добровільним рішенням як платник цього податку;

б) підлягає обов'язковій реєстрації як платник цього податку;

в) імпортує товари (супутні послуги) в обсягах, що підлягають оподаткуванню цим податком згідно з нормами цієї статті.

2. Будь-яка особа, яка за своїм добровільним рішенням зареєструвалася платником податку.

3. Особа підлягає обов'язковій реєстрації як платник податку у разі:

3.1. Коли загальна сума від здійснення операцій з поставки товарів (послуг), у тому числі з використанням локальної або глобальної комп'ютерної мережі, що підлягають оподаткуванню згідно з цим Законом, нарахована (сплачена, надана) такій особі або в рахунок зобов'язань третім особам, протягом останніх дванадцяти календарних місяців сукупно перевищує 300 000 гривень (без урахування податку на додану вартість).

3.2. Особа, що уповноважена вносити консолідований податок з об'єктів оподаткування, що виникають внаслідок поставки послуг підприємствами залізничного транспорту з їх основної діяльності та підприємствами зв'язку, що перебувають у підпорядкуванні платника податку, в порядку, встановленому Кабінетом Міністрів України.

3.3. Особа, яка поставляє товари (послуги) на митній території України з використанням глобальної або локальних комп'ютерних мереж, при цьому особа-нерезидент може здійснювати таку діяльність тільки через своє постійне представництво, зареєстроване на території України.

3.4. Особа, що здійснює операції з реалізації конфіскованого майна, незалежно від того, чи досягає вона загальної суми операцій з поставки товарів (послуг) у 300 000 гривень чи ні, а також незалежно від того, який режим оподаткування використовує така особа згідно із законодавством.

4. Будь-яка особа, що імпортує (для фізичних осіб – ввозить (пересилає)) товари (супутні послуги) на митну територію України для їх використання або споживання на митній території України, незалежно від того, який режим оподаткування вона використовує згідно із законодавством, за винятком фізичних осіб, не зареєстрованих платниками податку, які ввозять (пересилають) товари (предмети) у супроводжувальному багажі або отримують їх як поштове відправлення у межах неторгового обороту в обсягах, що не підлягають оподаткуванню відповідно до митного законодавства (крім ввезення транспортних засобів чи запасних частин до них такими фізичними особами) та нерезидентів, які пересилають поштові відправлення згідно з правилами Міжнародного поштового союзу на митну територію України, та отримувачів таких поштових відправлень.

У разі ввезення (пересилання) товарів (предметів) фізичними особами, не зареєстрованими як платники цього податку, в обсягах, що перевищує неторговий оборот, який підлягає оподаткуванню, такі особи сплачують податок на додану вартість під час перетину такими товарами (предметами) митного кордону України без реєстрації виходячи з митної вартості товарів (предметів), що перевищують розмір неторгового обороту.

Реєстрація платників податку на додану вартість здійснюється згідно із Законом [4]. Центральний податковий орган веде реєстр платників податку. Особі, яка реєструється як платник податку на додану вартість, присвоюється індивідуальний податковий номер, який використовується для справляння цього податку. Фізичні особи, які не є суб'єктами господарювання та ввозять товари (предмети) на митну територію України в обсягах, що підлягають оподаткуванню згідно з митним законодавством, сплачують податок на додану вартість під час перетину такими товарами (предметами) митного кордону України, без їх реєстрації як платники цього податку.

Якщо обсяг оподатковуваних операцій протягом звітного податкового періоду перевищує 300 000 грн. суму, не більше ніж у два рази, така особа зобов'язана надіслати податковому органу заяву про реєстрацію протягом 20 календарних днів, наступних за звітним податковим періодом. Якщо особа укладає одну чи більше цивільно-правових угод, унаслідок виконання яких планується здійснення оподатковуваних операцій, обсяг яких перевищуватиме протягом звітного періоду у два чи більше разів 300 000 грн. суму, то така особа зобов'язана зареєструватися як платник ПДВ до кінця такого звітного податкового періоду.

Заява про реєстрацію направляється на адресу податкового органу з повідомленням про вручення або вручається особисто представником такої особи службовій особі податкового органу. Податковий орган зобов'язаний видати заявнику (відправити поштою) свідоцтво про податкову реєстрацію такої особи протягом 10 днів від дня отримання реєстраційної заяви.

| ||||||||||||||||||||||||||

|

|

| ||||||||||||||||||||||||

|

| |||||||||||||||||||||||||

|

| |||||||||||||||||||||||||

| ||||||||||||||||||||||||||

| ||||||||||||||||||||||||||

| ||||||||||||||||||||||||||

| ||||||||||||||||||||||||||

Заява про реєстрацію має бути подана (надіслана) податковому органу:

а) особами, що здійснюють операції з поставки товарів (робіт, послуг), не пізніше 20 календарного дня з моменту досягнення суми оподатковуваних операцій у 300 000 грн.;

б) особами, які підлягають податковій реєстрації у зв'язку із здійсненням ними операцій з поставки послуг підприємствами залізничного транспорту з їх основної діяльності та підприємствами зв'язку, що перебувають у підпорядкуванні платника податку; з поставки товарів (послуги) на митній території України з використанням глобальної або локальних комп'ютерних мереж – не пізніше ніж за 20 календарних днів до початку здійснення таких операцій;

в) особами, що прийняли добровільне рішення про реєстрацію платниками податку, не пізніше 20 календарних днів до початку податкового періоду, з якого такі особи вважатимуться платниками ПДВ та матимуть право на податковий кредит і виписку податкових накладних.

Після реєстрації особи як платника ПДВ органом державної податкової служби їй присвоюється індивідуальний номер, який використовується для справляння цього податку, та видається відповідне Свідоцтво платника ПДВ, яке діє до дати його анулювання (рис. 3).

| |||||||||||||||||

|

|

| |||||||||||||||

| |||||||||||||||||

Слід зазначити, що

|

Слід зазначити, що несвоєчасна реєстрація платником ПДВ осіб, які підлягають реєстрації у зв’язку з перевищенням граничного обсягу оподатковуваних операцій, тягне за собою фінансову відповідальність за ненарахування або несплату цього податку на рівні зареєстрованого платника без права нарахування податкового кредиту та отримання бюджетного відшкодування. Інакше кажучи, санкція за порушення строків обов’язкової реєстрації у цих випадках дорівнює розміру податкового зобов’язання, тобто 20 відсотків від бази оподаткування з урахуванням недорахованого податку на додану вартість.

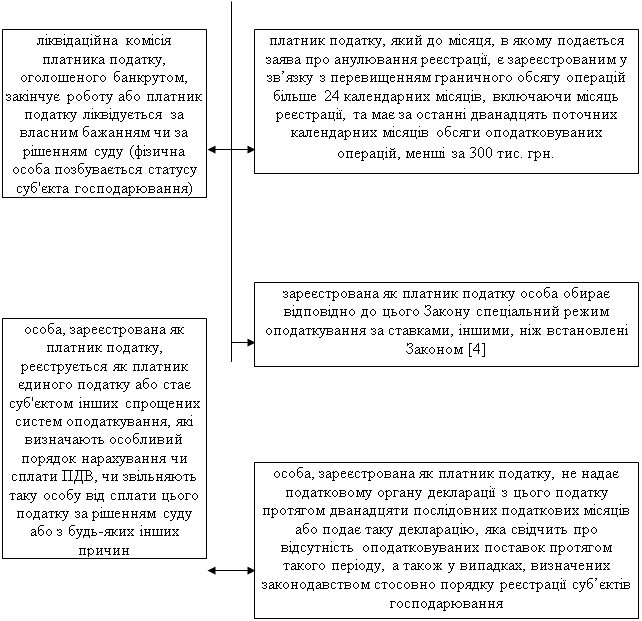

Реєстрація діє до дати її анулювання, яка відбувається у випадках, якщо:

а) платник податку, який до місяця, в якому подається заява про анулювання реєстрації, є зареєстрованим більше 24 календарних місяців, включаючи місяць реєстрації, та має за останні 12 поточних календарних місяців обсяги оподатковуваних операцій, менші 300 000 грн.;

б) ліквідаційна комісія платника податку, оголошеного банкрутом, закінчує роботу або платник податку ліквідується за власним бажанням чи за рішенням суду (фізична особа позбувається статусу суб'єкта господарювання);

в) особа, зареєстрована як платник податку, реєструється як платник єдиного податку або стає суб'єктом інших спрощених систем оподаткування; особа звільняється від сплати ПДВ за рішенням суду або з будь-яких інших причин;

г) зареєстрована як платник податку особа обирає спеціальний режим оподаткування за ставками, іншими, ніж зазначені у законі;

ґ) особа, зареєстрована як платник податку, не надає податковому органу декларації протягом 12 послідовних податкових місяців або подає таку декларацію (податковий розрахунок), яка (який) свідчить про відсутність оподатковуваних поставок протягом такого періоду.

Анулювання реєстрації на підставах, визначених у підпункті "а", здійснюється за заявою платника податку. Анулювання реєстрації на підставах, визначених у підпунктах "б"-"ґ", здійснюється за ініціативою податкового органу або такої особи.

У разі анулювання реєстрації платник податку позбавляється права на нарахування податкового кредиту та отримання бюджетного відшкодування, але є зобов'язаним погасити суму податкових зобов'язань або податкового боргу, що виникли до такого анулювання, за їх наявності, незалежно від того, чи буде така особа залишатися зареєстрованою як платник цього податку на дату сплати такої суми податку, чи ні.

У разі якщо за наслідками останнього податкового періоду особа має право на отримання бюджетного відшкодування, таке відшкодування надається незалежно від того, чи буде така особа залишатися зареєстрованою як платник ПДВ на дату отримання такого бюджетного відшкодування, чи ні. Це правило не поширюється на осіб, зазначених у підпункті "в".

Рішення про анулювання реєстрації за заявою платника податку приймається у 10 денний строк.

Платник податку зобов'язаний повернути податковому органу реєстраційне свідоцтво: якщо анулювання реєстрації здійснюється за ініціативою платника податку, - разом із наданням заяви про таке анулювання; якщо анулювання реєстрації здійснюється за ініціативою податкового органу, - протягом двадцяти календарних днів від дня прийняття рішення про анулювання.

При анулюванні реєстрації останнім податковим періодом вважається період, який розпочинається від дня, наступного за останнім днем попереднього податкового періоду, та закінчується днем такого анулювання.

Платник податку, в обліку якого на день анулювання реєстрації знаходяться товарні залишки або основні фонди, стосовно яких був нарахований податковий кредит у минулих або поточному податкових періодах, зобов'язаний визнати умовний продаж таких товарів за звичайними цінами та відповідно збільшити суму своїх податкових зобов'язань за наслідками податкового періоду, протягом якого відбувається таке анулювання.

Похожие работы

... ість коригувань (розходжень цілей обліку і оподаткування) повинно бути кінцевим (тобто суворо прописаним), все решта повинно вважатися як збіг трактувань. Таким чином організація податкового обліку - це діяльність в межах підприємства зі створення і постійного впорядкування та удосконалення системи податкового обліку з метою забезпечення державних податкових органів інформацією, необхідною для ...

... ів та платежів, податку з доходів фізичних осіб, експортно-імпортних операцій. Крім вище наведених підручників та посібників ми використали в роботі ряд статей присвячених практичним аспектам обліку податку на прибуток підприємства та ПДВ, зокрема це такі статті як Бобров Е. «Огляд існуючих підходів до організації обліку валових доходів та валових витрат з податку на прибуток (податкового обл ...

... заробітної плати працівника і тому не впливають на фінансово-господарську діяльність підприємства. Завдання податкового обліку і звітності розрахунків з бюджетом. Взаємозв’язок податкового та фінансового обліку. З введенням в дію Закону України “Про внесення змін до Закону України “Про оподаткування прибутку підприємства” з’явилося поняття “податковий облік” Податковий облік — це підсистема ...

... покрити кредиторську заборгованість за рахунок дебіторської. Проведений аналіз свідчить про ліквідність підприємства і його можливість ліквідувати свої борги за рахунок власних засобів. Додаток 1 План рахунків бухгалтерського обліку на недержавних підприємствах СИНТЕТИЧНІ РАХУНКИ (РАХУНКИ ПЕРШОГО ПОРЯДКУ) СУБРАХУНКИ (РАХУНКИ ДРУГОГО ПОРЯДКУ) СФЕРА ...

0 комментариев