Навигация

Порядок ведення обліку доходів і витрат для визначення загального річного оподатковуваного доходу

6.3. Порядок ведення обліку доходів і витрат для визначення загального річного оподатковуваного доходу

Платники податку, які відповідно до Закону України "Про податок з доходів фізичних осіб" зобов'язані подавати декларацію або мають право на таке подання з метою повернення надміру сплачених податків, ведуть облік доходів і витрат у Книзі обліку доходів і витрат для визначення суми загального річного оподатковуваного доходу згідно.

Книга може мати вигляд, як правило, зошита чи блокнота і купується платниками самостійно.

Записи в графах Книги здійснюються платниками податку кульковою або чорнильною ручкою не пізніше наступного дня після отримання відповідних сум доходів, сплати (перерахування) податку, а також понесених витрат, які пов'язані з отриманням доходів.

Підрахунки відображених у Книзі даних проводяться для цілей заповнення декларації, коли таке подання є обов'язковим, або платники податку мають право подати таку декларацію з метою повернення надміру сплачених податків.

Суми отриманих доходів, понесених витрат та сплачених (перерахованих) податків відображаються в графах Книги в гривнях.

До граф 1 та 2 записуються відповідно дати отримання доходу, понесених витрат, сплати (перерахування) податку, назви та коди за ЄДРПОУ для юридичних осіб, прізвища, ім'я, по батькові та ідентифікаційні номери за наявністю для фізичних осіб, а також їх юридичні і податкові адреси, де платники податку отримували доходи, які включаються до складу загального річного оподатковуваного доходу, та здійснювали витрати, безпосередньо пов'язані з отриманням зазначеного доходу.

До граф 3 - 6 записуються відповідно суми доходів, з яких складається загальний річний оподатковуваний дохід, а також суми понесених витрат, підтверджених документально, які безпосередньо пов'язані з отриманням зазначеного доходу.

У графу 7 записуються суми сплаченого (перерахованого) податку.

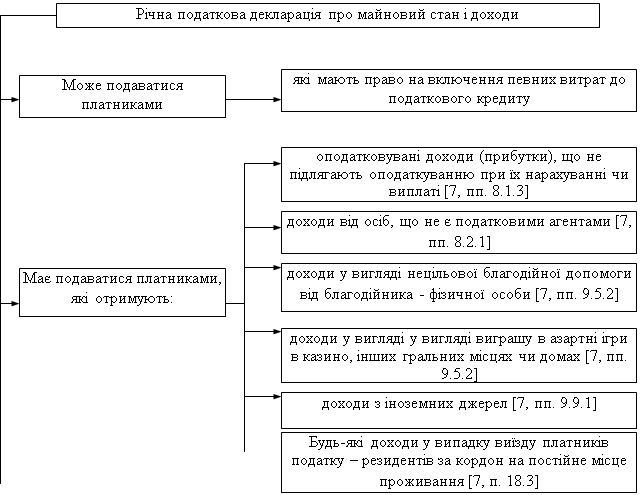

6.4. Порядок подання річної декларації про майновий стан і доходи

Порядок подання декларації про доходи регламентується Законом України “Про податок з доходів фізичних осіб” [7].

Річна декларація про майновий стан і доходи подається платником податку до 1 квітня року, що настає за звітним.

Декларація заповнюється платником податку самостійно або іншою особою, нотаріально уповноваженою таким платником податку здійснювати таке заповнення.

Платник податку до 1 березня року, наступного за звітним, має право звернутися із запитом до відповідного податкового органу з проханням заповнити річну податкову декларацію, а податковий орган зобов'язаний надати безоплатні послуги із такого заповнення.

Податковий орган зобов'язаний протягом 30 календарних днів від дня отримання такої декларації визначити податкове зобов'язання та надіслати податкове повідомлення платнику податку, який зобов'язаний сплатити належну суму податку з доходів фізичних осіб та отримати довідку про таку сплату або про відсутність податкових зобов'язань з даного податку, яка здається органам митного контролю під час перетину митного кордону та є підставою для проведення митних процедур.

Платники податку - резиденти, які виїжджають за кордон на постійне місце проживання, зобов'язані подати податковому органу декларацію не пізніше закінчення 60 календарного дня, що передує такому виїзду (рис. 12).

Платники податку звільняються від обов'язку подання декларації у таких випадках:

незалежно від видів та сум отриманих доходів платниками податку, які: є неповнолітніми або недієздатними особами і при цьому перебувають на повному утриманні інших осіб та/або держави;

перебувають під арештом або є затриманими чи засудженими до позбавлення волі, перебувають у полоні або ув'язненні на території інших держав;

перебувають у розшуку;

перебувають на строковій військовій службі станом на кінець звітного податкового року;

|

|

|

У розділі 1 Декларації мають міститися відомості про громадянина, який подає Декларацію (прізвище, ім'я, по батькові, ідентифікаційний номер, місце проживання, телефон), та/або уповноважену особу та про певні доходи, одержані цим громадянином протягом 2005 р., про суми витрат, передбачених законодавством, а також суми утриманого податку з доходів фізичних осіб за місцем одержання доходу або сплаченого авансом за розрахунками податкових органів. При реалізації права на податковий кредит у п. 1.1 розділу 1 Декларації зазначаються:

місце основної роботи, де зберігається трудова книжка громадянина (повне найменування та код за ЄДРПОУ юридичної особи або прізвище, ім'я, по батькові та (або) ідентифікаційний номер фізичної особи – суб'єкта підприємницької діяльності);

відомості про доходи, одержані за місцем основної роботи, період, протягом якого вони отримувалися, та суми утриманого з цих доходів податку.

Доходами громадянина, одержаними за місцем основної роботи, вважаються доходи, одержані від підприємств, установ, організацій всіх форм власності, а також від фізичних осіб – суб'єктів підприємницької діяльності, з якими громадянин має трудові відносини, оформлені веденням трудової книжки і здійсненням відрахувань до Фонду соціального страхування.

До доходів громадян, одержаних за місцем основної роботи, прирівнюються доходи, отримані за місцем служби, навчання.

Для заповнення п. 1.1 необхідно одержати в бухгалтерії підприємства за місцем основної роботи довідку про суму нарахованого доходу та утриманого податку, яку бухгалтерія цього підприємства зобов'язана видати на вимогу працівника. Аналогічна довідка видається на вимогу працівника, який працює у фізичної особи – суб'єкта підприємницької діяльності як за місцем основної роботи.

Громадянам, які протягом року змінювали місце основної роботи, потрібно одержати зазначену довідку з усіх підприємств (від фізичних осіб – суб'єктів підприємницької діяльності), де вони працювали протягом року як за місцем основної роботи.

У першій колонці таблиці, яку містить п. 1.1 Декларації, зазначають повні назви підприємства, установи, організації та їхні коди за ЄДРПОУ або фізичну особу – суб'єкта підприємницької діяльності та її ідентифікаційний номер, з якими укладено трудовий договір на використання праці громадянина в 2005 р., а також їхні поштові адреси. Якщо протягом року було декілька місць основної роботи, то у першій колонці перелічуються всі.

У третій колонці таблиці цього пункту зазначають суму нарахованого працівникові протягом року оподатковуваного доходу на конкретному підприємстві, в установі, організації, у фізичної особи – суб'єкта підприємницької діяльності. До загального річного оподатковуваного доходу включають доходи, одержані як у грошовій, так і в натуральній формах.

У четвертій колонці зазначають суму утриманого податку з доходів, зазначених у третій колонці, за даними проведеного підприємством, установою, організацією, фізичною особою – суб'єктом підприємницької діяльності річного перерахунку загального річного оподатковуваного доходу працівника.

У таблиці п. 1.2 розділу 1 Декларації відображають доходи, одержані не від податкових агентів (доходи у вигляді перевищення суми благодійної допомоги над встановленим законодавством розміром, що не перевищує суми, яка дорівнює сумі місячного прожиткового мінімуму, встановленого для працездатної особи на 1 січня звітного податкового року, помноженої на 1,4 та округленої до найближчих 10 грн. (в 2006 р. ця сума становила 680 грн.), призів, подарунків, виграшів в казино, спадщини, інвестиційних прибутків) і суми утриманого з цих доходів податку на доходи фізичних осіб.

У першій колонці цієї таблиці зазначають повні назви підприємства, установи, організації, їхні поштові адреси та коди за ЄДРПОУ. Якщо доходи одержано від фізичної особи – суб'єкта підприємницької діяльності, зазначають її прізвище, ім'я, по батькові, місце здійснення діяльності, її ідентифікаційний номер (якщо від фізичної особи – її ПІБ) та документи, на підставі яких одержано дохід, наприклад, договір дарування, свідоцтво про право на спадщину, договір купівлі-продажу інвестиційних активів тощо. У третій колонці – нараховану суму такого доходу, а в четвертій – суму податку, який було утримано з цього доходу, в разі його утримання.

У таблиці п. 1.3 розділу 1 Декларації зазначають доходи, одержані від підприємницької, приватної нотаріальної, адвокатської та іншої незалежної професійної діяльності.

У таблиці п. 1.4 розділу 1 Декларації зазначають доходи, одержані під час перебування громадян за кордоном, або доходи, які надійшли з іноземних держав.

У першій колонці цієї таблиці зазначають назву країни, у якій або з якої одержано дохід, а також місто та назву організації, що його виплатила; у другій – місяць, у якому одержано дохід, а в третій – суму доходу у валюті його одержання (євро, долар, ліра тощо).

Доходи, одержані в іноземній валюті, перераховують у валюту України за курсом Нацбанку України, встановленим на дату одержання доходу. Суму перерахованого у валюту України доходу зазначають у четвертій колонці цієї таблиці.

Для отримання права на зменшення суми податкового зобов'язання на суму податку, сплаченого за межами України, платник податку зобов'язаний отримати від державного органу країни, в якій сплачено такий дохід, уповноваженого стягувати такий податок, довідку про суму стягнутого податку, а також про базу його нарахування. Така довідка має бути легалізована консульською установою України у відповідній країні.

Сума податку з іноземного доходу платника податку – резидента, сплаченого за кордоном України, не може перевищувати суму податку, розраховану на базі загального річного оподатковуваного доходу такого платника податку (з урахуванням суми отриманого іноземного доходу).

У разі якщо платник має зазначене письмове підтвердження факту сплати (утримання) податку з доходів, зазначених у третій колонці, у п'ятій колонці зазначають суму сплаченого (утриманого) податку у валюті одержання доходу. Про подання письмового підтвердження сплати податку в іншій країні робиться відповідний запис після таблиці.

У шостій колонці зазначають еквівалент податку, зазначеного в п'ятій колонці, обчислений у гривнях за курсом Нацбанку України, встановленим на дату одержання доходу в іноземній валюті.

Розділ 2 Декларації не заповнюється.

У розділі 3 Декларації зазначають оподатковуваний дохід, з якого слід сплатити податок за рік, а фізична особа – суб'єкт підприємницької діяльності зазначає ще й очікуваний дохід, який вона планує отримати наступного року.

Відомості про власне рухоме або нерухоме майно, земельну ділянку (зокрема, про майно та земельні ділянки, що знаходяться за межами України) громадянин має зазначити в розділі 4 Декларації.

Підставою для заповнення цього розділу є документи, що свідчать про право власності або право на користування земельною ділянкою, право на земельну частку (пай) (наприклад, свідоцтво на право власності, технічний паспорт, державний акт на право власності або користування земельною ділянкою, сертифікат на земельну частку (пай) тощо).

У додатку 1 наводиться перелік витрат, що включаються до податкового кредиту.

У додатку 2 здійснюється розрахунок сум податку, що підлягають поверненню

Правильність зазначених у Декларації відомостей громадянин підтверджує своїм підписом та ставить дату заповнення Декларації.

Декларацію громадянин може подати до податкового органу особисто (тоді датою подання вважатиметься дата її реєстрації) або надіслати поштою (тоді датою її подання вважатиметься дата здійснення поштового відправлення, зазначена на штампі відділення зв'язку).

Платники податку – резиденти, які виїздять за кордон на постійне місце проживання, зобов'язані подати до податкового органу Декларацію не пізніше закінчення 60-го календарного дня, що передує такому виїзду.

Податковий орган зобов'язаний протягом 30 календарних днів від дня отримання такої декларації визначити податкове зобов'язання та надіслати податкове повідомлення платнику податку, який зобов'язаний сплатити належну суму податку та отримати довідку про таку сплату або про відсутність податкових зобов'язань з цього податку, яка здається органам митного контролю під час перетину митного кордону та є підставою для проведення митних процедур.

Похожие работы

... ість коригувань (розходжень цілей обліку і оподаткування) повинно бути кінцевим (тобто суворо прописаним), все решта повинно вважатися як збіг трактувань. Таким чином організація податкового обліку - це діяльність в межах підприємства зі створення і постійного впорядкування та удосконалення системи податкового обліку з метою забезпечення державних податкових органів інформацією, необхідною для ...

... ів та платежів, податку з доходів фізичних осіб, експортно-імпортних операцій. Крім вище наведених підручників та посібників ми використали в роботі ряд статей присвячених практичним аспектам обліку податку на прибуток підприємства та ПДВ, зокрема це такі статті як Бобров Е. «Огляд існуючих підходів до організації обліку валових доходів та валових витрат з податку на прибуток (податкового обл ...

... заробітної плати працівника і тому не впливають на фінансово-господарську діяльність підприємства. Завдання податкового обліку і звітності розрахунків з бюджетом. Взаємозв’язок податкового та фінансового обліку. З введенням в дію Закону України “Про внесення змін до Закону України “Про оподаткування прибутку підприємства” з’явилося поняття “податковий облік” Податковий облік — це підсистема ...

... покрити кредиторську заборгованість за рахунок дебіторської. Проведений аналіз свідчить про ліквідність підприємства і його можливість ліквідувати свої борги за рахунок власних засобів. Додаток 1 План рахунків бухгалтерського обліку на недержавних підприємствах СИНТЕТИЧНІ РАХУНКИ (РАХУНКИ ПЕРШОГО ПОРЯДКУ) СУБРАХУНКИ (РАХУНКИ ДРУГОГО ПОРЯДКУ) СФЕРА ...

0 комментариев