Навигация

Порядок признания затрат по кредитам на ХХХ

2.2. Порядок признания затрат по кредитам на ХХХ

01.02.2004г. по кредитному договору № 51-К на счет ОАО поступила сумма 1000000 рублей (таблица 8). Задолженность была классифицирована как краткосрочная. В бухгалтерском учете краткосрочная задолженность учитывается на счете 66 «Расчеты по краткосрочным кредитам и займам», который кредитуется в корреспонденции с дебетом счета 51 «Расчетные счета».

Полученную сумму Общество направило на приобретение оборотных средств и в тот же день произвело предоплату материалов на сумму 1 000 тыс. рублей. В том числе НДС 152,5 тыс. рублей. Партия материалов поступила и была принята к учету 02.03.2004г.

Таблица 8 – Проводки по отражению задолженности по кредиту.

| Дата | Проводка | Содержание | Сумма | |

| Дебет | Кредит | |||

| 01.02.2004 | 51 | 66 | Отражена кредиторская задолженность по краткосрочному кредиту | 1000000 |

| 01.02.2004 | 60.4 (субсчет «Авансы выданные») | 51 | Произведена предоплата за материалы | 1000000 |

| 27.02.2004 | 60.4 | 66 | Начислены проценты за кредит за февраль | 13808,2 |

| 27.02.2004 | 66 | 51 | Оплачены проценты за кредит за февраль и сумма погашения кредита | 180474,87 |

| 02.03.2004 | 15 | 60.1 (субсчет «Расчеты по приобретенным товарам») | Приняты к учету материалы по фактической стоимости без НДС | 847500 |

| 02.03.2004 | 19 | 60.1 | Учтена сумма НДС по приобретенным материалам согласно счет-фактуре | 152500 |

| 02.03.2004 | 68.3 (субсчет «НДС») | 19 | Предъявлена к вычету из налоговых обязательств сумма НДС по оприходованным и оплаченным материалам | 152500 |

| 02.03.2004 | 15 | 60.4 | Включены в стоимость материалов проценты за пользование кредитом, начисленные за февраль | 13808,2 |

| 02.03.2004 | 60.1 | 60.4 | Зачтена сумма предварительной оплаты за материалы | 1000000 |

| 31.03.2004 | 91.2 (субсчет «Прочие расходы») | 66 | Начислены проценты за пользование кредитом за март | 15287,65 |

| 31.03.2004 | 66 | 51 | Оплачены проценты за кредит и сумма погашения кредита за март | 181954,32 |

Дополнительные затраты, произведенные в связи с получением кредита на предприятии являются операционными расходами и учитываются на счете 91 «Прочие доходы и расходы» в том отчетном периоде, когда были произведены указанные расходы.

При получении кредита в ОАО Сибакадембанк Общество воспользовалось услугами независимого оценщика с целью определения рыночной стоимости производственного оборудования, предназначенного для передачи в залог (таблица 9). Стоимость услуг составила 23600 рублей (в том числе НДС 3600 рублей). По данным оценщика, рыночная стоимость оборудования составила 1200 тыс. рублей

Таблица 9 - Записи в бухгалтерском учете при отражении дополнительных затрат по кредиту

| Дата | Проводка | Содержание | Сумма | |

| Дебет | Кредит | |||

| 13.01.2004 | 91-2 (субсчет «Прочие расходы») | 76 | Отражена сумма вознаграждения за услуги независимого оценщика | 20000 |

| 13.01.2004 | 19 | 76 | Учтен НДС по услугам оценщика | 3600 |

| 14.01.2004 | 76 | 51 | Оплачены услуги независимого оценщика | 23600 |

| 14.01.2004 | 68.3 (субсчет «НДС») | 19 | Предъявлена к вычету из налоговых обязательств сумма НДС с суммы вознаграждения независимого оценщика | 3600 |

| 15.01.2004 | 009 | Отражено обязательство, выданное банку в обеспечение кредитного договора | 1200000 | |

Возврат полученного кредита отражается в бухгалтерском учете как уменьшение (погашение) кредиторской задолженности (таблица 10). По Плану счетов на суммы погашенного кредита дебетуется счет 66 «Расчеты по краткосрочным кредитам и займам» или счет 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции со счетами учета денежных средств. На ХХХ гашение полученного кредита в рамках открытой кредитной линии происходило согласно графику гашения, прилагаемому к указанному договору.

| Дата | Проводка | Содержание | Сумма | |

| Дебет | Кредит | |||

| 27.02.2004 | 66 | 51 | Оплачены проценты за кредит и сумма погашения кредита за февраль | |

| 31.03.2004 | 66 | 51 | Оплачены проценты за кредит и сумма погашения кредита за март | |

| 30.04.2004 | 66 | 51 | Оплачены проценты за кредит и сумма погашения кредита за апрель | |

| 31.05.2004 | 66 | 51 | Оплачены проценты за кредит и сумма погашения кредита за май | |

| 30.06.2004 | 66 | 51 | Оплачены проценты за кредит и сумма погашения кредита за июнь | |

| 05.08.2004 | 66 | 51 | Оплачены проценты за кредит за июль и оставшаяся сумма погашения кредита | |

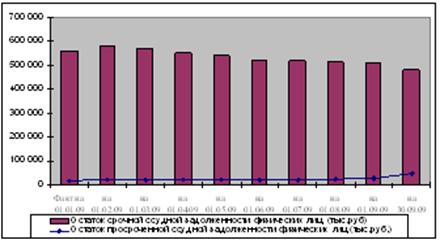

Таким образом, сумма основного долга вместе с процентами составила 1089260,15 рублей. По условиям кредитного договора, заключенного с ОАО и дополнительного соглашения на выдачу транша срок возврата кредита истек 01.08.2004г. Однако, сумма задолженности погашена была только 05.08.2004г., то есть на предприятии возникла просроченная задолженность. Пунктом 6 ПБУ 15/01 установлено, что перевод срочной задолженности в просроченную по истечении срока платежа является обязанностью организации-заемщика, то есть осуществляется в обязательном порядке. Такой перевод производится на следующий день после истечения установленного договором срока возврата основной суммы долга.

Для осуществления перевода срочной задолженности в просроченную (таблица 11) на ХХХ организован аналитический учет по синтетическим счетам 66 «Расчеты по краткосрочным кредитам и займам» или счет 67 «Расчеты по долгосрочным кредитам и займам» в разрезе субсчетов третьего порядка «Расчеты по срочной задолженности» и «Расчеты по просроченной задолженности». На соответствующем субсчете просроченная задолженность учитывается до полного погашения или до списания в доходы организации после истечения срока исковой давности.

Таблица 11- Проводки перевода срочной задолженности в просроченную

| Дата | Проводка | Содержание | Сумма | |

| Дебет | Кредит | |||

| 02.08.2004 | 66.2.1.1 (субсчет «Расчеты по срочной задолженности») | 66.2.1.2 (субсчет «Расчеты по просроченной задолженности») | Отражен перевод срочной задолженности по полученному кредиту в просроченную задолженность | |

| 05.08.2004 | 66.2.1.2 (субсчет «Расчеты по просроченной задолженности») | 51 | Оплачены проценты за кредит за июль и оставшаяся сумма погашения кредита | |

Согласно условиям договора кредитной линии просрочка платежа (по графику гашения) более пяти дней влечет за собой ответственность в виде штрафа и начисления повышенных процентов. В данном случае задержка платежа составила три дня и была связана с техническими причинами прохождения платежей.

Осуществление операций, связанных с получением заемных средств, может повлечь образование постоянных и временных разниц. В учетной политике ХХХ в части применения норм ПБУ 18/02 предусмотрен учет указанных объектов бухгалтерского учета на счете 09 «Отложенный налоговый актив» и счете 77 «Отложенное налоговое обязательство».

Применительно к учету кредитов постоянной разницей является сумма превышения фактически начисленных процентов над предельной величиной. Возникновение постоянных разниц влечет за собой необходимость рассчитывать величину постоянного налогового обязательства. В 2004г. на ХХХ было уплачено 47 тыс. рублей сверхнормативных процентов.

Вычитаемая временная разница при учете полученных кредитов возникает, когда величина расхода, отраженная в бухгалтерском учете в данном отчетном периоде, превышает сумму расхода, подлежащую включению в состав расходов для целей налогообложения в этом отчетном периоде. При этом предполагается, что по правилам налогового учета эта разница будет учтена для целей налогообложения, нов более поздние периоды. Вычитаемой временной разнице соответствует сумма отложенного налогового актива. В рассматриваемом периоде у Общества в связи с учетом кредитов временных разниц не возникало.

Непогашенные суммы полученных кредитов, подлежащие погашению в соответствии с договором более чем через 12 месяцев после отчетной даты, показываются в группе статей «Займы и кредиты» раздела «Долгосрочные обязательства» строка 510 формы № 1. Числящиеся на бухгалтерском учете суммы кредитов, подлежащие погашению в соответствии с договором в течение 12 месяцев после отчетной даты, отражаются в соответствующей статье в разделе «Краткосрочные обязательства» строка 610 формы № 1.

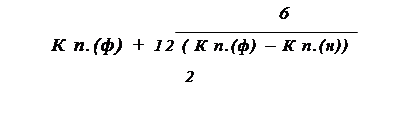

В соответствии с ПБУ 15/01 ХХХ осуществляет перевод долгосрочной задолженности в краткосрочную. Перевод осуществляется за 365 дней до окончания срока возврата кредита согласно договору. Факт представления обязательств, учтенных ранее как долгосрочные, в качестве краткосрочных отдельно раскрываются в пояснительной записке к годовому бухгалтерскому отчету в целях обеспечения всех заинтересованных пользователей в более точной информации о состоянии кредиторской задолженности организации.

Информация о кредиторской задолженности отражается в бухгалтерском балансе в пассиве. По стр. 510 баланса отражается дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты; задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, отражается по стр.610.

Данные по этим строкам баланса взаимосвязаны со статьями раздела 2 «Дебиторская и кредиторская задолженность» ф. № 5, в котором приводятся сведения об изменении дебиторской и кредиторской задолженности за отчетный год. Содержание этой формы дополняет показатели бухгалтерского баланса и предусматривает возможность группировки дебиторской и кредиторской задолженности:

- по направлениям возникновения и погашения обязательств;

- по видам долгосрочной и краткосрочной задолженности (в том числе кредиторской, по которой не предусмотрено разделение по видам в бухгалтерском балансе);

- по статье просроченной задолженности.

Кроме того, из этого раздела и справочных сведений к нему можно извлечь информацию о суммах обеспечения обязательств и платежей выданных, отраженных на забалансовых счете 009 "Обеспечения обязательств и платежей выданные";

Раскрывая дополнительные сведения о наличии на начало и конец отчетного года отдельных видов дебиторской и кредиторской задолженности в ф. № 5, организация выполняет требования п.27 ПБУ 4/99. Помимо этого в пояснительной записке к бухгалтерской отчетности должны быть приведены результаты анализа выполнения расчетно-платежной дисциплины, просроченной кредиторской и дебиторской задолженности, полноты перечисления соответствующих налогов в бюджет, уплаченных (подлежащих уплате) штрафных санкций за неисполнение обязательств.

Анализ кредиторской задолженности включается в пояснительную записку отдельным блоком в раздел, отражающий порядок расчета и анализа важнейших экономических и финансовых показателей деятельности организации.

Похожие работы

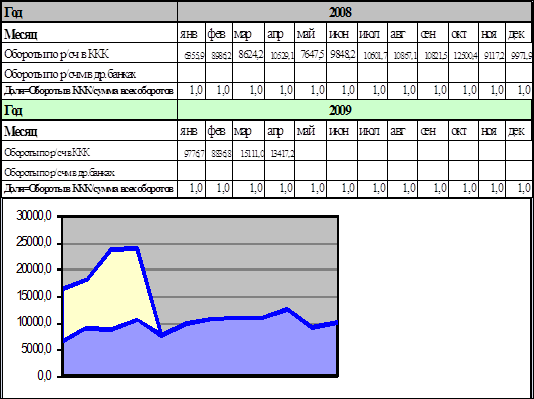

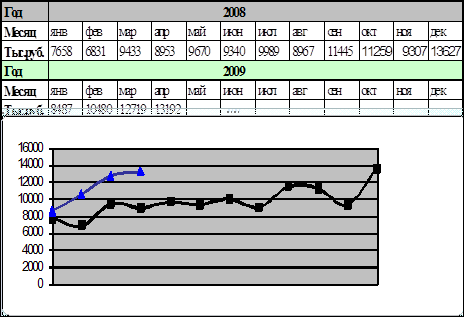

... чтобы уметь управлять своей кредитоспособностью. В частности, предприятию полезно знать этапы выдачи ссуды для организации стабильных отношений с банком. 2. Анализ кредитоспособности предприятия 2.1 Методика оценки кредитоспособности заемщика, используемая банками США Процесс кредитования связан с действием многочисленных и многообразных факторов риска, способных повлечь за собой ...

... вынести профессиональное суждение об оценке кредитного риска по выданной ссуде. В работе приводится методика, разработанная на основе методик анализа кредитоспособности заемщика, применяемых в деятельности АКБ «Ланта-Банк». Анализ финансовой отчетности проводится поэтапно в следующей последовательности: проведение предварительного обзора финансово-экономического положения организации на основе ...

... анализа кредитоспособности заемщиков далее будет рассмотрен детальный анализ кредитоспособности именно физических лиц который используется ЗАО «Банк Русский Стандарт». ГЛАВА 2. АНАЛИЗ КРЕДИТОСПОСОБНОСТИ ФИЗИЧЕСКИХ ЛИЦ НА ПРИМЕРЕ ЗАО «БАНК РУССКИЙ СТАНДАРТ» 2.1 Общая характеристика развития Банка Название Закрытое акционерное общество «Банк Русский Стандарт» Joint Stock Company «Russian ...

... средствами. 2.3 Показатели платежеспособности. 2.4 Показатели рыночной активности (оборачиваемости). 2.5 Показатели рентабельности. 2.6 Показатели финансовой устойчивости. Глава 2 Состояние кредитоспособности предприятия и меры по её укреплению 2.1 Анализ финансовых показателей Для анализа мы воспользуемся Методическими рекомендациями по реформе предприятий (утверждены ...

0 комментариев