Навигация

Методика анализа кредитоспособности предприятия на примере ХХХ

2.3. Методика анализа кредитоспособности предприятия на примере ХХХ

Анализ кредитоспособности может проводиться самим предприятием для выявления возможностей повышения эффективности деятельности, устранения ошибок в производственном процессе и определения дальнейшего направления развития. Это позволит предотвратить неоправданные с точки зрения денежного обращения кредитные вложения, их структурные сдвиги, обеспечить своевременный возврат ссуд, что имеет важное значение для повышения эффективности использования материальных и денежных ресурсов.

В данной главе будет проведен анализ кредитоспособности ХХХ на основе наиболее распространенной в РФ методики анализа кредитоспособности организации-заемщика.

Основные конкуренты ХХХ и доля рынка, приходящаяся на них, представлены в таблице 13.

Таблица 13 – Доля рынка ХХХ и его основных конкурентов.

| Наименование | Объем проданной продукции за 2004 г., тыс. рублей | Доля компании, % |

Подавляющая доля рынка принадлежит предприятию «» г. Курск, на ХХХ приходится 7,8% рынка в России.

Финансовое состояние предприятия характеризуется изменениями в размещении средств и источниках их покрытия (собственных или заемных). Структура средств предприятия и источников их формирования, изменение ее по сравнению с 2003г. представлены в аналитической таблице 14 (горизонтальный анализ баланса).

Таблица 14 – Горизонтальный анализ баланса (в тыс. руб.)

| Актив | 2003 год | 2004 год | Изменение за год | Изменение в % | |

| Оборотные активы, в том числе: | |||||

| -Денежные средства и их эквиваленты (260) | |||||

| -Расчеты с дебиторами (240-244) | |||||

| -Запасы и затраты (210) | |||||

| -Прочие оборотные активы (220+250+270) | |||||

| Внеоборотные активы, в том числе: | |||||

| -Основные средства (120) | |||||

| -Долгосрочные финансовые вложения (140) | |||||

| -Прочие внеоборотные активы (110+130+135+150+230) | |||||

| Баланс | |||||

| Пассив | |||||

| Заёмный капитал, в том числе: | |||||

| -Краткосрочные пассивы (690) | |||||

| -Долгосрочные пассивы (590) | |||||

| Собственный капитал, в том числе: | |||||

| -Уставный капитал (410) | |||||

| -Фонды и резервы (490-410-244-252) | |||||

| Баланс | |||||

Данные таблицы 14 показывают, что валюта баланса в 2004г. увеличилась на 12664 тыс. рублей, что составило 6,5 % от суммы 2003г. Это произошло, преимущественно, за счет увеличения на 85,2 % доли денежных средств, на 61,8 % дебиторской задолженности и на 23,5 % оборотных активов, тогда как внеоборотные активы уменьшились на 5,7 %.

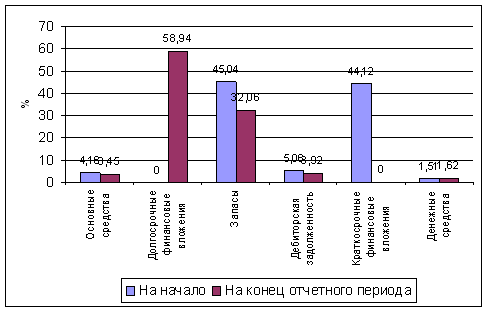

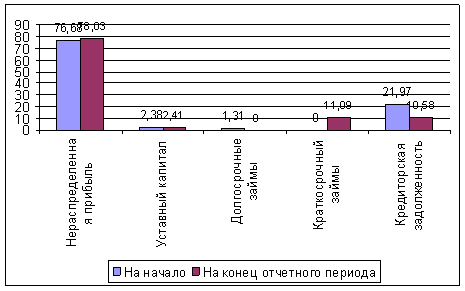

Таблица 15 демонстрирует структуру средств предприятия и источников их образования по отдельным статьям в процентах к валюте баланса.

Таблица 15 - Структура средств предприятия и их источников (в процентах к валюте баланса)

| Актив | 2003 год | 2004 год | Изменение за год | |

| Оборотные активы, в том числе: | ||||

| -Денежные средства и их эквиваленты (260) | ||||

| -Расчеты с дебиторами (240-244) | ||||

| -Запасы и затраты (210) | ||||

| -Прочие оборотные активы (220+250+270) | ||||

| Внеоборотные активы, в том числе: | ||||

| -Основные средства (120) | ||||

| -Долгосрочные финансовые вложения (140) | ||||

| -Прочие внеоборотные активы (110+130+135+150+230) | ||||

| Баланс | ||||

| Пассив | ||||

| Заёмный капитал, в том числе: | ||||

| -Краткосрочные пассивы (690) | ||||

| -Долгосрочные пассивы (590) | ||||

| Собственный капитал, в том числе: | ||||

| -Уставный капитал (410) | ||||

| -Фонды и резервы (490-410-244-252) | ||||

| Баланс | ||||

Данные таблицы 15 свидетельствуют о том, что существенно увеличилась доля оборотных активов, на 7,95 %, за счет увеличения дебиторской задолженности на 10,95 %, запасы и затраты уменьшились уменьшилась на 4,01 %. Уменьшение количества запасов нельзя считать отрицательной характеристикой, т.к. при этом оборачиваемость их может быть ускорена в течение года за счет увеличения выпуска продукции и объема продаж. Увеличение дебиторской задолженности в структуре активов является положительной чертой, однако, следует обращать внимание на наличие в ее структуре просроченной и нереальной к взысканию.

В структуре источников формирования имущества значительных изменений не произошло.

Следующим этапом анализа является оценка имущественного состояния. Для оценки применяются следующие показатели.

Доля основных средств и незавершенного строительства в балансе (вычисляется по формуле (2)):

|

|

= (2)

Коэффициент износа основных средств рассчитывается по формуле (3)

|

|

= (3)

Доля оборотных активов в балансе – по формуле (4):

| ||||

| ||||

= (4)

| |

Рассчитанные показатели имущественного состояния приведены в таблице 16.

Таблица 16 – Показатели оценки имущественного состояния

| Показатель | Значение, % | |

| 2003 | 2004 | |

| Доля основных средств и незавершенного строительства в балансе | ||

| Коэффициент износа основных средств | ||

| Доля оборотных активов в балансе | ||

Обеспеченность основными и производственными фондами достаточная, что является базой для дальнейшего производственного развития, однако износ их составляет более половины. Наблюдается отрицательная тенденция уменьшения доли основных средств и незавершенного строительства и происходит увеличение коэффициента износа основных средств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Группировка приведена в таблице 17.

Таблица 17 – Группировка активов и пассивов (тыс. рублей)

| Отчетность на начало года | Отчетность за год | ||

| Наиболее ликвидные активы (250+260) | А1 | ||

| Быстрореализуемые активы (240) | А2 | ||

| Медленно реализуемые активы (210+220+230+270) | А3 | ||

| Трудно реализуемые активы (190) | А4 | ||

| Итого: | |||

| Наиболее краткосрочные обязательства (620) | П1 | ||

| Краткосрочные пассивы (610+630+640+650+660+ФП) | П2 | ||

| Долгосрочные пассивы (590) | П3 | ||

| Постоянные пассивы (490) | П4 | ||

| Итого: |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву (таблица 18).

| Таблица 17 - Сопоставление итогов приведенных групп по активу и пассиву | |||

| Отчетность на начало года | Отчетность за год | ||

| А1; П1 | >= | < нет | < нет |

| А2; П2 | >= | >= да | >= да |

| А3; П3 | >= | >= да | >= да |

| А4; П4 | <= | <= да | <= да |

| ("да" = соответствует) | |||

| ("нет" = не соответствует) | |||

Ликвидность предприятия недостаточна, первое неравенство не удовлетворяет формуле (1). При сопоставлении наиболее ликвидных активов и наиболее краткосрочных обязательств выявляется платежный недостаток в 42016 тыс. рублей(таблица 19).

Таблица 19 – Определение платежного излишка или недостатка по группам активов.

| Отчетность на начало года | Отчетность за год | ||

| Наиболее ликвидные активы (250+260) | А1 | ||

| Наиболее краткосрочные обязательства (620) | П1 | ||

| Платежный излишек (+) или недостаток (-) | |||

| Быстрореализуемые активы (240) | А2 | ||

| Краткосрочные пассивы (610+630+640+650+660+ФП) | П2 | ||

| Платежный излишек (+) или недостаток (-) | |||

| Медленно реализуемые активы (210+220+230+270) | А3 | ||

| Долгосрочные пассивы (590) | П3 | ||

| Платежный излишек (+) или недостаток (-) | |||

| Трудно реализуемые активы (190) | А4 | ||

| Постоянные пассивы (490) | П4 | ||

| Платежный излишек (+) или недостаток (-) | |||

Дополнительно платежеспособность предприятию проверяется с помощью коэффициентов платежеспособности.

Коэффициент покрытия (общей ликвидности) рассчитывается по формуле (5)

|

|

= (5)

Коэффициент покрытия позволяет определить в какой кратности оборотные активы покрывают краткосрочные обязательства заемщика и характеризует агрегированную способность заемщика покрывать свои обязательства.

|

|

= (6)

Коэффициент быстрой ликвидности (формула (6)) характеризует ту часть текущих обязательств, которая может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию и оказанные услуги.

|

|

|

=

Коэффициент абсолютной (срочной) ликвидности (формула (7)) характеризует ту часть обязательств заемщика, которая может быть удовлетворена за счет срочной реализации активов.

Таблица 20 - Критерии для оценки ликвидности и платежеспособности предприятия:

| Коэффициент | Значение | Нормативное значение |

| Коэффициент покрытия | Не менее 1,2 | |

| Коэффициент быстрой ликвидности | Не менее 0,7 | |

| Коэффициент абсолютной ликвидности | 0,03 - 0,08 |

У анализируемого предприятия все коэффициенты находятся в пределах номы (таблица 20). Однако, распределение активов и пассивов на группы является достаточно субъективным. Поэтому желательно принимать во внимание оба способа оценки ликвидности.

Следующий этап анализа - оценка финансовой устойчивости. Она определяется при помощи следующих коэффициентов.

1. Коэффициент концентрации собственного капитала (автономии, независимости) определяется по формуле (8):

| К | = | Собственный капитал | = | = | (8) | |

| Валюта баланса |

Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие, однако оптимальным для России считается доля заемного капитала не более 30 %. Собственный капитал у ХХХ составляет 75 % от валюты баланса.

2. Коэффициент соотношения заемного и собственного капитала рассчитывается по формуле (9):

| К | = | Заемный капитал | = | = | (9) | |

| Собственный капитал |

Величина заемных средств, приходящихся на каждый рубль собственных средств предприятия составляет 30 %.

3. Коэффициент маневренности собственных средств (по формуле (10)):

| К | = | Собственные обор. средства | = | = | (10) | |

| Собственный капитал |

СОС=(490 ст. – 244 ст. – 252 ст.) + 590 ст. – (190 ст. + 230 ст.)

23 % собственного капитала используется для финансирования текущей деятельности, (вложена в оборотные средства).

По совокупности показателей предприятие относиться к типу неустойчивого (предкризисное) финансового состояния, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств путем привлечения временно свободных источников средств в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банка на временное пополнение оборотных средств и др.

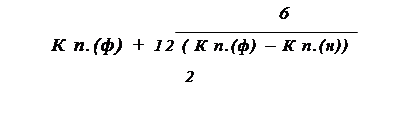

Оценка деловой активности и оборачиваемости средств происходит посредством оценки развития производства и реализации. Рассчитываются несколько основных показателей оборачиваемости:

|

|

= (11)

|

=

Оборачиваемость дебиторской задолженности низкая (формула (11)).

|

|

= (12)

|

Срок оборота кредиторской задолженности (формула (12)) находится в пределах норм, но она менее срока оборачиваемости дебиторской задолженности.

Срок оборота (хранения) запасов, дней рассчитывается по формуле (13):

| ||||

| ||||

= (13)

|

Сравнение показателей деловой активности и оборачиваемости средств предприятия приведено в таблице 21:

Таблица 21 - Показатели деловой активности и оборачиваемости средств

| Показатель | 2003г. | 2004г. | Изменение |

| Оборачиваемость дебиторской задолженности | |||

| Срок оборота кредиторской задолженности | |||

| Срок оборота (хранения) запасов |

Динамика изменение сроков оборачиваемости средств незначительна. Средний срок погашения дебиторской задолженности не уменьшается, что явилось бы положительной тенденцией.

Далее рассчитываются показатели рентабельности продукции.

Рентабельность продукции рассчитывается по формуле (14)

|

|

= (14)

|

=

Рентабельность финансово-хозяйственной деятельности рассчитывается по формуле (15)

|

|

= (15)

|

=

Предприятие имеет положительные показатели рентабельности.

Динамика показателей рентабельности деятельности представлена в таблице 22:

Таблица 22 - Показатели рентабельности деятельности предприятия

| Описание критериев | 2003 | 2004 |

| Рентабельность продукции | ||

| Рентабельность финансово-хозяйственной деятельности |

Все показатели рентабельности имеют положительное значение и наблюдается положительная тенденция увеличения их по годам.

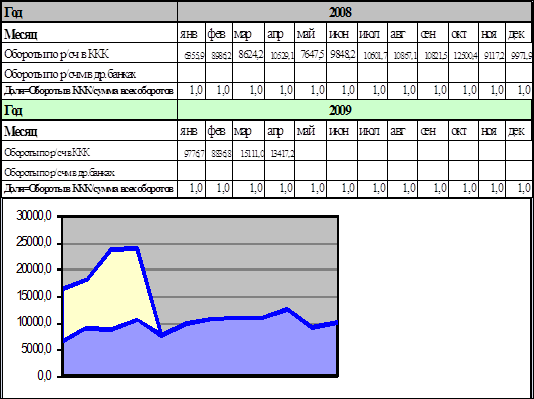

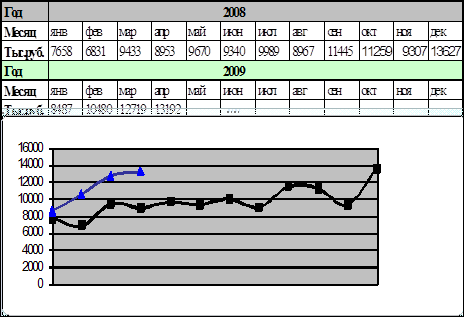

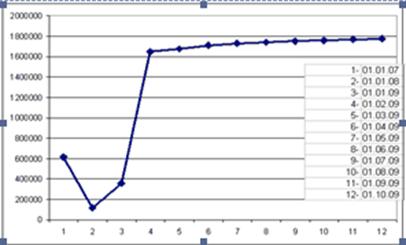

Анализ тенденций показателей реализации продукции и денежной выручки п

Таблица 23 - Объем производства продукции и реализация продукции

| Объем производства продукции, тыс. руб. | Реализация продукции, тыс. руб. | ||||||

| 2003 | 2004 | +, - | % | 2003 | 2004 | +, - | % |

Объем производства товарной продукции, работ и услуг по всем видам деятельности Общества за 2004г. (таблица 23) в действующих ценах без НДС составил 144340 тыс. руб., что представляет 116,8 % от объема производства 2003г. Отгрузка товаров за 2004г. составила 161726 тыс. руб. без НДС, что больше реализации 2003г. на 18,7 %.

Таким образом, наблюдается общая тенденция роста объемов реализации продукции и выручки.

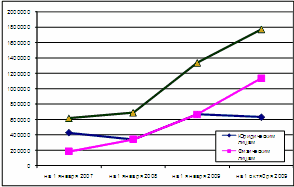

Анализ дебиторской и кредиторской задолженностей.Таблица 24 - Объем дебиторской и кредиторской задолженностей

| Дебиторская задолженность, тыс. руб. | Кредиторская задолженность, тыс. руб. | ||||||

| 2003 | 2004 | +, - | % | 2003 | 2004 | +, - | % |

За 2004 г. дебиторская задолженность увеличилась более чем в два раза (таблица 24), однако при этом структуре отсутствует долгосрочная и просроченная задолженность.

Кредиторская задолженность увеличилась на 11,6 %. Присутствует просроченная задолженность в размере 3,48 % ( задолженность перед персоналом организации), однако ее доля очень незначительна.

Кредитная история Общества в целом положительна, однако имеются сведения о пролонгациях кредитных договоров с другими банками и просрочек платежа (не более 5-ти дней).

При оценке кредитной истории предприятия рассматриваются данные о сумме, сроках, просрочках и пролонгациях погашенных и текущих кредитах в

В ходе дальнейшего анализа было выяснено, что структура собственников Общества прозрачна, управленческий состав не менялся в течение года, отсутствуют сведения о конфликтах между акционерами и акционерами и менеджерами.

На основе проведенного анализа было сделано заключение о кредитоспособности ХХХ (таблица 25).

Таблица 25 – Обобщающая таблица оценки кредитоспособности

| № | Показатель | Значение | Вывод |

| 1 | Оценка имущественного состояния: -доля основных средств и незавершенного строительства -коэффициент износа основных средств составляет | Доля основных средств достаточна Коэффициент износа имеет отрицательную тенденцию | |

| 2 | Оценка ликвидности: -коэффициент покрытия (общей ликвидности) -коэффициент быстрой ликвидности -коэффициент абсолютной (срочной) ликвидности | Ликвидность баланса отличается от абсолютной В пределах нормы | |

| 3 | Оценка финансовой устойчивости: -коэффициент концентрации собственного капитала -коэффициент соотношения заемного и собственного капитала -коэффициент маневренности собственных средств | Неустойчивое финансовое состояние, но сохраняется возможность восстановления равновесия платежных средств | |

| 4 | Деловая активность заемщика и оценка оборачиваемости средств: -срок оборота дебиторской задолженности (дней) -срок оборота кредиторской задолженности, дней | Отрицательные тенденции | |

| 5 | Рентабельность деятельности предприятия: -рентабельность продукции -рентабельность финансово-хозяйственной деятельности | Показатели положительные, положительные тенденции | |

| 6 | Анализ тенденций показателей реализации продукции и денежной выручки: -объем прироста производства товарной продукции, работ и услуг (%) - объем прироста реализации продукции | Положительные тенденции | |

| 7 | Анализ дебиторской и кредиторской задолженностей: -объем прироста дебиторской задолженности -объем прироста кредиторской задолженности | Просроченная задолженность отсутствует | |

| 8 | Кредитная история | Положительная | |

| 9 | Оценка качества управления | структура собственников прозрачна, управленческий состав не менялся в течение года, отсутствуют сведения о конфликтах | |

| 10 | Оценка положения на рынке | Устойчивое, доля рынка |

На основе проведенного анализа можно сделать вывод, что у предприятия присутствует дефицит оборотных средств. Общество нуждается в заемном капитале, так как большая часть собственных средств капитализирована. У организации наблюдается нехватка наиболее ликвидных активов, но она может быть частично компенсирована за счет краткосрочной дебиторской задолженности.

Анализ показал, что при наличии соответствующих обеспечительских обязательств (гарантий, залога и т.д.) ХХХ может получить кредит в банке на общих условиях. Процентная ставка зависит от вида обеспечения.

Обобщая все изложенное в главе 2, можно сделать следующие выводы. Учет полученных кредитов осуществляется на предприятии ХХХ бухгалтерской службой, в строгом соответствии со всеми нормативными документами. За 2004г. Обществом было получено кредитов на сумму свыше 5 млн. рублей по договорам краткосрочного кредита.

Рассмотренная методика анализа кредитоспособности организации-заемщика является наиболее распространенной в РФ, и в тех или иных вариациях используется большинством банков для определения степени риска при кредитовании.

3. Направления совершенствования кредитной политики ХХХПохожие работы

... чтобы уметь управлять своей кредитоспособностью. В частности, предприятию полезно знать этапы выдачи ссуды для организации стабильных отношений с банком. 2. Анализ кредитоспособности предприятия 2.1 Методика оценки кредитоспособности заемщика, используемая банками США Процесс кредитования связан с действием многочисленных и многообразных факторов риска, способных повлечь за собой ...

... вынести профессиональное суждение об оценке кредитного риска по выданной ссуде. В работе приводится методика, разработанная на основе методик анализа кредитоспособности заемщика, применяемых в деятельности АКБ «Ланта-Банк». Анализ финансовой отчетности проводится поэтапно в следующей последовательности: проведение предварительного обзора финансово-экономического положения организации на основе ...

... анализа кредитоспособности заемщиков далее будет рассмотрен детальный анализ кредитоспособности именно физических лиц который используется ЗАО «Банк Русский Стандарт». ГЛАВА 2. АНАЛИЗ КРЕДИТОСПОСОБНОСТИ ФИЗИЧЕСКИХ ЛИЦ НА ПРИМЕРЕ ЗАО «БАНК РУССКИЙ СТАНДАРТ» 2.1 Общая характеристика развития Банка Название Закрытое акционерное общество «Банк Русский Стандарт» Joint Stock Company «Russian ...

... средствами. 2.3 Показатели платежеспособности. 2.4 Показатели рыночной активности (оборачиваемости). 2.5 Показатели рентабельности. 2.6 Показатели финансовой устойчивости. Глава 2 Состояние кредитоспособности предприятия и меры по её укреплению 2.1 Анализ финансовых показателей Для анализа мы воспользуемся Методическими рекомендациями по реформе предприятий (утверждены ...

0 комментариев