Навигация

Анализ финансового состояния ООО «Татьяна»

2.2 Анализ финансового состояния ООО «Татьяна»

Вертикальный анализ показывает структуру средств предприятий и их источников. Преимущество вертикального анализа по сравнению с горизонтальным, является использование в нём относительных показателей, которые в определённой степени сглаживают негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчётности и тем самым затруднять их сопоставление в динамике.

Ниже привожу вариант вертикального анализа актива и пассива баланса по трансформированной номенклатуре статей.

Динамика имущественного состояния за 2006-2007 представлена в таблице 4.

Таблица 4

Динамика имущественного состояния за 2006-2007 гг., тыс. руб.

| Статьи баланса | 2006 г. | 2007 г. | отклонение | ||||

| Сумма | Уд. вес % | Сумма | Уд. вес % | Абс. | Отн. | ||

| Внеоборотные активы | 300125 | 91,9 | 340923 | 99,7 | 40798 | 114 | |

| 1.1. Нематериальные активы | 0 | 0 | 0 | 0 | 0 | 0 | |

| 1.2.Основные средства | 300125 | 91,9 | 340923 | 99,7 | 40798 | 114 | |

| 1.3. Долгосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 | |

| 2. Оборотные средства | 26464 | 8,1 | 1153 | 0,34 | -25311 | 0 | |

| 2.1.Запасы В том числе | 15600 | 4,8 | 429 | 0,13 | -15171 | 3 | |

| Сырье и материалы | 9360 | 2,9 | 257 | 0,08 | -9103 | 3 | |

| 2.2. НДС | 0 | 0 | 0 | 0 | 0 | 0 | |

| 2.3. Дебиторская задолженность, платежи после 12 месяцев | 3260 | 0,99 | 198 | 0,06 | -3062 | 6 | |

| 2.4. Дебиторская задолженность, платежи по которой наступают в течение 12 месяцев | 0 | 0 | 0 | 0 | 0 | 0 | |

| 2.5. Краткосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 | |

| 2.4. Денежные средства | 7609 | 2,3 | 526 | 0,15 | -7078 | 7 | |

| Валюта баланса | 32689 | 100 | 342076 | 100 | 15487 | 105 | |

Из данных таблицы 4 видно, что в ООО «Татьяна » в 2007 г. произошло увеличение внеоборотных активов на 40798 тыс. руб., уменьшение оборотных активов на 25311 тыс. руб., уменьшение дебиторской задолженности на 3062 тыс. руб. за счет запасов на 15171 тыс. руб., денежных средств на 7078 тыс. руб. Вертикальный анализ баланса за 2007 – 2008 г. г. приведен в таблице 5.

Таблица 5

Динамика структуры имущественного состояния 2007-2008 гг. ООО «Татьяна», тыс. руб.

| Статьи баланса | 2007 г. | 2008 г. | отклонение | ||||

| Сумма | Уд. вес % | Сумма | Уд. вес % | Абс. | Отн. | ||

| Внеоборотные активы | 340923 | 99,7 | 271062 | 79,8 | -69861 | 80 | |

| 1.1. Нематериальные активы | 0 | 0 | 0 | 0 | 0 | 0 | |

| 1.2.Основные средства | 340923 | 99,7 | 271062 | 79,8 | -69861 | 80 | |

| 2. Оборотные средства | 1153 | 0,34 | 68738 | 20,2 | 67585 | 596 | |

| 2.1.Запасы В том числе | 429 | 0,13 | 67638 | 19,9 | 67209 | 157 | |

| Сырье и материалы | 257 | 0,08 | 40982 | 11,9 | 40325 | 159 | |

| 2.2. НДС | 0 | 0 | 0 | 0 | 0 | 0 | |

| 2.3. Дебиторская задолженность, платежи по которой наступают после 12 месяцев | 198 | 0,06 | 724 | 0,21 | 526 | 37 | |

| 2.4. Дебиторская задолженность, платежи по которой наступают в течение 12 месяцев | 0 | 0 | 0 | 0 | 0 | 0 | |

| 2.5. Краткосрочные финансовые вложения | 0 | 0 | 0 | 0 | 0 | 0 | |

| 2.4. Денежные средства | 526 | 0,15 | 375 | 0,11 | -151 | 70 | |

| Валюта баланса | 342076 | 100 | 339800 | 100 | -2276 | 99 | |

Из данных таблицы 5 видно, что в ООО «Татьяна» , что в 2007 г. в структуре активов предприятия внеоборотные активы составляли – 99,7%, в 2008 г. – 79,8%. Оборотные активы увеличились на 67209 руб., в 2007 г. в структуре баланса они составляли 0,34%, в 2008 г. – 20,2%.

Запасы увеличились в 2008 г. на 67209, увеличение произошло за счет увеличения сырья и материалов на 40325.

Структура финансовых ресурсов ООО «Татьяна» представлена в таблице 6 за 2006-2007 гг.

Таблица 6

Динамика состава и структуры источников финансовых средств за 2006-2007 гг. ООО «Татьяна», тыс. руб.

| Статьи баланса | 2006 г. | 2007 г. | Отклонения | |||

| Сумма | Уд. вес, % | Сумма | Уд. вес, % | Абс. | Темп роста, % | |

| 1.Собственный капитал | 302929 | 92,8 | 341627 | 99,9 | -268302 | 112,7 |

| 1.1. Уставный и добавочный капитал | 250000 | 76,5 | 250000 | 73,1 | 0 | 1 |

| 1.2. добавочный капитал | 0 | 0 | 0 | 0 | 0 | 0 |

| 1.3. Нераспределенная прибыль | 25929 | 16,7 | 91627 | 26,8 | 38698 | 173 |

| 2.Долгосрочне обязательства | 0 | 0 | 0 | 0 | 0 | 0 |

| 3. Привлеченные (заемные) средства | 23660 | 7,24 | 449 | 0,13 | -23211 | 2 |

| 3.1. Кредиты банков и займы | 0 | 0 | 0 | 0 | 0 | 0 |

| 3.2. Кредиторская задолженность, в том числе | 23660 | 7,44 | 449 | 0,13 | -25211 | 2 |

| 3.2.1. Поставщики и подрядчики | 14196 | 4,35 | 201 | 0,06 | -13995 | 1 |

| 3.2.2. Перед персоналом организации | 3123 | 0,96 | 23 | 0,006 | -3100 | 0,73 |

| 3.2.3. перед государственными внебюджетными фондами | 2083 | 0,64 | 28,3 | 0,008 | -2054,7 | 1 |

| 3.3.4. по налогам и сборам | 4258 | 1,3 | 134,7 | 0,04 | -4123,3 | 0,03 |

| 3.5. С прочими кредиторами | 0 | 0 | 0 | 0 | 0 | 0 |

| Валюта баланса | 326589 | 100 | 342076 | 100 | 15487 | 1,05 |

Из данных таблицы 6 видно, что в ООО «Татьяна» произошло уменьшение собственного капитала на 268302 тыс. руб., уменьшение кредиторской задолженности на 25211 тыс. руб., темп роста кредиторской задолженности составил 2 %, Динамика состава и структуры источников финансовых средств за 2007-2008 гг представлена в таблице 7.

Таблица 7

Динамика состава и структуры источников финансовых средств ООО «Татьяна» за 2007-2008 гг., тыс. руб.

| Статьи баланса | 2007 г. | 2008 г. | Отклонения | |||

| Сумма | Уд. вес, % | Сумма | Уд. вес, % | Абс. | Темп роста, % | |

| 1.Собственный капитал | 341627 | 99,9 | 298240 | 87,8 | -43387 | 90 |

| 1.1. Уставный и добавочный капитал | 250000 | 73,1 | 250000 | 73,6 | 0 | 1 |

| 1.2. добавочный капитал | 0 | 0 | 0 | 0 | 0 | 0 |

| 1.3. Нераспределенная прибыль | 91627 | 26,8 | 48240 | 14,2 | -43387 | 93 |

| 2.Долгосрочне обязательства | 0 | 0 | 0 | 0 | 0 | 0 |

| 3. Привлеченные (заемные) средства | 449 | 0,13 | 41560 | 12,2 | 41111 | 926 |

| 3.1. Кредиты банков и займы | 0 | 0 | 0 | 0 | 0 | 0 |

| 3.2. Кредиторская задолженность, в том числе | 449 | 0,13 | 41560 | 12,2 | 41111 | 926 |

| 3.2.1. Поставщики и подрядчики | 201 | 0,06 | 22858 | 6,7 | 22657 | 113,7 |

| 3.2.2. Перед персоналом организации | 23 | 0,006 | 1754 | 0,51 | 1731 | 7626 |

| 3.2.3. перед государственными внебюджетными фондами | 28,3 | 0,008 | 6857 | 2,02 | 6828,7 | 2423 |

| 3.3.4. по налогам и сборам | 134,7 | 0,04 | 5330 | 1,6 | 5195,3 | 396 |

| 3.5. С прочими кредиторами | 0 | 0 | 0 | 0 | 0 | 0 |

| Валюта баланса | 342076 | 100 | 339800 | 100 | -2276 | 0,99 |

Из данных таблицы 7 видно, что собственный капитал ООО «Татьяна» снизился на 43387, это произошло за счет снижения нераспределенной прибыли. Кредиторская задолженность увеличилась на 41111 тыс. руб., рост произошел за счет увеличения задолженности перед поставщиками и подрядчиками на 22657тыс. руб., перед персоналом организации на 1731 тыс. руб., по налогам и сборам на 5195,3тыс. руб.

Одной из основных задач анализа финансово-экономического состояния является исследование показателей, характеризующих финансовую устойчивость предприятия. Финансовая устойчивость определяется степенью обеспечения запасов и затрат собственными и заемными источниками их формирования, соотношением объемов собственных и заемных средств и характеризуется системой абсолютных и относительных показателей. Для детального отражения разных видов источников в формировании запасов используется система показателей.

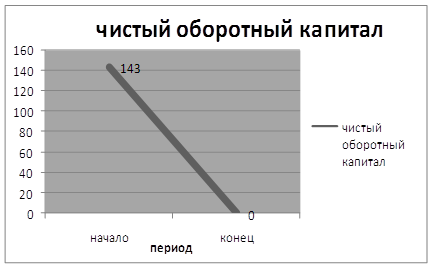

Наличие собственных оборотных средств на конец расчетного периода устанавливается по формуле

СОС=СК-ВОА, (2)

где СОС –собственные оборотные средства( чистый оборотный капитал) на конец расчетного периода;

СК- собственный капитал

ВОА- внеоборотные активы

Наличие собственных в долгосрочных заемных источниках финансирования запасов (СДИ) определяется по формуле

СДИ=СК-ВОА+ДКЗ (3)

или

СДИ=СОС+ДКЗ,

где ДКЗ- долгосрочные кредиты и займы

Общая величина основных источников формирования запасов

ОИЗ=СДИ+ККЗ, (4)

где ККЗ- краткосрочные кредиты и займы

В результате можно определить три показателя обеспеченности запасов источниками их финансирования.

Излишек(+), недостаток(-) собственных оборотных средств

ΔСОС=СОС-З (5)

где З- запасы

Излишек(+), недостаток(-) собственных и долгосрочных источников финансирования запасовΔСДИ=СДИ-З

Излишек(+), недостаток(-) общей величины основных источников покрытия запасов

ΔОИЗ=ОИЗ-З (6)

Приведенные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехфакторную модель

М=(СОС;СДИ;ОИЗ) (7)

Данная модель характеризует тип финансовой устойчивости предприятия.

Первый тип финансовой устойчивости можно представить в виде следующей формулы:М1=(1,1,1), т.е. ΔСОС ≥ 0; ΔСДИ ≥0; ΔОИЗ ≥ 0.

Абсолютная финансовая устойчивость (М1) в современной России встречается очень редко.

Второй тип ( нормальная финансовая устойчивость можно выразить формулой:М2=(0,1,1), т.е. ΔСОС < 0; ΔСДИ ≥ 0; ΔОИЗ ≥ 0.

Нормальная финансовая устойчивость гарантирует выполнение финансовых обязательств предприятия.

Третий тип ( неустойчивое финансовое состояние) устанавливается по формуле:М3=(0,0,1), т.е. ΔСОС < 0; ΔСДИ< 0; ΔОИЗ ≥ 0.

Четвертый тип ( кризисное финансовое положение) можно представить в виде:М4=(0,0,0), т.е. ΔСОС < 0; ΔСДИ< 0; ΔОИЗ < 0.

В данном положение предприятие является полностью неплатежеспособным и находится на грани банкротства, так как ключевой элемент оборотных активов «Запасы» не обеспечен источниками финансирования [19, c. 37].

Абсолютные показатели финансовой устойчивости представлены в таблице 8.

Таблица 8

Абсолютные показатели финансовой у

стойчивости, тыс. руб. в 2006-2008 гг.

| Показатели | Условные обозначения | 2006 | 2007 | 2008 | Изменение за период | |

| 2006-2007 | 2007-2008 | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 1.Источники формирования собственных средств (капитал резервы) | ИСС | 302929 | 341627 | 288240 | 38698 | -53387 |

| 2.Внеоборотные активы | ВОА | 300125 | 340923 | 271062 | 40798 | -69861 |

| 3.Наличие собственных оборотных средств ( с. 1-2) | СОС | 603054 | 682550 | 559302 | 79496 | -123248 |

| 4. Долгосрочные обязательства (кредиты и займы) | ДКЗ | 0 | 0 | 0 | 0 | 0 |

| 5.Наличие собственных и долгосрочных заемных источников формирования оборотных средств ( гр. 3+4) | СДИ | 603054 | 682550 | 559302 | 79496 | -123248 |

| 6. Краткосрочные кредиты и займы | ККЗ | 23660 | 449 | 41560 | -23211 | 41111 |

| 7. Общая величина основных источников и средств ( с. 5-6) | ОИ | 579394 | 682101 | 517742 | 102707 | -164359 |

| 8. Общая сумма запасов | З | 15600 | 429 | 67638 | -15171 | 67209 |

| 9.Излишек(+), недостаток(-) собственных оборотных средств ( с. 3-8) | ΔСОС | 587454 | 682121 | 491664 | 94667 | -190457 |

| 10. Излишек(+), недостаток(-) собственных и заемных источников покрытия запасов (с.5-8) | ΔСДИ | 587454 | 682121 | 491664 | 94667 | -190457 |

| 11. Излишек(+), недостаток(-) общей величины основных источников финансирования запасов(с.7-8) | ΔОИЗ | 563794 | 681672 | 450104 | 117878 | -231568 |

Как видно из таблицы 8 в 2008 г. сума собственного капитала снизилась на 53387 тыс. руб., при этом общая величина основных источников и средств уменьшилась на 164359 тыс. руб., в 2007 г. она составляла 682101тыс. руб., а в 2008 г. составила – 517742тыс. руб.

Показатели неустойчивого финансового состояния следующие:

- Увеличение собственного капитала;

- Снижение внеоборотных активов;

- Сокращение величины материально-производственных запасов до оптимального уровня.

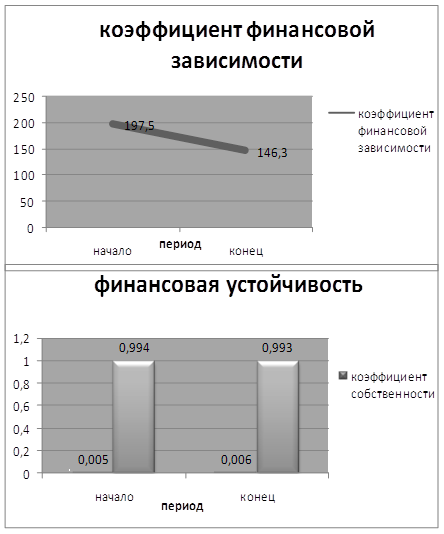

Относительные показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних инвесторов и кредиторов.

Финансовая устойчивость характеризуется состоянием собственных и заемных средств и оценивается с помощью системы финансовых коэффициентов. Информационной базой которых являются статьи актива и пассива баланса. Расчет и анализ относительных коэффициентов финансовой устойчивости в таблице 9.

Таблица 9

Расчет и анализ относительных коэффициентов финансовой устойчивости ООО «Татьяна», тыс. руб.

| Показатель | За 2006 год | За 2007 год | За 2008 год | Абсолютные изменения(+ | Темпы роста ,% | ||

| 2006-2007 | 2007-2008 | 2006-2007 | 2007-2008 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1.Имущество предприятия, руб. (ВБ) | 326589 | 342076 | 339800 | 15487 | -2276 | 1,05 | 0,99 |

| 2.Источники собственных средств (капитал и резервы) | 302929 | 341627 | 298240 | 38698 | -43387 | 1,13 | 0,87 |

| 3.Краткосрочные пассивы, (КО) | 23660 | 449 | 41560 | -23211 | 41111 | 0,019 | 92,56 |

| 4.Долгосрочные пассивы | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5.Итого заемных средств(ЗС) | 23660 | 449 | 41560 | -23211 | 41111 | 0,019 | 92,56 |

| 6.Внеоборотные активы (ВОА) | 300125 | 340923 | 271062 | 40798 | -69861 | 1,14 | 0,49 |

| 7.Оборое активы, руб. (ОА) | 26464 | 1153 | 68738 | -25311 | 67585 | 0,043 | 59,6 |

| 8. Запасы и затраты, руб. (З) | 15600 | 429 | 67638 | -15171 | 67209 | 0,028 | 157,7 |

| 9.Собственные оборотные средства | 603054 | 682550 | 559302 | 79496 | -123248 | 1,13 | 0,82 |

Из данных таблицы 8 видно, что в ООО «Татьяна» произошли следующие изменения: в 2007 г. сумма имущества предприятия составляла 342076 тыс. руб., в 2008 г. она уменьшилась и составила –339800тыс. руб., в 2008 г. произошел и значительный рост оборотных активов на 67585тыс. руб., по сравнению с 2007 г. темп роста составил 59,6%.

Таблица 10

Коэффициенты финансовой устойчивости в ООО «Татьяна» в 2006-2008 гг., тыс. руб.

| Коэффициент | 2006 | 2007 | 2008 | Абсолютные изменения(+\_) | Темп роста, % | ||

| 2006-2007 | 2007-2008 | 2006-2007 | 2007-2008 | ||||

| 1 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1.Автономии (Ка)(2:1) | 0,92 | 0,99 | 0,87 | 0,07 | -0,12 | 1,07 | 0,87 |

| 2.Соотношение заемных и собственных средств(Кз/с) (5:2) | 0,08 | 0,002 | 0,12 | -0,078 | 0,118 | 0,025 | 60 |

| 3.Обеспеченность собственными средствами (Ко) (9:7) | 22,78 | 591,9 | 8,14 | 569,12 | -583,76 | 25,98 | 0,014 |

| 4. Маневренность (Км) (9:2) | 1,99 | 1,99 | 1,87 | 0 | -0,12 | 0 | 0,93 |

| 5. Соотношение мобильных и иммобилизованных средств (Км/н) (2-6) | 2804 | 704 | 27178 | -2100 | 26474 | 0,25 | 38,6 |

| 6.Имущества производственного назначения (Кп.им) ((6+8):1) | 0,96 | 0,99 | 0,99 | 0,03 | 0 | 1,03 | 0 |

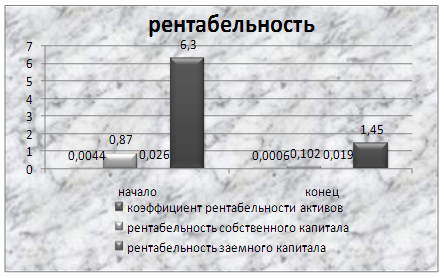

Из данных таблицы 10 видно, что в ООО «Татьяна» в 2008 г. се показатели выше нормативного значения, что так же говорит о стабильном развитии предприятия.

При анализе уровня полученных коэффициентов следует сопоставит их значения с допустимыми величинами, выявить положительные и отрицательные тенденции в их изменении и оценить их последствия для предприятия.

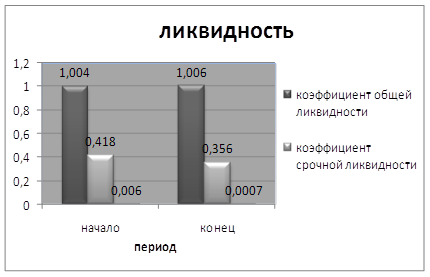

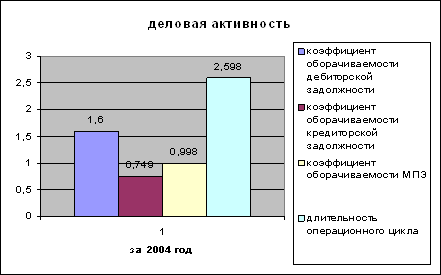

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Ликвидность активов величина, обратная ликвидности баланса повремени превращения активов в денежные средства. Чем меньше времени требуется, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков [24, c. 75].

Приводимые ниже группировки осуществляются по отношению к балансу. В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 - наиболее ликвидные активы - денежные средства и краткосрочные финансовые вложения предприятия (ценные бумаги);

А2 - быстрореализуемые активы - дебиторская задолженность, товары отгруженные и прочие оборотные активы;

А3 - медленно реализуемые активы- статьи раздела II актива "Запасы и затраты" (за исключением "Расходов будущих периодов"), а также статьи из раздела 1 актива баланса "Долгосрочные финансовые вложения" (уменьшенные на величину вложение в уставные фонды других предприятий);

А4 - труднореализуемые активы - статьи раздела 1 актива баланса "Основные средства и иные внеоборотные активы", за исключением статей этого раздела, включенных в 5 предыдущую группу.

Пассивы баланса группируются по степени срочности их оплаты:

П1 - наиболее срочные обязательства - к ним относятся кредиторская задолженность (статьи раздела 11 пассива баланса "Расчеты и прочие пассивы"), а также ссуды, не погашенные в срок из справки 2 ф. №5;

П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства;

П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства;

П4 - постоянные пассивы - статьи раздела 1 пассива баланса «Источники собственных: средств».[10, c. 15]

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 ≥ П1;

А2 ≥ П2 ;

А3 ≥ П3;

А4 ≤ П4 (8)

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер, и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличии у предприятия собственных оборотных средств [10, c. 56].

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Анализ ликвидности баланса представлен в таблице 11.

Из таблицы 11 видно, что ООО «Татьяна» является относительно ликвидным.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность.

Текущая ликвидность свидетельствует о платежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени.

Таблица 11

Анализ ликвидности баланса ООО «Татьяна», тыс. руб.

| Актив | 2006 | 2007 | 2008 | Пассив | 2006 | 2007 | 2008 | Платежный излишек(+)/ недостаток(-) | Коэф. Покрытия обязательств | ||||

| На начало года2007, руб. (2-5) | На конец года 2007, руб. (3-6) | На конец 2008 года, руб. (4-7) | На начало 2007 года, руб. (2/5Х*100) | На конец 2007 года, руб. (3/6Х*100) | На конец 2008 года, руб. (4/7X*100) | ||||||||

| Наиб. Ликвид. активы, А1 | 7604 | 526 | 375 | Наиболее срочные пассивы, П1 | 22660 | 449 | 41560 | -15056 | 77 | -41185 | 33,5 | 117,14 | 0,9 |

| Быстро- реализуемые активы, А2 | 3260 | 198 | 724 | Кратко- срочные Пассивы, П2 | 0 | 0 | 0 | 3260 | 198 | 724 | 0 | 0 | 0 |

| Медлен- реализуемые активы, А3 | 14227 | 381,3 | 61549 | Долго- срочные пассивы, П3 | 0 | 0 | 0 | 14227 | 381,3 | 61549 | 0 | 0 | 0 |

| Трудно- Реализуемые активы, А4 | 300125 | 340923 | 271062 | Постоян- ные пассивы, П4 | 302929 | 341627 | 298240 | -2804 | -704 | -27176 | 0,99 | 0,99 | 0,9 |

| Баланс | 326589 | 342076 | 339800 | Баланс | 326589 | 342076 | 339800 | 0 | 0 | 0 | 0 | 0 | 0 |

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Анализ коэффициентов ликвидности представлен в таблице 12.

Таблица 12

Анализ коэффициентов ликвидности ООО «Татьяна», тыс. руб.

| Показатель | 2006 | 2007 | 2008 |

| 1 | 2 | 3 | 4 |

| 1.Денежные средства, руб. | 7604 | 526 | 375 |

| 2. Краткосрочные финансовые вложения, руб. | 0 | 0 | 0 |

| 3. Итого денежных средств и краткосрочных вложений, руб. (Д) | 7604 | 198 | 375 |

| 4. Дебиторская задолженность, руб. | 3260 | 0 | 724 |

| 5. Прочие оборотные активы, руб. | 0 | 198 | 0 |

| 6.Итого дебиторской задолженности и прочих активов, руб. (га) | 3260 | 724 | 724 |

| 7. Итого денежных средств, финансовых вложений и дебиторской задолженности, руб. (Д+га) | 10864 | 424 | 1099 |

| 8. Запасы и затраты( без расходов будущих периодов), руб. | 15600 | 429 | 67638 |

| 9. итого оборотных средств, руб. (R2) | 26464 | 1153 | 68738 |

| 10. Текущие активы, руб. | 326589 | 342076 | 339800 |

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Это обусловлено ограниченностью информации, которой располагает аналитик, проводящий внешний анализ на основе бухгалтерской отчетности. Для уточнения результатов данного анализа требуется провести анализ платёжеспособности предприятия.

Существуют традиционные финансовые показатели, называемые коэффициентами платежеспособности: коэффициент абсолютной ликвидности, промежуточный коэффициент покрытия и общий коэффициент покрытия. Каждый из них рассчитывается делением отдельных элементов или всей суммы оборотных активов предприятия на величину его краткосрочной задолженности.

Коэффициент абсолютной ликвидности определяется по формуле:

Кп = ДС + КФВ / КО (9)

Где Кп – коэффициент платежеспособности;

ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства.

Предельное теоретическое значение данного показателя составляет 0,2 - 0,25. Этот индикатор имеет особенно важное значение для поставщиков материальных ресурсов и банка, кредитующего предприятие.

Промежуточный коэффициент покрытия краткосрочных обязательств рассчитывается следующим образом:

Кп = ДС + КФВ + ДЗ / КО (10)

Где Кп – коэффициент покрытия;

ДС – денежные средства;

ДЗ – дебиторская задолженность;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства.

Анализ текущих коэффициентов ликвидности представлен в таблице 13.

Таблица 13

Анализ текущих коэффициентов ликвидности ООО «Татьяна», тыс. руб.

| Коэффициент | Интервал оптимальных значений | За 2006 год | За 2007 год | За 2008 год | Изменения | |

| 2006-2007 | 2007-2008 | |||||

| 11. Покрытия (Кл)/9;10/ | ≥1-2 | 0,08 | 0,004 | 0,21 | -0,076 | 0,206 |

| 12. Текущей ликвидности (Кт)/7:0/ | ≥1 | 0,03 | 0,002 | 0,003 | -0,028 | 0,001 |

| 13. Абсолютной ликвидности (Кал) [3:10] | ≥0,2+0,5 | 0,02 | 0,002 | 0,001 | -0,018 | -0,001 |

Теоретическое значение показателя признается достаточным на уровне 0,7 - 0,8. Особенный интерес этот индикатор представляет для держателей акций.

Ликвидных средств должно быть достаточно для выполнения краткосрочных обязательств, то есть значение показателя не должно опускаться ниже единицы.

Похожие работы

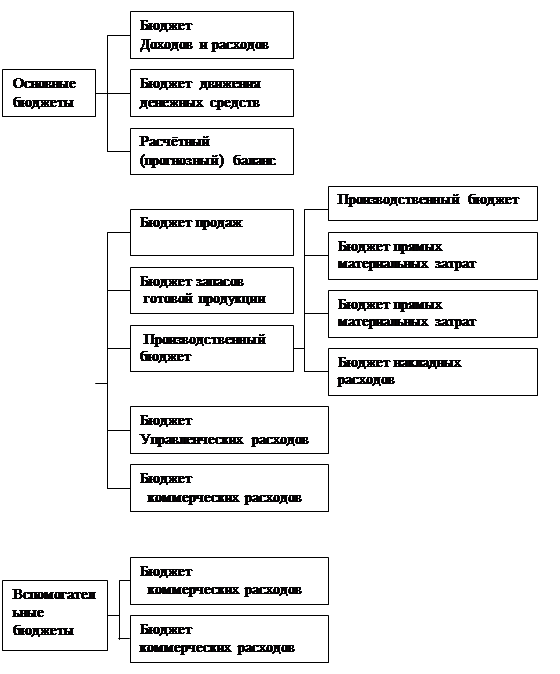

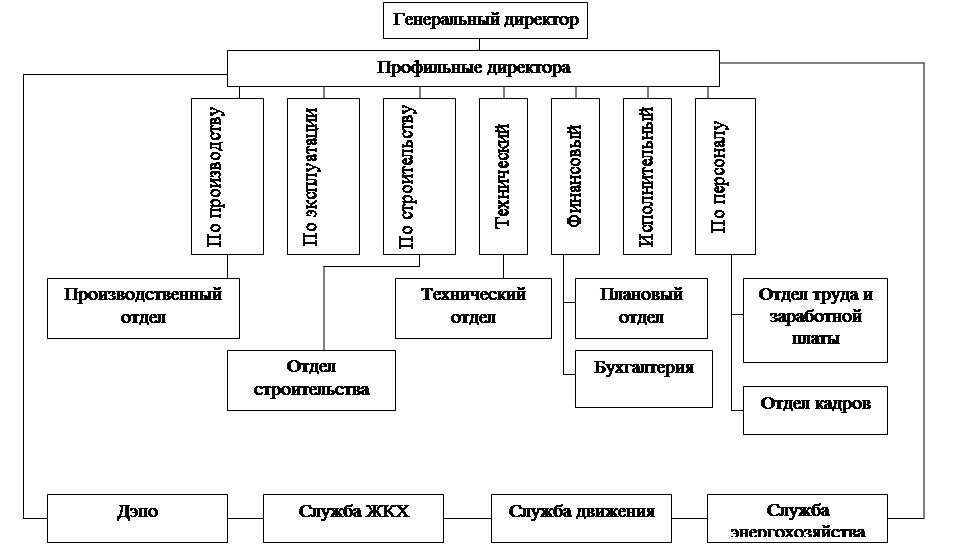

... рисками мы предлагаем бюджет МУП «ПТК «Орскгортранс» детализировать, так как при агрегированных статьях затрат, управление издержками является затруднительным. Мы предлагаем процесс бюджетирования на МУП «ПТК «Орскгортранс» представить как цепочку управленческих действий: сначала сверху, от генерального директора, поступает информация о целях и стратегии предприятия вниз, к руководителям ...

... тянущихся из прошлого без изменений, которые при составлении бюджета «с нуля» могли бы быть пересмотрены и оптимизированы. Далее рассмотрим типовые стадии организации системы бюджетирования на предприятии [24, с. 263]. 1. Информационная структуризация. На первой стадии осуществляется структуризация статей бюджета и схем их консолидации. При правильном понимании финансово-экономической модели ...

... банка. Также в рабочую группу могут входить представители компании-разработчика системы бюджетирования и специалисты консалтинговой компании. Важным условием успешного внедрения системы бюджетирования является назначение главного менеджера проекта, ответственного за организацию работ со стороны банка. Уровень полномочий главного менеджера проекта должен позволять ему выносить вопросы на уровень ...

... . В этом случае чем больше у цеха будет себестоимость, тем больший фонд заплаты ему будет выделен. Заключение Целью настоящей работы было изучение сущности бюджетирования деятельности предприятия и определений направлений совершенствования Приступая к планированию, руководители начинают более четко представлять свои цели, корректировать бюджет. Точность планирования при этом повышается. ...

0 комментариев