Навигация

Джерела формування кредитних ресурсів банку

1.3 Джерела формування кредитних ресурсів банку

Здійснювати операції з кредитування господарських суб’єктів і населення банк може лише за наявності відповідних кредитних ресурсів. У цьому плані депозитні операції, тобто операції із залучення коштів на вклади, можуть розглядатися як органічна складова кредитної політики банку в цілому. Між кредитними ресурсами і кредитними вкладеннями існує безпосередній зв’язок. Обсяг кредитних ресурсів, їхня структура, терміни використання мають відповідати таким же параметрам кредитних вкладень. Збалансованість кредитних ресурсів і кредитних вкладень важлива макро- і мікроекономічна закономірність функціонування кредитних відносин. Для більшості комерційних банків депозити (вклади) є головним видом пасивів і важливою передумовою проведення активних кредитних операцій [32, с.61].

Кредитні ресурси кошти, що є у розпорядженні банків і використовуються ними для кредитних операцій. Банки не в змозі стабільно розвивати кредитні операції в умовах обмеженості ресурсної бази. Кредитні ресурси банку поділяються на власні та залучені. Власні ресурси це кошти статутного, резервного, страхового та інших фондів банку, що утворюються за рахунок прибутку, а також нерозподілений протягом року прибуток. Головне місце в складі кредитних ресурсів комерційного банку посідають залучені кошти. Це кошти клієнтів на поточних рахунках; депозити юридичних і фізичних осіб; залишки на кореспондентських рахунках; кошти, що їх залучають з міжбанківського ринку (міжбанківський кредит); кошти, отримувані від продажу цінних паперів тощо. Одним з найбільш надійних джерел ресурсів для комерційного банку, підтримання його ліквідності є депозитні вклади.

Власні та залучені кошти є основними джерелами фінансування кредитних ресурсів комерційних банків. У перелік пасивних операцій, на право здійснення яких комерційні банки в Україні повинні отримати ліцензію НБУ, включені: залучення депозитів юридичних осіб; залучення депозитів фізичних осіб; отримання кредитів від банків; випуск цінних паперів (облігацій, ощадних сертифікатів) [11, с.90].

Важливим чинником зміцнення ресурсної бази кредитування є оптимізація джерел формування кредитних ресурсів. Банк повинен сформувати найефективнішу комбінацію джерел коштів для створення своєї ресурсної бази. Переважна більшість кредитних ресурсів комерційних банків утворюється шляхом залучення коштів. Така структура джерел утворення кредитних ресурсів відповідає умовам ринкових відносин. Найдешевшим джерелом залучення коштів до комерційних банків є залишки коштів на розрахункових і поточних рахунках клієнтів.

Зазначимо, що не всі власні та залучені кошти можуть бути використані банком для здійснення кредитних операцій. Комерційний банк повинен завжди мати в наявності необхідні грошові кошти для виконання взятих на себе зобов’язань щодо забезпечення своєчасного повернення (надання) коштів своїм клієнтам. Вкладники мають бути впевнені в надійності банку. Тому в банку створюється обов’язковий резерв ліквідності, що має гарантувати повернення коштів вкладникам [44, с.247].

Комерційні банки в усіх країнах забезпечують вкладникам резервний запас на випадок можливих втрат; передбачаються також різноманітні форми прямого і непрямого страхування. Втрата вкладниками впевненості щодо фінансової стійкості банків може призвести до масового вилучення вкладів, що вкрай негативно вплине на загальну економічну ситуацію в країні.

Для комерційних банків гострим є питання оптимізації структури кредитних ресурсів і вкладень за сумами і за термінами. НБУ рекомендує при аналізі балансового звіту комерційного банку використовувати коефіцієнт співвідношення позик і депозитів. Цей коефіцієнт характеризує здатність банку залучати депозити для підтримки своїх кредитних операцій та його можливість давати в кредит ці депозити. Більш високий рівень цього співвідношення відображає більший елемент ризику: можуть мати місце менша ліквідність, негативні економічні умови внаслідок відпливу депозитів. Навпаки низький рівень цього коефіцієнта відображає недостатні можливості кредитування або небажання банку брати на себе ризик при наданні позик [45, с.110].

Значна частина кредитних ресурсів комерційних банків залучається на основі депозитних операцій. Депозитом (вкладом) вважаються тимчасово залучені грошові кошти фізичних та юридичних осіб або цінні папери, надані банкові на чітко визначений строк і за відповідну плату (під відсоток). Депозит це кошти, що надаються фізичними чи юридичними особами в управління банку (фінансовій організації). Депозит оформляється відповідною угодою. У широкому розумінні депозит можна розглядати як кредит, який надає власник депозиту іншим клієнтам банку через посередництво цього банку [20, с.73].

У розвинутій ринковій економіці депозитні операції є одним з найважливіших секторів грошового (фінансового) ринку. Масштаби депозитних операцій визначаються наявністю в народному господарстві вільних грошових коштів.

Важливим джерелом кредитних ресурсів є кредити, отримані від інших банків на міжбанківському кредитному ринку. Міжбанківське кредитування здійснюється в межах кореспондентських відносин банків і має, в основному, короткостроковий характер. Операції з розміщення банком коштів на депозит в інших банках вважаються активними депозитними операціями. Пасивні депозитні операції це операції із залучення банком коштів на депозит. До залучених банківських коштів відносять також гроші, депоновані з метою забезпечення гарантії платежів при розрахунках акредитивами і чеками [21, с.25-31].

Різниця між відсотком, отриманим банком від надання позики, і відсотком, виплаченим вкладникам, становить сукупний доход комерційного банку. З цього доходу відраховуються виробничі витрати; виплати заробітної плати банківському персоналу, витрати на відповідне обладнання і матеріали, витрати на утримання будов і споруд тощо. Те, що залишається після сплати податків, становить прибуток банку. Комерційні банки спрямовують свою діяльність на розширення спектра послуг щодо залучення коштів клієнтів на банківські рахунки. Банками гарантується таємниця вкладів, їх збереження і видача на першу вимогу вкладника.

Похожие работы

... його вдосконалення. Об’єктом дослідження є комплекс відносин, що виникають у сфері банківського кредитування суб’єктів господарювання. Предметом дослідження є правове забезпечення виконання господарських зобов’язань у сфері банківського кредитування. Методи дослідження. Методологічну основу дослідження склали загальнонаукові (системний, діалектичний, історичний) і спеціальні (порівняльно- ...

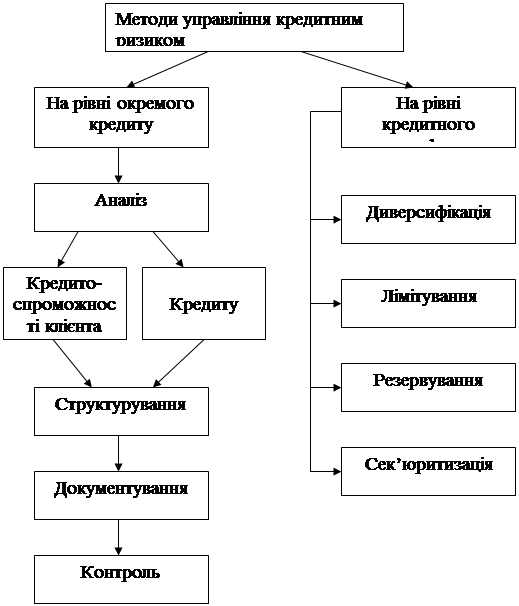

... основної суми боргу та відсотків за кредитом, а не аналіз фінансового стану клієнта як такий. 3. Напрямки удосконалення організації процесу банківського кредитування 3.1. Взаємозв’язок ліміту кредитування та кредитного рейтингу Ліміт кредитування – це гранична сума кредиту, яку позичальник може отримати в банку. Лімітування, як метод управління кредитним ризиком, полягає у ...

... ї державної політики в інноваційній сфері та стримує розвиток інноваційної інфраструктури. Відсутня єдина концептуальна основа правотворчого процесу щодо інноваційної сфери. Роль держави в регулюванні банківського кредитування інноваційних процесів полягає у створенні сприятливого економічного клімату для їх здійснення і забезпечення активної й ефективної взаємодії між банками та підприємствами. ...

... обслуговуючий позичальника установи банку повинен постійно контролювати грошові взаємини між ними. 2. АНАЛІЗ КРЕДИТНИХ РЕСУРСІВ БАНКУ, ЕФЕКТИВНІСТЬ КРЕДИТНИХ ОПЕРАЦІЙ БАНКУ НА ПРИКЛАДІ « ІНДЕКС – БАНК» 2.1 Характеристика діяльності комерційного банку «Індекс - банка» Маріупольське відділення «Індекс - банка» на сьогодні є одним з пріоритетних і стабільних відділень нашого регіону. Історія ...

0 комментариев