Навигация

Визначення наслідків кредитних ризиків для банківської системи України

2.4 Визначення наслідків кредитних ризиків для банківської системи України

Ослаблення банківської системи України через посилення негативного впливу світової фінансової кризи певною мірою сприяло переоцінці кредитних ризиків і зміні механізмів їх виявлення. З метою забезпечення стабільності банківської системи Національний банк вживав усіх необхідних заходів для нівелювання можливих ризиків. Однак розгортання фінансової кризи, яка стала каталізатором прояву наявного кризового потенціалу, актуалізувало дослідження передумов його формування й результатів прояву з метою вироблення зважених підходів до реалізації банківськими установами кредитної політики. З огляду на зазначене, доцільним є виявлення наслідків експансивної кредитної політики та обґрунтування причин зниження якості банківських активів.

Незважаючи на певне зниження темпів кредитування у 2009 році порівняно з попереднім роком, попит на позикові кошти залишався досить високим, відповідними були й темпи його задоволення. Загальний обсяг кредитів, наданих банками в економіку, на кінець 2009 року становив 734 млрд. грн., а темп їх зростання порівняно з 2008 роком 12%. Відношення наданих банками кредитів до ВВП у 2009 році збільшилося порівняно з 2008 роком на 18 в.п. і становило 77%.

Така динаміка вплинула на структуру банківських активів: спостерігалося зниження обсягу високоліквідних активів та спрямування їх у більш ризиковані, але з вищим рівнем дохідності, види діяльності, зокрема у кредитування, що також призвело до скорочення темпів приросту високоліквідних активів. Так, частка таких активів у загальній структурі активів банків, скоригованих на резерви під активні операції, скоротилася на 5,8 в.п., тоді як обсяг наданих кредитів збільшився майже на 6,7 в.п. У результаті на кінець 2009 року їх частки становили відповідно 13,9% і 75,5%. Зменшення обсягу коштів, які знаходяться в інших банках (їх частка в загальній структурі активів у 2009 році скоротилася з 19,2% до 13,3%), зумовлене зростанням недовіри банків один до одного внаслідок посилення негативного впливу фінансової кризи на розвиток і стабільність банківської системи, а також через необхідність концентрації власних ресурсів для здійснення своєї діяльності.

На наш погляд, виявлена динаміка значно підвищила вразливість банків до зміни умов макроекономічного середовища, зокрема внаслідок подальшої девальвації гривні, зниження рівня кредитоспроможності позичальників і втрати об’єктами застави частини вартості, що мало місце наприкінці року.

Крім того, поширення світової валютної кризи призвело до переоцінки ризиків інвесторами, що проявилося у сповільненні темпів інвестиційних надходжень у країну в 2009 році порівняно з 2008 роком. Починаючи з вересня 2009 року стрімко знижувалися обсяги валютних надходжень від нерезидентів унаслідок скорочення попиту та зниження цін на вітчизняну продукцію на світових ринках. Через обмеженість доступу до зовнішніх позикових ресурсів зменшився обсяг залучених кредитних коштів.

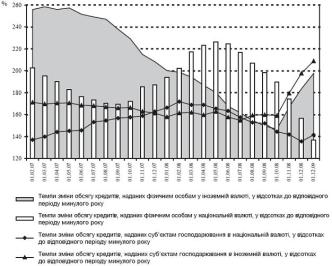

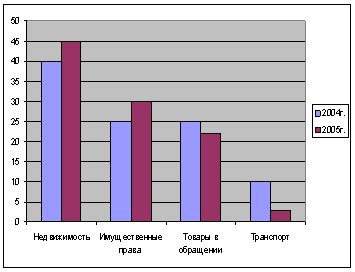

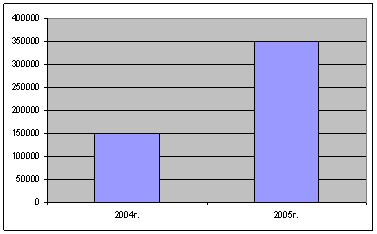

Незважаючи на зростання порівняно з попереднім роком (у номінальному вираженні) обсягу кредитів, наданих суб’єктам господарювання й фізичним особам, темпи їх приросту були нижчими (рис. 15).

На нашу думку, це зумовлено як збільшенням вартості кредитних ресурсів, так і зниженням їх доступності для товаровиробників, зокрема через втрату ними кредитоспроможності, зниження дохідності їхньої діяльності, погіршення фінансового стану підприємств (у тому числі через зростання тривалості розрахунків між ними). Крім того, скорочення обсягу наданих кредитів на початку 2009 року сталося внаслідок зменшення тимчасово вільних коштів банківських установ, реалізації урядом і Національним банком антиінфляційних заходів, які полягали у звуженні грошової маси, зокрема через підвищення вимог до рефінансування банківських установ2, зростання вартості кредитних ресурсів, обмеження споживчого кредитування, в тому числі через посилення вимог до резервування за цими операціями.

Слід зазначити, що все це відбувалося на тлі посилення структурних дисбалансів у економіці в частині невідповідності політики стимулювання внутрішнього попиту структурним змінам у розвитку виробничих галузей, високо ризикової кредитної політики банківських установ, збільшення обсягу зовнішніх надходжень іноземної валюти, значна частина яких була отримана як кредитні ресурси.

В умовах розгортання фінансової кризи (починаючи з вересня 2008 року) подальше сповільнення темпів кредитування сталося через встановлення Національним банком тимчасового обмеження на активні операції банківських установ (з 13.10.2008 року) із посиленням вимог щодо кредитування контрагентів, які не мають надходжень у іноземній валюті; необхідність акумулювання коштів для проведення розрахунків за зовнішніми запозиченнями; підвищення кредитних ризиків унаслідок погіршення кон’юнктури за галузями, що тривалий час були найбільш прибутковими і кредитоспроможними.

Рис. 15. Динаміка приросту наданих суб’єктам господарювання і фізичним особам кредитів за видом валюти.

Низький рівень кредитної активності та припинення наприкінці 2008 року фінансування ряду програм поставили під загрозу можливість розвитку товаровиробників і економіки в цілому. Брак обігових коштів, потребу в яких позичальникам за нинішніх умов досить важко задовольнити шляхом залучення кредитних ресурсів (через низький рівень їх кредитоспроможності та зростання вартості цих ресурсів), призвів до втрати деякими суб’єктами господарювання ринків збуту. Причиною стала неможливість розвитку виробництва, яке не підтримується внутрішнім попитом у зв’язку зі зниженням платоспроможності населення внаслідок падіння його доходів, а також підвищення собівартості товарів тих виробників, котрі використовують імпортну продукцію.

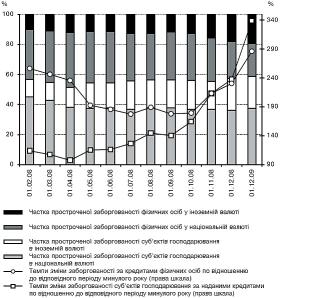

Наслідком зазначених негативних змін стало стрімке зростання обсягу прострочених кредитів у загальній структурі вимог банківських установ за наданими позиками, найшвидші темпи якого спостерігалися починаючи з вересня 2008 року, що зумовлено насамперед значною девальвацією національної валюти. Найбільшу частку в загальній структурі простроченої заборгованості становить заборгованість суб’єктів господарювання, що пояснюється більшими обсягами їх кредитування. Так, частка прострочених кредитів, наданих суб’єктам господарювання, на кінець 2009 року становила 58,9% в загальній сумі прострочених кредитів, а за кредитами, наданими фізичним особам, 41,1%, тоді як на початку 2009 року ці частки дорівнювали відповідно 56,8% і 43,2%. Однак у загальній структурі вимог банків у 2009 році відбулося зростання частки простроченої заборгованості за кредитами суб’єктам господарювання на 4,16 в. п. порівняно з 2008 роком.

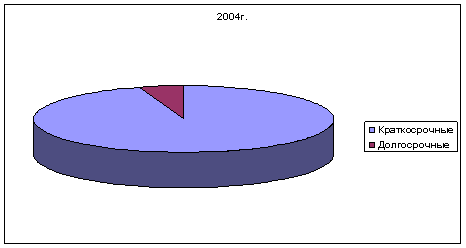

У 2009 році істотно збільшилася частка простроченої заборгованості за кредитами в іноземній валюті як суб’єктів господарювання, так і фізичних осіб (рис. 16).

Темпи зміни прострочених кредитів за вимогами банківських установ у іноземній валюті також були значно вищими, порівняно із заборгованістю у гривнях. Проте більший приріст простроченої заборгованості спостерігається за кредитами, наданими фізичним особам.

У цілому темп приросту прострочених кредитів суб’єктів господарювання в національній валюті за 2009 рік збільшився майже на 160 в.п. порівняно з 2008 роком і становив 275,6%. Лише у грудні 2009 року цей показник зріс порівняно з попереднім місяцем на 87 в.п. Водночас річний приріст за кредитами в іноземній валюті становив 463,8 в.п. та на кінець 2009 року 582,8% по відношенню до відповідного періоду 2008 року. За позиками фізичних осіб відповідні показники в національній валюті знизилися на 90,5 в.п., до 208,4%, а в іноземній валюті відбулося зростання на рівні 373,8 в.п., до 623%.

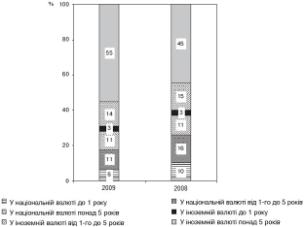

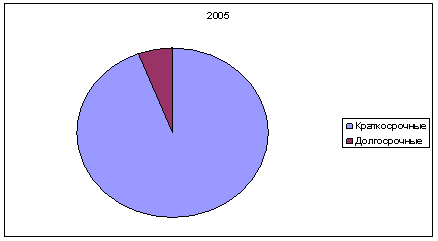

На наш погляд, виявлена негативна динаміка спричинена насамперед посиленням девальваційного тренду за наявності значної частки кредитів, наданих у іноземній валюті фізичним особам, котрі не мають валютних надходжень і боргове навантаження яких унаслідок знецінення гривні збільшується. До того ж, більше половини у структурі кредитів, наданих домогосподарствам, становлять саме довгострокові кредити в іноземній валюті, що посилює зазначений ризик (рис. 17). Так, лише за 2009 рік їх частка зросла на 10 в.п., що певною мірою зумовлено переоцінкою вартості банківських вимог через зміну обмінного курсу гривні. Тоді як кредити в національній валюті в сукупності становлять лише 28% у загальній структурі кредитів, наданих домогосподарствам. При цьому найбільша частка належить споживчим кредитам, частка яких у загальній структурі знизилася на 2 в.п., а серед них середньостроковим і довгостроковим кредитам, частки яких на кінець 2009 року становили 34% і 52% відповідно.

Рис. 16. Структура простроченої заборгованості за наданими кредитами за видом валюти.

Разом із тим, частка кредитів, спрямованих на придбання, будівництво і реконструкцію нерухомості, 75% яких надані на більш ніж 10 років, зросла на 6 в.п.

Зазначимо, що соціально спрямована бюджетна політика, що тривалий час стимулювала попит населення, сприяла нарощенню обсягів кредитування домогосподарств. І, хоча заходи Національного банку, спрямовані на обмеження споживчого кредитування, до певної міри забезпечили сповільнення темпів кредитування населення, цей показник залишився високим. Поглиблення фінансової кризи, що супроводжувалося знеціненням національної валюти, зростанням рівня безробіття, зниженням доходів громадян, а отже і соціальної складової в них, призвело до збільшення частки проблемних кредитів банківських установ через посилення боргового навантаження на позичальників цієї групи.

Рис. 17. Структура кредитів домашнім господарствам за терміном надання та видом валюти.

На наш погляд, основні ризики для банківської системи сконцентровані у кредитах, наданих фізичним особам у іноземній валюті, які формують найбільшу частку в загальній структурі банківських кредитів. Крім того, більшу частину (55%) у загальній структурі наданих кредитів становлять саме довгострокові валютні кредити, що, з урахуванням існуючої диспропорції за термінами залучених банківськими установами депозитів та складної економічної ситуації, свідчить про зростання ризику.

Виявлення факторів ризику дає змогу узагальнити можливі негативні наслідки для банківської системи, зокрема:

1) подальше погіршення якості кредитних портфелів банківських установ через зростання частки прострочених і сумнівних кредитів, втрату об’єктами застави частини вартості;

2) зниження прибутковості діяльності банків, у т. ч. через необхідність нарощення обсягів резервів для відшкодування можливих втрат за кредитними операціями банків та списання безнадійної заборгованості банківськими установами, що посилює ризик збиткової діяльності, особливо в умовах знецінення національної валюти для кредиторів, які проводили ризикову кредитну політику;

3) виникнення проблем із поверненням зовнішніх запозичень через погіршення фінансових результатів діяльності банківських установ унаслідок низької кредитної активності та їх капіталізації;

4) посилення загрози відтоку капіталу через припинення діяльності в Україні відділеннями банків із іноземним капіталом, власники яких не бажатимуть зазнавати втрат, продовжуючи діяльність у країні з нестабільною політичною ситуацією в умовах наявного економічного спаду, та намагання власників вітчизняних банківських установ зберегти залишки активів;

5) подальше обмеження ресурсної бази, а отже й уповільнення темпів кредитування через високий відсоток проблемних кредитів, досить обережне ставлення зовнішніх кредиторів до ненадійних вітчизняних позичальників (основними факторами високого ризику яких є низька якість активів, зростання обсягу проблемних кредитів, зниження вартості заставленого майна, великий зовнішній борг, дефіцит торговельного балансу, спад реального ВВП);

6) падіння ринкової вартості акцій банківських установ.

Посилення негативного впливу виявлених факторів ризику на стабільність банківської системи можливе внаслідок погіршення кредитоспроможності і фінансового становища клієнтів: суб’єктів господарювання та фізичних осіб.

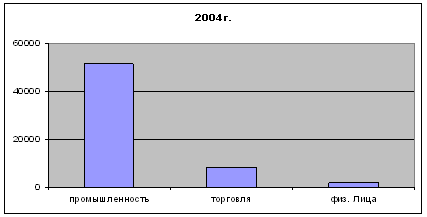

Так, через погіршення зазначених показників щодо суб’єктів господарювання відбувається, по-перше, збільшення частки пролонгованих кредитів, значний обсяг яких припадає на великі підприємства металургійної, хімічної, машинобудівної і будівельної галузей, унаслідок негативної кон’юнктури на їхню продукцію; по-друге, звуження ресурсної бази, в тому числі через зростання недовіри до банківської системи, зменшення коштів на рахунках клієнтів, зокрема внаслідок відповідної динаміки надходжень на їхні поточні рахунки через скорочення виробництва й погіршення кон’юнктури, вилучення ліквідних активів із банківської системи, в тому числі через зростання тіньового сектору економіки; по-третє, погіршення якості кредитних портфелів банківських установ та збільшення частки проблемних активів унаслідок зростання обсягу простроченої заборгованості.

Скрутне становище фізичних осіб, по-перше, потребує додаткових витрат, пов’язаних із необхідністю підвищення якості моніторингу кредитів, виявлення причин припинення розрахунків за позикою і запровадження відповідних заходів щодо відновлення розрахунків; по-друге, завдає збитків банківським установам через неповернення позик, знижує ресурсні можливості кредиторів, що відповідним чином позначається на рівні виконання ними власних зобов’язань; по-третє, зумовлює потребу в забезпеченні кваліфікованими фахівцями, діяльність яких має бути спрямована на роботу із проблемними кредитами фізичних осіб, а також ведення судових справ щодо безнадійних кредитів; по-четверте, потребує організації роботи з масового вилучення, зберігання, оцінки та переоцінки об’єктів застави з урахуванням ситуації, що склалася на ринку, а також їх реалізації за кредитами, власники яких не спроможні розрахуватися за своїми зобов’язаннями.

Таким чином, негативні результати фінансової діяльності суб’єктів господарювання неодмінно позначаються на стабільності і рівні капіталізації банківської системи. Тому потрібен зважений підхід до реалізації кредитної політики з урахуванням можливих ризиків та їх наслідків у разі погіршення економічних умов.

Похожие работы

... його вдосконалення. Об’єктом дослідження є комплекс відносин, що виникають у сфері банківського кредитування суб’єктів господарювання. Предметом дослідження є правове забезпечення виконання господарських зобов’язань у сфері банківського кредитування. Методи дослідження. Методологічну основу дослідження склали загальнонаукові (системний, діалектичний, історичний) і спеціальні (порівняльно- ...

... основної суми боргу та відсотків за кредитом, а не аналіз фінансового стану клієнта як такий. 3. Напрямки удосконалення організації процесу банківського кредитування 3.1. Взаємозв’язок ліміту кредитування та кредитного рейтингу Ліміт кредитування – це гранична сума кредиту, яку позичальник може отримати в банку. Лімітування, як метод управління кредитним ризиком, полягає у ...

... ї державної політики в інноваційній сфері та стримує розвиток інноваційної інфраструктури. Відсутня єдина концептуальна основа правотворчого процесу щодо інноваційної сфери. Роль держави в регулюванні банківського кредитування інноваційних процесів полягає у створенні сприятливого економічного клімату для їх здійснення і забезпечення активної й ефективної взаємодії між банками та підприємствами. ...

... обслуговуючий позичальника установи банку повинен постійно контролювати грошові взаємини між ними. 2. АНАЛІЗ КРЕДИТНИХ РЕСУРСІВ БАНКУ, ЕФЕКТИВНІСТЬ КРЕДИТНИХ ОПЕРАЦІЙ БАНКУ НА ПРИКЛАДІ « ІНДЕКС – БАНК» 2.1 Характеристика діяльності комерційного банку «Індекс - банка» Маріупольське відділення «Індекс - банка» на сьогодні є одним з пріоритетних і стабільних відділень нашого регіону. Історія ...

0 комментариев