Навигация

Анализ ликвидности баланса

2.2. Анализ ликвидности баланса

Финансовое состояние предприятия – это комплексное понятие, отражающее результат взаимодействия всех элементов финансовых и кредитных отношений, возникающих у предприятия в процессе его хозяйственной и коммерческой деятельности. Анализ ликвидности баланса позволяет оценить кредитоспособность предприятия, способность рассчитываться по своим обязательствам. Ликвидность - способность превращения статей актива в деньги для уплаты обязательств по пассиву.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Наиболее ликвидные активы (денежные средства и ценные бумаги предприятия) должны быть больше или равны наиболее срочным обязательствам (кредиторской задолженности); быстро реализуемые активы (дебиторская задолженность и прочие активы) – больше или равны краткосрочным пассивам (краткосрочным кредитам и заемным средствам); медленно реализуемые активы (запасы и затраты, за исключением расходов будущих периодов) – больше или равны долгосрочным пассивам (долгосрочным кредитам и заемным средствам); трудно реализуемые активы (нематериальные активы, основные средства, незавершенные капитальные вложения и оборудование) – меньше или равны постоянным пассивам (источникам собственных средств). При выполнении этих условий баланс считается абсолютно ликвидным. В случае, если одно или несколько условий не выполняются, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Для анализа ликвидности баланса составляется таблица. В графы этой таблицы записываются полученные данные на начало и конец отчетного периода из баланса по группам актива и пассива.

Предприятие считается абсолютно ликвидным, если выполняются 4 условия:

1. Наиболее ликвидные активы >= краткосрочные обязательства;

2. Быстрореализуемые активы >= краткосрочные пассивы;

3. Медленно реализуемые активы >= долгосрочные пассивы;

4. Труднореализуемые активы <= постоянные пассивы;

Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода.

Таблица 2

Анализ платежных средств и краткосрочных обязательств на предприятие «Месягутовский районный узел связи» в 2000 году.

тыс.руб

| Актив | На на- чало 2000 года | На конец 2000 года | Пассив | На на- чало 2000 года | На ко- нец 2000 года | Платежный из лишек или недостаток | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7=2-5 | 8=3-6 |

| 1.Наиболее лик видные активы (А1) | 233 | 66 | 1.Наиболее срочные обя- зательства (П1) | 610 | 738 | -377 | -672 |

| Продолжение таблицы 2 | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 2.Быстро реализуемые активы (А2) | 872 | 1351 | 2.Краткосроч ные пассивы (П2) | - | - | 872 | 1351 |

| 3.Медленно реализуемые актив (А3) | 504 | 428 | 3.Долгосрочные пассивы (П3) | 794 | 632 | -290 | -204 |

| 4.Трудно реали зуемые активы (А4) | 1524 | 2257 | 4.Постояные пассивы (П4) | 1729 | 2732 | -205 | -475 |

| Баланс | 3133 | 4102 | Баланс | 3133 | 4102 | ||

Сопоставление итогов групп по активу и пассиву имеет следующий вид:

А1<П1; А2 > П2; А3 < П3; А4 < П4

Исходя из этого, можно охарактеризовать ликвидность баланса как недостаточную.

За 2000 год возрос платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств на 295 т. рублей.

В тоже время увеличились быстро реализуемые активы на 479 т. рублей.

Сопоставление первых двух неравенств позволяет вычислить текущую ликвидность:

ТЛ=(А1+А2)-(П1+П2)= 679 т. руб., что свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени предприятие может поправить свою платежеспособность за счет проведения мероприятий по ликвидации дебиторской задолженности.

Снижение на 86 т. рублей платежного недостатка медленно реализуемых активов (показатель перспективной ликвидности, характеризующий платежеспособность на основе сравнения будущих поступлений и платежей) говорит о наметившейся положительной тенденции.

Проведем анализ платежных средств и краткосрочных обязательств на предприятие «Месягутовский районный узел связи» в 2001 году. Данные сгруппируем в таблице 3

Таблица 3

Анализ платежных средств и краткосрочных обязательств на предприятие «Месягутовский районный узел связи» в 2001 году.

тыс. руб.

| Актив | На на- чало 2001 года | На конец 2001 года | Пассив | На на- чало 2001 года | На ко- нец 2001 года | Платежный из лишек или недостаток |

| ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7=2-5 | 8=3-6 |

| |||

| 1.Наиболее лик видные активы (А1) | 66 | 432 | 1.Наиболее срочные обя- зательства (П1) | 738 | 136 | -672 | 296 |

| |||

| 2.Быстро реализуемые активы (А2) | 1351 | 2342 | 2.Краткосрочные пассивы (П2) | - | - | 1351 | 2342 |

| |||

| 3.Медленно реализуемые актив (А3) | 428 | 345 | 3.Долгосрочные пассивы (П3) | 632 | 1765 | -204 | -1420 |

| |||

| 4.Трудно реализуемые активы (А4) | 2257 | 1234 | 4.Постояные пассивы (П4) | 2732 | 2452 | 475 | -1218 | ||||

| Баланс | 4102 | 4353 | Баланс | 4102 | 4353 | ||||||

|

| ||||||||||

Наиболее срочные обязательства по данным таблицы 3 значительно превышают на начало года величину наиболее ликвидных активов.

Их платежный недостаток на начало года равен 672 тыс. руб., к концу года срочные обязательства уменьшились, а величина наиболее ликвидных активов возросла, что свидетельствует об улучшении финансового положения предприятия.

Имеется излишек быстрореализуемых активов на начало года и на конец года. Это обусловлено отсутствием краткосрочных пассивов у предприятия.

на н/г А1< П1, А2 > П2, А3< П3, А4 < П4

на к/г А1 > П1, А2 > П2, А3 < П3, А4 < П4

Долгосрочные пассивы превышают медленно реализуемые активы на 204 тыс.руб. и 1420 тыс.руб. на начало и конец года соответственно.

Труднореализуемые активы превышают на начало года постоянные пассивы. Это говорит о том, что постоянного капитала недостаточно для формирования недвижимого имущества и собственных оборотных средств. На конец года положение изменилось и наблюдается увеличение постоянного капитала.

Четвертое условие не выполняется на конец года, так как труднореализуемые активы больше постоянных пассивов.

Далее рассмотрим показатели ликвидности баланса.

Таблица 4

Коэффициенты платежеспособности

| № П\п | Наименование показателей | Способ расчета | Значения показателя | Значения показателя | Рекомендуе- мые значения | ||

| 2000 год | 2001 год | ||||||

| На н.г. | На к.г. | На н.г. | На к.г. | ||||

| 1. | Коэф-т абсолютной ликвидности | А1/ П1+П2 | 0,38 | 0,09 | 0,09 | 3,18 | =0.2 |

| 2. | Коэф-т срочной ликвидности | А1+ А2/ П1+П2 | 1,81 | 1,92 | 1,92 | 1,18 | >=0.7 – 0.8 |

| 3. | Коэф-т текущей ликвидности (покрытия) | А1+А2+А3/ П1+П2 | 2,64 | 2,5 | 2,5 | 22,9 | 1 – 2 |

| 4. | Коэф-т маневренности функционир-го капитала | А3/ (А1+А2+А3) –(П1+П2) | 0,5 | 0,25 | 0,25 | 0,17 | Уменьшение в динамике |

| 5. | Доля оборотных средств в активах | А1+А2+А3/ Б | 0,51 | 0,45 | 0,45 | 0,72 | |

Как видно из таблицы 4 коэффициент текущей ликвидности баланса предприятия на начало года 2001 г. 2,5, рекомендуемое значение 1-2. Это означает, что у предприятия достаточно средств, которые могли бы использоваться им для погашения своих краткосрочных обязательств. К концу года коэффициент текущей ликвидности еще более увеличился. Это произошло в связи с увеличением денежных средств.

Абсолютный коэффициент ликвидности имеет на конец 2001 года значение выше рекомендуемого 0.20 – 0.25. У предприятия коэффициент абсолютной ликвидности на конец 2001 г. равен 3,18, то есть предприятие имеет достаточно средств для погашения краткосрочных обязательств.

Коэффициент маневренности функционирующего капитала имеет положительное значение, и тенденцию к снижению, что показывает способность поддерживать уровень функционирующего капитала и пополнять оборотные средства за счет собственных источников.

Доля оборотных средств в активах показывает удельный вес наиболее ликвидных, быстро реализуемых и медленно реализуемых активов в общей стоимости имущества.

Таким образом предприятие имеет на конец года неплохой баланс.

Похожие работы

... ) взыскивается штраф в двукратном размера суммы соответствующего произведенного платежа с участника расчетов, допустившего превышение установленного размера. Предельный размер расчетов между субъектами хозяйствования наличными денежными средствами составил: 50 * 51 000 =2 550 000 р. Ревизор подсчитал сумму штрафа, подлежащего уплате предприятием за нарушение законодательства: (2 706 630 - 2 ...

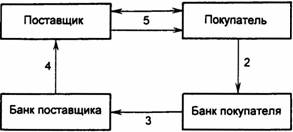

... банком, в настоящее время ограничена оплатой почтовых, телефонных и телеграфных услуг, разовых операций по перевозке грузов и пассажиров. К недостаткам данной разновидности расчетов платежными поручениями относят значительное усложнение и удлинение документа оборота, и отвлечение средств из хозяйственного оборота клиента. Сводное платежное поручение является разновидностью платежного поручения, ...

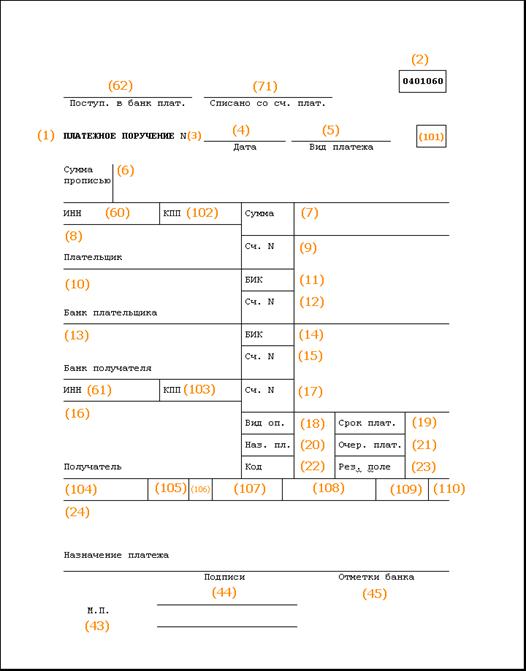

... а в строке «Назначение платежа» указывается, за что и на основании чего взыскиваются денежные средства. Выписанное платежное требование (1-й экз.) подписывается руководителем и главным бухгалтером предприятия - получателя денежных средств, ставится пепать и оно, с приложенной копией решения суда или арбитражного суда сдается в обслуживающий банк по реестру, выписываемому в 2-х экз. Поступившее ...

... средства, сданные в аренду» обособленно. К плану счетов разработана инструкция по его применению, приводится типовая корреспонденция счетов. 3. Направления совершенствования плана счетов На основе Плана счетов бухгалтерского учета и инструкции по его применению организация утверждает рабочий план счетов бухгалтерского учета, содержащий полный перечень синтетических и аналитических ( ...

0 комментариев