Навигация

Стимулирование исполнения обязательств

3.2. Стимулирование исполнения обязательств

Организации-дебиторы, как правило, не спешат выполнять свои обязательства и погашать кредиторскую задолженность. В действиях должников просматривается определенный экономический интерес: они используют чужие финансовые ресурсы и такая ситуация, несмотря на возможные имущественные санкции, их устраивает. Но почему организации-кредиторы допускают образование и сохранение огромной дебиторской задолженности на балансе в течение длительного времени, понять трудно.

Кроме того, по-видимому, «Месягутовский районный узел связи», как организация-кредитор не использует имеющиеся в ее распоряжении правовые средства для предотвращения появления и роста дебиторской задолженности. Речь идет о превентивных мерах, ибо они позволяют участникам коммерческих операций заранее предвидеть потенциально возможные нарушения обязательств и принимать меры по предотвращению связанных с этим неблагоприятных последствий.

Превентивные способы применяют на стадии установления деловых контактов и заключения договоров. Исполнитель (продавец, поставщик, арендодатель, подрядчик, перевозчик, услугодатель, заимодавец, хранитель, коммерческий представитель и т. п.) должен собрать как можно больше информации о своем потенциальном контрагенте (покупателе, заказчике, услугополучателе, заемщике и т. п.) и убедиться в его надежности и платежеспособности. При подготовке договора и выработке его условий исполнитель должен позаботиться об обеспечении исполнения обязательства контрагентом. Равный баланс интересов исполнителя и заказчика (покупателя) может быть обеспечен только предварительной или, по крайней мере, поэтапной оплатой. Договорная практика, складывающаяся в России в последние годы, показывает, что санкции, устанавливаемые законом или договором, не обеспечивают в полной мере интересы исполнителей в случаях нарушения их контрагентами обязанностей по оплате поставленных товаров, выполненных работ или оказанных услуг.

Альтернативой предварительной стопроцентной оплате, на мой взгляд, может быть только поэтапная оплата с обязательным авансовым платежом, перечисляемым незамедлительно после заключения договора. Если поэтапные платежи гармонично вписываются в характер и содержание обязательства, правоотношение является длящимся, поставка товара осуществляется отдельными партиями, выполнение работ производится по определенному графику и т. п. Если у заказчика (покупателя) отсутствует оборотный капитал и он не в состоянии произвести предоплату за счет собственных средств, он может воспользоваться заемными средствами, получив кредит под конкретную торговую операцию.

Компромиссным вариантом, устраивающим исполнителя, может быть последующая оплата с предоставлением таких юридических гарантий, как залог имущества заказчика (покупателя), банковская гарантия, поручительство, простые векселя, индоссированные или авалированные надежными коммерческими банками. Риск неоплаты или несвоевременной оплаты может быть застрахован с отнесением расходов по страхованию на заказчика (покупателя).

При отсутствии у заказчика (покупателя) возможности прибегнуть к гарантии, поручительству и иным надежным способам обеспечения исполнения обязанностей по платежам в содержание договора по настоянию исполнителя включаются нетипичные для данного вида договоров условия. Например, в договоре поставки оборудования для эксплуатационных целей может быть предусмотрено, что право собственности на оборудование возникает у покупателя в момент его полной оплаты, а если оплата не будет произведена до определенной даты, поставщик вправе в одностороннем порядке расторгнуть договор и потребовать возврата ему оборудования с отнесением на покупателя возникших в связи с этим убытков.

Применение хотя бы одного из превентивных способов позволяет организациям-исполнителям не допускать образования и увеличения дебиторской задолженности.

Обеспечение обязательств, особенно в условиях кризиса неплатежей, является важным элементом всей финансово-хозяйственной деятельности предприятия, в связи с чем выбор формы обеспечения и механизм реализации требований по их исполнению приобретают особое значение.

В соответствии со ст. 329 ГК РФ исполнение обязательств может обеспечиваться неустойкой, залогом, удержанием имущества должника, поручительством, банковской гарантией, задатком и другими способами, предусмотренными законом или договором.

В настоящее время наиболее часто используемым средством обеспечения обязательств является залог, т. е. способ обеспечения обязательства, при котором кредитор имеет право при неисполнении должником обязательств обеспечить удовлетворение требований за счет заложенного имущества. В ГК РФ залог как форма обеспечения обязательств регламентируется статьями 334—358. Предметом залога могут служить:

-имущество контрагента: объекты недвижимости, ценные бумаги, товары в обороте и другие активы;

-права контрагента: нематериальные активы и дебиторская задолженность.

Однако, как показывает практика, существует ряд трудностей осуществления залога, основные из которых можно сформулировать следующим образом:

-необходимо оценить предмет залога и возможность его реализации в случае перехода прав к кредитору, что требует привлечения квалифицированных специалистов или экспертов;

-в некоторых случаях необходимо нотариальное удостоверение договора залога;

-при заключении договора залога необходимо строго соблюдать его форму и процедуру регистрации в бюро технической инвентаризации, земельных комитетах, патентных ведомствах и других государственных органах, в противном случае договор будет признан недействительным, что также требует определенных затрат времени, денежных средств и проведения дополнительных консультаций;

-распоряжение имуществом, находящимся в долевой или совместной собственности, в том числе передача его в залог возможно только по соглашению всех его участников;

-обращение взыскания на заложенное имущество удовлетворяется по решению суда;

-без обращения в суд это допускается только на основании нотариально удостоверенного соглашения сторон, заключенного после возникновения оснований для обращения взыскания на предмет залога.

Наряду с залогом в качестве достаточно распространенных форм обеспечения обязательства являются поручительство и банковская гарантия (ст. 361-379 ГК РФ).

По договору поручительства поручитель несет обязательство перед кредитором другого лица отвечать за исполнение последним его обязательств полностью или в части. При неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно, если законом или договором поручительства не предусмотрена субсидиарная ответственность поручителя.

В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица письменное обязательство уплатить кредитору в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении письменного требования об ее уплате. Банковская гарантия — самый, пожалуй, выгодный для кредитора способ обеспечения обязательств, так как: кредитные учреждения аккумулируют значительные денежные средства и риск их неплатежеспособности существенно меньше риска предприятия; кредитное учреждение серьезно проверяет предприятие перед выдачей гарантии, что дает кредитору достаточную уверенность в надежности контрагента.

Задаток (ст. 380-381 ГК РФ) как форма обеспечения обязательств представляет собой денежную сумму, выдаваемую одной из сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения. При несоблюдении письменной формы эта сумма считается уплаченной в качестве аванса.

Похожие работы

... ) взыскивается штраф в двукратном размера суммы соответствующего произведенного платежа с участника расчетов, допустившего превышение установленного размера. Предельный размер расчетов между субъектами хозяйствования наличными денежными средствами составил: 50 * 51 000 =2 550 000 р. Ревизор подсчитал сумму штрафа, подлежащего уплате предприятием за нарушение законодательства: (2 706 630 - 2 ...

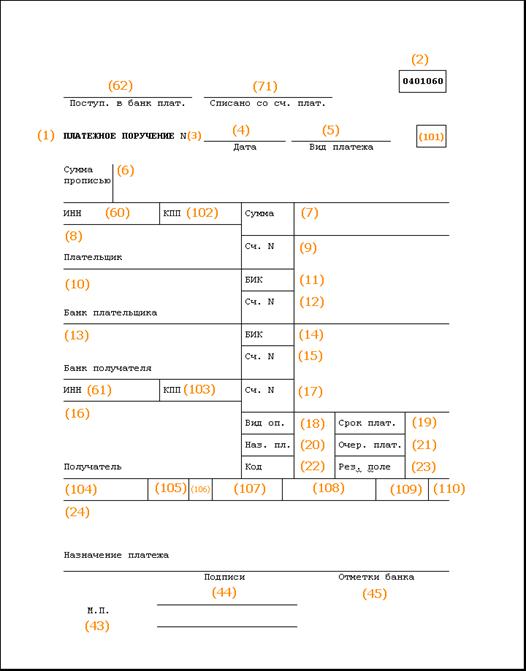

... банком, в настоящее время ограничена оплатой почтовых, телефонных и телеграфных услуг, разовых операций по перевозке грузов и пассажиров. К недостаткам данной разновидности расчетов платежными поручениями относят значительное усложнение и удлинение документа оборота, и отвлечение средств из хозяйственного оборота клиента. Сводное платежное поручение является разновидностью платежного поручения, ...

... а в строке «Назначение платежа» указывается, за что и на основании чего взыскиваются денежные средства. Выписанное платежное требование (1-й экз.) подписывается руководителем и главным бухгалтером предприятия - получателя денежных средств, ставится пепать и оно, с приложенной копией решения суда или арбитражного суда сдается в обслуживающий банк по реестру, выписываемому в 2-х экз. Поступившее ...

... средства, сданные в аренду» обособленно. К плану счетов разработана инструкция по его применению, приводится типовая корреспонденция счетов. 3. Направления совершенствования плана счетов На основе Плана счетов бухгалтерского учета и инструкции по его применению организация утверждает рабочий план счетов бухгалтерского учета, содержащий полный перечень синтетических и аналитических ( ...

0 комментариев