Навигация

Авторские пути повышения прибыли ООО «Автозаводстрой»

3.2 Авторские пути повышения прибыли ООО «Автозаводстрой»

Прежде чем приступить к поиску направлений по повышению прибыли предприятия ООО «Автозаводстрой» и разработке рекомендаций по стабилизации и улучшению финансового состояния, рассмотрим проблемы в финансово-хозяйственной деятельности предприятия, выявленные в ходе проведенного практического анализа.

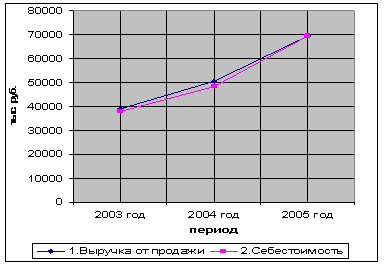

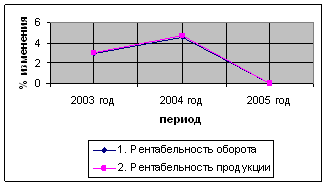

Результаты анализа за 2007 – 2008 гг. показали, что предприятие достигло высоких показателей деятельности. Выручка увеличилась на 69,1%, прибыль от продаж на 173,4%, чистая прибыль на 842,6%, что свидетельствует об увеличении объемов реализации продукции или оказываемых услуг. Показатель рентабельности продаж по общей прибыли увеличился на 2,7%, а рентабельность продаж по чистой прибыли на 3,12%. Краткосрочные обязательства предприятия увеличились на 11,1%, и темпы их роста не превышают темпы увеличения выручки от реализации. Это свидетельствует о платежеспособности предприятия. Также в данный период 2007 – 2008 гг. предприятию ООО «Автозаводстрой» удалось добиться выполнения «золотого» правила эффективного бизнеса.

Экспресс-анализ финансового состояния в 2008 – 2009 гг. выявил, что финансовое состояние ООО «Автозаводстрой» ухудшилось, об этом свидетельствует снижение показателей финансовой деятельности предприятия, так прибыль от продаж уменьшилась на 11,5%, чистая прибыль на 44,8%. Снижение показателей прибыли повлекло за собой уменьшение показателя рентабельности продаж по общей прибыли - на 0,9%, а рентабельности продаж по чистой прибыли на 1,73%. Как следствие наблюдается рост краткосрочных обязательств на 22,9%, и темпы их роста превышают темпы увеличения выручки от реализации. Наблюдается также темп роста дебиторской задолженности и запасов и они существенно выше темпов роста выручки, следовательно, происходит излишнее отвлечение денежных средств в оборотных активах, это свидетельствует об ухудшении платежеспособности предприятия ООО «Автозаводстрой» в 2009 году.

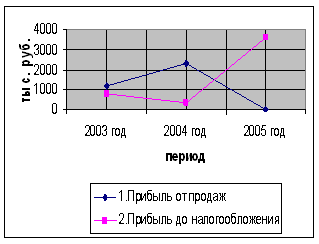

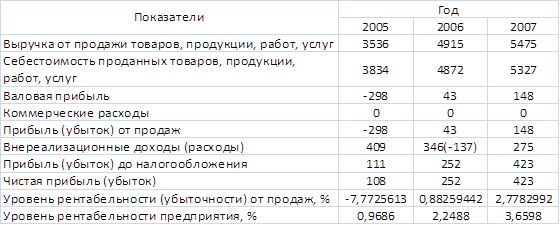

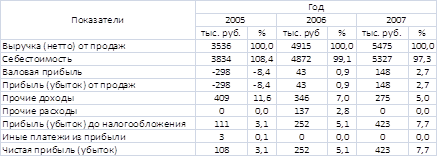

Анализ состава, структуры и динамики прибыли показал, что наибольший удельный вес в структуре доходов приходится на валовую прибыль, равную 4,38% в 2007 г., с увеличением ее доли до 6,19% к 2009 г. Это свидетельствует о приоритетности основной деятельности, за счет которой и формируется чистая прибыль. Из данных структурно-динамического анализа за три года следует, что все показатели, кроме прочих доходов (снижение их составило 1031 тыс.руб.), имели положительную динамику. Совокупные доходы в абсолютном выражении увеличились на 477683 и на 15215 тыс. руб. соответственно, темпы прироста составили 69,14 и 1,3% соответственно; валовая прибыль в 2008 г. прибавила 52515 или 173,41 %, однако в 2009 году сумма снижения валовой прибыли составила 9513 тыс. руб. или 11,49%. Начиная с этого показателя, наблюдается снижение показателей прибыли в 2009 году.

Увеличение прибыли от продаж в 2008 году составило 52515 тыс.руб. или 173,41% и соответственно, оценивается положительно, однако в 2009 году по этому показателю наблюдается снижение на 9513 тыс. руб., или на 11,49%. Нельзя не обратить внимание на снижение темпов прироста по всем показателям к 2009 г. Таким образом, по данным проведенного анализа можно сделать следующий вывод: несмотря на рост в динамике всех показателей прибыли в 2008 году, наблюдается спад деловой активности к 2009 г., который выражается в снижении темпов прироста по всем показателям, а также в невыполнении плановых заданий.

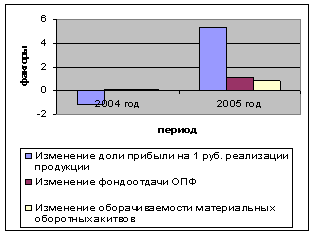

Выводы о причинах снижения прибыли от продаж в 2009 году на 62028 тыс. руб. позволили определить возможные направления внутреннего анализа в целях более тщательного рассмотрения этих причин: все показатели ресурсоемкости в 2008 году (за исключением материалоемкости) увеличились. Это свидетельствует о том, что основной причиной снижения прибыли со стороны затрат явились именно материальные затраты, то есть их рост, опережающий рост выручки. Положительно повлияли на прибыль такие факторы, как объем производства (прирост прибыли за счет этого фактора составил 14983 тыс. руб.), цена (6036 тыс.руб.), зарплатоемкость (110958 тыс.руб.), амортизациоемкость (1168 тыс. руб.). Единственным фактором, отрицательно повлиявшим на прибыль в 2008 году была материалоемкость. Ее отрицательное влияние в размере 46742 тыс. руб. смогли компенсировать все перечисленные положительно повлиявшие факторы.

Все показатели ресурсоемкости в 2009 году (за исключением материалоемкости) снизились. Положительно повлияли на прибыль такие факторы, как цена (10192 тыс.руб.), и материалоемкость. За счет более интенсивного использования материальных ресурсов прирост прибыли в 2009 г. составил 36697 тыс. руб. Уменьшающаяся доля трудовых затрат и амортизации в выручке от реализации говорит о снижении производительности труда.

Таким образом, по данным проведенного практического анализа можно сделать следующий вывод: несмотря на рост в динамике всех показателей прибыли ООО «Автозаводстрой» в 2008 году, наблюдается спад деловой активности к 2009 г., который выражается в снижении темпов прироста по всем показателям. Отрицательное влияние на величину чистой прибыли в 2009 г. от показателей 2008 г. распределилось следующим образом: 9513 тыс. руб. приходится на сокращение прибыли от реализации, 13596 тыс. руб. составили потери чистой прибыли за счет отрицательного сальдо от прочих доходов и расходов. Уменьшение налога на прибыль ООО «Автозаводстрой» на 3166 тыс. руб. имело также отрицательное влияние.

Результаты расчета факторных влияний указывают на положительное воздействие всех исследуемых элементов в 2008 г. Наибольший прирост прибыли на 31496 тыс. руб. приходится на снижение себестоимости. За счет объема продаж прибыль ООО «Автозаводстрой» увеличилась на 14983 тыс. руб. В 2009 г. возможности роста прибыли не были полностью реализованы в результате снижения объема продаж в натуральном выражении (прибыль недополучила 9112 тыс. руб.) и роста себестоимости, отрицательное воздействие которой составило 10593 тыс. руб. Общее снижение прибыли от продаж ООО «Автозаводстрой» в 2009 г. было получено за счет увеличения себестоимости, и снижения объемов продаж.

Изложенное свидетельствует о необходимости разработки комплекса мероприятий по повышению финансовых результатов деятельности ООО «Автозаводстрой». В частности, следует уделить внимание поиску резервов увеличения суммы прибыли на предприятии.

Резервы роста прибыли - это количественно измеримые возможности ее увеличения за счет роста объема реализации продукции, уменьшения затрат на ее производство и реализацию, недопущения внереализационных убытков, совершенствования структуры производимой продукции.

При подсчете резервов роста прибыли за счет возможного увеличения объема реализации используются результаты анализа выпуска и реализации продукции.

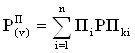

Сумма резерва роста прибыли за счет увеличения объема продукции рассчитывается по формуле:

, (3.1)

, (3.1)

где ![]() – резерв роста прибыли за счет увеличения объема продукции;

– резерв роста прибыли за счет увеличения объема продукции;

Пi – плановая сумма прибыли на единицу i-й продукции;

РПki – количество дополнительно реализованной продукции в

натуральных единицах измерения.

Если прибыль рассчитана на 1 руб. товарной продукции, сумма резерва ее роста за счет увеличения объема реализации определяется по формуле:

![]() , (3.2)

, (3.2)

где PV – возможное увеличение объема реализованной продукции, руб.

П – фактическая прибыль от реализации продукции, руб.;

V – фактический объем реализованной продукции, руб.

В ООО «Автозаводстрой» производят различные виды продукции, оказывают разнообразные услуги, поэтому наиболее целесообразно определять резерв повышения прибыли в сравнимых показателях - в рублях, т. е. применить второй способ анализа.

Как следует из далее приведенных данных, производственные возможности предприятия позволяют увеличить объем произведенной продукции более чем на 30%. Однако в настоящее время практически невозможно обеспечить столь значительный рост в силу отсутствия заказов на производство продукции, оказание услуг. Сдерживающим фактором является, в том числе мировой финансовый кризис. Поэтому, по результатам маркетинговых исследований, ООО «Автозаводстрой» может обеспечить увеличение объема производства и реализации на 10% по сравнению с 2009 г.

Рассчитаем резерв увеличения прибыли за счет увеличения объема выпуска и реализации продукции по формуле (3.2).

Имеем:

PV= 1183773 тыс. руб.* 1,10 = 1302150,3 тыс. руб.;

П = 73286 тыс. руб.;

V = 1183773 тыс. руб.;

![]()

Таким образом, подняв объем выпуска и продажи продукции на 10%, ООО «Автозаводстрой» увеличит свою прибыль на 80614,6 тыс. руб. при условии сохранения значений ценовых показателей.

Важное направление поиска резервов роста прибыли - снижение затрат на производство и реализацию продукции.

Для выявления и подсчета резервов роста прибыли за счет снижения себестоимости может быть использован метод сравнения. В этом случае для количественной оценки резервов очень важно правильно выбрать базу сравнения. В качестве такой базы могут выступать уровни использования отдельных видов производственных ресурсов: плановый и нормативный, достигнутый на передовых предприятиях; базовый фактически достигнутый средний уровень в целом по отрасли; фактически достигнутый на передовых предприятиях зарубежных стран.

Методической базой экономической оценки резервов снижения затрат овеществленного труда является система прогрессивных технико-экономических норм и нормативов по видам затрат сырья, материалов, топливно-энергетических ресурсов, нормативов использования производственных мощностей, удельных капитальных вложений, норм и нормативов в оборудовании и др.

При сравнительном методе количественного измерения резервов их величина определяется путем сопоставления достигнутого уровня затрат с их потенциальной величиной:

![]() , (3.3)

, (3.3)

где ![]() – резерв снижения себестоимости продукции за счет i - гo вида ресурсов;

– резерв снижения себестоимости продукции за счет i - гo вида ресурсов;

![]() и

и ![]() – соответственно фактический и потенциальный уровень использования i - го вида производственных ресурсов.

– соответственно фактический и потенциальный уровень использования i - го вида производственных ресурсов.

Расчет обобщающей количественной оценки общей суммы резерва снижения себестоимости продукции производится путем суммирования их величины по отдельным видам ресурсов:

, (3.4)

, (3.4)

где Рс – общая величина резерва снижения себестоимости продукции;

![]() – резерв снижения себестоимости по i - му виду производственных ресурсов.

– резерв снижения себестоимости по i - му виду производственных ресурсов.

Если анализу прибыли предшествует анализ себестоимости продукции и определения общей суммы резерва ее снижения, то расчет резерва роста прибыли производится по формуле:

![]() , (3.5)

, (3.5)

где ![]() – резерв увеличения прибыли за счет снижения себестоимости продукции;

– резерв увеличения прибыли за счет снижения себестоимости продукции;

ЗВ – возможное снижение затрат на 1 руб. продукции;

V – фактический объем реализованной продукции за изучаемый период;

PV – возможное увеличение объема реализации продукции.

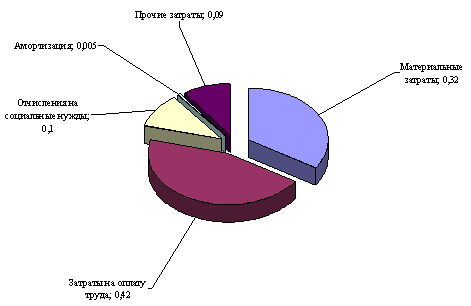

Таблица 3.1 – Плановые и фактические затраты на производство продукции ООО «Автозаводстрой» в пересчете на 1 руб. товарной продукции в 2009г.

| Показатель | Затраты на весь объем товарной продукции в ценах реализации | Затраты на производство продукции в перерасчете на 1 руб. товарной продукции | ||

| 2009 г. | 2009 г. | |||

| план | фактически | план | фактически | |

| Материальные затраты | 355132 | 375039 | 0,3 | 0,32 |

| Затраты на оплату труда | 496001 | 495884 | 0,419 | 0,42 |

| Отчисления на социальные нужды | 118377 | 122672 | 0,10 | 0,10 |

| Амортизация | 5919 | 5448 | 0,005 | 0,005 |

| Прочие затраты | 101804 | 100976 | 0,086 | 0,09 |

| Итого затрат (себестоимость) | 1077233 | 1110487 | 0,91 | 0,94 |

Для того чтобы затраты на производство продукции привести в сопоставимые значения, выполним их пересчет на 1 руб. произведенной и реализованной продукции делением общей суммы затрат на объем товарной продукции в ценах реализации, результаты перерасчета представим в таблице 3.1.

На рисунке 3.1 представлена структура фактических затрат на производство продукции ООО «Автозаводстрой» в пересчете на 1 руб. товарной продукции в 2009 г.

Рисунок 3.1 – Структура фактических затрат на производство продукции в пересчете на 1 руб. товарной продукции в 2009г.

В качестве базового показателя приняты плановые показатели 2009г.

Как показывают данные таблицы 3.1, на предприятии ООО «Автозаводстрой» имеются резервы снижения себестоимости продукции за счет незначительного уменьшения материальных затрат и прочих затрат.

Возможное снижение затрат на 1 руб. товарной продукции равно:

(0,32 + 0,09) - (0,3 + 0,086) = 0,024 руб.

Фактическая себестоимость реализованной продукции в 2009 г. составила 1110487 тыс. руб. Возможная себестоимость с учетом снижения затрат на 1 руб. товарной продукции равна:

1110487 - (1110487 * 0,024) = 1083835,3 тыс. руб.

Таким образом, за счет снижения себестоимости предприятие может получить дополнительную прибыль в сумме:

1110487 – 1083835,3 = 26651,7 тыс. руб.

Следовательно, возможная прибыль от продаж с учетом резерва увеличения прибыли за счет роста объема реализации на 10% (80614,6 тыс. руб.) и снижения себестоимости (26651,7 тыс. руб.) составит:

73286 + 80614,6 + 26651,7 = 180552,3 тыс. руб.

А это в свою очередь положительно скажется на повышении рентабельности расходов по обычным видам деятельности.

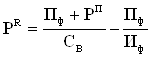

Основными источниками резервов повышения уровня рентабельности продукции является увеличение суммы прибыли от реализации продукции и снижение себестоимости товарной продукции. Для подсчета резервов увеличения рентабельности продаж может быть использована следующая формула:

, (3.6)

, (3.6)

где PR – резерв роста рентабельности;

Пф – фактическая сумма прибыли;

РП – резерв роста прибыли от продаж;

СВ – возможная себестоимость продукции с учетом выявленных резервов;

Иф – фактическая сумма затрат по реализованной продукции.

Подставив все известные данные в формулу (3.6), вычислим резерв увеличения рентабельности производственной деятельности ООО «Автозаводстрой» за счет действия названных выше факторов:

![]()

Таким образом, при увеличении объема производства и реализации продукции на 10%, снижении на 0,024 руб. затрат на 1 руб. товарной продукции, предприятие получит дополнительную прибыль в сумме 180552,3 тыс. руб. и увеличит рентабельность производства (окупаемость затрат) на 10,05%.

На основе проведенного анализа резерва увеличения прибыли и рентабельности ООО «Автозаводстрой» можно сделать выводы о том, что на исследуемом предприятии имеются следующие резервы повышения прибыли:

- увеличение объема производства и реализации выпускаемой продукции;

- снижение себестоимости выпускаемой продукции;

- повышение качества выпускаемой продукции.

Также представляется необходимым внести предложения по улучшению финансовых результатов деятельности ООО «Автозаводстрой», которые возможно применить как в краткосрочном и среднесрочном, так и в долгосрочном периодах:

- выделить в составе структурных подразделений и структурных единиц предприятия центры затрат и центры ответственности;

- внедрить системы управленческого учета затрат в разрезе центров ответственности, центров затрат и отдельных групп товарной продукции;

- разработать эффективную и гибкую ценовую политику, дифференцированную по отношению к отдельным категориям покупателей;

- осуществлять систематический контроль за работой оборудования и производить своевременную его наладку с целью недопущения снижения качества и выпуска продукции;

- при вводе в эксплуатацию нового оборудования уделять достаточно внимания обучению и подготовке кадров, повышению их квалификации для эффективного использования оборудования и недопущения его поломки из-за низкой квалификации обслуживающего персонала;

- осуществлять повышение квалификации работников, сопровождающееся ростом производительности труда;

- разработать и ввести эффективную систему материального стимулирования персонала, тесно увязанную с основными результатами хозяйственной деятельности предприятия и экономией ресурсов;

- использовать системы депремирования работников при нарушении или трудовой или технологической дисциплины.

Заключение

Проведенное теоретическое исследование и практический анализ формирования и рационального использования прибыли предприятия, позволили нам сделать следующие выводы.

Прибыль — основная цель предпринимательской деятельности и ее конечный финансовый результат. Она является интегральным (обобщающим) критерием конкретной производственно-торговой деятельности.

Прибыль — основной внутренний источник образования финансовых ре-сурсов, обеспечивающих развитие организации. Она создает высокий уровень самофинансирования его развития, что повышает конкурентные позиции на товарном и финансовом рынках. Она выступает основным защитным механизмом, предохраняющим предприятие от угрозы банкротства. Оно быстрее выходит из кризисного состояния, если имеет высокий потенциал генерирования прибыли.

Основным источником формирования финансовых результатов торгового предприятия являются реализованные торговые надбавки (валовой доход). Предприятиям оптовой и розничной торговли предоставлено право самостоятельно определять оптовые и торговые надбавки на товары исходя из спроса, фактических издержек обращения и оптимальных уровней рентабельности (с учетом установленных предельных размеров надбавок).

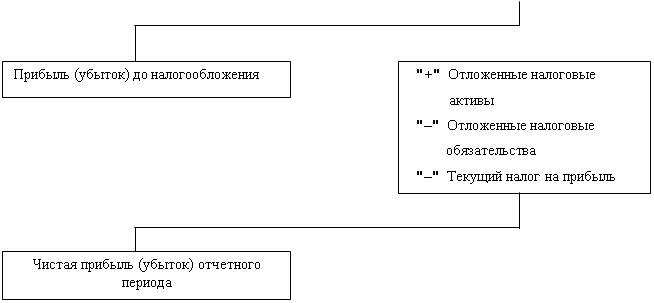

Общим для всех показателей прибыли является превышение доходов над расходами. Если же доходы оказываются меньше расходов, имеет место убыток. При анализе формирования прибыли необходимо вскрыть все причины и факторы, вызвавшие убыток. Прибыль предприятие получает в том случае, если доходами покрываются расходы.

При анализе формирования прибыли необходимо вскрыть все причины и факторы, вызвавшие убыток. На величину прибыли и ее динамику воздействуют факторы, как зависящие, так и не зависящие от усилий предприятия. Практически вне сферы воздействия предприятия находятся конъюнктура рынка, уровень цен на потребляемые материальные ресурсы, нормы амортизационных отчислений. К факторам, зависящим от предприятия, относятся уровень хозяйствования, компетентность руководства и менеджеров, конкурентоспособность продукции, организация производства и труда, его производительность, состояние и эффективность производственного и финансового планирования.

Главной целью управления прибылью является обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периоде. Эта главная цель призвана обеспечивать одновременно гармонизацию интересов собственников с интересами государства и персонала предприятия.

Результаты анализа финансово-хозяйственной деятельности за 2007 – 2008 гг. показали, что предприятие достигло высоких показателей деятельности. Выручка увеличилась на 69,1%, прибыль от продаж на 173,4%, чистая прибыль на 842,6%, что свидетельствует об увеличении объемов реализации продукции или оказываемых услуг. Показатель рентабельности продаж по общей прибыли увеличился - на 2,7%, а рентабельность продаж по чистой прибыли на 3,12%. Краткосрочные обязательства предприятия увеличились на 11,1%, и темпы их роста не превышают темпы увеличения выручки от реализации. Это свидетельствует о платежеспособности предприятия. Также в данный период 2007 – 2008 гг. предприятию ООО «Автозаводстрой» удалось добиться выполнения «золотого» правила эффективного бизнеса:

В 2008 – 2009 гг. финансовое состояние ООО «Автозаводстрой» ухудшилось, об этом свидетельствует снижение показателей финансовой деятельности предприятия, так прибыль от продаж уменьшилась на 11,5%, чистая прибыль на 44,8%. Снижение показателей прибыли повлекло за собой уменьшение показателя рентабельности продаж по общей прибыли - на 0,9%, а рентабельности продаж по чистой прибыли на 1,73%. Как следствие, наблюдается рост краткосрочных обязательств на 22,9%, и темпы их роста превышают темпы увеличения выручки от реализации. Наблюдается также темп роста дебиторской задолженности и запасов и они существенно выше темпов роста выручки, следовательно, происходит излишнее отвлечение денежных средств в оборотных активах, это свидетельствует об ухудшении платежеспособности предприятия ООО «Автозаводстрой» в 2009 году.

Анализ динамики прибыли показал, что, несмотря на рост в динамике всех показателей прибыли ООО «Автозаводстрой» в 2008 году, наблюдается спад деловой активности к 2009 г., который выражается в снижении темпов прироста по всем показателям. Отрицательное влияние на величину чистой прибыли в 2009 г. от показателей 2008 г. распределилось следующим образом: 9513 тыс. руб. приходится на сокращение прибыли от реализации, 13596 тыс. руб. составили потери чистой прибыли за счет отрицательного сальдо от прочих доходов и расходов. Уменьшение налога на прибыль ООО «Автозаводстрой» на 3166 тыс. руб. имело также отрицательное влияние.

Результаты расчета факторных влияний указывают на положительное воз-действие всех исследуемых элементов в 2008 г. Наибольший прирост прибыли на 31496 тыс. руб. приходится на снижение себестоимости. За счет объема продаж прибыль ООО «Автозаводстрой» увеличилась на 14983 тыс. руб. В 2009 г. возможности роста прибыли не были полностью реализованы в результате снижения объема продаж в натуральном выражении (прибыль недополучила 9112 тыс. руб.) и роста себестоимости, отрицательное воздействие которой составило 10593 тыс. руб. Общее снижение прибыли от продаж ООО «Автозаводстрой» в 2009 г. было получено за счет увеличения себестоимости, и снижения объемов продаж.

Высокие значения показателей рентабельности в 2008 году свидетельствуют об эффективности деятельности ООО «Автозаводстрой» в данный период. В 2009 г. по сравнению с 2008 г. все показатели рентабельности ООО «Автозаводстрой» снизились, однако были не ниже уровня 2007 года. Это свидетельствует об улучшении эффективности хозяйственной деятельности предприятия в 2009 году в сравнении с 2007 годом.

Оценка безубыточности производства продукции подтверждает факт, что на протяжении трех лет предприятие ООО «Автозаводстрой» имеет безубыточный оборот от основной деятельности. В 2007 г. предприятие ООО «Автозаводстрой» преодолело порог рентабельности при достижении объема продаж на сумму 71610,9 тыс.руб., в 2008 г. – 62263,2 тыс. руб., в 2009 г. – 81911,2 тыс. руб. Рост точки безубыточности обеспечен прежде всего с увеличением постоянных затрат, что требовало повышения выручки от продажи продукции и услуг и воздействием на рыночный спрос с помощью эффективной маркетинговой политики. Положительным моментом на протяжении анализируемого периода в деятельности предприятия можно считать достаточно высокие показатели зоны безопасности и запаса финансовой прочности.

На основе проведенного анализа резерва увеличения прибыли и рентабельности ООО «Автозаводстрой» можно сделать выводы о том, что на исследуемом предприятии имеются следующие резервы повышения прибыли:

- увеличение объема производства и реализации выпускаемой продукции;

- снижение себестоимости выпускаемой продукции;

- повышение качества выпускаемой продукции.

Также представляется необходимым внести предложения по улучшению финансовых результатов деятельности ООО «Автозаводстрой», которые возможно применить как в краткосрочном и среднесрочном, так и в долгосрочном периодах:

- выделить в составе структурных подразделений и структурных единиц предприятия центры затрат и центры ответственности;

- внедрить системы управленческого учета затрат в разрезе центров ответственности, центров затрат и отдельных групп товарной продукции;

- осуществлять систематический контроль за работой оборудования и производить своевременную его наладку с целью недопущения снижения качества и выпуска продукции;

- осуществлять повышение квалификации работников, сопровождающееся ростом производительности труда;

- использовать системы депремирования работников при нарушении или трудовой или технологической дисциплины.

Все выше перечисленные мероприятия позволят увеличить прибыль от основной деятельности на предприятии ООО «Автозаводстрой».

Список использованных источников и литературы

1. Аврашков, Л.О. нормативной базе для финансово – экономического состояния предприятия // Аудитор. – 2008. №2. – С. 26 – 33.

2. Анализ и диагностика финансово-хозяйственной деятельности предприятия / Табурчак П.П., Викуленко А.Е., Овчинникова Л.А. и др.: Учеб. пособие для вузов / Под ред. П.П. Табурчака, В.М. Тумина и М.С. Сапрыкина. – СПб: Химиздат, 2007. – 288 с.: ил.

3. Воронин, С.О. методике расчета рентабельности в реальном секторе экономики // Общество и экономика. – 2007. - №2. – С. 84 – 99.

4. Воронова, Е.Ю. Анализ соотношения «затраты – объем – прибыль»: количественный и стоимостный подходы // Аудитор. – 2007. – №10. – С. 46 – 52.

5. Грузинов, В.П. Экономика предприятия (предпринимательская): Учебник для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2005. – 795 с.

6. Заров, К.Г. Операционный левередж как универсальный инструмент принятия управленческих решений // Финансовый менеджмент. – 2007. – №1. – С. 14 – 19.

7. Зимакова, Л.А. Методические и практические основы управленческой отчетности // Экономический анализ: теория и практика. – 2008. – №1. – С. 7–16.

8. Лумпов, Н. А. Формула прибыли: учет различных видов деятельности // Финансовый менеджмент. – 2007. -№6. – С. 5 -24.

9. Магомедов, М. Д. Механизм распределения прибыли в интеграционных системах АПК // Пищ. промышленность. – 2006. - №1. – С. 8 – 9.

10. Макарьева, В.И., Андреева, Л.В. Анализ финансово-хозяйственной деятельности организации. – М.: Финансы и статистика, 2006. – 264 с.

11. Мельников, В. Цена, норма прибыли, способ производства // Экономика и производство. – 2008. - №2.С. 32 – 36.

12. Методика анализа показателей эффективности производства: Уч. пос., изд. 2-е, доп. и перераб. / Под ред. проф. А.А. Макарьяна. Серия «Экономика и управление». Ростов-на-Дону: Издательский центр «МарТ». 2007 – 208 с.

13. Никитин, С. Прибыль: теоретические и практические подходы // МЭМО. – 2006. - №5. – С. 20 - 27.

14. Орлова, М. В. Как долг становиться прибылью // Пищевая промышленность. – 2006. – 312. – С. 44 – 45.

15. Остапенко, В. В. Прибыль в промышленности: формирование и факторы роста // Финансы. 2008. - №11. – С. 8 – 11.

16. Пакимов, И. Прибыль и рентабельность: зависимость от обьема производства // Эконом. вестник Р. Т. – 2008. - №1. – С. 79.

17. Пестрякова, Т. П. Механизм управления безубыточностью производства на предприятии // Экономический анализ: теория и практика. – 2007. – № 4. – С. 52 – 56.

18. Попов, Ю. Отраслевой центр прибыли в региональной компании // Экономический анализ. – 2008. – №23. – С. 37 – 43.

19. Протасов, В.Ф. Анализ деятельности предприятия (фирмы): производство, экономика, финансы, инвестиции, маркетинг. – М.: «Финансы и статисика», 2006 – 536 с.: ил.

20. Рыбин, А. В. Налогообложение прибыли предприятия // Пищевая промышленность. – 2006. – №10. – С. 34 – 36.

21. Савицкая, М. В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2005. – 425 с.

22. Слуцкин, М.Л. Маржинальный анализ в контроллинге // Аудитор. – 2007. – № 6. – С. 41 – 45.

23. Сморгонский, А. В. Закон сохранения прибыли для группы предприятий // Наука и промыщленность России. – 2006. - №1. – С. 45 – 51.

24. Спорыш, С. Н. Формирование экономического механизма управления прибылью предприятия // Экономика и производство. 2007. - №3. – С. 47 – 49.

25. Теория анализа хозяйственной деятельности: Учеб. / В.В. Осмоловский, Л.И. Кравченко, Н.А. Русак и др.; Под общ. ред. В.В. Осмоловского. – Мн.: Новое знание, 2007. – 318 с.

26. Ульянов, И. С. Рентабельность и инвестиции в основной капитал // Вопросы статистики. – 2006. - №2. С. 35 – 37.

27. Ульянов, И.О. качестве расчетов нормы прибыли // Экономист. 2007 - №5. – С. 39 - 44.

28. Ульянов, И.С. О взаимосвязи между некоторыми показателями нормы прибыли // Финансы. – 2010. – №1. С. 9 – 13.

29. Ульянов, И. С. Рентабельность продукции и процентные ставки // Вопросы статистики. – 2006. - №12. – С. 27 – 31.

30. Ушакова, М. стабилизаторы рентабельности производства // Экономический вестник РТ. – 2008. - №3.- С. 67 – 69.

31. Ханин, Г. И. Альтернативная оценка рентабельности // Вопросы статистики. – 2006. – С. 38 – 43.

32. Чечевицына, Л.Н., Чуев, И.Н. Анализ финансово-хозяйственной деятельности: Учебник. – 3-е изд. – М.: «Издательско-торговая корпорация «Дашков и Ко», 2005. – 352 с.

33. Шеремет, А.Д., Сайфулин, Р.С., Негашев, Е.В. Методика финансового анализа. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2006. – 208 с. – (Серия «Высшее образование»).

34. Шубина, Т. В. Распределение прибыли в АО // Финансовый менеджмент. 2010. – №2. – С. 15 – 23.

35. Экономика предприятия / В.Я. Хрипач, Г.З. Суша, Г.К. Оноприенко: Под ред. В.Я. Хрипача. – Мн.: Экономпресс. 2005. – 464 с.

36. Экономика предприятия: Учеб. для вузов / Н.Э. Берзинь, С.А. Пикунова, Н.Н. Савченко, С.Г. Фалько; Под ред. С.Г. Фалько. – 2-е изд., испр. – М.: Дрофа, 2006. – 368 с.: ил.

37. Экономика предприятия: Учеб. пособие / В.П. Волков, А.И. Ильин, В.И. Станкевич и др.; Под общ. ред. А.И. Ильина, В.П. Волкова. – М.: Новое знание, 2005. – 677 с. – (Экономическое образование).

38. Экономика предприятия: Учебник / Под общ. ред. д-ра экон. наук, проф. С.Ф. Покропивного. – Киев: КНЭУ, 2007 – 608 с.

39. Экономика предприятия: Учебник / Под ред. проф. Н.А. Сафронова. – М.: Эконмистъ, 2005. – 608 с.

40. Юдина, Л. Н. Анализ себестоимости и прибыли в системе «Директ – костинг» // Финансовый менеджмент. – 2007. №5. – С. 89 – 97.

Приложения

Приложение А

Факторы формирования показателей прибыли ООО «Автозаводстрой» за 2007-2009 гг., тыс.руб.

| Показатель | 2007 г. | 2008 г. | 2009 г. | Абс. изм. (+, -) | Отн. изм. (%) | Удельный вес показателя в выручке от продаж, % | Отклонения в структуре | |||||

| 2008г к 2007г | 2009г к 2008г | 2008г к 2007г | 2009г к 2008г | 2007г | 2008г | 2009г | 2008 к 2007г | 2009 к 2008г | ||||

| Выручка от продаж | 690875 | 1168558 | 1183773 | 477683 | 15215 | 169,14 | 101,30 | 100 | 100 | 100 | 0 | 0 |

| Себестоимость продаж | 660591 | 1085759 | 1110487 | 425168 | 24728 | 164,36 | 102,28 | 95,62 | 92,91 | 93,81 | -2,70 | 0,89 |

| Валовая прибыль | 30284 | 82799 | 73286 | 52515 | -9513 | 273,41 | 88,51 | 4,38 | 7,09 | 6,19 | 2,70 | -0,89 |

| Прибыль от продаж | 30284 | 82799 | 73286 | 52515 | -9513 | 273,41 | 88,51 | 4,38 | 7,09 | 6,19 | 2,70 | -0,89 |

| Проценты к получению | 4 | 2 | 2 | -2 | 0 | 50,00 | 100,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Проценты к уплате | 6394 | 4851 | 6292 | -1543 | 1441 | 75,87 | 129,71 | 0,93 | 0,42 | 0,53 | -0,51 | 0,12 |

| Прочие доходы | 1403 | 149 | 372 | -1254 | 223 | 10,62 | 249,66 | 0,20 | 0,01 | 0,03 | -0,19 | 0,02 |

| Прочие расходы | 15254 | 15086 | 27419 | -168 | 12333 | 98,90 | 181,75 | 2,21 | 1,29 | 2,32 | -0,92 | 1,03 |

| Прибыль до налогообложения | 10043 | 63013 | 39949 | 52970 | -23064 | 627,43 | 63,40 | 1,45 | 5,39 | 3,37 | 3,94 | -2,02 |

| Налог на прибыль | 5044 | 18248 | 15082 | 13204 | -3166 | 361,78 | 82,65 | 0,73 | 1,56 | 1,27 | 0,83 | -0,29 |

| Чистая прибыль | 4725 | 44538 | 24595 | 39813 | -19943 | 942,60 | 55,22 | 0,68 | 3,81 | 2,08 | 3,13 | -1,73 |

Приложение Б

Исходная информация для факторного анализа прибыли от продаж ООО «Автозаводстрой» за 2007 – 2008 гг. (в числе факторов – статьи калькуляции)

| Показатель | Сумма, тыс.руб. | Ресурсоемкость и маржа | Изменение ресурсоемкости и маржи | ||||

| 2007 г. | 2008 г. | Изменение | Влияние на прибыль | 2007 г. | 2008 г. | ||

| Выручка от продаж | 690875 | 1168558 | 477683 | 477683 | - | - | - |

| Себестоимость продаж | 660591 | 1085759 | 425168 | (425168) | 0,956 | 0,929 | (0,027) |

| Прибыль от продаж | 30284 | 82799 | 52515 | 52515 | 0,044 | 0,071 | 0,027 |

Приложение В

Исходная информация для факторного анализа прибыли от продаж ООО «Автозаводстрой» за 2008 – 2009 гг. (в числе факторов – статьи калькуляции)

| Показатель | Сумма, тыс.руб. | Ресурсоемкость и маржа | Изменение ресурсоемкости и маржи | ||||

| 2008 г. | 2009 г. | Изменение | Влияние на прибыль | 2008 г. | 2009 г. | ||

| Выручка от продаж | 1168558 | 1183773 | 15215 | 15215 | - | - | - |

| Себестоимость продаж | 1085759 | 1110487 | 24728 | (24728) | 0,929 | 0,938 | 0,009 |

| Прибыль от продаж | 82799 | 73286 | (9513) | (9513) | 0,071 | 0,062 | (0,009) |

Приложение Г

Исходная информация для факторного анализа прибыли от продаж ООО «Автозаводстрой» за 2007 – 2008 гг. (в числе факторов – элементы расходов)

| Показатель | Сумма, тыс.руб. | Ресурсоемкость и маржа | Изменение ресурсоемкости и маржи | ||||

| 2007 г. | 2008 г. | Изменение | Влияние на прибыль | 2007 г. | 2008 г. | ||

| Выручка от продаж | 690875 | 1168558 | 477683 | 477683 | - | - | - |

| Материальные затраты | 212592 | 406002 | 193410 | (193410) | 0,308 | 0,347 | 0,040 |

| Затраты на оплату труда | 390953 | 505469 | 114516 | 114516 | 0,566 | 0,433 | (0,133) |

| Амортизация | 3502 | 4660 | 1158 | 1158 | 0,005 | 0,004 | (0,001) |

| Прочие затраты | 36147 | 94451 | 58304 | (58304) | 0,052 | 0,081 | 0,029 |

| Прибыль от продаж | 30284 | 82799 | 52515 | 52515 | 0,044 | 0,071 | 0,027 |

Приложение Д

Исходная информация для факторного анализа прибыли от продаж ООО «Автозаводстрой» за 2008 – 2009 гг. (в числе факторов – элементы расходов)

| Показатель | Сумма, тыс.руб. | Ресурсоемкость и маржа | Изменение ресурсоемкости и маржи | ||||

| 2008 г. | 2009 г. | Изменение | Влияние на прибыль | 2008 г. | 2009 г. | ||

| Выручка от продаж | 1168558 | 1183773 | 15215 | 15215 | - | - | - |

| Материальные затраты | 406002 | 375039 | (30963) | 30963 | 0,347 | 0,317 | (0,031) |

| Затраты на оплату труда | 505469 | 618556 | 113087 | (113087) | 0,433 | 0,523 | 0,090 |

| Амортизация | 4660 | 5448 | 788 | (788) | 0,004 | 0,005 | 0,001 |

| Прочие затраты | 94451 | 100976 | 6525 | (6525) | 0,081 | 0,085 | 0,004 |

| Прибыль от продаж | 82799 | 73286 | (9513) | (9513) | 0,071 | 0,062 | (0,009) |

Похожие работы

... совокупности позволяет осуществить более полный анализ проблемы и сделать соответствующие выводы. 2 Анализ и оценка финансовых результатов деятельности Государственного унитарного предприятия «УТ-389/29 Главного управления исполнения наказаний Министерства Юстиции Российской Федерации по Свердловской области» 2.1 Краткая характеристика ГУП «УТ 389/29 ГУИН МЮ РФ по Свердловской области» ...

... его отрицательных последствий. К ним относятся самострахование (создание резервных фондов), участие в венчурных компаниях, заключение фьючерсных сделок и т.д. Глава 2. Анализ финансовых результатов предприятия 2. 1. Условия хозяйствования и экономическая характеристика деятельности. В данной курсовой работе анализ финансовых результатов деятельности предприятия производится на примере ...

... отдел, разработать положение об отделе и должностные инструкции. 3. Организовать теоретическую переподготовку кадров всех экономических служб, включая бухгалтерских работников по управлению финансовыми ресурсами предприятия либо любой другой программе аналогичного содержания. 4. Провести инвентаризацию основных средств с целю выявления технически непригодного оборудования. 5. Разработать ...

... : производственной, сбытовой, снабженческой, финансовой и инвестиционной. Исходя из перечисленного выше, была выбрана тема дипломной работы «Учет и анализ поступлений от хозяйственной деятельности и формирование финансовых результатов предприятия ООО «СТРОЙ-ИНВЕСТ». Объектом исследования в данной дипломной работе являлось предприятие ООО «СТРОЙ-ИНВЕСТ», классифицируемое, как предприятие малого ...

0 комментариев