Навигация

Оценка имущественного положения предприятия

2.3 Оценка имущественного положения предприятия

Исходными данными финансового анализа являются формы годового отчета №1 «Баланс предприятия» на 01.01.2001г. и на 01.01.2002г.; №2 Приложение к балансу «Отчет о прибылях и убытках».

Предварительная оценка финансового состояния проводится по данным баланса предприятия ООО «Альянс», используя горизонтальный его анализ.

Таблица 2.

Горизонтальный анализ баланса.

| Показатели | На конец 2001г. | На конец 2002г. | ||

| руб. | % | руб. | % | |

| Актив 1. Внеоборотные активы 1.1. Основные средства Итого по разделу 1 2. Оборотные активы 2.1. Запасы 2.2. Дебиторская задолженность 2.3. Краткосрочные финансовые вложения 2.4. Денежные средства 2.5. Прочие оборотные активы Итого по разделу 2 Баланс Пассив 3. Капитал и резервы 3.1. Уставный капитал 3.2. Нераспределенная прибыль прошлых лет 3.3. Нераспределенная прибыль отчетного года Итого по разделу 3 4. Долгосрочные обяза- тельства 5. Краткосрочные обяза- тельства 5.1. Займы и кредиты 5.2. Кредиторская задолженность Итого по разделу 5 Баланс | 73975 73975 594089 473098 ---- 30486 ---- 1145122 1219097 9000 126850 203581 339431 ---- ---- 879666 879666 121097 | 100 100 100 100 ---- 100 ---- 100 100 100 100 100 100 ---- ---- 100 100 100 | 186532 186532 1121200 429802 ---- 12439 ---- 1584207 1770739 9000 282239 1218801 1510040 ---- 964 259735 260699 1770739

|

252,15 252,16 188,73 90,85 ---- 40,80 ---- 320,38 572,54 100 222,50 598,68 921,18 ---- ---- 29,53 29,53 950,71 |

Анализ таблицы показывает, что основной статьей актива баланса является группа запасов – на конец 2002 года их доля в активе баланса составила 63%, увеличившись в сравнении с данными баланса на конец 2002 года на 11% (в абсолютном значении с 594 тыс. руб. до 1 121 тыс. руб., т.е. на 527111 рублей). Второй крупной статьей баланса являете дебиторская задолженность – 24% актива на конец 2002 года, в сравнении с балансом на 01.01.2002 года доля дебиторской задолженности уменьшилась на 15%. Доля основных средств на начало 2003 составляет 10,6%, на 4,53% увеличившись за 2002 г.

Анализ структуры пассива предприятия за 2001-2002 гг показал, что доля собственного капитала в структуре баланса на начало 2001 г. составила 0,74%, а на конец 2002 г. уменьшилась до 0,51%. Стабильность доли собственного капитала показывает положительную тенденцию в изменении финансовой устойчивости предприятия.

Анализ оборачиваемости активов.

Одним из видов финансового анализа капитала является анализ оборачиваемости активов (таблица 3).

| Таблица 3. Динамика показателей оборачиваемости активов | |||

| 1) Показатели | 2001год | 2002год | отклонение 2002 и 2001 |

| Выручка от реализации | 1394423 | 22901445 | 21507022 |

| Средняя величина оборотных активов | 422500 | 275840,5 | -146659,5 |

| Оборачиваемость оборотных активов, количество раз | 3,3 | 8,3 | 5 |

| Продолжительность оборота, дни | 109,09 | 43,37 | -65,72 |

Анализ данных показывает, что за исследуемый период оборачиваемость активов предприятия увеличилась в 5 раз. Если на начало 2001 года коэффициент оборачиваемости составлял 3,3; то на конец 2002 года – уже 8,3. Соответственно уменьшилась и продолжительность оборота: с 109,09 дня в 2001 году до 43,37 дней в 2002 году. Ускорение оборачиваемости привело к увеличению прибыли и большей закупке товаров.

Для определения управления активами необходимо сделать детальный анализ оборачиваемости по каждому виду активов. Так как на исследуемом предприятии запасами являются товары для продажи, то нужно на основе данных складского учета выяснить, сколько на складе неходовых, залежных товаров.

2.4. Анализ финансовой устойчивости.

Залогом выживаемости и основой стабильности положения предприятия служит его устойчивость. На устойчивость предприятия оказывают влияние различные факторы:

1. положение предприятия на торговом рынке;

2. производство, выпуск, продажу дешевой, пользующейся спросом продукции;

3. его потенциал в деловом сотрудничестве;

4. степень зависимости от внешних кредиторов и инвесторов;

5. наличие неплатежеспособности дебиторов;

6. эффективность хозяйственных и финансовых операций и т.п.

Такое разнообразие факторов подразделяет и саму устойчивость по видам. Так, применительно к предприятию она может быть: в зависимости от факторов, влияющих на нее – внутренней, общей (ценовой), финансовой.

1. Внутренняя устойчивость – это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижение лежит принцип активного реагирования на изменение внешних и внутренних факторов.

Внешняя устойчивость предприятия обусловлена стабильностью экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

2. Общая устойчивость предприятия – это такое движение денежных потоков, которое обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами).

3. Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним фактором.

Платежеспособность – это способность своевременно полностью выполнить свои платежные обязательства, вытекающие из торговых, кредитных и иных операций платежного характера.

Расчет платежеспособности производится на конкретную дату. Эта оценка субъективна и может быть выполнена с различной степенью точности.

Для подтверждения платежеспособности проверяют: наличие денежных средств на расчетных счетах, валютных счетах, краткосрочные финансовые вложения.

Эти активы должны иметь оптимальную величину. С одной стороны, чем значительнее размер денежных средств на счетах, тем с большей вероятностью можно утверждать, что предприятие располагает достаточными средствами для текущих расчетов и платежей. С другой стороны, наличие незначительных остатков средств на денежных счетах не всегда означает, что предприятие неплатежеспособно: средства могут поступить на расчетные, валютные счета, в кассу в течение ближайших дней, краткосрочные финансовые вложения легко превратить в наличность. Постоянное кризисное отсутствие наличности приводит к тому, что предприятие превращается в «технически неплатежеспособное», а это уже может рассматриваться как первая ступень на пути к банкротству.

Важнейшей формой устойчивости предприятия его способность развиваться в условиях внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, т.е. быть кредитоспособным.

Абсолютным показателем финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования.

Для характеристики источников формирования запасов определяют три основных показателя.

1. Наличие собственных оборотных средств (СОС), как разница между капиталом и резервами и необоротными активами. Этот показатель характеризует чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия.

COC = IVpП – IpA (1)

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД), определяемое путем увеличения предыдущего показателя на сумму долгосрочных пассивов.

СД = СОС + VpП (2)

3. Общая величина основных источников формирования запасов и затрат (ОИ), определяемая путем увеличения предыдущего показателя на сумму краткосрочных заемных средств (КЗС).

ОИ = СД + КЗС (3)

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств (СОС).

СОС = СОС – З, (4)

где З – запасы.

2. Излишек (+) или недостаток (-) собственных долгосрочных источников формирования запасов (СД).

СД = СД-З (5)

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов (ОИ).

ОИ = ОИ – З (6)

Для характеристики финансовой ситуации на предприятии существует четыре типа финансовой устойчивости:

Первый – абсолютная устойчивость финансового состояния, задается условием:

З < СОС + К (7)

где К – кредиты банка под товарно-материальные ценности с учетом кредитов под товары отгруженные и части кредиторской задолженности, зачтенной банком или кредитовании.

Второй – нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность, соответствует следующему условию:

З + СОС + К (8)

Третий – неустойчивое финансовое состояния, характеризуемое нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения СОС:

З = СОС + К + ИОФН (9)

где ИОФН – источники, ослабляющие финансовую напряженность, по данным баланса неплатежеспособности. Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости готовой продукции. Четвертый – кризисной финансовое состояние, при котором предприятие находится на грани банкротства, т.е. денежные средства, краткосрочные ценные бумаги и дебиторская задолженности не покрывают даже его кредиторской задолженности и просроченных ссуд:

З > СОС + К (10)

Для оценки финансовой устойчивости анализируемого предприятия составим таблицу 5.

Таблица 5 .

Анализ финансовой устойчивости.

| Показатели | Усл.обозн | 01.01.02 | 01.01.03 | Изменения за период |

| 1. Источники формирования собственных средств | IVpП | 339431 | 1510040 | 1170609 |

| 2. Внеоборотные активы | IpА | 73975 | 186532 | 112557 |

| 3. Наличие собственных оборотных средств | СОС | 256456 | 1323508 | 1067052 |

| 4. Долгосрочные пассивы |

VpП | 0 | 0 | 0 |

| 5. Наличие собственных и долгосрочных заемных источников формирования (стр3+стр4) |

СД | 256456 | 1323508 | 1067052 |

| 6. Краткосрочные заемные средства | КЗС | 879666 | 260699 | -618967 |

| 7. Общая величина основных источников формирования затрат (стр5+стр6) | ОИ | 1136122 | 1584207 | 448085 |

| 8. Запасы | З | 594089 | 1121200 | 527111 |

| 9. Излишек(+), недостаток(-) СОС (стр3-стр8) | СОС | -337633 | 202308 | 539941 |

| 10. Излишек(+), недостаток(-) собственных и долгосрочных заемных источников формирования запасов (стр5-стр8) | СД | -337633 | 202308 | 539941 |

| 11. Излишек(+), недостаток(-) общей величины основных источников формирования запасов | ОИ | 542033 | 463007 | -79026 |

На основании произведенных расчетов можно сделать следующее заключение: предприятие на 01.01.2002 г. находилось в кризисном финансовом состоянии, не было обеспечено источниками формирования запасов. На конец анализируемого периода на 01.01.2003 г. ситуация координально изменилась, произошел значительный рост источников формирования запасов: собственные источники формирования выросли на 1 067 тыс.руб. и составили 1 324 тыс.руб., краткосрочные заемные средства снизились на 620 тыс.руб. и составили 260 тыс.руб., а общая величина основных источников выросла на 448 тыс.руб. и составила 1 584 тыс.руб. Излишек собственных средств на конец анализируемого периода оставил 540 тыс.руб., излишек общей величины основных источников формирования запасов и затрат наоборот сократился на 79 тыс. руб. и составляет на конец 2002 года 463 тыс. руб. по сравнению на конец 2001 года в 542 тыс.руб.

Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия. Они рассчитываются в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций.

Рассчитанные фактические коэффициенты отчетного периода сравниваются с нормой, со значением предыдущего периода, аналогичным предприятием, и тем самым выявляется реальное финансовое состояние, слабые и сильные стороны фирмы.

Для точной и полной характеристики финансового состояния достаточно сравнить небольшое количество финансовых коэффициентов. Важно лишь, чтобы каждый из этих показателей отражал наиболее существенные стороны финансового состояния.

1. Коэффициент обеспеченности собственными средствами

Косс = (IVрП – IрА) : IIрА > 0,1 (11)

где IIрА – запасы предприятия.

Характеризует степень обеспеченности собственными оборотными средствами предприятия, необходимую для финансовой устойчивости.

На 01.01.2002 = (339431-73975)/594089 = 0,45

На 01.01.2003 = (1510040-186532)/1121200 = 1,18

2. Коэффициент обеспеченности материальных запасов собственными средствами.

Комз = (IVрП - IрА) : IIрА = 0,6-0,8 (12)

Показывает, в какой степени материальные запасы покрыты собственными средствами и не нуждаются в привлечении заемных.

На 01.01.2002 Комз = 0,8

На 01.01.2003 Комз = 1,21

3. Коэффициент маневренности собственного капитала.

Км = (IVрП – IрА) : IVрП (13)

Оптимальное значение 0,5

На 01.01.2002 = (339431-73975)/339431 = 0,78

На 01.01.2003 = (1510040-186532)/1510040 = 0,88

Показывает насколько мобильны собственные источники средств с финансовой точки зрения: чем больше, тем лучше финансовое состояние.

Похожие работы

... задолженность поставщикам и просроченная задолженность покупателей свыше трех месяцев, просроченная задолженность по оплате труда и по платежам в бюджет, внебюджетные фонды. Из проведенного анализа финансово-хозяйственной деятельности ООО «Домовой» можно сделать вывод, что финансовое состояние предприятия находится в тяжелом положении. Этому свидетельствуют нижеизложенные факты. Общая сумма ...

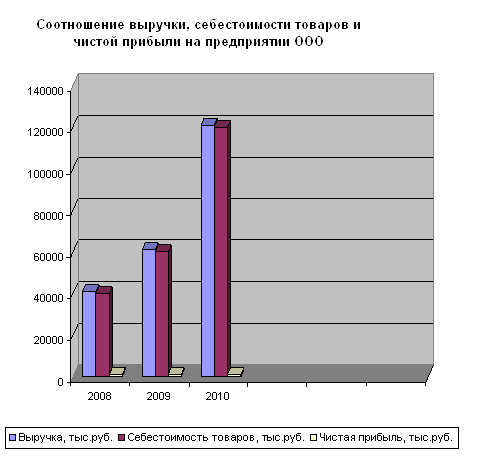

... совпадения бухгалтерского и налогового учета бухгалтерские регистры считаются так же налоговыми. 3.3 Выявление и учёт прибыли от реализации продукции (работ, услуг) Предприятие ООО «Виктория» получает основную часть прибыли от продажи продукции, товаров, работ и услуг (реализационный финансовый результат). Прибыль от продажи продукции (работ, услуг) определяется как разницу между выручкой ...

... (прибыли и рентабельности), а также оценить структуру баланса предприятия и на основании полученных результатов сделать выводы об эффективности его финансово-хозяйственной деятельности. При написании работы были использованы экономическая литература по бухгалтерскому учету и анализу финансово-хозяйственной деятельности, газетные публикации, а также данные бухгалтерской отчетности ООО «543 УНР». ...

... Значимость финансовых результатов отчетного периода может быть оценена также по показателям рентабельности реализации товаров (продукции, работ, услуг), которая в отчетном периоде составила 20,2% (709 : 3502 х 100%), что выше, чем за предшествующий период (19,7%). Факторный анализ финансовых результатов. Экономические ресурсы влияющие на величину прибылей и убытков. Для углубленного ...

0 комментариев