Навигация

Коэффициент автономии (финансовой независимости или концентрации собственного капитала)

4. Коэффициент автономии (финансовой независимости или концентрации собственного капитала).

Ка = IVрП :ВБ >>0.5 (14)

Означает, что все обязательства предприятия могут быть покрыты собственными средствами. Рост этого коэффициента означает рост финансовой независимости.

На 01.01.2002 = 339431/30486 = 11,13

На 01.01.2003 = 1510040/12439 = 121,4

5. Коэффициент соотношения заемных и собственных средств.

Ксзс = (VрП + VIрП) :IVрП < 1 (15)

Рост в динамике свидетельствует об усилении зависимости предприятия от привлеченного капитала.

На 01.01.2002 Ксзс = 0,74

На 01.01.2003 Ксзс = 0,58

Для оценки относительных показателей составим таблицу № 6.

Таблица 6.

Оценка относительных показателей финансовой устойчивости.

| Показатели | Условное Обозначен. | По состоянию на | Изменения | Предлагаемые нормы | |

| 01.01.02 | 01.01.03 | ||||

| 1. Коэффициент обеспеченности собственными средствами | Косс | 0,45 | 1,18 | 0,73 | > 0.1 |

| 2. Коэффициент обеспеченности материальных запасов собственными средствами |

Комз | 0,8 | 1,21 | 0,41 | 0.6-0.8 |

| 3. Коэффициент маневренности собственного капитала | Км | 0,78 | 0,88 | 0,1 | >> 0.5 |

| 4. Коэффициент автономии |

Ка | 11,13 | 121,4 | 110,27 | >> 0.5 |

| 5. Коэффициент соотношения заемных и собственных средств | Ксзс | 0,74 | 0,58 | -0,16 | < 1 |

На основании рассчитанных показателей, внесенных в таблицу 6, можно сделать выводы:

- за анализируемый период коэффициент обеспеченности собственными средствами повысился на 0,73 и составил 1,18, что значительно выше предполагаемой нормы 0,1, т.е. предприятие обеспечено собственными оборотными средствами, необходимыми для финансовой устойчивости;

- коэффициент обеспеченности материальных запасов собственными средствами повысился на 0,41 и составил на конец периода 1,21;

- коэффициент маневренности собственного капитала за анализируемый период повысился на 0,1 и составил 0,88, что выше оптимального значения и означает мобильность собственных источников средств с финансовой точки зрения;

- коэффициент автономии на 01.01.2003 года составил 121,4, что значительно выше показателя за 2001 год, который составлял 11,13 и гораздо выше оптимального значения этого коэффициента - 0,5, т.е. предприятие финансово независимо и все обязательства данного предприятия могут быть покрыты собственными средствами;

- коэффициент соотношения заемных и собственных средств уменьшился на 0,16 на конец анализируемого периода, что свидетельствует об уменьшении зависимости предприятия от привеченного капитала и составил 0,58, и это означает, при оптимальной норме < 1, зависимость от привлеченных средств уменьшается.

Наиболее полно финансовая устойчивость предприятия может быть раскрыта на основе изучения равновесия между статями актива и пассива баланса. При уравновешенности активов и пассивов по срокам использования и по циклам обеспечивается сбалансированность притока и оттока денежных средств, а, следовательно, платежеспособность предприятия и его финансовая устойчивость. Взаимосвязь активов и пассивов показывает, что основных источником финансирования внеоборотных активов является постоянный капитал (собственный и долгосрочный). Оборотные активы предприятия образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы они были сформированы наполовину за счет собственного капитала, а наполовину – за счет краткосрочного заемного капитала. Тогда обеспечивается гарантия погашения внешнего долго и оптимальное значение коэффициента ликвидности, равное 2.

Группировка актива балансов приведена в таблице 7.

Таблица 7

Анализ финансовой устойчивости. (тыс.руб.)

| Баланс на 01.01.02 | актив | сумма | Источник финансирования (пассив) | сумма | Удельный вес источника финансирования | |

| ОС | 74 | Собств. Капитал | 533 | 720% | ||

| Краткосрочная Кред. задолженность | 880 | 1189% | ||||

| Оборотные активы | 1 145 | Краткосрочная. Кред. задолженность | 880 | 76,86% | ||

| Итого: | 1 219 | 2 293 | ||||

| Баланс на 01.01.03 | ОС | 187 | Собств. Капитал | 1 105 | 590% | |

| Оборотные активы | 1 584 | Собств. Капитал | 1 105 | 69,76% | ||

| Краткосрочная Кред. задолженность | 260 | 16,41% | ||||

| Итого: | 1 774 | 2 470 | ||||

| ||||||

Анализ таблицы 7 показывает, что на конец 2002 года внеоборотные активы предприятия на 590 % сформированы за счет собственного капитала, оборотные активы на 69,76% сформированы за счет собственного капитала, и на 16,41% - за счет заемного, т.е. данные анализа подтверждают сделанный ранее вывод о том, что предприятие на конец исследуемого периода находится в устойчивом финансовом состоянии.

Устойчивость финансового состоянии может быть повышена путем:

1. Ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль оборота;

2. Обоснованного уменьшения запасов;

3. Пополнения собственного оборотного капитала за счет внутренних источников.

Вывод: анализ финансовой устойчивости предприятия показал, что ООО «Компания Альянс» находится в устойчивом финансовом состоянии: у предприятия на конец 2002 года достаточно наиболее ликвидных активов для покрытия краткосрочной кредиторской задолженности. Это связано с ростом доли достаточно ликвидной группы «готовая продукция и товары для продажи» в активе предприятия, а также за счет снижения доли краткосрочной кредиторской задолженности в структуре пассива предприятия.

Похожие работы

... задолженность поставщикам и просроченная задолженность покупателей свыше трех месяцев, просроченная задолженность по оплате труда и по платежам в бюджет, внебюджетные фонды. Из проведенного анализа финансово-хозяйственной деятельности ООО «Домовой» можно сделать вывод, что финансовое состояние предприятия находится в тяжелом положении. Этому свидетельствуют нижеизложенные факты. Общая сумма ...

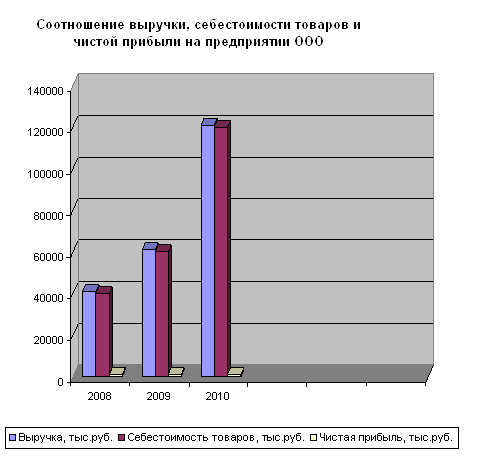

... совпадения бухгалтерского и налогового учета бухгалтерские регистры считаются так же налоговыми. 3.3 Выявление и учёт прибыли от реализации продукции (работ, услуг) Предприятие ООО «Виктория» получает основную часть прибыли от продажи продукции, товаров, работ и услуг (реализационный финансовый результат). Прибыль от продажи продукции (работ, услуг) определяется как разницу между выручкой ...

... (прибыли и рентабельности), а также оценить структуру баланса предприятия и на основании полученных результатов сделать выводы об эффективности его финансово-хозяйственной деятельности. При написании работы были использованы экономическая литература по бухгалтерскому учету и анализу финансово-хозяйственной деятельности, газетные публикации, а также данные бухгалтерской отчетности ООО «543 УНР». ...

... Значимость финансовых результатов отчетного периода может быть оценена также по показателям рентабельности реализации товаров (продукции, работ, услуг), которая в отчетном периоде составила 20,2% (709 : 3502 х 100%), что выше, чем за предшествующий период (19,7%). Факторный анализ финансовых результатов. Экономические ресурсы влияющие на величину прибылей и убытков. Для углубленного ...

0 комментариев