Навигация

Анализ деловой активности и рентабельности

2.6. Анализ деловой активности и рентабельности

предприятия ООО «Компания Альянс»

Как известно, капитал находится в постоянном движении, переходя из одной стадии кругооборота в другую:

Д-Т....Т-Д

На первой стадии предприятия приобретает необходимые ему основные фонды, запасы товарной продукции, на второй - данные средства используются на оплату труда работников, оплату налогов, платежей по социальному страхованию и других расходов. Заканчивается эта стадия реализацией продукции покупателям и поступлением на счет предприятия денежных средств за отгруженную продукцию. Чем быстрее капитал сделает кругооборот, тем больше продукции закупит и реализует при одной и той же сумме капитала. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния предприятия.

Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выручки от реализации без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала происходит увеличение суммы прибыли, так как обычно к исходной денежной форме он возвращается с приращением. Если реализации продукции является убыточной, то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов. Из сказанного следует, что нужно стремиться не только к ускорению движения капитала на всех стадиях кругооборота, но и к максимальной его отдаче, которая выражается в увеличении суммы прибыли на один рубль капитала. Это достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасходов, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию в большей сумме, то есть с прибылью.

Анализ эффективности использования капитала характеризуется его доходностью (рентабельностью)- отношением сумма прибыли к стоимости имущества.

Анализ рентабельности предприятия

Расчет коэффициентов рентабельности предприятия приводится в таблице 11.

| Таблица 11. Коэффициенты рентабельности предприятия | |||||

| п/п | Наименование коэффициента | расчет | значение | отклонение 2002 и 2001гг | |

| 2001 | 2002 | ||||

| 1 | Рентабельность основной деятельности | чистая прибыль/сумма затрат | 0,02% | 0,06% | 0,04% |

| 2 | Рентабельность оборота | чистая прибыль/сумма выручки | 0,01% | 0,05% | 0,04% |

| 3 | Рентабельность совокупного капитала | чистая прибыль/среднегодовая стоимость имущества | 0,63% | 1,18% | 0,55% |

| 4 | Рентабельность собственного капитала | чистая прибыль/среднегодовая стоимость собственного капитала | 22,62% | 135,42% | 112,8% |

Рентабельность основной деятельности предприятия показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Коэффициенты рентабельности предприятия в динамике показывают, что за 2002 год рентабельность повысилась на 4%, составив 6% . Это положительная тенденция в развитии предприятия, так как рентабельность основной деятельности в 2001г. составляла 2%.

Рентабельность оборота характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с каждого рубля продаж. В сравнении с 2001г. и 2002г. этот показатель эффективности предприятия так же улучшился на 4%, увеличившись с 1% до 5%.

Рентабельность совокупного капитала повысилась на 55%, составив 118%.

Рентабельность собственного капитала в 2002 году равна 135,42%, увеличившись на 112,8% по сравнению с 2001 годом.

Увеличение показателей рентабельности предприятия связано со снижением цен на продукцию предприятия. Подобное снижение цены преследовало две цели: привлечение клиентов и стимулирование роста объема продаж за счет увеличения количества продаваемых товаров, а также укрепление имиджа предприятия как поставщика недорогого и качественного товара.

Анализ оборачиваемости капитала.

Поскольку оборачиваемость капитала тесно связана с его рентабельностью, в процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота капитала прошло замедление или ускорение движения средств.

Выделяется оборачиваемость всего совокупного капитала предприятия, а также оборачиваемость основного капитала, и оборачиваемость оборотного капитала.

Вывод: анализ эффективности использования капитала показал, что у предприятия ООО «Компания Альянс» суммовая прибыль за исследуемый период составила 1 422 тыс. рублей; рентабельность основной деятельности на конец 2002 года составила 6%, причем показатель рентабельности увеличился на 4% по сравнению с прошлым периодом. То есть за исследуемый период предприятие улучшило показатели эффективности использования капитала по сравнению с 2001 годом, повышение показателей рентабельности работы предприятия обусловлено экономической политикой предприятия на данном этапе. Замедление оборачиваемости капитала связано с увеличением в балансе предприятия суммы основных средств, а также увеличением группы запасов. Анализ финансовой устойчивости показал, что предприятие находится в устойчивом финансовом положении, то есть имеет достаточно активов для покрытия краткосрочной кредиторской задолженности.

Глава 3. Мероприятия и предложения по улучшению финансового состояния ООО «Компания Альянс».

Проведенный анализ ООО «Компания Альянс» показал, что предприятие находится в устойчивом финансовом положении и имеет достаточную ликвидность активов. У предприятия в 2002 году наблюдаются положительные тенденции:

1. Рост валюты баланса, то есть увеличение суммы активов;

2. Улучшились показатели финансовой устойчивости;

3. Повысился уровень рентабельности;

4. Уменьшился рост кредиторской задолженности на 70%.

Основная цель работы любого предприятия – получение прибыли от существующей деятельности. Так как изучаемое предприятие в 2002 году получило прибыли в 5 раз больше, чем в 2001 году, то перед руководством ООО «Компания Альянс» стоит задача продолжать работать такими темпами для увеличении прибыли в дальнейших периодах. Это можно осуществить путем:

1. увеличении прибыльности продаж;

2. стабилизированием потока денежной наличности, и, как следствие улучшутся показатели абсолютной ликвидности баланса и рентабельности.

Пути увеличения прибыли предприятия:

1. Рост доходов от реализации (выручки) продукции;

2. Оптимизация затрат;

3. Повышение уровня рентабельности продукции;

4. Расширение торговой сети.

Рост доходов от реализации зависит от цен на ее продукцию, ее ассортимента и качества, от маркетинговых действий по увеличению спроса, кредитной политики организации и т.п. Специфика отросли, в которой осуществляет свою деятельность ООО «Компания Альянс», заключается в том, что цены на продукцию снижаются в следствии технического прогресса и появление на рынке товаров более прогрессивной технологии (например, средняя стоимость сотового телефона в 2001 году составляла 150-200$, а в 2002 году она понизилась до 100-150$ и предполагается еще большее падение).

Кроме того, на увеличение спроса влияет не только потребность в приобретении сотовых телефонов и автозапчастей, но и соотношение цены и качества товара, активность рекламы и разработки новых технологий; возможность приобретения товара в рассрочку (на данном этапе идет подготовка для продажи товаров в кредит), предоставление коммерческих кредитов (в разумных пределах на небольшие сроки), скидки за увеличение объема проданных товаров (накопительная система скидок) – внедрение подобных мероприятий даст возможность предприятию увеличить поступление выручки от реализации продукции.

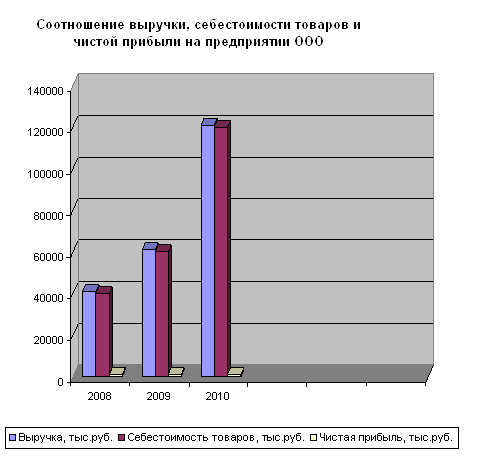

За исследуемый период фактический рост выручки на предприятии составил в 2002 году по сравнении с 2001 годом - 64,22%.

Анализ динамики роста выручки от реализации и выявление тенденций его развития дает возможность предположить, что в 2003-2004 годах предприятие может увеличить объем реализации товара до 40-50 млн.рублей.

Второй задачей, стоящей перед предприятием, является снижение расходов предприятия. Оптимизация затрат, запасов ценностей, совершенствование их структуры. Основными источниками резерва снижения себестоимости продукции являются:

1. повышение уровня производительности труда офис-менеджеров;

2. повышение производительности труда, улучшение качества обслуживания и консультации клиентов менеджеров по продажам и старших менеджеров;

3. сокращение коммерческих расходов;

4. поиск поставщиков с более низкими ценами на товар, оптимизации денежных потоков от предприятия к поставщикам с целью достижения определенного объема закупок для получения скидок по товару, получения товарных кредитов и т.п.

Резервы сокращения затрат устанавливаются под каждой статьей расходов за счет конкретных мероприятий (улучшение организации труда, усиление контроля за состоянием складского хозяйства, систематическое проведение инвентаризаций, контроль обоснованностью списания расходных материалов, сравнение прайс-листов поставщиков, проведение переговоров по поводу снижения расценок на товары, заключение договоров поставки с более выгодными для предприятия условиями и т.п.).

Проведение подобных мероприятий позволит снизить расходы предприятия, и, как следствие, увеличить показатели прибыли и рентабельности.

Увеличение выручки, и, соответственно, прибыли предприятия, позволит ООО «Компания Альянс» погасить свою кредиторскую задолженность.

Еще одна задача, стоящая перед руководством предприятия ООО «Компания Альянс» - улучшение показателей ликвидности баланса. Основной путь для этого – стабилизация денежных потоков для увеличения денежных средств на расчетном счете предприятия и в кассе. Оптимизация денежных потоков предприятия и увеличение денежных средств на балансе предприятия позволит увеличить показатели абсолютной ликвидности баланса. Основной путь для оптимизации денежных потоков – сокращения разрыва времени между отгрузкой товара и получением оплаты за него, проведение систематической инвентаризации дебиторской задолженности. Кроме того, предприятию необходимо периодически проводить инвентаризацию кредиторской задолженности, и вовремя погашать свои долги перед поставщиками и покупателями, работниками по заработной плате, задолженность перед бюджетом по налогам и сборам; что приведет к сокращению объема кредиторской задолженности, и также улучшит показатели абсолютной ликвидности баланса ООО «Компания Альянс».

При осуществлении плана увеличении прибыли и сокращения затрат, исследуемое предприятие будет иметь свободные денежные средства, и вкладывать их в ликвидные запасы. Прогноз Финисовых результатов предприятия приведен в таблице 12.

Таблица 12.

Анализ плановых финансовых результатов

| Показатели | 2002 | доля в выручке | план | доля в выручке | отклонение плана от 2001г. | ||

| абс. | % | ||||||

| 1 | Выручка от реализации товаров | 22901 | 100,00 | 38900 | 100,00 | 15999 | 0,00 |

| 2 | Себестоимость реализации товаров | 20055 | 87,57 | 30000 | 77,12 | 9945 | -10,45 |

| 3 | Коммерческие расходы | 428 | 1,87 | 720 | 1,85 | 292 | -0,02 |

| 4 | Управленческие расходы | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 5 | Прибыль от реализации (1-2-3-4) | 2418 | 10,56 | 9317 | 23,95 | 6899 | 13,39 |

| 6 | Проценты к получению | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 7 | Проценты к уплате | 3914 | 17,09 | 0 | 0,00 | 0 | 0,00 |

| 8 | Доходы от участия в др. организациях | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 9 | Прочие операционные доходы | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 10 | Прочие операционные расходы | 56 | 0,24 | 100 | 0,26 | 44 | 002 |

| 11 | Прибыль от финансово-хозяйственной деятельности (5+6-7+8+9-10) | 6276 | 27,40 | 8861 | 22,78 | 2585 | -4,62 |

| 12 | Прочие внереализационные доходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 13 | Прочие внереализационные расходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 14 | Прибыль отчетного года (11+12-13) | 6276 | 27,40 | 8861 | 22,78 | 2585 | -4,62 |

| 15 | Налог на прибыль | 404 | 1,76 | 1740 | 4,47 | 1336 | 2,71 |

| 16 | Отвлеченные средства | 0,00 | 0,00 | 0 | 0,00 | ||

| 17 | Чрезвычайные доходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 18 | Чрезвычайные расходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 19 | Нераспределенная прибыль (убыток) отчетного года (14-15-16) | 5872 | 25,64 | 9806 | 26,21 | 3934 | 0,57 |

Анализ данных таблицы 12 показал, что прибыль, которую предприятие может получить при осуществлении рекомендуемых мероприятий, на 16000 тыс. рублей превышает прибыль 2002 г. Доля чистой прибыли в структуре выручки увеличится на 0,57%, и составит 26,21% от общего объема выручки.

Прогноз денежных потоков предприятия приведен в таблице 13.

Таблица 13.

Прогноз денежных потоков ООО «Альянс».

| показатель | план |

| Сальдо денежных счетов на начало периода: | 13 |

| выручка от реализации | 39800 |

| Погашение дебиторской задолженности | 430 |

| Приобретение товаров: | 30000 |

| Коммерческие расходы | 720 |

| Налог на прибыль | 1740 |

| Погашение кредиторской задолженности | 300 |

| Погашение займа | 964 |

| Сальдо денежных счетов на конец периода: | 5699 |

Прогноз денежных потоков предприятия в плановом периоде предполагает наличие денежных средств на расчетном счете предприятия и в кассе на конец планового периода в размере 13 тыс. рублей.

При составлении прогнозных денежных потоков приняты следующие допущения:

1. Так как на складе недостаток запасов, то в плановом периоде предприятие приобретет товаров больше для поддержания уровня засов и расширения ассортимента.

2. В плановом периоде предприятие добьется погашения дебиторской задолженности.

3. Высвободившиеся денежные средства будут направлены на погашение кредиторской задолженности.

При составлении прогнозных данных было учтено влияние хозяйственных операций на следующие группы баланса:

-движение группы дебиторской задолженности;

-движение группы запасов;

-движение группы денежных средств;

-движение группы прибыли предприятия;

-движение группы кредиторской задолженности.

Заключение

Необратимые изменения всех сфер окружающей среды оказывают влияние на конкретные предприятия и для того, что бы развиваться, менеджеру необходимо принимать и реализовывать хозяйственные решения.

Принятию управленческих решений предшествует анализ и оценка производственной и финансово-хозяйственной деятельности предприятия, позволяющие выявить главные взаимосвязи и взаимозависимости на предприятии.

Результативность анализа во многом зависит от его информативной базы. Основным источником информации для осуществления финансового анализа является бухгалтерский баланс и приложения к нему. Баланс предприятия представляет собой совокупность сведений о результатах работы предприятия, отражающим итоговые данные на определенную дату времени.

Финансовое состояния предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. Основными показателями анализа баланса являются: показатели финансовой устойчивости, рентабельности, оборачиваемости, ликвидности предприятия.

На основе проведенного анализа балансов ООО «Компания Альянс» и выявленных тенденциях развития предприятия сделаны следующие выводы:

1) Предприятие на конец исследуемого периода имеет прибыль в размере 1 219тыс. рублей.

2) основной статьей актива баланса являются запасы – 63,32%, пассива – собственный капитал – 62,89% и заемный капитал – 0,14%. Оборачиваемость активов предприятия за исследуемый период снизилась в 1,2 раза, и составила 205 дней.

3) Суммы активов баланса выросла на 509%

4)Увеличение объема выручки от реализации составило 67% за исследуемый период.

3) Анализ финансовой устойчивости показал, что ООО «Компания Альянс» находится в устойчивом финансовом состоянии, то есть имеет достаточно активов для покрытия краткосрочной кредиторской задолженности.

4) Рентабельность основной деятельности предприятия на конец исследуемого периода равна 0,06%, увеличившись за исследуемый период на 0,02%.

5) Анализ ликвидности показал, что за анализируемый период предприятие улучшило свое финансовое положение: коэффициенты быстрой и текущей ликвидности и на начало, и на конец исследуемого периода удовлетворяют нормативу. Для абсолютной ликвидности баланса предприятию необходимо увеличить наличные денежные средства.

Для улучшения финансового состояния руководству ООО «Компания Альянс» рекомендуется следующее:

- увеличение выручки от реализации. Подобное увеличение возможно за счет проведения рекламной компании, внедрения возможности для покупателей приобретать товары в рассрочку, предоставление коммерческих кредитов, скидки за увеличение объема проданных товаров.

- сокращение расходов предприятия от объема выручки. Сокращение расходов рекомендуется за счет поиска поставщиков с более низкими ценами, усиления контроля за списанием материалов на монтаж кондиционеров, улучшение показателей производительности труда офис - менеджеров и менеджеров по продажам.

- оптимизация денежных потоков предприятия за счет сокращения разрыва между отгрузкой товара и его оплатой, истребованием дебиторской задолженности, увеличением объема выручки предприятия.

- увеличение абсолютной ликвидности баланса предприятия за счет ликвидации дебиторской задолженности и своевременного погашения кредиторской задолженности, увеличение объема денежных средств.

Список использованной литературы.

1. Методические положения по оценке финансового состояния предприятий и установлению управления по делам о несостоятельности (банкротстве) от 12.08.94 № 31-р

2. Балабанов И.Т. Основы финансового менеджмента. Как управлять экономикой. – М.: «Финансы и статистика», 1996

3. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности: Учебник. М.: Ф. и Ст., 2000г.

4. Бороненкова С.А. Управленческий анализ: Учеб. Пособие.-М.: Финансы и статистика, 2003.

5. Закон «О бухгалтерском учете» от 22.07.2003

6. Берстайн Л.А. Анализ финансовой отчетности.- М.: Ф. и Ст., 1996г.

7. Борисов Л.П. Оценка результатов финансово-хозяйственной деятельности предприятия/ Консультант, № 8, 2000. С. 71-75

8. Григорьев Ю.А. Проблемы определения платежеспособности предприятия// Консультант, № 23, 1999. С. 84-88

9. Григорьев Ю.А. Рентабельность предприятия и проблемы совершенствования отчетности// Консультант, № 21, 1999. С. 83-88

10. Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности.-М.: ДИС, 1998г.

11. Друри К. Введение в управленческий и производственный учет: пер. с англ./под ред. Табалиной С.Д.-М.: Аудит, Юнити,1997г.

12. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.-М.: Ф. и Ст., 2000г.

13. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник.- М.: ООО «ТК Велби», 2002г.

14. КовалевВ.В., Патров В.В. Как читать баланс. М.: Ф. и Ст., 1998г.

15. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М.: ДиС, 1997

16. Крейнина М.Н. Финансовый менеджмент. – М.: ДиС, 1998

17. Репин В.В. Внедрение управления финансами предприятия//Консультант, № 18, 1997. С. 45-49

18. Репин В.В. Дебиторская задолженность: анализ и управление/Консультант, № 18, 1998. С. 62-65

19. Репин В.В. Управление финансами предприятия: ключевые проблемы/ Консультант, № 11, 1998. С. 51-54

20. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -Мн.: «Экоперспектива»,1998г.

21. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -М.: Инфа-М,2002г.

22. Самочкин В.Н. Гибкое развитие предприятия. Анализ и планирование. – М.: Дело, 1999

23. Стоянова Е.С. Финансовый менеджмент: Российская практика. – М.: Перспектива, 1995

24. Стоянова Е.С. Финансовый менеджмент в условиях инфляции. – М.: Перспектива, 1994

25. Стратегия и тактика антикризисного управления фирмой./ Под ред. А.П. Градова и Б.И. Кузина. – СПб.: Специальная литература, 1996

26. Ткачук М.И., Киреева Е.Ф. Основы финансового менеджмента. Мн.: Интерпресссервис, Экоперспектива,2002г.

27. Тренев Н.Н. Механизмы управления предприятием/Аудит и финансовый анализ, № 3, 1998.

28. Финансовый анализ деятельности фирмы. – М.: Ист-сервис, 1994

29. Финансовое планирование и контроль: Пер. с англ./Под ред. М.А. Поукока и А.Х. Тейлора. – М.: Инфра-М, 1996

30. Шеремет В.В., Сайфулин Р.С. Финансы предприятий.-М.: Инфа-М,1996г.

Похожие работы

... задолженность поставщикам и просроченная задолженность покупателей свыше трех месяцев, просроченная задолженность по оплате труда и по платежам в бюджет, внебюджетные фонды. Из проведенного анализа финансово-хозяйственной деятельности ООО «Домовой» можно сделать вывод, что финансовое состояние предприятия находится в тяжелом положении. Этому свидетельствуют нижеизложенные факты. Общая сумма ...

... совпадения бухгалтерского и налогового учета бухгалтерские регистры считаются так же налоговыми. 3.3 Выявление и учёт прибыли от реализации продукции (работ, услуг) Предприятие ООО «Виктория» получает основную часть прибыли от продажи продукции, товаров, работ и услуг (реализационный финансовый результат). Прибыль от продажи продукции (работ, услуг) определяется как разницу между выручкой ...

... (прибыли и рентабельности), а также оценить структуру баланса предприятия и на основании полученных результатов сделать выводы об эффективности его финансово-хозяйственной деятельности. При написании работы были использованы экономическая литература по бухгалтерскому учету и анализу финансово-хозяйственной деятельности, газетные публикации, а также данные бухгалтерской отчетности ООО «543 УНР». ...

... Значимость финансовых результатов отчетного периода может быть оценена также по показателям рентабельности реализации товаров (продукции, работ, услуг), которая в отчетном периоде составила 20,2% (709 : 3502 х 100%), что выше, чем за предшествующий период (19,7%). Факторный анализ финансовых результатов. Экономические ресурсы влияющие на величину прибылей и убытков. Для углубленного ...

0 комментариев