Навигация

Показатели финансовой независимости, структуры капитала и мобильности предприятия

2. Показатели финансовой независимости, структуры капитала и мобильности предприятия

Рассчитаем рассмотренные коэффициенты и результаты сведем в таблицу 2.

![]() .

.

![]() .

.

![]() .

.

![]()

![]()

![]()

![]()

Показатели финансовой независимости, структуры капитала и мобильности предприятия

| № п/п | Наименование показателя | Порядок расчета | Нормативное значение | Фактические значения | Изменение | |

| на н.г. | на к.г. | |||||

| 1. | Коэффициент автономии | СК/СовК | ≥0,5 | 0,615962436 | 0,818530639 | 0,2025682 |

| 2. | Коэффициент финансовой зависимости | ЗК/СовК | ≤0,5 | 0,384037564 | 0,181469361 | -0,2025682 |

| 3. | Коэффициент равновесия | СК/ЗК | ≥1 | 1,603911943 | 4,510572119 | 2,90666018 |

| 4. | Коэффициент финансового риска | ЗК/СК | ≤1 | 0,623475624 | 0,221701366 | -0,40177426 |

| 5. | Коэффициент финансовой устойчивости | (СК+ДЗК)/СовК | >0,5 | 0,820023374 | 0,877091903 | 0,05706853 |

| 6. | Коэффициент мобильности | ОА/СовА | - | 0,271216884 | 0,22549314 | -0,04572374 |

| 7. | Индекс постоянного актива | ВнА/СК | ≤1 | 1,183161625 | 0,946216089 | -0,23694554 |

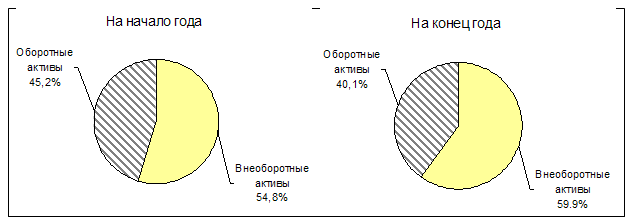

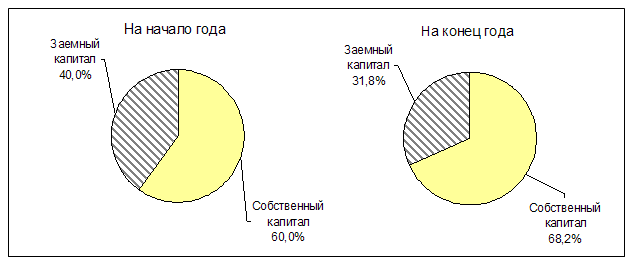

Коэффициент автономии - характеризует долю собственного капитала в валюте баланса. Снижение данного показателя от нормативного значения, которое должно быть не менее 0,5, в противном случае это указывает на ослабевание финансовой независимости предприятия от внешних источников. На начало года этот показатель составил, 0,6159 в динамике он увеличился на 0,2026, и как следствие коэффициент финансовой зависимости снизился на 0,2025. Это свидетельствует о росте величины собственного капитала, что отражается также в коэффициенте финансового равновесия, его величина также возросла на 2,9066, что привело соответственно к снижению «плеча финансового рычага» на 0,4017.

Коэффициент равновесия показывает соотношение собственного и заемного капитала. Он превышает, норму практически в 4 раза, отсюда следует преобладание собственного капитала на предприятии. Коэффициент финансового риска (плечо финансового рычага) – это отношение заемного капитала к собственному. Чем он меньше, ближе к «0», тем более финансово- устойчивое данное предприятие. В нашем случае коэффициент равен 0,623, а в динамике уменьшается до 0,2217, что положительно характеризует наше предприятие.

Вырос и коэффициент финансовой устойчивости, с 0,82 до 0,877 (или на 0,057). Как уже отмечалось ранее (при анализе аналитического баланса) снизилась величина оборотных активов, и как следствие снизилась и его доля в совокупных активах, т.е. коэффициент мобильности снизился с 0,2712 до 0,225. Коэффициент мобильности характеризует общую долю активов в имуществе предприятия. В динамике показатель уменьшается что, следует, снижение доли активов в имуществе.

Индекс постоянного актива снижается: за прошедший год его величина уменьшилась с 1,183 до 0,946 (при нормативе: <1), что свидетельствует о росте внеоборотных активов.

3. Показатели обеспеченности предприятия собственными оборотными средствами

СОСн.г.=207134+68621-245073=30682;

СОСк.г.=272628+19505-257965=34168.

Таблица 3 Показатели обеспеченности предприятия собственными оборотными средствами| № п/п | Наименование показателя | Порядок расчета | Нормативное значение | Фактические значения | Изменение | |

| на н.г. | на к.г. | |||||

| 1. | Величина собственных оборотных средств, т.р. | СК+ДЗК-ВнА | - | 30682 | 34168 | 3486 |

| 2. | Коэффициент обеспеченности собственными источниками оборотных активов | СОС/ОА | ≥0,1 | 0,336410684 | 0,454936422 | 0,1185257 |

| 3. | Коэффициент обеспеченности собственными источниками запасов | СОС/З | 0,6-0,8 | 0,727924081 | 0,725789664 | -0,0021344 |

| 4. | Коэффициент маневренности | СОС/СК | - | 0,148126334 | 0,125328286 | -0,022798 |

СОС – это собственные оборотные средства, показатель который гарантирует поддержание текущей деятельности, т.е. бесперебойности процесса производства.

Из таблицы видно, что величина СОС к концу года увеличилась на 3486, это свидетельствует о способности предприятия вести свою основную деятельность бесперебойно, даже без краткосрочных заемных кредитов.

Коэффициент обеспеченности собственными источниками оборотных активов увеличился на 0,1185, что показывает долю собственных средств, которая пошла на формирование оборотных активов.

Коэффициент обеспеченности собственными источниками запасов равен нормативному значению = 0,7279, что показывает независимость от внешних источников.

Оба эти коэффициента говорят, о финансовой устойчивости предприятия. Так как эти коэффициенты соответствуют нормативным значениям, то можно сказать, что предприятие финансово-устойчивое.

Рассчитанный коэффициент маневренности показывает, какая доля собственных и приравненных к ним средств вложена в оборотные средства. Видно, что данный коэффициент на конец года уменьшился на 0,0227, это говорит о недостаточной доли собственных средств вкладываемых в оборотные средства.

4. Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования

Соб-е источ. фор-я зап. (н.г.) = 207134-245073=-37939

Соб-е источ. фор-я зап. (к.г.) = 272628-257965=14663

Соб-е и долгоср. источ. фор-я зап. (н.г.) = 207134+68621-245073=30682

Соб-е и долгоср. источ. фор-я зап. (к.г.) = 272628+19505-257965=34168

Общая сумма норм-х источн-в фор-я зап. (н.г.) = 207134+68621-245073+19962=50644

Общая сумма норм-х источн-в фор-я зап. (к.г.) = 272628+19505-257965+15000=49168

Таблица 4 Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования| Наименование показателя | Порядок расчета | Значение | |

| на н.г. | на к.г. | ||

| Величина запасов, т.р. | 210 | 42150 | 47077 |

| Собственные источники формирования запасов, т.р. | СК-ВнА | -37939 | 14663 |

| Собственные и долгосрочные источники формирования запасов, т.р. | СК+ДЗК-ВнА | 30682 | 34168 |

| Общая сумма нормальных источников формирования запасов, т.р. | СК+ДЗК+КЗК-ВнА | 50644 | 49168 |

| Тип финансовой устойчивости | Неустойчивое финансовое положение | Неустойчивое финансовое положение | |

Финансовая устойчивость предприятия – это такое состояние его финансовых ресурсов, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого риска.

Тип финансовой устойчивости:

![]() Запасы £ СК-ВнА абсолютная финансовая устойчивость.

Запасы £ СК-ВнА абсолютная финансовая устойчивость.

Если Запасы > СК-ВнА, то рассчитываем далее,

![]() Запасы £ СК+ДЗК-ВнА нормальная финансовая устойчивость.

Запасы £ СК+ДЗК-ВнА нормальная финансовая устойчивость.

Если Запасы > СК+ДЗК-ВнА, то рассчитываем далее,

![]() Запасы £ СК+ДЗК+КЗК-ВнА неустойчивое финансовое положение.

Запасы £ СК+ДЗК+КЗК-ВнА неустойчивое финансовое положение.

![]() Если Запасы > СК+ДЗК+КЗК-ВнА кризисное финансовое положение.

Если Запасы > СК+ДЗК+КЗК-ВнА кризисное финансовое положение.

Так как З (42150) > Собственных источников формирования запасов (-37939), то рассчитываем дальше. З(42150) > Собственных и долгосрочных источников формирования запасов (30862), рассчитываем дальше. З (42150) < Общей суммы нормальных источников (50644), значит у предприятия неустойчивое финансовое положение.

На конец года состояние предприятия не улучшилось 47077< 49168 т.р.

5. Оценка ликвидности баланса

Активы предприятия делятся на:

А1 = 250+260 – наиболее ликвидные активы: денежная наличность и краткосрочные финансовые вложения.

А1н.г. = 0+12490=12490

А1к.г. = 0+7455=7455

А2 = 240+270 – быстро реализуемые активы: краткосрочная дебиторская задолженность, прочие оборотные активы.

А2н.г. = 17252+0 = 17252

А2к.г. = 11437+0 = 11437

А3 = 210+220 – медленно реализуемые активы: запасы и долгосрочная дебиторская задолженность.

А3н.г. = 42150+19312 = 61462

А3к.г. = 47077+9136 = 56123

А4 = 190+230– труднореализуемые активы: внеоборотные активы, НДС по приобретенным ценностям.

А4н.г. = 245073+0 = 245073

А4к.г. = 257965+0 = 257965

Пассивы предприятия структурируются следующим образом:

П1 = 620 – наиболее срочные обязательства: кредиторская задолженность.

П1н.г. = 40560

П1к.г. = 25937

П2 = 610+630+660 – краткосрочные обязательства: займы и кредиты, задолженность по выплате доходов.

П2н.г. = 19962+0+0 = 19962

П2к.г. = 15000+00+0 = 15000

П3 = 590 – долгосрочные обязательства.

П3н.г. = 68621

П3к..г. = 19505

П4 = 490+640+650 – постоянные обязательства: собственный капитал.

П4н.г. = 207134+0+0 = 207134

П4кк.г. = 272628+0+0 = 272628

Таблица 5 Оценка ликвидности баланса| Наименование группы активов, порядок расчета | Значение, т.р. | Наименование группы пассивов, порядок расчета | Значение, т.р. | Знак | Величина платежного избытка (недостатка), т.р. | ||||

| н.г. | к.г. | н.г. | к.г. | н.г. | к.г. | н.г. | к.г. | ||

| А1 | 12490 | 7455 | П1 | 40560 | 25937 | < | < | -28070 | -18482 |

| А2 | 17252 | 11437 | П2 | 19962 | 15000 | < | < | -2710 | -3563 |

| А3 | 61462 | 56213 | П3 | 68621 | 19505 | < | > | -7159 | 36708 |

| А4 | 245073 | 257965 | П4 | 207134 | 272628 | > | < | -37939 | 14663 |

Ликвидность организации характеризуется способностью ее активов превращаться в денежные средства с целью погашения обязательств по мере наступления их сроков. Баланс предприятия считается ликвидным, если выполняются следующие неравенства:

1. A1>П1

2. А2>П2

3. А3>П3

4. А4<П4

Оценка ликвидности по состоянию на начало отчетного периода:

1. 12490 < 40560

2. 17250 < 19962

3. 61462 < 68621

4. 245073 > 207134

из выше представленных выражений видно, что баланс на начало отчетного периода абсолютно неликвидный, так как не выполняется не одно условие. Это говорит о превышении на предприятии кредиторских задолженностей над денежными средствами, т.е. у организации не хватает денежных средств для расчетов по срочным обязательствам.

Оценка ликвидности по состоянию на конец отчетного периода:

1. 7455 < 25937

2. 11437 < 15000

3. 56213 > 19505

4. 257965 < 272628

баланс на конец отчетного года стал неабсолютно ликвидным, так как выполняются последних два условия.

Анализируя данные таблицы можно сделать вывод о том, что из необходимых для абсолютной ликвидности четырех неравенств выполняется два: медленно реализуемые активы (запасы и дебиторская задолженность сроком более 12 месяцев) превышают долгосрочные пассивы, таким образом, предприятие платежеспособно лишь в долгосрочном периоде и собственный капитал превышает труднореализуемые активы, таким образом на предприятии присутствуют собственные оборотные средства. При этом величина платежного избытка по медленно реализуемым активам значительно уменьшилась с -7159 тыс. руб. до 36708 тыс. руб. Расплатиться по своим текущим обязательствам предприятие не в состоянии, так как не выполняются первые два неравенства. То есть фирма не платежеспособна в краткосрочном периоде. А величина платежного избытка по собственному капиталу увеличилась с -37939 тыс. руб. до 14663 тыс. руб. Это говорит, о том что собственный капитал начинает превышать внеоборотные активы к концу года. Величина платежного недостатка по наиболее ликвидным активам возросла с 28070 тыс. руб. до 18482 тыс. руб. При этом наблюдается отрицательная тенденция в увеличении величины платежного недостатка по быстро реализуемым активам с 2710 тыс. руб. до 3563 тыс. руб.

Похожие работы

... -95 ЕСКД. Общие требования к текстовым документам; Таблица 3 Шкала соответствия балльной и академической оценок за выполнение курсовой работы «Анализ и диагностика финансово-хозяйственной деятельности предприятия» Балльная оценка По 100-бальной системе 0 – 40 41 – 70 71 – 90 91 – 100 Академическая оценка По четырех бальной системе Неудовлетворительно удовлетворительно хорошо ...

... аудиторскими фирмами с целью оценки и прогнозирования финансового состояния и финансовой устойчивости субъектов хозяйствования. Социально-экономический анализ изучает взаимосвязь социальных и экономических процессов, их влияние друг на друга и на экономические результаты хозяйственной деятельности. Экономико-экологический анализ исследует взаимодействие экономических и экологических процессов, ...

... использования материальных, трудовых и финансовых ресурсов; 3. подготовка и повышение обоснованности стратегических и текущих управленческих решений. К основным задачам анализа финансово-хозяйственной деятельности предприятия относят: 1. объективную и всестороннюю оценку результатов функционирования организации и её подразделений; 2. выявление закономерностей и тенденций развития производства, ...

0 комментариев