Навигация

Анализ финансово-имущественного состояния ТОО «Прима»

2.2 Анализ финансово-имущественного состояния ТОО «Прима»

Таблица 1 Анализ состава и структуры активов по ТОО «Прима» за 2008 год

| Статьи активов | На нач. года | На конец года | Изменение +- | % прироста | |||

| Сумма, тыс.тн. | Уд.вес., % | Сумма, тыс.тн. | Уд.вес., % | Сумма, тыс.тн. | Уд.вес., % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| I.Текущие активы: | |||||||

| 1.ТМЗ | 21687,2 | 4,4 | 16445,3 | 3 | -5241,9 | -1,4 | -24,2 |

| 2.Краткосрочная дебиторская задолженность | 7180,2 | 1,4 | 48190,2 | 8,8 | +41010 | 7,4 | +571,2 |

| 3.Денежные средства | 1348,3 | 0,3 | 42661,2 | 7,8 | +41312,9 | +7,5 | +3064,1 |

| Итого по разделу I | 30215,7 | 6,1 | 107296,7 | 19,6 | +77081 | +13,5 | +255,1 |

| II.Долгосрочные активы: | |||||||

| 1.Амортизация НМА | 10,5 | - | 19,6 | - | +9,1 | - | +86,6 |

| 2.Остаточная ст-ть НМА | 59,9 | 0,1 | 50,8 | 0,1 | -9,1 | 0 | -15,2 |

| 3.Износ ОС | 25380,0 | - | 23341,7 | - | -2038,3 | - | -8 |

| 4.Остаточная стоимость ОС | 449511,2 | 90,6 | 440003,1 | 80,2 | -9508,1 | -10,4 | -2,1 |

| 5.Незавершенное кап. строительство | 16528,3 | 3,3 | 247,6 | 0,1 | -16280,7 | -3,2 | -98,5 |

| Итого по разделу II | 466099,4 | 93,9 | 440301,5 | 80,4 | -25797,9 | -13,5 | -5,5 |

| Баланс | 496315,1 | 100 | 547598,2 | 100 | +51283,1 | - | +10,3 |

| Активы на начало года | ||||||

| Текущие (6,1%): | Долгосрочные (93,9%): | |||||

| - ТМЗ 4,4%; - ДС 0,3% -ДЗ 1,4% | -НМА 0,1%; - ОС 90,6%; - НЗК 3,3%. | |||||

| Активы на конец года | ||||||

| Текущие (19,6%): | Долгосрочные (80,4%): | |||||

| -ТМЗ 3% - ДС 7,8% - ДЗ 8,8% | -НМА 0,1% -ОС 80,2% -НЗК 0,1% | |||||

| Наименование показателя | Формула расчета | Базисный год | Отчетный год | Изменение +- | ||

| 1. Коэффициент реальной стоимости ОС | Крос=ОСо/ВБ=>0,5 | 0,9 | 0,8 | -0,1 | ||

| 2. Коэффициент износа | Ки=НИ/ОСП<=0,5 | 0,05 | 0,05 | 0 | ||

| 3. Фондоотдача | Фо=Др/ОСо | 0,2 | 0,3 | +0,1 | ||

| 4. Фондоемкость | Фе=ОСо/Др | 4,5 | 3,9 | -0,6 | ||

| 5. Коэф.мобильности ТА | (ДС+КФИ)/ТА*100% | 4,5 | 39,8 | +35,3 | ||

| 6.Коэффициент соотношения | итогоТА/итогоДА | 0,06 | 0,2 | +0,14 | ||

Вывод: Анализ имущественного состояния ТОО «Прима» показал, что стоимость имущества к концу года увеличилась на 51283,1 тыс. тенге или на 10,3%, это свидетельствует о положительной работе предприятия. Увеличение имущества вызвано в первую очередь значительным увеличением текущих активов на 13,5%, что в сумме составило 77081 тыс. тенге, но при этом следует отметить, что стоимость долгосрочных активов значительно снизилась на те же 13,5% что в сумме составило 25797,9 тыс. тенге.

Анализ эффективности размещения показал, что на начало года долгосрочные активы превысили текущие активы на 0,06 раза, а на конец года на 0,2 раза, что совсем не превышает нормативных ограничений. Это объясняется тем, что доля долгосрочных активов в имуществе предприятия, как на начало, так и на конец года составляла наибольшую долю- 93,9% и 80,4% соответственно, а текущих активов всего лишь 6,1% и 19,6% соответственно.

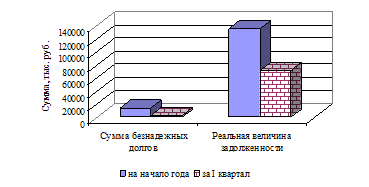

В составе долгосрочных активов на конец года отмечено снижение по всем статьям по сумме, особенно по незавершенному капитальному строительству, что подтверждает политику предприятия о расширении своих производственных мощностей. Однако снижение износа по основным средствам говорит о том, что предприятие отдало все силы на расширение производства и при нехватки денежных средств, скорей всего реализовало свои основные средства для завершения проекта строительства. Оценка эффективности использования основных средств показала достаточно низкий уровень фондоотдачи, а именно каждый тенге вложенный в основные средства дает отдачу виде произведенной продукции в сумме 0,2 тенге на начало года и 0,3 тенге на конец года. т.е. для производства продукции на 1 тенге требуется вложить в ОС 4,5 и 3,9 тенге активов. Ведение такой политики в дальнейшем может привести предприятие к банкротству. Это подтверждает и анализ текущих активов. Текущие активы у платежеспособного предприятия обычно занимают наибольший удельный вес в активах предприятия, но в данной ситуации это не так. Текущие активы как на начало года так и на конец, занимают наименьший удельный вес в активах предприятия, одно только это уже говорит о том, что предприятие не рационально размещает активы между оборотными и необоротными средствами. Дебиторская задолженность резко увеличилась темп прироста составил 571,2% или же в сумме 41010 тыс. тенге. с одной стороны свидетельствует о задержки покупателями продукции предприятия своих платежей, с другой стороны, указывает на предстоящие денежных средств и в том случае если предприятие имеет платежеспособных дебиторов, то ему гарантировано финансовое благополучие.

Доля ТМЗ резко снизилась на 5241,9 тыс. тенге темп прироста снизился на -24,2%, что может указывать на проблемы со снабжением сырьем и материалами, или намерение предприятия сократить и прекратить свою деятельность.

Доля денежных средств с 0,3% до 7,8% и темп прироста составил 3064,1%. С одной стороны отражает повышение платежеспособности предприятия, а с другой стороны свидетельствует об образовании свободных денежных средств незадействованных в обороте, что может в условиях высокой инфляции привести к их обесценению. Увеличение денежных средств способствует повышению коэффициента мобильности текущих активов, т.е. активов реально готовых для оплаты срочных платежей. Расчет данного коэффициента показал, что произошедшие изменения в составе Т.А. позволил значительно повысить на 35,3% мобильную часть активов.

Таблица 2 Анализ состава и структуры источников формирования хозяйственных средств по ТОО «Прима» за 2008 год.

| Статьи пассивов | На нач. года | На конец года | Изменение +- | % прироста | |||

| Сумма, тыс.тн. | Уд.вес., % | Сумма, тыс.тн. | Уд.вес., % | Сумма, тыс.тн. | Уд.вес., % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| III.Текущие обязательства | |||||||

| 1.Кредиторская задолженность | 19062,6 | 3,8 | 18456,9 | 3,4 | -605,7 | 0,4 | -3,2 |

| 2.Задолженность по налогам | 4885,1 | 1 | 1892,8 | 0,3 | -2992,3 | -0,7 | -61,3 |

| 3.Начисленые расходы | 38337,2 | 7,7 | 27779,4 | 5,1 | -10557,8 | -2,6 | -27,5 |

| Итого текущих обязательств | 62284,9 | 12,5 | 48129,1 | 8,8 | -14155,8 | -3,7 | -22,7 |

| IV.Долгосрочные обязательства | |||||||

| 1.Долгосрочные кредиты | 224287,5 | 45,2 | 302466,5 | 55,2 | +78179 | 10 | 34,9 |

| Итого долгосрочных обязательств | 224287,5 | 45,2 | 302466,5 | 55,2 | +78179 | 10 | 34,9 |

| V.Собственный капитал | |||||||

| 1.Уставный капитал | 970 | 0,2 | 970 | 0,2 | 0 | 0 | 0 |

| 2.резервный капитал | 485 | 0,1 | 485 | 0,1 | 0 | 0 | 0 |

| 3.Нераспределенный доход (убыток) | 208287,7 | 42 | 195547,6 | 35,7 | -12740,1 | -6,3 | -6,1 |

| Итого собственного капитала | 209742,7 | 42,3 | 197002,6 | 36 | -12740,1 | -6,3 | -6,1 |

| Баланс | 496315,1 | 100 | 547598,2 | 100 | +51283,1 | - | +10,3 |

| Коэффициент автономии | Коэффициент финансовой зависимости | Коэффициент соотношения СК и ЗК |

| СК/ВБ=>0,5 | ЗК/ВБ<=0,5 | ЗК/СК<=1 |

| КаН=209742,7/496315=0,4 КаК=197002,6/547598,2=0,4 +-Ка==0 | КзН=286572,4/496315,1=0,6 КзК=350595,6/547598,2=0,6 | Кзк/скН=286572,4/209742,7=1,4 Кзк/скК=350595,6/197002,6=1,8 +-Кзк/ск=1,8-1,4=+0,4 |

Вывод: поступление, приобретение и создание имущества предприятия может осуществляться за счет собственного и заемного капитала, соотношение которых и определяет его финансовую устойчивость. Капитал предприятия по принадлежности группируют на 2 группы:

Собственный капитал (СК);

Заемный капитал (ЗК): долгосрочные обязательства и текущие обязательства.

Анализ источников формирования активов показал, что их общая величина к концу года значительно увеличилась на 10,3% или на 51283,1 тыс. тенге, это говорит о том, что у предприятия к концу года больше средств направляется на финансирование и создание имущества.

Увеличение общей доли пассивов вызвано в первую очередь резким увеличением долгосрочных заемных средств на 34,9%, что в сумме составило 78179 тыс. тенге, но при этом следует отметить, что к концу года снизилась величина текущих обязательств на 22,7% или на сумму 14155,8 тыс. тенге, что в целом оценивается положительно и означает что у предприятия достаточно собственных оборотных средств для финансирования хозяйственной деятельности.

По собственному капиталу так же произошли изменения на конец года он снизился на 6,1% или на сумму 12740,1 тыс. тенге. Снижение суммы собственного капитала произошло за счет снижения статьи «Нераспределенный доход (убыток)» именно на эти самые 6,1% и 12740,1 тыс. тенге.

Анализ структуры источников показал, что как на начало, так и на конец года предприятие не имеет финансовой автономии, так как доля собственного капитала в валюте баланса занимало всего на начало года 42,3%, а на конец года этот показатель снизился и составил 36%, это свидетельствует о том, что на каждый тенге собственного капитала вложено в активы предприятия занимало 1,4 заемных средств на начало года, и 1,8 на конец года, а это говорит о том, что у предприятия увеличивается зависимость от своих кредиторов.

Похожие работы

... и законность списания доходов и расходов на счета, учитывающие финансовые результаты хозяйственной деятельности. Финансовый результат от прочей реализации включает результаты от реализации основных средств, товарно-материальных ценностей, нематериальные активы, ценные бумаги и др. Аудит финансовых результатов от прочей деятельности предполагает рассмотрение этих операций по существу, с точки ...

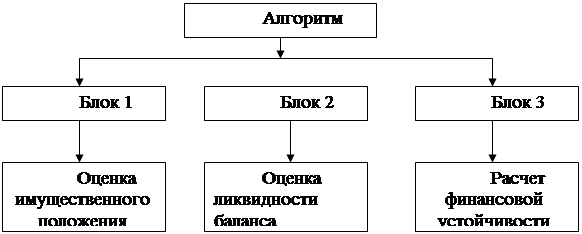

... II. Анализ финансовой отчетности и его роль в развитии экономики предприятий Республики Узбекистан 2.1 Методика горизонтального анализа финансовой отчетности предприятия Анализ финансовой отчетности представляет собой оценку финансово - хозяйственной деятельности фирмы в прошлом, настоящем и предполагаемом будущем. Целью анализа финансовой отчетности является определение наиболее ...

... В. В., Леонтьева А. Н., Рубинштейна С. Л.. 3.1. Характеристика целей обучения. Тема дидактического раздела нашей выпускной работы - «Порядок составления и представления финансовой отчетности, и анализ финансового состояния предприятия». В качестве практического примера мы возьмем одну из ее частей, которые при преподавании будут звучать - «Общие положения предъявляемые к финансовой отчетности ...

... работе проводится экономический анализ предприятия именно с точки зрения внутреннего пользования с целью оперативного и эффективного управления. Глава 2. Анализ финансового состояния предприятия ООО «Мастернет Урал Групп» и его финансовой устойчивости 2.1 ООО «Мастернет Урал Групп» как объект финансового анализа Основной вид деятельности предприятия–строительство, но предприятие также ...

0 комментариев