Навигация

СУЩНОСТЬ ЛИЗИНГА

2. СУЩНОСТЬ ЛИЗИНГА

2.1 История развития и понятие лизинга

Введение в экономический лексикон термина "лизинг" (от англ. to lease — брать и сдавать имущество во временное пользование) связывают с операциями телефонной компании "Белл", руководство которой в 1877 г. приняло решение не продавать свои телефонные аппараты, а сдавать в аренду. Однако первое общество, для которого лизинговые операции стали основой его деятельности, было создано только в 1952 г. в Сан-Франциско американской компанией "United States Leasing Corporation" [2], и таким образом, США стали родиной нового бизнеса, и в частности банковского.

В начале 60-х годов американские предприниматели "перевезли" лизинг через океан в Европу, где первая лизинговая компания – "Deutsche lising GMbH" появилась в 1962 году в Дюссельдорфе. К середине 60-х годов лизинговые операции в США составляли 1 млрд. дол., а к концу 80-х годов они превысили 110 млрд. дол., т.е. за четверть века увеличились более чем в сто раз. Столь стремительный рост операций по аренде вызван определенными преимуществами, получаемыми партнерами по лизинговой сделке. В настоящий период в странах с рыночной экономикой лизинговые операции для хозяйствующего субъекта становятся преимущественными при техническом перевооружении производства.

В США лизинг превратился в один из основных видов экономического бизнеса. Быстрый рост новых лизинговых компаний, предлагавших свои услуги, и многообразная модификация условий лизинговых договоров определили самые различные варианты приобретения инвестиционных средств предпринимателями в различных сферах экономики. Позднее лизинговые компании получили название "финансово-лизинговых обществ"; они стали обеспечивать производителям пути сбыта их продукции путем сдачи в аренду, а также финансирование сделок и связанных с ними рисков.

По мнению специалистов Е.Чекмаревой, В.Перова и К.Сусанян, в России лизинг применялся до начала 90-х гг. в сравнительно небольших масштабах и лишь в международной торговле. Лизинг рассматривался советскими внешнеторговыми организациями, прежде всего как одна из форм приобретения или реализации такого оборудования, как крупногабаритные универсальные и другие дорогостоящие станки, поточные линии, дорожно-строительное, энергетические оборудование, а также ремонтные мастерские, самолеты, автомашины, ЭВМ и т.д., с использованием специальной формы кредита [3].

1995 год стал стартовым для широкого развития лизинговой инфраструктуры. Лизинговые компании начали интенсивно создаваться в различных регионах страны. Это явилось следствием продекларированной правительством России политики благоприятствования развитию лизинга. На сегодняшний день лизинг является одним из немногих способов долго- и среднесрочного финансирования, доступных российским предприятиям.

Единого международного признанного понятия "лизинг" не существует. Это вызвано как сложным, неоднозначным содержанием, отражаемым данным термином, так и различиями в законодательстве, системе отчетности и налогообложения в разных странах.

В тех странах, где под лизингом понимают только долгосрочную аренду, принято четко ограничивать от него понятие аренды и проката. В других странах и эти последние понятия относятся к разновидности лизинга.

Наиболее точно отражающим сущность термина "лизинг", является следующее определение: лизинг – это инвестирование временно свободных или привлеченных финансовых средств, при котором лизингодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество лизингополучателю за плату во временное пользование с правом последующего выкупа.

Лизинг представляет собой средне- и долгосрочную аренду машин, оборудования, транспортных средств, строительной, сельскохозяйственной техники, средств теле- и радиосвязи, вычислительной техники, различных сооружений производственного назначения, а также прав интеллектуальной собственности - лицензий, компьютерных программ, ноу-хау и т.д.

Существует довольно много разновидностей лизинга, и в зависимости от того или иного вида в сделке могут участвовать от двух до четырех (или даже более) сторон. Лизинговая сделка представляет собой совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения [4].

2.2 Субъекты и объекты лизинговых отношений

В лизинговой сделке обычно участвуют несколько субъектов:

· лизингодатель – физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга;

· лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

· продавец имущества (поставщик) - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи;

· банк (или другое кредитное учреждение), предоставляющее средства на приобретение предмета договора.

Изучение состояния финансового лизинга в развитых странах позволяет выделить основные группы оборудования, сдаваемого в лизинг:

· транспортное (транспортные самолеты, автомобили, морские суда, железнодорожные вагоны и т. п.);

· оборудование связи (радиостанции, спутники, почтовое оборудование);

· сельскохозяйственное оборудование;

· строительное (краны, бетономешалки и т. п.).

2.3Классификация лизинга Классификация аренды и лизинга получила обоснование, как в зарубежной, так и в отечественной теории и практике. В основу настоящей классификации положено описание лизинга, сделанное в работах последних лет. Лизинг целесообразно классифицировать по следующим признакам: по составу участников, по типу арендуемых активов, по степени окупаемости, по условиям амортизации, по объему обслуживания, по сектору рынка, по целевому назначению, по организационным формам управления, по платежам, по намерениям участников, по способу финансирования, по степени окупаемости, по продолжительности, по характеру взаимодействия участников и т.д.1. По способу финансирования различают следующие виды лизинга:

· лизинг, финансирующийся за счет собственных средств лизингодателя;

· лизинг, финансирующийся за счет привлеченных средств (средств инвесторов);

· раздельно финансирующийся лизинг, частично финансирующийся лизингодателем.

2. Лизинг различают по объему обслуживания передаваемого в лизинг имущества:

· чистый лизинг, если все обслуживание передаваемого в лизинг имущества берет на себя лизингополучатель;

· лизинг с полным набором услуг, когда на лизингодателя возлагается полное обслуживание арендуемого имущества;

· лизинг с частичным набором услуг, когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

3. Лизинг различают по продолжительности:

· краткосрочный лизинг, сроком до 1 года;

· среднесрочный лизинг, сроком от 1 до 3 лет;

· долгосрочный лизинг, сроком более 3 лет.

4. Лизинг классифицируют по целевому назначению:

· действительный лизинг;

· фиктивный лизинг. Преследуется цель получения большей прибыли за счет налоговых и амортизационных льгот.

5. Лизинговые операции различают в зависимости от условий амортизации:

· лизинг с полной амортизацией и соответственно с выплатой полной стоимости объекта лизинга;

· лизинг с неполной амортизацией, и, следовательно, с неполной выплатой стоимости арендуемого имущества арендатором.

6. Лизинг различают по степени окупаемости:

· лизинг с полной окупаемостью, при котором в ходе срока действия одного договора происходит полная выплата лизингодателю стоимости арендуемого имущества;

· лизинг с неполной окупаемостью, когда в течении срока лизинга окупается только часть арендуемого имущества.

7. Лизинг классифицируют по характеру взаимодействия участников:

· классический лизинг - трехсторонняя лизинговая операция (поставщик - лизингодатель - арендатор);

· возвратный лизинг. При возвратном лизинге, сталкиваясь с проблемой недостатка финансовых активов, арендатор может передать основные средства в собственность лизингодателю с последующей их арендой. В этом случае арендатор возвращает часть денежных средств, затраченные ранее на приобретение капитальных товаров и в тоже время продолжает ими пользоваться, выплачивая при этом надлежащую арендную плату, включающую стоимость проведения лизинговой операции и часть получаемых в ее ходе налоговых льгот;

· сублизинг, при котором большая (доля по стоимости) сдаваемого в лизинг актива берется в аренду у третьей стороны (инвестора).

8. Лизинг различают по намерениям участников:

· срочный лизинг - одноразовый (на один срок) лизинг;

· возобновляемый лизинг - продлевающийся по истечении первого срока контракта.

9. Лизинг различают по составу его участников:

· прямой лизинг, при котором собственник имущества самостоятельно передает его в лизинг. Прямой лизинг может быть только двухсторонним и организуется двумя участниками: лизингодателем и арендатором, однако в большинстве случаев, лизинговые операции являются многосторонними отношениями;

· косвенный лизинг - когда в лизинговой операции помимо лизингодателя и лизингополучателя участвуют другие хозяйственные субъекты.

Похожие работы

... становления и развития нуждается в государственной поддержке, необходимость которой обусловлена экономической ситуацией в стране - инфляцией, высокими ставками рефинансирования, низкой платежеспособностью потенциальных Лизингополучателей. "Федеральной программой развития лизинга в Российской Федерации на 1996-2000 гг." предусматривается инвестирование за счет государственного бюджета около 8 ...

... эффективности использования ресурсов предприятия 2.1 Постановка экономико-математической задачи Сельскохозяйственное предприятие представляет собой социально-экономическую систему с определенными соотношениями и пропорциями ее подразделений и взаимосвязями с другими предприятиями АПК. Рассматриваемая модель специализации и сочетания отраслей - комплексная. Она учитывает все составляющие ...

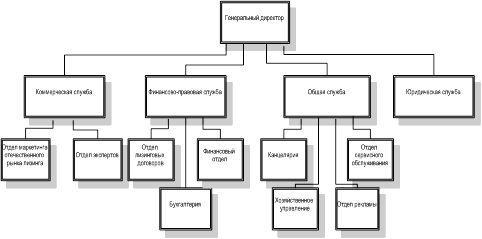

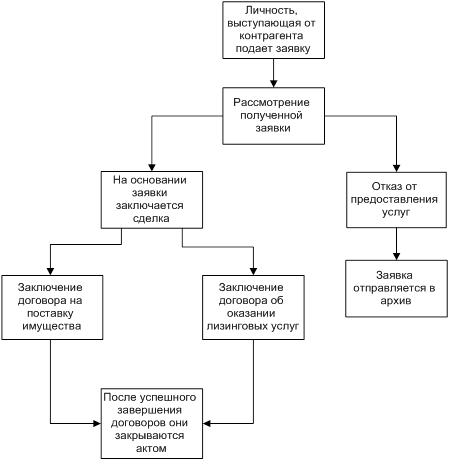

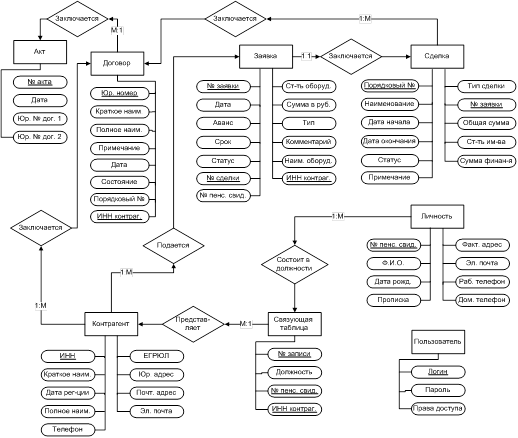

... обоснование проекта 5.1 Разработка математической модели проекта 5.1.1 Определение источника доходов проекта Целью данного дипломного проекта является разработка автоматизированной информационной системы для лизинговой компании. Разработка настоящего программного продукта осуществляется с целью его внедрения и эксплуатации на предприятие ООО "Тольяттинская Лизинговая Компания". Прибылью ...

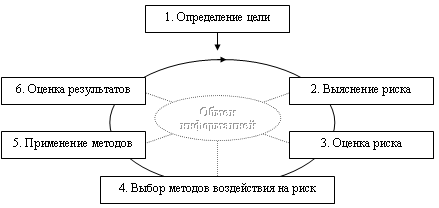

... в последовательном и постепенном движении в направлении эффективного риск-менеджмента. При этом СУР необходима лизинговой компании для наиболее эффективной оценки и управления инвестиционными рисками, возникающими в деятельности компании. Разработка системы методов управления инвестиционными рисками невозможна без рассмотрения основных сложившихся методов управления рисками на каждом из этапов ...

0 комментариев